- от автора admin

Содержание

Для чего необходимо определение балансовой стоимости активов

Экономические службы рассчитывают стоимость активов, преследуя различные цели. В частности, узнать абсолютную величину имущества в целом или по составляющим элементам, к примеру, исключительно основных средств, НМА или обязательств. Информирование партнеров и пользователей – инвесторов, учредителей, страховщиков является обязанностью предприятия, и они вправе затребовать различные сведения, а в первую очередь, о состоянии активов. Для них предусмотрена «Справка о балансовой стоимости активов», базирующаяся на указанной формуле расчета и, хотя и не являющаяся обязательной формой, но составляемой довольно часто. Узнаем, как рассчитать балансовую стоимость активов предприятия, и в каких целях проводятся подобные вычисления.

Необходима балансовая стоимость активов, в первую очередь, при проведении анализа финансовой деятельности компании – главного инструмента оценки производственно-финансового состояния фирмы. Используют этот показатель при расчете внутрифирменных значений:

▪ рентабельности имущества, определяющей сумму прибыли, которую компания получает с каждого рубля, вложенного в приобретение сырья и производство продукта.

▪ оборачиваемости активов, демонстрирующей эффективность их использования.

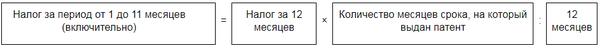

Законодателями установлена обязательность установления суммы активов при заключении крупных сделок. Для определения величины сделки рассчитывают балансовую стоимость активов и стоимость имущества, реализуемого в рамках заключенного соглашения. Если размер продаваемых активов превышает четверть стоимости всех активов по балансу, то сделка признается крупной. Чтобы подобное соглашение осуществить, следует выполнить условия действующего законодательства – добиться положительного решения собрания акционеров по вопросу реализации имущества. Кроме этого, необходимо и правильно рассчитать стоимость активов. Если эта величина установлена неправильно либо не рассчитана совсем, сделка вполне законно может быть признана ничтожной или расторгнута. Рассмотрим, как определить балансовую стоимость активов по балансу:

|

Наименование показателя |

Код строки |

на 31.12.16 |

на 31.12.15 |

|

1. Внеоборотные активы: |

|||

|

НМА |

|||

|

ОС |

689 500 |

721 000 |

|

|

Итого по 1 разделу |

689 535 |

721 048 |

|

|

2. Оборотные активы: |

|||

|

Запасы |

|||

|

НДС по приобретенным ценностям |

|||

|

Дебиторская задолженность |

|||

|

Денежные средства |

2 451 |

3 054 |

|

|

Итого по 2 разделу |

6 563 |

9 557 |

|

|

БАЛАНС |

696 098 |

730 605 |

Из универсальной формы бухгалтерского баланса, где уже заложена формула расчета, несложно понять, как посчитать балансовую стоимость активов по балансу: в строке 1600 аккумулированы значения строк 1100 и 1200, т. е.

689 535 т.р. + 6 563 т.р. = 696 098 т.р. – балансовая стоимость активов на конец 2016 года, а 721 048 т.р. + 9 559 т.р. = 730 605 т. р. – сумма активов на 31.12.2015.

В свою очередь строки 1100 и 1200 складываются из суммы строк, входящих в соответствующие разделы. Каждая строка несет информацию о наличии соответствующих активов.

Например, на 31 декабря 2016 в компании имеется НМА на сумму 35 т.р., ОС – 689 500 т.р., запасов – 3420 т.р. и т.д.

Анализируя построчные значения, например, сравнивая значения строки 1210, экономист выстраивает динамику изменений в наличии актива за контрольные отрезки времени. В ходе аналитической работы экономист сталкивается с таким понятием как рыночная стоимость активов, представляющим собой цену имущества, по которой она может быть реализована на данный момент. В балансе это значение увидеть нельзя и используют его лишь в качестве маркера, определяющего ценность имеющихся активов.

Правила расчета по балансу

Бухгалтерский баланс является основным документом финансовой отчетности предпринимательского субъекта. Его необходимо заполнять бюджетным и частными учреждениям. Данные документа используются внутри компании и контролирующими органами в ходе сверочных работ и проверок. Для упрощения работы бухгалтера лучше пользоваться программным продуктом 1С, при правильном использовании которого отчет заполняется автоматически. При заполнении баланса необходимо учитывать регламентированный образец формы отчетности и правила, определенные нормативно-правовыми актами:

- Все данные формируются на последний день годового отчетного периода.

- В документе отображаются аналогичные параметры со значениями за два года, одним из которых является отчетный, а второй — ему предшествующий и учтенный в предыдущем отчете.

- Сведения для расчетов берутся из оборотно-сальдовой ведомости.

- При расчете все показатели учитываются как целое число, округленное по стандартным правилам.

- Отрицательные показатели отнимаются при определении итоговых величин.

- Чистые цифровые значения активов и пассивов в разделе «всего» должны быть одинаковы.

- Все сведения должны быть составлены на основе подтверждающих документов и справок.

Все активы в балансе разбиты на две группы: оборотные и внеоборотные. Последние должны отражаться по остаточной стоимости. Совокупная стоимость активов отображается в строке 1600 бухгалтерского баланса и представляет собой сумму строк 1100 и 1200. Также расчет можно проводить по их составным частям. Далее рассмотрим самые распространенные показатели, используемые при оценке активов, отраженных в главном документе бухгалтерской отчетности.

Структура основных фондов

Основные средства в балансе отражаются в группе внеоборотных фондов. Они используются в производственной деятельности и равномерно распределяют всю сумму стоимости ОС на начисление калькуляции выпускаемой готовой продукции или произведенных услуг.

Основные фонды состоят из:

- Недвижимое имущество (здания, сооружения);

- Земельные наделы в собственности владении;

- Транспорт (машины);

- Оборудование и инвентарь для производственного процесса;

- Автотранспорт и механизмы передвижного характера;

- Компьютерно-вычислительная техника;

- Измерительные приборы;

- Домашние животные;

- Зеленые насаждения, выращенные в течение длительного времени;

- Дороги, принадлежащие компании;

- Дорогостоящие расходы на обогащения земельных угодий;

- Капвложения в арендованную недвижимость ОС.

Амортизационные начисления постепенно уменьшают первоначальную сумму стоимости объектов. Срок эксплуатации ОС рассчитывается по новому классификатору ОКОФ с 2017 г.

Важно учесть, что независимо от итогов финансово-хозяйственной деятельности компании (прибыльная или убыточная), сумма издержек на амортизационные начисления основных средств остаются прежними.

Признаки характерные для основных средств

Объект становится основным средством тогда, когда соблюдены следующие условия:

- Если ОС предназначены для процесса производства выпускаемой продукции или исполнение определенных видов работ или услуг. Для руководящего аппарата или сдача в аренду за дополнительную плату;

- Если эксплуатация объекта будет использоваться в течение долгого времени, больше одного года;

- Предназначение фондов не для перепродажи;

- С помощью основных фондов предприятие планирует в будущем получать прибыль;

- Стоимость приобретенного объекта должна составлять более 40 000 руб. (по налоговому учету свыше 100 000 руб.).

Основные средства, функция которых является деятельность в производственном процессе компании, относятся к производственным активам. К ним можно отнести: оборудование, приборы, инвентарь и другое.

Основные средства, не предназначенные для производственных нужд, относятся к непроизводственным активам: недвижимость, здания, сооружения и т.д.

Следует знать, что для составления бухотчетности не важно к каким активам (производственным или непроизводственным) относятся основные объекты. Их общая балансовая стоимость рассчитывается одной суммой.

Балансовые показатели основных средств

После окончания отчетного периода выведенные итоговые суммы ОС (сальдо) разносятся в бухгалтерскую отчетность. В балансе предприятия основные средства отражаются по строке 1150, итоговая сумма основных фондов (остаточная стоимость) выведена путем вычитания из первоначальной стоимости начисленный износ.

Если основные фонды проходят процесс переоценки, то конечная (остаточная) стоимость ОС характеризуется как восстановительная стоимость минус амортизационные начисления.

В итоговом регистре оборотно-сальдовой ведомости бухучета остаточную стоимость ОС определяем так: сальдо по Дт01 минус сальдо по Кт02.

Рассмотрим пример:

ОБОРОТНО-САЛЬДОВАЯ ВЕДОМОСТЬ

Организация: ООО Мастеркласс»

Период: 1 квартал 2017 г.

Из примера выведем остаточную стоимость основных объектов:

- 58600 – 1800=56 800 руб., эта сумма основных средств, которая отражается в бухгалтерской отчетности за 1 квартал 2017 г. по строке 1150.

Бухгалтерский баланс

Местонахождение (адрес) г.Волгоград ул.Мира д.12

Основным показателем эффективной деятельности и экономического состояния организации является балансовая стоимость активов предприятия.

Показатель балансовой стоимости применим для некоторых расчетов:

- Рентабельность, указывает на размер прибыли за счет вложений в оборудование;

- Оборачиваемость оборотных средств – определение эффективности использование активов.

Отражение основных фондов в балансе указывает на коммерческую состоятельность и надежность компании.

Состав основных производственных фондов

Основные непроизводственные фонды – являются материальные блага длительного пользования, не участвующие в процессе производства и являющиеся объектом общественного и личного потребления: жилые здания, школы, больницы, клубы, кинотеатры, общественный транспорт и т.п. Их финансирование осуществляется из средств бюджета.

Активная часть – совокупность ОПФ, которые непосредственно воздействуют на предметы труда. Посредством пассивной части ОПФ обеспечиваются условия для нормального протекания процесса производства. Деление материальных фондов на активную и пассивную части достаточно условно. Например, нефтяная скважина будет являться активной частью ОПФ на нефтедобывающем предприятии, хотя и относится к сооружениям.

В отечественной учетно-статистической практике применяются следующие виды оценки ОПФ:

полная первоначальная стоимость (ППС);

первоначальная стоимость с учетом износа (остаточная первоначальная стоимость — ОПС);

полная восстановительная стоимость (ПВС);

восстановительная с учетом износа (остаточная восстановительная стоимость — ОВС).

балансовая стоимость.

Полная первоначальная стоимость — стоимость ОПФ в ценах, учитывавшихся при их постановке на баланс. Она выражает фактические денежные расходы на возведение зданий, сооружений и на приобретение, доставку к месту назначения, установку и монтаж машин, оборудования и других видов основных фондов в ценах, действовавших в период строительства или на момент приобретения этих объектов. После приемки их в эксплуатацию она отражается в активе бухгалтерского баланса на счете «Основные средства» и остается неизменной до переоценки основных фондов.

Остаточная первоначальная стоимость – это стоимость основных фондов в ценах его постановки на баланс с учетом износа на дату определения. Она равна полной первоначальной стоимости основного капитала, уменьшенной на величину износа, накопленного, по данным бухгалтерского учета, к этому моменту: ОПС = ППС – И .

Износ может быть физическим (определяется в зависимости от технического состояния объекта) и моральным , который имеет две формы:

1) уменьшение первоначальной стоимости ОФ в связи с сокращением затрат на производство аналогичных средств труда;

2) снижение потребительской стоимости действующих ОФ в результате внедрения более эффективных средств труда.

Полная восстановительная стоимость определяется затратами на воссоздание новых элементов основных фондов и учитывается при их переоценке исходя из реально сложившихся условий их воспроизводства: договорных цен и сметных расценок на проведение строительно-монтажных работ, оптовых цен на строительные материалы, топливо, энергию, машины, оборудование, инвентарь и т.п., транспортных тарифов и т.д.

Остаточная восстановительная стоимость – определяется по результатам переоценки как разница между полной восстановительной стоимостью основных фондов и денежной оценкой их износа по данным бухгалтерского учета:ОВС = ПВС – И .

Оценка по балансовой стоимости характеризует стоимость основных фондов в момент постановки его на учет в бухгалтерском балансе. Балансовая стоимость представляет собой, таким образом, смешанную оценку основных фондов, так как часть инвентарных объектов числится на балансах по восстановительной стоимости на момент последней переоценки, а объекты, введенные в последующий период, учитываются по первоначальной стоимости (стоимости приобретения).

Балансовая стоимость ОФ на конец года может быть рассчитана по формуле:

Т 1 – число полных месяцев, в течение которых действовали поступившие в отчетном году фонды;

Т 2 – число полных месяцев, в течение которых не действовали выбывшие в отчетном году фонды.

Все виды оценки основных фондов могут быть рассчитаны в среднегодовом исчислении.

Среднегодовая стоимость основных фондов – среднее значение показателя наличия основных фондов в течение года. Способы расчета зависят от исходных данных.

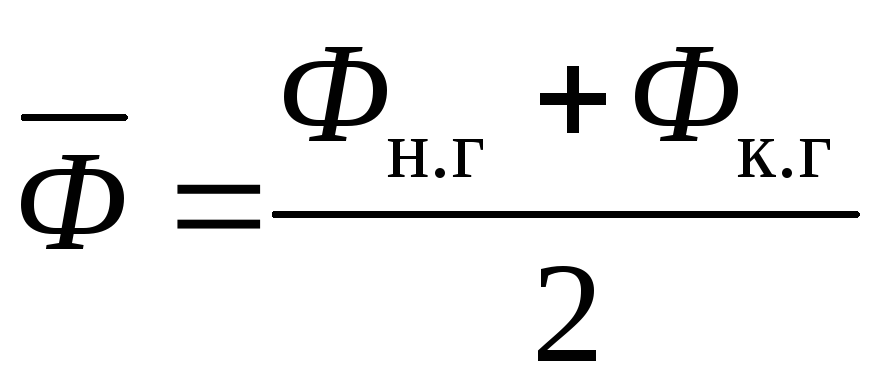

1. По известной стоимости на начало и конец года:

.

.

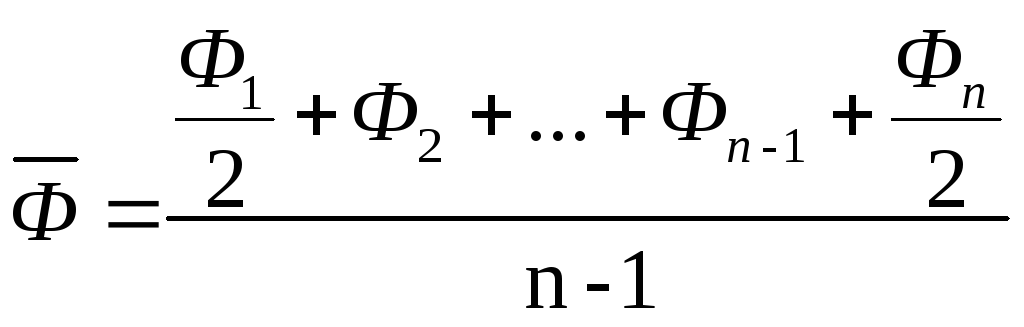

2. Если известны ежемесячные, ежеквартальные сведения (средняя хронологическая):

.

.

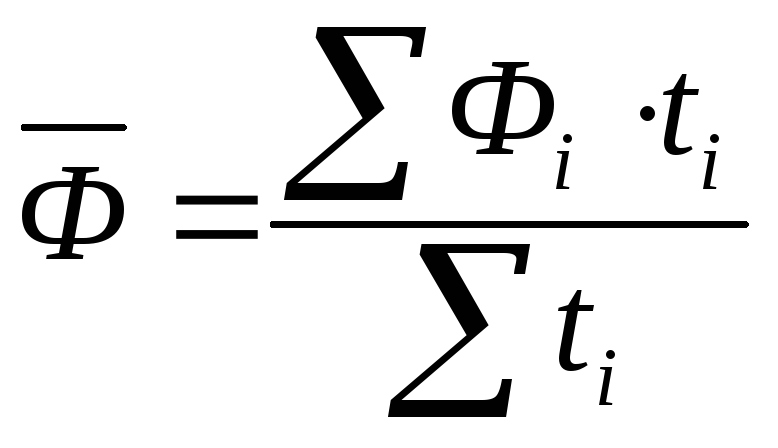

3. Если t i — промежуток времени, в течение которого стоимость ОФ не меняется:

.

.

Воспроизводство основных фондов считается расширенным, если в течение рассматриваемого периода обеспечен их прирост за счет капитальных вложений. Воспроизводство в прежнем объеме, а также поддержание основных фондов в работоспособном состоянии в течение всего срока их службы путем проведения капитального ремонта является простым воспроизводством. Важными показателями простого воспроизводства основных производственных фондов являются: амортизационный фонд, ежегодные амортизационные отчисления, норма амортизации.

Перенесенная часть стоимости, представляющая износ фондов, возвращается после реализации продукции, аккумулируется и образует фонд амортизационных отчислений или амортизационный фонд . Он представляет собой стоимость основных фондов, которая за весь срок их службы должна быть перенесена на продукт или услуги.

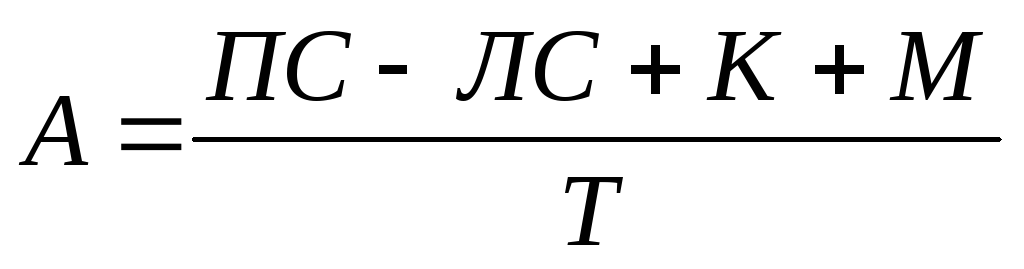

Систематическое накопление средств в амортизационном фонде обеспечивается путем ежегодных амортизационных отчислений , включаемых в себестоимость изготовляемой продукции. Формула их расчета:

,

,

где А – сумма ежегодных амортизационных отчислений;

ПС – полная стоимость ОФ;

ЛС – ликвидационная стоимость;

К – затраты на капитальный ремонт;

М – затраты на модернизацию;

Т – нормативный срок службы ОФ данного вида.

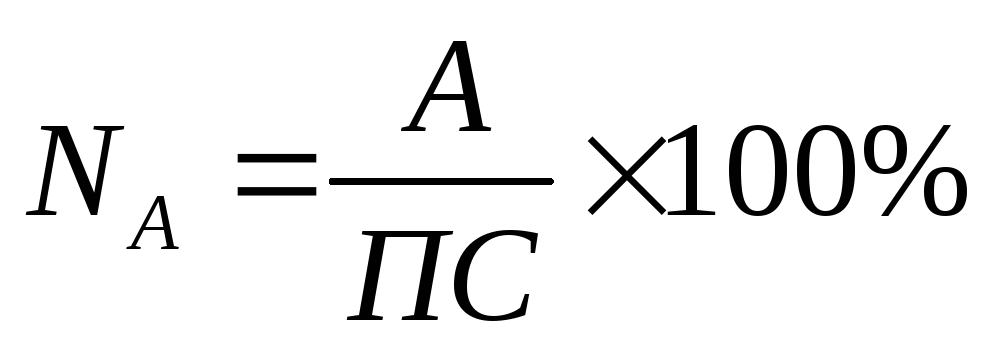

Под нормой амортизации понимается процентное отношение ежегодных амортизационных отчислений к полной стоимости основных производственных фондов (первоначальной или восстановительной).

.

.

В экономической практике существуют различные системы начисления амортизации, которые можно объединить в следующие группы:

Возрастающая – наиболее адекватно отражает реальный процесс износа ОФ (первые годы функционирования амортизационные фонды невелики, но с каждым годом увеличиваются). Эта система начисления амортизации ведёт к незначительным потерям в результате инфляции.

Линейная (метод постоянного списания) – основан на принципе равномерности износа основных фондов в течение всего срока его службы. Это означает, что величина ежегодных амортизационных отчислений постоянна. Достоинством этого метода является простота расчётов, однако она не отражает реального процесса износа фондов.

Ускоренная – в западных странах всё больше применяются разные системы ускорения. Это значит, что сразу списывается 50-70%, а потом остальное. Эти системы позволяют быстрее вернуть средства, вложенные в основной капитал и минимизировать потери от инфляции.

Процесс воспроизводства основных фондов характеризуют балансы, в которых отражаются наличие ОФ на начало и конец года, а также их изменение в течение года.

Балансы ОФ составляют по существующим видам их оценки: а) по полной первоначальной или восстановительной стоимости, б) по соответствующей остаточной стоимости.

И тот и другой балансы могут быть составлены по балансовой оценке в текущих, среднегодовых или сопоставимых (базисного периода) ценах. Схемы балансов представлены в таблицах 5.2, 5.3.

Таблица 5.2.

Схема баланса основных фондов предприятия по полной (балансовой) стоимости

Фк.г.= Фн.г. + Фп. — Фв.

Таблица 5.3.

Схема баланса основных фондов предприятия по остаточной стоимости

|

Наличие на начало года |

Поступило в отчетном году (Фп.) |

Выбыло в отчетном году |

Амортизация (А) |

Наличие на конец года |

|||||

|

Новых основных фондов |

От других предприятий |

Из-за ветхости и износа |

Передано другим предприятиям |

||||||

В основе этого баланса лежит равенство:

Фк.г.= Фн.г. + Фнов. + Фп. — Фв. — А

На основе данных балансов рассчитываются такие показатели воспроизводства ОФ, как показатели состояния, движения и эффективности использования основных фондов.

Имущество и капитал предприятия.

2.1. Имущество предприятия: понятие, цели, источники формирования.

2.2. Капитал предприятия: понятие, формирование, виды.

2.1.Имущество предприятия: понятие, цели, источники формирования.

Термины, используемые в теме.

Дебиторская задолженность — сумма долгов, причитающаяся предприятию. Характеризует отвлечение средств из оборота данного предприятия и использование их дебиторами.

Кредиторская задолженность – денежные средства, временно привлеченные предприятием и надлежащие возврату.

Кредитор – заимодатель, юридическое или физическое лицо, предоставляющее денежные средства во временное пользование (в кредит). Кредитором может быть предприятие, государство, банки, население.

Имущество – это материальные и нематериальные элементы (активы), используемые предприятием в своей хозяйственной деятельности. В составе имущества выделяют материально — вещесвенные и нематериальные элементы. Материально-вещественные элементы: земельные участки, здания, сооружения, машины и оборудование, сырье, готовые изделия, денежные средства. Нематериальные элементы: репутация фирм. товарные знаки, квалифицированный персонал, ноу-хау, контракты и т.д.

Величина имущества предприятия (в денежной форме) и источники его формирования отражаются в бухгалтерском балансе.

Бухгалтерский баланс характеризует в денежной форме финансовое положение организации на отчетную дату (квартал, полугодие, 9 месяцев, год).

Баланс (фр. balance) означает равновесие, уравновешивание. Баланс представляет собой способ группировки имущества по составу и размещению и источникам его формирования на первое число месяца, квартала, года.

По внешнему виду бухгалтерский баланс представляет собой таблицу: в первой части её показывается имущество по составу и размещению – актив баланса. Во 2-ой части отражаются источники формирования этого имущества – пассив баланса. Всегда соблюдается равенство сумм левой и правой сторон баланса, Актив = Пассив.

Активы – это ресурсы предприятия, от которых предприятие ожидает получение экономической выгоды.

Пассив – это источники формирования актива.

Имущество (по балансу) – это внеоборотные активы + оборотные активы, разделы

І А + ІІ А.

Таблица 1 . Структура баланса.

Какие бы хозяйственные операции не совершались на предприятии, они фиксируются в балансе, не нарушая требование: Актив = Пассив.

Имущество может быть сформировано за счет собственных источников (капитал и резервы) и за счет заемных средств (долго и краткосрочные пассивы).

Если долги возвращаются в течение года – они называются краткосрочными пассивами, если срок > 12 месяцев – долгосрочными пассивами.

Не все имущество, показанное в активе баланса, принадлежит предприятию.

Собственное имущество = Актив – долго- и краткосрочные пассивы.

Пояснение к бухгалтерскому балансу.

Раздел 1.Внеоборотные активы.

Внеоборотные активы — средства, которые в течение длительного времени (> 1 года) используются предприятием и приносят прибыль.

Нематериальные активы — отражаются по остаточной стоимости. Это товарные знаки, программные продукты, лицензии, деловая репутация.

Основные средства — основные производственные фонды. Средства труда со сроком > 1 года. Основные средства отражаются по остаточной стоимости.

Незавершенное строительство – затраты на СМР, приобретение. оборудования и т.д. Отражается по фактическим затратам.

Долгосрочные финансовые вложения. Это ценные бумаги, по которым предприятия получает проценты (облигации, акции и т.д.).

Прочие внеоборотные активы – что не нашло отражение.

Доходные вложения в материальные ценности (имущество для передачи в лизинг, имущество по договору проката, амортизация доходных вложений).

Отложенные налоговые активы: разница сумм по налоговому и бух. учету.

Раздел 2. Оборотные активы.

Запасы. По статье «сырье, материалы» показывается стоимость по остаткам сырья, материалам по фактическим затратам. По статье «незавершенное производство»- затраты по незавершенным работам. Статья «готовая продукция» — остатки готовой продукции на складе. Статья «Товары отгруженные». Выручку фиксируют по моменту поступления средств. Статья «расходы будущих периодов» расходы по ремонту, арендную. плату, подписку и т.д.

НДС: уплаченные суммы при покупке фондов, до момента его списания в уменьшение задолженности.

Дебиторская задолженность: срок >12 месяцев. Объединяет: покупатели и заказчики;авансы, выданные;векселя к получению.

Дебиторская задолженность срок

Краткосрочные финансовые вложения. Займы на срок

Денежные средства: касса, расчетный счет.

Итог раздел 1+2 = итог Актива баланса.

Величина Актива не дает представление об источниках формирования имущества. Ответ – в пассиве баланса.

Раздел 3. Капитал и резервы.

Это собственные источники, созданные учредителями или полученные в ходе работы.

Уставный капитал (или складочный капитал).

В акционерном обществе разделен на акции, в обществе с ограниченной ответственностью — на паи.

Собственные акции, купленные у акционеров.

Добавочный капитал – в результате переоценки своего имущества по современной стоимости.

Резервный капитал или резервный фонд акционерные общества обязаны создавать в размере не уставного капитала. Может использоваться для погашения убытков, на выкуп собственных акций и другие цели.

Нераспределенная прибыль. Прибыль для нужд компании. Убытки вычитаются из величины собственного капитала.

Раздел 4. Долгосрочные обязательства.

Займы и кредиты (со сроком > 12 месяцев). Эта статья включает основной долг + проценты.

Отложенные налоговые обязательства: разница затрат по бухгалтерскому и налоговому учету.

Прочие долгосрочные обязательства.

Итого по разделу 4

Раздел 5. Краткосрочные обязательства.

Займы и кредиты

Кредиторская задолженность (со сроком

Задолженность перед учредителями по доходам (по дивидендам)

Доходы будущих периодов

Резервы предстоящих расходов

Итого по разделу 5.

2.2.Капитал предприятия: понятие, формирование, виды.

Капитал. Это сложное понятие можно трактовать широко и узко. Широкая трактовка в » Капитале» Маркса. Это стоимость, приносящая прибавочную стоимость. Более узкое понятие имеет различные характеристики капитала.

Целесообразно различать капитал реальный, т.е. существующий в форме средств производства, и капитал денежный, т.е. существующий в форме денег и используемый для приобретения средств производства.

Капитал предприятия представляет собой денежную оценку имущества предприятия.

Капитал основной и оборотный.

· Основной капитал – материальные факторы длительного пользования (здание, сооружение, машин и т.д.). Основной капитал часто отождествляют с ОПФ, но это более широкое понятие, т.к. основной капитал включает ещё незавершенное строительство и долгосрочные инвестиции.

· Оборотный капитал – расходуется на покупку средств для каждого производственного цикла (материалы, оплата труда и т.д.).

Основной и оборотный капитал – раздел 1 и 2 баланса.

Собственный капитал – стоимость имущества, полностью находящегося в собственности предприятия. Он складывается из источников: уставного (складочного) капитала, прибыли, взносов и пожертвований. В учете это итог актива минус обязательства предприятия.

Заемный капитал – привлекается со стороны в виде кредитов. Заемный основной капитал (раздел 4 баланса), заемный оборотный капитал (раздел 5 баланса).

Уставный капитал – это совокупность средств (вкладов, взносов, долей) учредителей в имущество при создании предприятия в размерах, определенных учредительными документами. Уставной капитал является исходным капиталом для предприятия. Уставной капитал отражается в двух документах: уставе общества и бухгалтерском балансе.

Резервный капитал. В России резервный капитал в обязательном порядке предусматривается для рисковых видов деятельности (ВЭД) и организационно – правовых норм (АО). АО создает резервный фонд в размере, предусмотренном уставом общества, но не унитарное предприятие могут создавать резервный фонд в размерах, предусмотренных уставом, минимальный размер не установлен.

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Данные бухгалтерского учета основных средств для баланса

Для внесения сведений о стоимости основных средств в бухгалтерский баланс, используются следующие сведения бухгалтерского учета.

Первоначальная или восстановительная стоимость основных средств отражается по дебету счета 01 «Основные средства», а накопленная к отчетной дате амортизация — по кредиту счета 02 «Амортизация основных средств» ().

Это значит, что для получения сведений об остаточной стоимости основных средств на основании данных счетов бухгалтерского учета приведенную выше формулу можно представить в следующем виде:

ОС ОСТ = Дебетовое сальдо счета 01 — Кредитовое сальдо счета 02

Обращаем внимание, что по кредиту счета 02 накапливается амортизация не только тех основных средств, которые числятся на счете 01, но и тех объектов, которые отнесены к доходным вложениям в материальные ценности и потому учитываются по дебету счета 03 «Доходные вложения в материальные ценности» (Приказ Минфина от 31.10.2000 № 94н).

Следовательно, для заполнения строки 1150 «Основные средства» бухгалтерского баланса необходимо использовать данные аналитического учета к счету 02, чтобы выделить только ту амортизацию, которая приходится на основные средства, учтенные на счете 01.

Соответственно, амортизация доходных вложений в материальные ценности, которая также была учтена по кредиту счета 02, уменьшит в балансе стоимость доходных вложений, числящихся по дебету счета 03. Их остаточную стоимость нужно будет показать в бухгалтерском балансе не по строке 1150, а по строке 1160 «Доходные вложения в материальные ценности».

>Что такое балансовая стоимость активов и как ее рассчитать