- от автора admin

Содержание

16. Основные различия налогов и сборов.

- •Оглавление

- •1.Основные причины возникновения налогов и сборов. Причины возникновения налогов и налогообложения

- •2.Главные этапы исторического развития теории налогового права.

- •2. Развитие налогообложения в России

- •3.Предмет налогового права. Основные особенности предмета налогового права.

- •Предмет налогового права

- •4. Метод налогового права. Метод налогового права

- •5. Основные признаки и виды налоговых правоотношений.

- •Признаки налоговых правоотношений

- •Структура налоговых правоотношений

- •6. Публично-правовая природа налогового права.

- •7. Сравнение налогового права с другими отраслями права.

- •8. Общие принципы налогообложения. Принципы налогообложения

- •9. Распределение налоговых полномочий между Российской Федерацией, субъектами рф и муниципальными образованиями.

- •10. Налогово-правовая норма. Основные признаки. Ст. 5 Конституции – структура нормы.

- •Особенности норм налогового права

- •Особенности норм налогового права:

- •Виды норм налогового права

- •11. Система законодательства о налогах и сборах и ее соотношение с налоговой системой. Законодательство о налогах и сборах

- •Система налогов и сборов, юридический состав налогов

- •12. Основы налогово-правового статуса кредитных организаций.

- •Содержание правового статуса кредитной организации

- •13. Легальное понятие налога. Основные признаки и сущность налога. Налог как правовая категория: понятие, признаки, сущность

- •14. Императивно обязательный характер налогов.

- •15. «Индивидуальная безвозмездность» налога.

- •16. Основные различия налогов и сборов.

- •О каких отличиях между налогом и сбором идет речь в законодательстве

- •17. Основания классификации налогов и сборов.

- •Виды налогов:

- •2) По принадлежности к уровню правления:

- •3) По объекту обложения:

- •5) По субъекту обложения:

- •18. Соотношения понятий «субъект налогового права» и «участник налогового правоотношения». Понятие и классификация субъектов налогового права

- •1) По способу нормативной определенности:

- •2) По характеру фискального интереса:

- •3) По степени имущественной заинтересованности в возникновении налоговых отношений:

- •19. Участники налоговых правоотношений. Особенности их правового статуса. Субъекты налоговых правоотношений: общая характеристика.

- •Субъекты налоговых правоотношений и их правовой статус

- •20. Основные элементы налогообложения. Обязательные (основные) элементы

- •Факультативные элементы

- •Вспомогательные элементы юридического состава налога

- •21. Определение объекта налогообложения и налоговой базы по различным налогам.

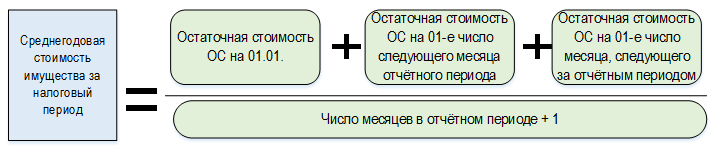

- •Нк рф Статья 376. Порядок определения налоговой базы

- •Объект налогообложения

- •22. Налоговые льготы – факультативный элемент налогооблажения. Факультативные элементы налогообложения

- •23. Порядок предоставления инвестиционного налогового кредита.

- •Инвестиционный налоговый кредит. Порядок и условия его предоставления

- •Порядок и условия предоставления инвестиционного налогового кредита

- •Инвестиционный налоговый кредит предоставляется:

- •Прекращение действия отсрочки, рассрочки или инвестиционного налогового кредита

- •24. Основания возникновения, изменения и прекращения налоговой обязанности. Понятие налоговой обязанности и ее исполнения

- •Основания возникновения, изменения и прекращения обязанности по уплате налогов и сборов Основания возникновения налоговой обязанности

- •Основания для прекращения налоговой обязанности

- •Взыскание налога или сбора за счет имущества налогоплательщика или налогового агента

- •25. Основные способы обеспечения исполнения налоговой обязанности. Требование об уплате налогов и сборов

- •Содержание требования об уплате налога:

- •Способы обеспечения исполнения обязанности по уплате налогов и сборов

- •Залог имущества

- •Поручительство

- •Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей

- •Арест имущества

- •26. Налоговый контроль. Формы, виды и методы налогового контроля.

- •Понятие и значение налогового контроля

- •Цель налогового контроля:

- •Объекты налогового контроля:

- •Предмет налогового контроля:

- •Субъекты налогового контроля:

- •Формы и виды налогового контроля

- •Основные формы налогового контроля:

- •Виды налогового контроля:

- •2) В зависимости от субъекта:

- •3) В зависимости от места проведения:

- •27. Основания для постановки на учет в налоговых органах.

- •28. Виды налоговых проверок. Налоговая проверка как основной метод налогового контроля

- •Виды налоговых проверок:

- •Основная цель налоговых проверок:

- •Субъекты, уполномоченные проводить налоговые проверки:

- •Общие правила проведения налоговых проверок:

- •Камеральная налоговая проверка

- •29. Период времени, охватываемый налоговой проверкой. Процессуальные сроки при проведении налоговой проверки

- •Рассчет максимального срока от момента начала проверки до момента, когда нужно исполнить решение фнс

- •30. Оформление результатов камеральной налоговой проверки.

- •Камеральная налоговая проверка, ее назначение и порядок проведения.

- •31. Выездная налоговая проверка.

- •Объект выездной налоговой проверки:

- •Предмет выездной налоговой проверки:

- •Налоговые органы не вправе проводить:

- •Сроки выездной налоговой проверки

- •Повторная выездная налоговая проверка

- •32. Полномочия налоговых органов при проведении налогового контроля. Налоговое администрирование

- •Налоговые органы осуществляют свои функции и взаимодействуют:

- •Структура налоговых органов рф Структура фнс (http://www.Nalog.Ru/mnsrus/mns_pages/):

- •Функции налоговых органов рф Основные функции налоговых органов рф:

- •Полномочия налоговых органов

- •33. Налоговая ответственность как самостоятельный вид юридической ответственности.

- •34. Общие условия привлечение к налоговой ответственности

- •Понятие налоговых правонарушений, лица, подлежащие ответственности за их совершение

- •Элементы состава налогового правонарушения:

- •Условия привлечения к ответственности за совершение налогового правонарушения

- •35. Основные принципы налоговой ответственности.

- •36. Обстоятельства освобождения от привлечения к налоговой ответственности.

- •Отсутствие события налогового правонарушения

- •Отсутствие вины лица в совершении налогового правонарушения

- •37. Налоговый процесс.

- •38. Понятие налогового правонарушения. Основные составы налоговых правонарушений. Виды налоговых правонарушений и ответственность за их совершение

- •Санкции, предусмотренные нк рф за совершение налоговых правонарушений:

- •Характеристика налоговых правонарушений

- •Противоправность деяния

- •Виновность

- •Наказуемость деяния

- •Состав налогового правонарушения

- •Классификация составов налоговых правонарушений

- •39. Основания классификации субъектов налогового права – резиденты и нерезиденты. Налоговые резиденты и нерезиденты

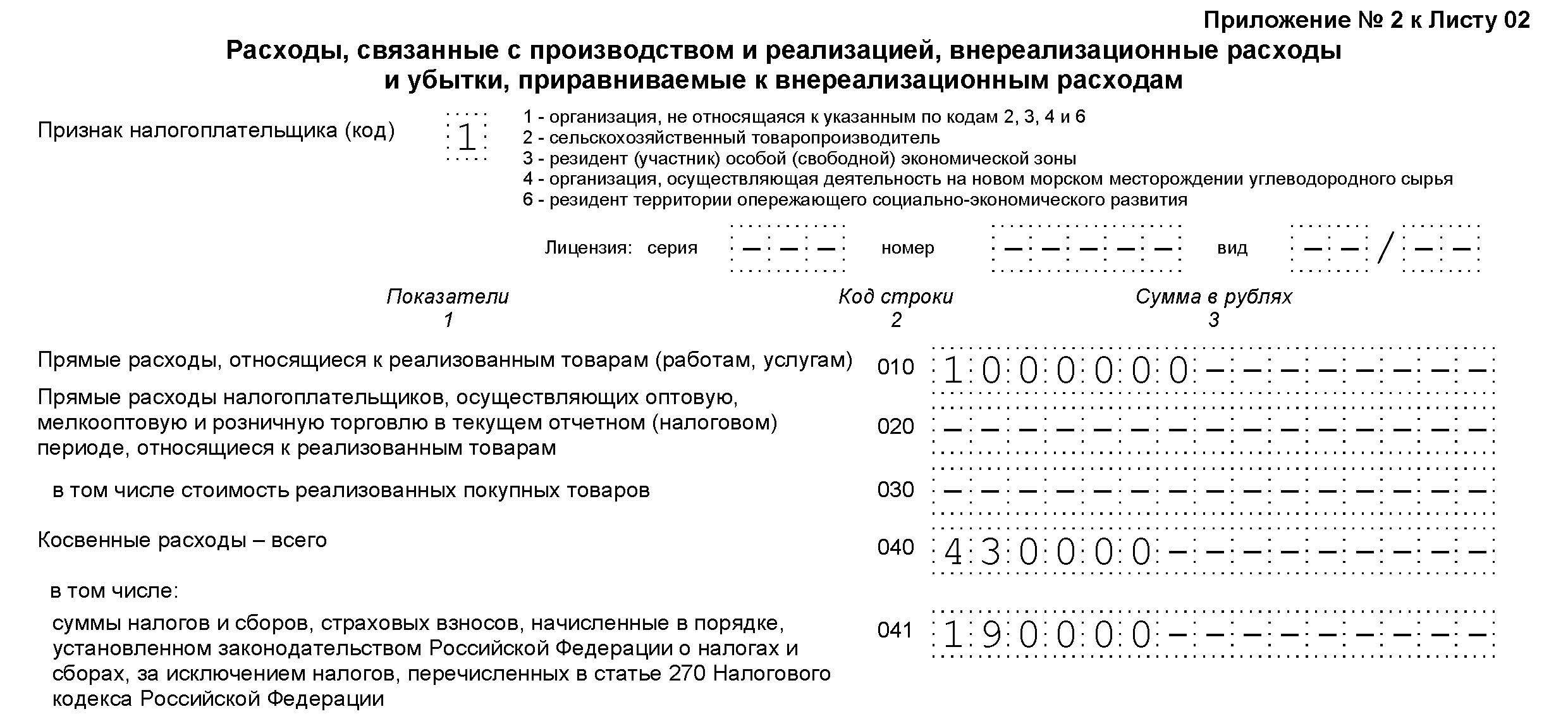

- •40. Порядок исчисления и уплата налога на прибыль. Льготы по налогу на прибыль.

- •Льготы по налогу на прибыль

- •41. Основные отличия прямых и косвенных налогов. Понятие «носитель налога». Различия между прямыми и косвенными налогами

- •Носитель налога

- •42. Подакцизный товар и марка акцизного сбора.

- •О марках акцизного сбора

- •43. Основные элементы налога на добавленную стоимость. Характеристика элементов налога на добавленную стоимость.

- •Налогоплательщики налога на добавленную стоимость

- •Объект налогообложения налога на добавленную стоимость

- •Налоговая база налога на добавленную стоимость

- •Налоговый период налога на добавленную стоимость

- •Налоговые ставки налога на добавленную стоимость:

- •44. Особенности введения, изменения и отмены федеральных налогов.

- •Нк рф Статья 13. Федеральные налоги и сборы

- •45. Региональные налоги Региональные налоги

- •Нк рф Статья 14. Региональные налоги

- •Региональные налоги

- •Роль региональных налогов

- •Характеристика региональных налогов

- •Перспективы развития

- •46. Особенности введения, изменения и отмена региональных налогов

- •47. Местные налоги. Местные налоги

- •48. Особенности введения, изменения и отмены местных налогов.

- •49. Основные особенности исчисления и уплаты земельного налога. Особенности исчисления и уплаты земельного налога.

- •Для юридических лиц Особенности и формула

- •Для физических лиц

- •Как происходит уплата

- •Сам налог

- •Санкции за неуплату

- •51. Специальные налоговые режимы.

- •52. Порядок применения системы налогообложения для сельскохозяйственных производителей.

- •Какие налоги заменяет есхн

- •Переход на есхн

- •Налоговая отчетность

- •Расчет единого налога на примере

- •Уплата единого налога

- •53. Субъекты, имеющие право применять упрощенную систему налогообложения.

- •54. Виды деятельности, подлежащие обложению единым налогом на вменный доход. Специфика данного налогового режима и его правовая характеристика.

- •55. Субъекты, имеющие право применять упрощенную систему налогообложения.

- •Упрощенная система налогообложения в России

- •Определение усн

- •Усно и осно

- •Что значит упрощенная система налогообложения для бизнеса

- •Субъекты упрощенной системы налогообложения

- •Упрощенка: общие положения

- •Усн для ип

- •Выбор объектов налогообложения при упрощенном режиме

- •Отчетность при упрощенной системе налогообложения

- •Какой налог при упрощенной системе налогообложения платится с 2015 года

- •Усно: расшифровка сроков и способов подачи декларации и уплаты налога

- •Упрощенка в 2017 году

- •Преимущества упрощенной системы налогообложения

- •56. Источники налогового права зарубежных стран.

- •57. Общая характеристика налогов, взимаемых в зарубежных странах.

Отличие налога от сбора

Актуально на: 28 февраля 2017 г.

Для того, чтобы найти отличия налога от сбора, нужно, в первую очередь, проанализировать их понятия, раскрываемые в НК РФ.

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денег в целях финансового обеспечения деятельности государства, а также муниципальных образований (п. 1 ст. 8 НК РФ).

А сбор – это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого (п. 2 ст. 8 НК РФ):

- либо является одним из условий совершения в отношении плательщика сбора уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий);

- либо обусловлена ведением отдельных видов предпринимательской деятельности в пределах территории, на которой введен сбор.

Какие же между налогом и сбором сходства и различия? Сразу можно заметить, что и налог, и сбор:

- являются обязательными к уплате;

- взимаются с организаций и физических лиц.

А вот дальше начинаются отличия.

Разница между налогом и сбором в порядке их установления

Как известно, налог считается законно установленным, если определены налогоплательщики и все элементы налогообложения: объект налогообложения, налоговая база, налоговый период и т.д. (п. 1 ст. 17 НК РФ).

Вместе с тем при установлении сбора должны быть определены его плательщики, а также те элементы, которые необходимы, не обязательно все (п. 3 ст. 17 НК РФ). Эти элементы определяются в зависимости от характера самого сбора (п. 2 Определения КС РФ от 08.02.2001 N 14-О).

Таким образом, можно подытожить, что налоги и сборы имеют как общие, так и отличительные черты. И тот, и другой являются обязательными платежами, но исполняют разные функции, что влечет за собой и иные отличия.

Налоги и сборы — это обязательные платежи, поступающие в бюджеты разных уровней. Попробуем разобраться, чем они отличаются. КонсультантПлюс БЕСПЛАТНО на 3 дня Получить доступ

Согласно Налоговому кодексу, налог и сбор сходства и различия имеют, хотя и образуют единый предмет правоотношений. Оба понятия закреплены в статье 8 НК РФ. Попробуем разложить на составляющие определения обоих, чтобы лучше понять их сущность.

Таблица 1. Налоги и сборы: общие и отличительные черты.

|

Налог |

Сбор |

|

|

Субъект |

Физические и юридические лица |

Физические и юридические лица |

|

Природа возникновения обязательства |

Является индивидуально безвозмездным платежом |

Является условием совершения юридически значимых действий |

|

Обязанность по уплате |

Обязателен в силу закона |

Относительно доброволен |

|

Цель |

Обеспечение деятельности государства, региона или муниципального образования |

Обеспечение деятельности государства, региона или муниципального образования |

Из анализа определений мы видим, что есть у этих двух терминов как общие характеристики (плательщики и конечная цель), так и отличительные (причины взимания и степень добровольности). Но этим суть вопроса не ограничивается.

Соотношение налога и сбора по условиям

Статья 17 НК РФ устанавливает общие условия для установления и тех и других. Для платежей налогового характера это:

- объект налогообложения;

- облагаемая база;

- период и порядок исчисления;

- ставка;

- порядок и сроки уплаты.

Также возможны разнообразные льготы (например, вычеты). Применяются они по основаниям, обоснованным законодательно. Для каждого конкретного типа платежа устанавливаются лишь плательщики и элементы обложения.

Таким образом, в отличие от сбора, налог является более регламентированным законодательно в вопросе его сущности.

Еще один важный момент — размер платежей. Существуют определенные налоговые ставки, закрепленные в процентах. Так, например, если у двух людей разные зарплаты, то и отчисления на НДФЛ в абсолютном выражении у них будут отличаться.

Взносы за юридически значимые действия, как правило, привязываются к МРОТ. Отличаться они могут лишь во времени — по мере пересмотра минимального размера оплаты труда. В один и тот же день все заявители по одинаковому основанию уплатят идентичные суммы.

Понятие налога и сбора

Статья 8 НК РФ.

В комментируемой статье законодатель указывает общее определение и содержание понятий «налог» и «сбор», используемых в налоговом законодательстве.

Налог — необходимое условие существования государства, поэтому обязанность платить налоги распространяется на всех налогоплательщиков в качестве безусловного требования государства. Налогоплательщик не вправе распоряжаться по своему усмотрению той частью своего имущества, которая в виде определенной денежной суммы подлежит взносу в казну, и обязан регулярно перечислять эту сумму в пользу государства, так как иначе были бы нарушены права и охраняемые законом интересы других лиц, а также государства. Взыскание налога не может расцениваться как произвольное лишение собственника его имущества, оно представляет собой законное изъятие части имущества, вытекающее из конституционной публично-правовой обязанности. Также можно отметить, что установление налогообложения является неотъемлемым признаком государства и средством обеспечения функционирования государства.

Таким образом, налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Обязанность по уплате налога исполняется в валюте Российской Федерации (статья 45 НК РФ), но в случаях отсутствия денежных средств на счетах плательщика (или налогового агента) налоговый орган вправе взыскать налог за счет иного имущества налогоплательщика в соответствии со статьями 46, 47 НК РФ.

Сбор — обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Сбор — это обязательный взнос. В отличие от налога сбор может иметь не только денежную, но и иную форму, но это возможно лишь в том случае если прямо предусмотрено законодательством.

Уплата сбора (в соответствии с целями правового документа, установившего конкретный сбор) предполагает возникновение некоторых публичных отношении.

Статья 9. Участники отношений, регулируемых законодательством о налогах и сборах

Статьей 9 НК РФ установлены участники отношений, регулируемых законодательством о налогах и сборах. Следует учесть, что:

— налогоплательщиками или плательщиками сборов признаются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность платить налоги и сборы (пункт 1 статьи 19 НК РФ);

— организациями для целей НК РФ являются организации российские и иностранные (статья 11, 19 НК);

— физические лица — это граждане Российской Федерации, лица без гражданства и иностранные граждане (пункт 2 статьи 11 НК РФ);

— налоговые агенты — это лица (то есть организации и (или) физические лица), на которые НК РФ возлагает обязанности по исчислению, удержанию у налогоплательщика и перечислению в бюджеты налогов и сборов (статья 24 НК РФ).

Участниками отношений являются также федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы (статьи 30 — 33 НК РФ). Согласно пункту 1 Положения №506, ФНС является федеральным органом исполнительной власти, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов.

К участникам отношений регулируемых законодательством о налогах и сборах, относятся таможенные органы. Согласно пункту 1 Положения о Федеральной таможенной службе, утвержденного Постановлением Правительства Российской Федерации от 26 июля 2006 года №459:

«Федеральная таможенная служба является уполномоченным федеральным органом исполнительной власти, осуществляющим в соответствии с законодательством Российской Федерации функции по выработке государственной политики и нормативному правовому регулированию, контролю и надзору в области таможенного дела, а также функции агента валютного контроля и специальные функции по борьбе с контрабандой, иными преступлениями и административными правонарушениями».

Предыдущая редакция НК РФ пунктами 5 и 7 статьи 9 НК РФ относила к участникам налоговых отношений государственные органы исполнительной власти, исполнительные органы местного самоуправления, другие уполномоченные ими органы, а также должностных лиц, организаций, в том числе внебюджетных фондов. С 1 января 2007 года пункты 5 и 7 исключены из текста статьи 9 НК РФ.

Статья 10. Порядок производства по делам о нарушениях законодательства о налогах и сборах

В комментируемой статье законодатель предусматривает специальный порядок привлечения к ответственности за нарушения законодательства о налогах и сборах и указывает на установленный НК РФ порядок производства по делам о налоговых правонарушениях. Сама по себе комментируемая статья порядка привлечения к ответственности и производства по делам о налоговых правонарушениях не устанавливает, а содержит только отсылочное положение на другие статьи НК РФ.

В случае, если нарушение законодательства о налогах и сборах имеет признаки административного правонарушения, то следует руководствоваться нормами Кодекса Российской Федерации об административных правонарушениях (далее — КоАП РФ).

Административное правонарушение — противоправное, виновное действие (бездействие) физического или юридического лица, за которое КоАП РФ или законами субъектов Российской Федерации об административных правонарушениях установлена административная ответственность (пункт 1 статьи 2.1 КоАП РФ) (Приложение №7).

Юридическое лицо признается виновным в совершении административного правонарушения, если будет установлено, что у него имелась возможность для соблюдения правил и норм, за нарушение которых КоАП РФ или законами субъекта Российской Федерации предусмотрена административная ответственность, но данным лицом не были приняты все зависящие от него меры по их соблюдению.

Назначение административного наказания юридическому лицу не освобождает от административной ответственности за данное правонарушение виновное физическое лицо, равно как и привлечение к административной или уголовной ответственности физического лица не освобождает от административной ответственности за данное правонарушение юридическое лицо.

В случае если налоговое нарушение имеет признаки преступления, то производство по таким делам регламентируется нормами Уголовно-процессуального кодекса Российской Федерации.

Преступлением признается — общественно опасное деяние (бездействие), предусмотренное Уголовным кодексом Российской Федерации (далее — УК РФ). Об уголовной ответственности за преступления, совершаемые в сфере экономической деятельности, смотрите Главу 22 УК РФ.