- от автора admin

Содержание

- Тема 5. Учет долгосрочных инвестиций и финансовых вложений

- Лекция 10. Учет долгосрочных инвестиций и финансовых вложений. Учет векселей

- Понятие финансовых вложений предприятия

- Синтетический и аналитический учет финансовых вложений

- Учет финансовых вложений

- Долгосрочные и краткосрочные финансовые вложения

Тема 5. Учет долгосрочных инвестиций и финансовых вложений

В широком экономическом смысле инвестиции – это денежные средства, ценные бумаги, иное имущество, в том числе имущественные и иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и некоммерческой деятельности в целях получения прибыли и достижения иного полезного эффекта.

В бухгалтерском учете долгосрочные инвестиции (капитальные вложения)– это расходы на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования) свыше одного года, не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других организаций.

Учет долгосрочных инвестиций ведется на счете 08, который имеет сложную систему субсчетов.

По дебету счета 08 собираются расходы на отдельные объекты; после того как объект передан в эксплуатацию, он списывается с кредита счета 08 и приходуется по дебету соответствующего счета (01 или 04) в сумме фактических расходов на его приобретение или изготовление.

При изучении данной темы необходимо составить четкое представление о порядке учета расходов при осуществлении капитальных вложений подрядным и хозяйственным способом.

Отражение процесса формирования затрат на капитальные вложения должно сопровождаться отражением движения источников их финансирования. В учетном процессе должно быть отражено, за счет каких источников осуществлены данные вложения во внеоборотные активы (кредиты; нераспределенная прибыль; средства бюджета; долевое участие, дополнительные взносы).

Обособленно в бухгалтерском учете учитываются такие инвестиции как финансовые вложения. При изучении данного направления темы следует обратить внимание, что в этом разделе учета необходимо использование положений целого ряда не просто бухгалтерских нормативных документов (Положение по ведению бухгалтерского учета и отчетности, ПБУ 19/02), но и федерального законодательства об акционерных обществах, по ценным бумагам, по векселям и пр.

Следует обратить внимание, что в соответствии с новым планом счетов:

1) учет расходов на осуществление финансовых вложений ведется непосредственно на счете 58, без участия счета 08;

2) в текущем учете все финансовые вложения отражаются на счете 58, без участия счета 06. Но в бухгалтерской отчетности, в частности, в бухгалтерском балансе финансовые вложения на срок более одного года отражаются в первом разделе баланса, во внеоборотных активах, а на срок менее одного года – во втором разделе, в составе оборотных средств.

Лекция 10. Учет долгосрочных инвестиций и финансовых вложений. Учет векселей

1. Понятие и виды финансовых вложений.

2. Оценка финансовых вложений.

3. Бухгалтерский учет операций с финансовыми вложениями.

4. Выбытие финансовых вложений.

5. Обесценение финансовых вложений. Резерв под обесценение.

6. Раскрытие информации в бухгалтерской отчетности.

7. Учет векселей.

Финансовые вложения – это вложения организации в активы с целью получения дополнительных доходов в виде процентов, дивидендов или прироста стоимости активов.

К финансовым вложениям относятся: вклады в уставные (складочные) капиталы других организаций; вклады организации-товарища по договору простого товарищества; предоставленные другим организациям займы; государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги (облигации, векселя); депозитные вклады в кредитных организациях; дебиторская задолженность, приобретенная на основании уступки права требования и пр. Дебиторская задолженность относится к финансовым вложениям, если она приобретена в результате уступки права требования, при этом право требования может быть уступлено как до срока, так и после срока платежа по сделке, установленного в договоре.

Финансовые вложения подразделяются на долгосрочные и краткосрочные. Долгосрочные финансовые вложения предполагают отвлечение средств организации на срок более одного года. К ним можно отнести вклады организации в уставные (складочные) капиталы других организаций, затраты на приобретение акций акционерных обществ с целью последующего получения доходов в виде дивидендов, долгосрочные займы, долговые ценные бумаги со сроком обращения (погашения) более одного года.

Краткосрочные финансовые вложения по общему правилу осуществляются на срок доодного года. К таким вложениям можно отнести предоставляемые краткосрочные займы, вклады на депозитные счета и депозитные сертификаты на срок менее года, долговые ценные бумаги со сроком обращения (погашения) не более года и т.п.

К финансовым вложениям применяется понятие первоначальной и последующей оценки. Финансовые вложения принимаются к бухгалтерскому учету в первоначальной оценке, которая зависит от способа их получения: приобретения за плату, внесения в счет вклада в уставный (складочный) капитал, получения безвозмездно, приобретения по договорам, предусматривающим оплату неденежными средствами.

Первоначальная стоимость большинства видов финансовых вложений не подлежит изменению.

К финансовым вложениям, по которым первоначальная стоимость в соответствии с законодательством может изменяться, применяется понятие последующей оценки. В целях последующей оценки финансовые вложения подразделяются на две группы. К первой группе относятся финансовые вложения, по которым можно определить текущую рыночную стоимость (котируемые ценные бумаги). Такие активы отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты коммерческой организации в составе операционных доходов или расходов. Если по объекту финансовых вложений первой группы текущая рыночная стоимость на отчетную дату по каким-либо причинам не определяется, то такой объект отражается в бухгалтерской отчетности по стоимости его последней оценки.

Ко второй группе относятся финансовые вложения, по которым текущая рыночная стоимость не определяется. Такие финансовые вложения (предоставленные займы, депозиты, вклады в уставные капиталы, простое товарищество) отражаются в бухгалтерском учете отчетности по первоначальной стоимости. По долговым ценным бумагам, относящимся к данной группе финансовых вложений, разрешается по выбору организации, утвержденному в учетной политике, разницу между первоначальной и номинальной стоимостью в течение срока обращения указанных ценных бумаг равномерно по мере причитающегося по ним дохода относить на финансовые результаты коммерческой организации в составе операционных доходов или расходов. Кроме того, по долговым ценным бумагам и предоставленным займам организация может составлять расчет их оценки по дисконтированной стоимости. При этом записи в бухгалтерском учете не производятся, организация должна обеспечить подтверждение обоснованности расчета.

Для обобщения информации о наличии и движении финансовых вложений организации предназначен активный синтетический счет 58 «Финансовые вложения». Финансовые вложения, осуществляемые организацией, отражаются по дебету счета 58 «Финансовые вложения» и кредиту счетов, на которых учитывались ценности, преданные (подлежащие передаче) в счет этих вложений. Исходя из разнообразия видов финансовых вложений и обеспечения их достоверного и рационального учета к счету 58 «Финансовые вложения» открывается ряд субсчетов.

Единица бухгалтерского учета финансовых вложений выбирается организацией самостоятельно таким образом, чтобы обеспечить формирование полной и достоверной информации об этих вложениях, а также надлежащий контроль за их наличием и движением. В зависимости от характера финансовых вложений, порядка их приобретения и использования единицей финансовых вложений может быть серия, партия, однородная совокупность финансовых вложений и др.

Аналитический учет финансовых вложений ведется в разрезе групп, видов и объектов вложений таким образом, чтобы получить информацию по единицам бухгалтерского учета финансовых вложений и организациям, в которые осуществлены эти вложения (эмитентам ценных бумаг, другим организациям, участником которых является организация, организациям-заемщикам и т.п.). Построение аналитического учета должно обеспечить возможность получения данных о краткосрочных и долгосрочных активах.

По принятым к бухгалтерскому учету государственным ценным бумагам и ценным бумагам других организаций в аналитическом учете должна быть сформирована как минимум следующая информация: наименование эмитента и название ценной бумаги, номер, серия и т.д., номинальная цена, цена покупки, расходы, связанные с приобретением ценных бумаг, общее количество, даты покупки и продажи или иного выбытия, место хранения.

Для отражения информации по депозитным вкладам в кредитных организациях Планом счетов предусмотрен к счету 55 «Специальные счета в банках» субсчет «Депозитные счета». Однако с точки зрения достоверности и однозначности формирования информации для внешних и внутренних пользователей экономической информации предпочтительнее учитывать депозитные вклады на счете 58 «Финансовые вложения». В любом случае организация должна утвердить в учетной политике, на каком счете учитываются депозитные вклады.

Выбытие финансовых вложений может происходить путем погашения, продажи, безвозмездной передачи, передачи в виде вклада в уставный (складочный) капитал других организаций, передачи в счет вклада по договору простого товарищества и признается в бухгалтерском учете организации на дату единовременного прекращения действия условий принятия активов к бухгалтерскому учету в качестве финансовых вложений.

При выбытии финансовые вложения, по которым не определяется текущая рыночная стоимость, могут оцениваться одним из следующих способов: по первоначальной стоимости каждой единицы бухгалтерского учета вложений; по средней первоначальной стоимости; по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Обесценение финансовых вложений — это устойчивое существенное снижение стоимости ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях деятельности.

Вексель – это долговое обязательство, составленное в строго определенной форме и дающее бесспорное право требовать уплаты обозначенной в векселе суммы по истечении срока, на которой он выписан. Виды векселей: простые и переводные. Учет векселей – одна из банковских операций, состоящая в покупке банком векселей до истечения срока платежа по ним. При учете банк досрочно выплачивает держателю векселя денежную сумму, на которую выписан вексель, за вычетом некоторого процента с этой суммы в свою пользу. Займы, предоставленные юридическим и физическим лицам, обеспеченные векселями, учитываются обособленно на счете 58 «Финансовые вложения» субсчет 3 «Предоставленные займы».

Контрольные вопросы

1. Что такое финансовые вложения? Перечислите их виды.

2. Как осуществляется оценка финансовых вложений?

3. На каком счете ведется учет финансовых вложений?

4. Как отражается в учете выбытие финансовых вложений?

5. Дайте определение обесценения финансовых вложений.

6. Для каких целей формируется резерв под обесценение?

7. Как ведется аналитический учет финансовых вложений?

8. Что такое вексель? Перечислите их виды.

Литература

5. Астахов В.П. Бухгалтерский (финансовый) учет. – М., 2011.

6. Бдайциева Л.Ж. Бухгалтерский учет. – М., 2011.

7. Медведев М.Ю. Бухгалтерский учет : . – М., 2011.

8. Сапожникова Н.Г. Бухгалтерский учет. – М., 2011.

>Учет финансовых вложений

Понятие финансовых вложений предприятия

Определение 1

Финансовые вложения представляют собой отвлеченные средства предприятия, цель которых получение дохода в течение определенного вложениями времени.

Финансовые вложения предприятий также можно классифицировать по следующим признакам:

- по связи с уставным капиталом;

- по формам собственности;

- по срокам, на которые финансовые вложения произведены (долгосрочные и краткосрочные).

Замечание 1

Чаще всего, финансовыми вложениями организаций бывают вложения в такие виды ценных бумаг как акции и облигации.

Акция представляет собой эмиссионную ценную бумагу, которая закрепляет за ее владельцем (акционером) право на долю прибыли акционерного общества в форме дивидендов, а также на участие в управлении акционерным обществом и на часть имущества, которое остается после ликвидации организации. Акция имеет номинальную и реальную стоимость, номинальная при выпуске определяется величиной уставного капитала, а рыночная определяется исходя из котировок. Акция является бессрочной ценной бумагой.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Определение 2

Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Стоимость ценных бумаг в которые организация вкладывает средства –может быть:

- номинальная,

- рыночная (курсовая),

- эмиссионная (продажно-номинальная),

- балансовая,

- учетная,

- ликвидационная.

Синтетический и аналитический учет финансовых вложений

Для синтетического учета финансовых вложений предприятия применятся счет $58$ «Финансовые вложений». В дебете счета отражается сумма средств, вложенных в ценные бумаги и др., по кредиту их в списание, продажа и т.д.

Для аналитического учета, к счету $58$, открывают соответствующие субсчета по видам финансовых вложений. Например:

- $58.1$ Паи и акции;

- $58.2$ Долговые ценные бумаги;

- $58.3$ Предоставленные займы;

- $58.4$ Вклады по договору простого товарищества

- и др.

Замечание 2

Кроме того, аналитический учет финансовых вложений подразумевает раздельный учет долгосрочных и краткосрочных финансовых вложений, учет по объектам, в которые осуществлены эти вложения (предприятиям-продавцам ценных бумаг, предприятиям-заемщикам и т.д.). Также аналитический учет может вестись в разрезе финансовых вложений осуществленной на территории РФ и за рубежом.

Если организация осуществила перевод средства для долгосрочных и краткосрочных финансовых вложений, но в этом же отчетном периоде не получила соответствующие документы, подтверждающие право организации на владение ценными бумагами и иными видами вложений, то такие средства учитываются на счете $58$ обособленно.

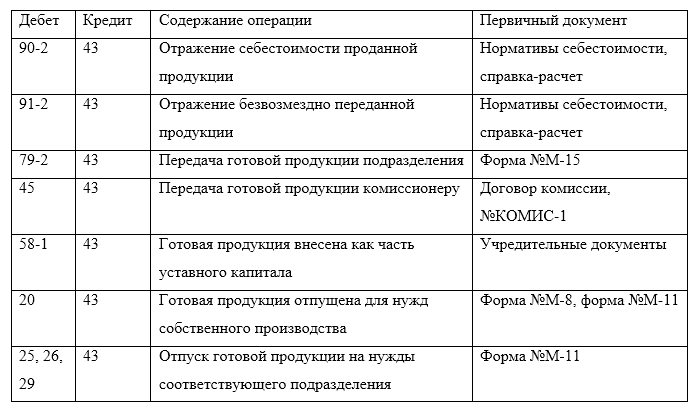

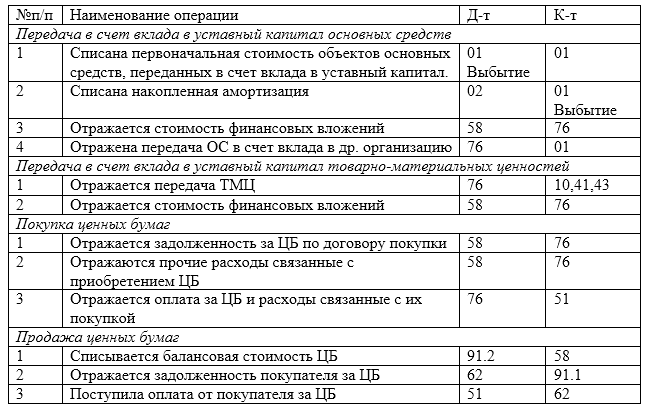

При осуществлении финансовых вложений, в бухгалтерском учете могут формироваться следующие проводки (Табл.1):

Рисунок 2. Пример проводок по операциям с финансовыми вложениями

Единицей финансовых вложений в бухгалтерском учете является серия, партия и другая однородная совокупность финансовых вложений. Такая единица измерения выбирается предприятием самостоятельно и должна обеспечить формирование полной и достоверной информации о наличии и движении финансовых вложений.

Учет финансовых вложений

Правила формирования в бухгалтерском учете и бухгалтерской отчетности информации о финансовых вложениях организации установлены в ПБУ 19/02.

Согласно указанному ПБУ для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- — переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- — способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т.п.).

К финансовым вложениям организации относятся’.

- — государственные и муниципальные ценные бумаги, ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя);

- — вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

- — предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр.;

- — вклады организации-товарища по договору простого товарищества.

К финансовым вложениям организации не относятся:

- — собственные акции, выкупленные акционерным обществом у акционеров для последующей перепродажи или аннулирования;

- — векселя, выданные организацией-векселедателем организации-продавцу при расчетах за проданные товары, продукцию, выполненные работы, оказанные услуги;

- — вложения организации в недвижимое и иное имущество, имеющее материально-вещественную форму, предоставляемые организацией за плату во временное пользование (временное владение и пользование) с целью получения дохода;

- — драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для осуществления обычных видов деятельности;

- — активы, имеющие материально-вещественную форму, такие как основные средства, материально-производственные запасы, а также нематериальные активы.

Единица бухгалтерского учета финансовых вложений выбирается организацией самостоятельно таким образом, чтобы обеспечить формирование полной и достоверной информации об этих вложениях, а также надлежащий контроль за их наличием и движением. В зависимости от характера финансовых вложений, порядка их приобретения и использования единицей финансовых вложений может быть серия, партия, однородная совокупность финансовых вложений.

По принятым к бухгалтерскому учету государственным ценным бумагам и ценным бумагам других организаций в аналитическом учете должна быть сформирована, как минимум, следующая информация:

- — наименование эмитента;

- — название ценной бумаги;

- — номер;

- — серия;

- — номинальная цена;

- — цена покупки;

- — расходы, связанные с приобретением ценных бумаг;

- — общее количество;

- — дата покупки;

- — дата продажи или иного выбытия;

- — место хранения.

Первоначальная оценка финансовых вложений. Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением НДС и иных возмещаемых налогов.

Фактическими затратами на приобретение активов в качестве финансовых вложений являются:

- — суммы, уплачиваемые в соответствии с договором продавцу;

- — суммы, уплачиваемые организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением указанных активов;

- — вознаграждения, уплачиваемые посреднической организации или иному лицу, через которое приобретены активы в качестве финансовых вложений;

- — иные затраты, непосредственно связанные с приобретением активов в качестве финансовых вложений.

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством РФ.

Первоначальной стоимостью финансовых вложений, полученных организацией безвозмездно, таких как ценные бумаги, признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету.

Под текущей рыночной стоимостью ценных бумаг понимается:

- — их рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг;

- — сумма денежных средств, которая может быть получена в результате продажи полученных ценных бумаг на дату их принятия к бухгалтерскому учету, — для ценных бумаг, по которым организатором торговли на рынке ценных бумаг не рассчитывается рыночная цена.

Первоначальной стоимостью финансовых вложений, приобретенных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость активов, переданных или подлежащих передаче организацией. Стоимость активов, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. При невозможности установить стоимость активов, переданных или подлежащих передаче организацией, стоимость финансовых вложений, полученных организацией по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные финансовые вложения.

Первоначальной стоимостью финансовых вложений, внесенных в счет вклада организации-товарища по договору простого товарищества, признается их денежная оценка, согласованная товарищами в договоре простого товарищества.

Следует заметить, что оценка финансовых вложений в бухгалтерском учете может в некоторых случаях отличаться от их оценки в бухгалтерской отчетности (табл. 2.7.1).

Таблица 2.7.1

Оценка финансовых вложений в бухгалтерском учете и отчетности

|

Объект финансовых вложений |

Оценка в бухгалтерском учете |

Оценка в бухгалтерской отчетности |

|

Акции, допущенные к обращению через организаторов торговли |

Текущая рыночная стоимость |

Текущая рыночная стоимость |

|

Акции, не допущенные к обращению через организаторов торговли |

Первоначальная стоимость |

Первоначальная стоимость с учетом резерва под обесценение финансовых вложений |

|

Доли в уставном капитале |

Первоначальная стоимость |

Первоначальная стоимость с учетом резерва под обесценение финансовых вложений |

|

Облигации, допущенные к обращению через организаторов торговли |

Текущая рыночная стоимость |

Текущая рыночная стоимость |

|

Облигации, не допущенные к обращению через организаторов торговли |

Первоначальная стоимость или учетная стоимость (первоначальная с учетом корректировки на доведение до номинальной стоимости) |

Первоначальная стоимость с учетом резерва под обесценение финансовых вложений |

|

Вексель |

Первоначальная стоимость |

1 Тервоначальная стоимость с учетом резерва под обесценение финансовых вложений |

|

Выданные займы |

Первоначальная стоимость |

Первоначальная стоимость с учетом резерва под обесценение финансовых вложений |

|

Вклады по договору простого товарищества |

Первоначальная стоимость |

Первоначальная стоимость с учетом резерва под обесценение финансовых вложений |

|

Дебиторская задолженность, приобретенная на основании уступки права требования |

Первоначальная стоимость |

Первоначальная стоимость с учетом резерва под обесценение финансовых вложений |

Следует также учесть, что в бухгалтерской отчетности финансовые вложения должны быть представлены с их подразделением на долгосрочные (они отражаются в составе внеоборотных активов) и краткосрочные (которые показываются в составе оборотных активов). Поэтому бухгалтерский учет финансовых вложений следует организовать гак, чтобы получить данные о долгосрочных и краткосрочных вложениях.

При этом в ПБУ 19/02 не приведен порядок разделения финансовых вложений в зависимости от срока их обращения (погашения). Следовательно, временную границу для деления финансовых вложений на долгосрочные и краткосрочные следует определить самой организации и отразить в учетной политике. По общему порядку деления активов на внеоборотные и оборотные этот срок составляет 12 месяцев, но при делении финансовых вложений на долгосрочные и краткосрочные следует иметь в виду не столько период обращения ценных бумаг (время с момента эмиссии до момента погашения), сколько степень их ликвидности, т.е. легко ли их при необходимости превратить в наличные деньги в кратчайшие сроки.

При таком подходе к краткосрочным инвестициям относятся вложения в легкореализуемые ценные бумаги, которые покупают для того, чтобы выгодно разместить временно свободные денежные средства. Долгосрочность финансовых вложений означает, что ценные бумаги приобретены не только с целью хранения временно свободных денежных средств и получения дополнительного дохода, но и с целью содействия и поддержания определенной предпринимательской деятельности либо коммерческих связей. Решение о покупке ценных бумаг имеет под собой намерение финансировать организацию, т.е. долгосрочные финансовые вложения представляют собой помещение капитала в юридически самостоятельные организации на длительные сроки. В табл. 2.7.2 отражен подход к классификации финансовых вложений по срокам.

Таблица 2.7.2

Классификация ценных бумаг на краткосрочные и долгосрочные

|

Краткосрочные финансовые вложения |

Цепные бумаги, приобретаемые с целью перепродажи и извлечения дополнительного дохода от разницы их рыночной стоимости на момент приобретения и продажи (независимо от сроков их обращения) |

|

Долговые ценные бумаги (со сроком погашения менее года), которые приобретаются с целью их погашения эмитентом (для векселей — векселедателем) и извлечения дополнительного дохода от процентов, начисленных и выплаченных эмитентом за пользование денежными средствами, предоставленными ему на возвратной и платной основе при приобретении этих бумаг |

|

|

Долгосрочные финансовые вложения |

Долевые ценные бумаги, которые приобретаются с целью формирования пакета акций, позволяющего контролировать их эмитента, и извлечения дополнительных доходов в виде дивидендов либо иных экономических выгод, получаемых от возможности оказания влияния на организацию-эмитента для выполнения тех или иных условий |

|

Долгосрочные финансовые вложения |

Долговые ценные бумаги (со сроком погашения более года), которые приобретаются с целью их погашения эмитентом (для векселей — векселедателем) и извлечения дополнительного дохода от процентов, начисленных и выплаченных эмитентом за пользование денежными средствами, предоставленными ему на возвратной и платной основе при приобретении этих бумаг |

Поступление финансовых вложений отражается по дебету одноименного активного счета 58 в корреспонденции с разными счетами в соответствии со способом их получения: при получении за плату — Кт 76; при безвозмездном получении — Кт 98; финансовые вложения в уставный капитал других организаций — Кт 75 и др.

Поступление долгосрочных финансовых вложений по методологии учета первоначально отражается в составе вложений во внеоборотные активы на одноименном активном счете 08.

Последующая оценка финансовых вложений. Для целей последующей оценки финансовые вложения подразделяются на две группы:

- 1) финансовые вложения, по которым можно определить текущую рыночную стоимость;

- 2) финансовые вложения, по которым их текущая рыночная стоимость не определяется.

Финансовые вложения, по которым можно определить текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений включается в составе прочих доходов или расходов.

Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости.

По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, организации разрешается разницу между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения равномерно, по мере причитающегося по ним в соответствии с условиями выпуска дохода, включать в состав прочих доходов или расходов.

По долговым ценным бумагам и предоставленным займам организация может составлять расчет их оценки по дисконтированной стоимости. При этом записи в бухгалтерском учете не производятся. Организация должна обеспечить подтверждение обоснованности такого расчета.

В случае если по объекту финансовых вложений, ранее оцениваемому по текущей рыночной стоимости, на отчетную дату текущая рыночная стоимость не определяется, такой объект финансовых вложений отражается в бухгалтерской отчетности по стоимости его последней оценки.

Выбытие финансовых вложений имеет место в случаях:

- — погашения;

- — продажи;

- — безвозмездной передачи;

- — передачи в виде вклада в уставный (складочный) капитал других организаций;

- — передачи в счет вклада по договору простого товарищества и пр.

При выбытии актива, принятого к бухгалтерскому учету в качестве

финансовых вложений, по которому не определяется текущая рыночная стоимость, его стоимость определяется исходя из оценки, определяемой одним из следующих способов:

- — по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений;

- — по средней первоначальной стоимости;

- — по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Вклады в уставные (складочные) капиталы других организаций (за исключением акций акционерных обществ), предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, оцениваются по первоначальной стоимости каждой выбывающей из приведенных единиц бухгалтерского учета финансовых вложений. Ценные бумаги могут оцениваться организацией при выбытии по средней первоначальной стоимости, которая определяется по каждому виду ценных бумаг как частное от деления первоначальной стоимости вида ценных бумаг на их количество, складывающихся соответственно из первоначальной стоимости и количества остатка на начало месяца и поступивших ценных бумаг в течение данного месяца.

При выбытии активов, принятых к бухгалтерскому учету в качестве финансовых вложений, по которым определяется текущая рыночная стоимость, их стоимость определяется организацией исходя из последней оценки.

Оценка финансовых вложений на конец отчетного периода производится в зависимости от принятого способа оценки финансовых вложений при их выбытии, т.е. по текущей рыночной стоимости, по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений, по средней первоначальной стоимости, по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО) (табл. 2.7.3).

Таблица 2.73

Способы оценки финансовых вложений при их выбытии

|

Способ выбытия |

Основание (документ) |

Виды финансовых вложений |

|

|

не определяется текущая рыночная стоимость |

определяется текущая рыночная стоимость |

||

|

Продажа на вторичном рынке |

Договор купли- продажи, акт приемки-передачи |

|

Исходя из последней оценки |

|

Способ выбытия |

Основание (документ) |

Виды финансовых вложений |

|

|

не определяется текущая рыночная стоимость |

определяется текущая рыночная стоимость |

||

|

Передача в качестве вклада в уставный капитал |

Учредительный договор, акт приемки-передачи |

По первоначальной стоимости |

Исходя из последней оценки |

|

Безвозмездная передача |

Договор дарения, акт приемки-передачи |

Исходя из рыночной стоимости аналогичного финансового актива, но не ниже первоначальной стоимости |

Исходя из последней оценки |

|

Оплата поставленных ценностей, выполненных работ, оказанных услуг |

Дополнительное соглашение к договору поставки, акт приемки-передачи ценных бумаг |

Исходя из стоимости переданных активов |

Исходя из стоимости переданных активов |

Обесценение финансовых вложений. Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений.

В этом случае определяется расчетная стоимость финансовых вложений, равная разнице между их стоимостью, по которой они отражены в бухгалтерском учете (учетной стоимостью), и суммой такого снижения.

Устойчивое снижение стоимости финансовых вложений характеризуется одновременным наличием следующих условий:

- — на отчетную дату и на предыдущую отчетную дату учетная стоимость существенно выше их расчетной стоимости;

- — в течение отчетного года расчетная стоимость финансовых вложений существенно изменялась исключительно в направлении ее уменьшения;

на отчетную дату отсутствуют свидетельства того, что в будущем возможно существенное повышение расчетной стоимости данных финансовых вложений.

Примерами ситуаций, в которых может произойти обесценение финансовых вложений, являются:

- — появление у организации-эмитента ценных бумаг, имеющихся в собственности у организации, либо у ее должника по договору займа признаков банкротства либо объявление его банкротом;

- — совершение на рынке ценных бумаг значительного количества сделок с аналогичными ценными бумагами по цене существенно ниже их учетной стоимости;

- — отсутствие или существенное снижение поступлений от финансовых вложений в виде процентов или дивидендов при высокой вероятности дальнейшего уменьшения этих поступлений в будущем и т.д.

В случае возникновения ситуации, в которой может произойти обесценение финансовых вложений, организация должна осуществить проверку наличия условий устойчивого снижения стоимости финансовых вложений. В случае если проверка на обесценение подтверждает устойчивое существенное снижение стоимости финансовых вложений, организация образует резерв под обесценение финансовых вложений на величину разницы между учетной стоимостью и расчетной стоимостью таких финансовых вложений.

В бухгалтерской отчетности стоимость таких финансовых вложений показывается но учетной стоимости за вычетом суммы образованного резерва под их обесценение.

Проверка на обесценение финансовых вложений производится не реже одного раза в год по состоянию на 31 декабря отчетного года при наличии признаков обесценения. Организация имеет право производить указанную проверку на отчетные даты промежуточной бухгалтерской отчетности.

Если по результатам проверки на обесценение финансовых вложений:

- — выявляется дальнейшее снижение их расчетной стоимости, то сумма ранее созданного резерва под обесценение финансовых вложений корректируется в сторону его увеличения и уменьшения финансового результата;

- — выявляется повышение их расчетной стоимости, то сумма ранее созданного резерва иод обесценение финансовых вложений корректируется в сторону его уменьшения и увеличения финансового результата.

Если на основе имеющейся информации организация делает вывод о том, что финансовое вложение более нс удовлетворяет критериям устойчивого существенного снижения стоимости, а также при выбытии финансовых вложений, расчетная стоимость которых вошла в расчет резерва под обесценение финансовых вложений, сумма ранее созданного резерва под обесценение по указанным финансовым вложениям относится на финансовые результаты.

Резерв создается на величину разницы между учетной стоимостью и расчетной стоимостью финансовых вложений. В ПБУ 19/02 содержится следующее указание на порядок определения расчетной стоимости: она равна разнице между стоимостью финансовых вложений, по которой они отражены в бухгалтерском учете (учетной стоимостью), и суммой снижения. В бухгалтерском учете создание резерва отражается на счетах бухгалтерского учета следующим образом: Дебет 91-2 «Прочие расходы», Кредит 59 «Резервы под обесценение вложений в ценные бумаги».

Величина созданного резерва под обесценение финансовых вложений меняется в зависимости от изменения расчетной стоимости: если расчетная стоимость увеличивается, то сумма созданного резерва корректируется в сторону уменьшения и на счетах бухгалтерского учета делаются записи: Дебет 59 «Резервы под обесценение вложений в ценные бумаги», Кредит 91-1 «Прочие доходы».

В том случае, если расчетная стоимость финансовых вложений снижается, в бухгалтерском учете операции по корректировке величины резерва под обесценение финансовых вложений в сторону повышения отражаются аналогично операциям по созданию резерва: Дебет 91-2 «Прочие расходы», Кредит 59 «Резервы иод обесценение вложений в ценные бумаги».

Резерв под обесценение финансовых вложений закрывается в двух случаях: во-первых, когда организация делает вывод о том, что финансовое вложение более не удовлетворяет критериям устойчивого снижения стоимости; во-вторых, при выбытии финансовых вложений. На счетах бухгалтерского учета делается запись: Дебет 59 «Резервы под обесценение вложений в ценные бумаги», Кредит 91-1 «Прочие доходы».

Раскрытие информации в бухгалтерской отчетности. В бухгалтерской отчетности подлежит раскрытию с учетом требования существенности, как минимум, следующая информация:

- — способы оценки финансовых вложений при их выбытии по группам (видам);

- — последствия изменений способов оценки финансовых вложений при их выбытии;

- — стоимость финансовых вложений, по которым можно определить текущую рыночную стоимость, и финансовых вложений, по которым текущая рыночная стоимость не определяется;

- — разница между текущей рыночной стоимостью на отчетную дату и предыдущей оценкой финансовых вложений, по которым определялась текущая рыночная стоимость;

- — по долговым ценным бумагам, по которым не определялась текущая рыночная стоимость, — разница между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения;

- — стоимость и виды ценных бумаг и иных финансовых вложений, обремененных залогом;

- — стоимость и виды выбывших ценных бумаг и иных финансовых вложений, переданных другим организациям или лицам (кроме продажи);

- — данные о резерве под обесценение финансовых вложений с указанием: вида финансовых вложений, величины резерва, созданного в отчетном году, величины резерва, признанного прочим доходом отчетного периода; сумм резерва, использованных в отчетном году;

- — по долговым ценным бумагам и предоставленным займам — данные об их оценке по дисконтированной стоимости, о величине их дисконтированной стоимости, о примененных способах дисконтирования (раскрываются в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках).

Тесты к параграфу 2.7

- 1. Финансовыми вложениями нс являются:

- а) собственные акции, выкупленные у акционеров;

- б) акции сторонних организаций;

- в) вклады в дочернюю организацию;

- г) государственные облигации.

- 2. Финансовые вложения осуществляются с целью:

- а) экономической помощи;

- б) снижения НДФЛ;

- в) получения экономической выгоды — дохода;

- г) укрупнения своей организации.

- 3. Финансовые вложения — это инвестиции:

- а) в основные средства;

- б) уставные капиталы других организаций;

- в) нематериальные активы;

- г) драгоценные металлы.

- 4. Финансовые вложения принимаются к бухгалтерскому учету по стоимости:

- а) покупной;

- б) рыночной;

- в) первоначальной;

- г) договорной.

- 5. Первоначальной стоимостью финансовых вложений не может признаваться:

- а) сумма фактических затрат на их приобретение;

- б) текущая рыночная стоимость на дату принятия к бухгалтерскому учету;

- в) номинальная стоимость ценной бумаги с НДС;

- г) их денежная оценка, согласованная учредителями организации.

- 6. Фактические затраты по приобретению финансовых вложений не включают:

- а) вознаграждения, уплаченные посредническим организациям;

- б) суммы, уплачиваемые в соответствии с договором продавцу;

- в) суммы, уплачиваемые за консультационные услуги;

- г) общехозяйственные расходы.

- 7. Расходы по приобретению облигаций отражаются по дебету счета:

- а) 58;

- б) 91;

- в) 97;

- г) 76.

- 8. Акции, полученные организацией по договору дарения, принимаются к бухгалтерскому учету в оценке, равной:

- а) номинальной стоимости;

- б) текущей рыночной стоимости;

- в) балансовой стоимости, по которой они числились у передающей стороны;

- г) согласованной сторонами стоимости.

- 9. Предоставленные организацией займы оформляются с помощью записи:

- а) Дт 66 Кт 51;

- б) Дт 58 Кт 51;

- в) Дт 51 Кт 58;

- г) Дт 79 Кт 51.

- 10. Финансовые вложения для целей последующей оценки подразделяются на группы:

- а) долгосрочные и краткосрочные финансовые вложения;

- б) акции и облигации;

- в) финансовые вложения, по которым можно определить текущую рыночную стоимость и по которым текущая рыночная стоимость не определяется;

- г) финансовые вложения, имеющие денежную оценку, согласованную учредителями, и не имеющие согласованной оценки.

- 11. Выручка от продажи акций других организаций отражается с помощью записи:

- а) Дт 62 Кт 58-1;

- б) Дт 62 Кт 91-1;

- в) Дт 51 Кт 76;

- г) Дт 51 Кт58-1.

- 12. Списание балансовой стоимости проданных акций сторонних организаций отражается с помощью записи:

- а) Дт 58-1 Кт 91-1;

- б) Дт 91-2 Кт 76;

- в) Дт 51 Кт 58-1;

- г) Дт 91-2 Кт 58-1.

- 13. Проверка на обесценение финансовых вложений производится:

- а) не реже одного раза в год по состоянию на 1 января;

- б) не реже четырех раз в год по состоянию на конец квартала;

- в) на начало каждого месяца;

- г) не реже одного раза в год по состоянию на 31 декабря отчетного года.

- 14. Резерв под обесценение финансовых вложений учитывается на счете:

- а) 82;

- б) 59;

- в) 83;

- г) 99.

- 15. Создание резерва под обесценение вложений в ценные бумаги оформляется с помощью записи:

- а) Дт 99 Кт 59;

- б) Дт 96 Кт 59;

- в) Дт 59 Кт 96;

- г) Дт 91 Кт 59.

- 16. Списание резервов под обесценение финансовых вложений отражается в учете с помощью записи:

- а) Дт 59 Кт 82;

- б) Дт 59 Кт 83;

- в) Дт 59 Кт 91;

- г) Дт 58 Кт 59.

- 17. Финансовые вложения отражаются в бухгалтерском балансе:

- а) только в разделе I;

- б) в разделах I и II;

- в) в разделах II и III;

- г) только в разделе II.

- 18. Выданные организацией займы другим лицам оформляются с помощью записи:

- а) Дт 66 Кт 51;

- б) Дт 58 Кт 51;

- в) Дт 51 Кт 58;

- г) Дт 79 Кт 51.

Долгосрочные и краткосрочные финансовые вложения

Для целей бухучета инвестиционные вложения предприятия подразделяются на краткосрочные и долгосрочные.

Для целей бухгалтерской отчетности долгосрочные финансовые вложения в балансе – это строка 1170. Краткосрочные же отражаются по строке 1240.

Под краткосрочными понимаются вложения на срок до одного года включительно. Активами, в которые инвестируются денежные средства организации, могут быть ценные бумаги других предприятий и организаций, финансы на срочных депозитных счетах кредитных организаций и др. Такие активы характеризуются как наиболее легко реализуемые.

Напротив, долгосрочные финансовые вложения в балансе — это вложения на срок свыше года. Это могут быть, например:

- долевое участие в капитале других организаций;

- предоставление займов другим организациям;

- приобретение ценных бумаг (акций, облигаций и др.) с длительным сроком погашения.

Они рискованные, т.к. требуют стратегического прогноза на длительный период. К примеру, целью подобных инвестиций может являться получение в итоге контрольного пакета акций какого-либо крупного предприятия.

В связи с тем, что в балансе финансовые вложения отражают как долгосрочные, так и краткосрочные активы, к счету 59 «Резервы под обесценение финансовых вложений» создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Финансовые вложения можно разделить на активы, в отношении которых подлежит установлению текущая рыночная стоимость, и на вложения, по которым такая стоимость не определяется. Долгосрочные финансовые вложения в балансе не делятся на актив или пассив. Все они подлежат отнесению в актив.

И если одни активы обращаются на рынке, то другие — нет. Те, которые не обращаются на ОРЦБ, учитываются на отчетную дату согласно первоначальной стоимости. Именно по ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

Инвестиционные вложения, обращающиеся на ОРЦБ, подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату.

Смотреть что такое «Долгосрочные финансовые вложения» в других словарях:

-

Долгосрочные финансовые вложения — финансовые вложения на срок более одного года: в долевое участие в уставном капитале других организаций; предоставление займов другим организациям под долговые обязательства; приобретение ценных бумаг (акций, облигаций и др.) на долговременной… … Официальная терминология

-

Счет Бухгалтерского Учета 06 Долгосрочные Финансовые Вложения — счет, предназначенный для обобщения информации о наличии и движении долгосрочных вложений (инвестиций) в ценные бумаги других предприятий, процентные облигации государственных и местных займов, уставные фонды других предприятий, созданных на… … Словарь бизнес-терминов

-

СЧЕТ БУХГАЛТЕРСКОГО УЧЕТА 06 «ДОЛГОСРОЧНЫЕ ФИНАНСОВЫЕ ВЛОЖЕНИЯ» — счет, предназначенный для обобщения информации о наличии и движении долгосрочных вложений (инвестиций) в ценные бумаги других предприятий, процентные облигации государственных и местных займов, уставные фонды других предприятий, созданных на… … Словарь бизнес-терминов

-

СЧЕТ БУХГАЛТЕРСКОГО УЧЕТА 06 ДОЛГОСРОЧНЫЕ ФИНАНСОВЫЕ ВЛОЖЕНИЯ — счет, предназначенный для обобщения информации о наличии и движении долгосрочных вложений (инвестиций) в ценные бумаги других предприятий, процентные облигации государственных и местных займов, уставные фонды других предприятий, созданных на… … Большой экономический словарь

-

«ВЛОЖЕНИЯ, ДОЛГОСРОЧНЫЕ ФИНАНСОВЫЕ» — счет бухгалтерского учета, предназначенный для обобщения информации о наличии и движении долгосрочных вложений (инвестиций) в ценные бумаги других предприятий, процентные облигации государственных и местных займов, уставные фонды других… … Большой бухгалтерский словарь

-

Финансовые вложения или инвестиции — счета баланса, отражающие вложения в дочерние структуры и в ассоциированные компании, а также в другие долгосрочные финансовые активы … Словарь терминов по экспертизе и управлению недвижимостью

-

ФИНАНСОВЫЕ ВЛОЖЕНИЯ — инвестиции в ценные бумаги, уставные капиталы, затраты на приобретение государственных ценных бумаг, предоставленные займы. По срокам Ф.в. подразделяются на долгосрочные и краткосрочные. К долгосрочным относятся Ф.в., срок которых превышает один… … Энциклопедический словарь экономики и права

-

ФИНАНСОВЫЕ ВЛОЖЕНИЯ — (англ. financial investments) – часть активов, представляющая инвестиции организации в государственные (муниципальные) ценные бумаги, облигации и иные ценные бумаги и уставные (складочные) капиталы др. организаций, а также займы, предоставленные… … Финансово-кредитный энциклопедический словарь

-

вложения финансовые — Инвестиции организаций на приобретение ценных бумаг, то есть вложения денежных, основных, нематериальных и прочих активов в совместные, дочерние предприятия, акционерные общества, товарищества, а также дебиторская задолженность в виде… … Справочник технического переводчика

-

финансовые инвестиции — — финансовые инвестиции Вложение капитала в различные финансовые инструменты, главным образом в ценные бумаги. По периоду инвестирования различают краткосрочные финансовые… … Справочник технического переводчика