- от автора admin

Содержание

- Анализ ликвидности бухгалтерского баланса (стр. 1 из 3)

- Оценка ликвидности баланса.

- Финансовое планирование на предприятии.

- Анализ и оценка ликвидности баланса и платежеспособности предприятия (на примере ОАО Молочного комбината «Воронежского»)

- Ликвидность баланса предприятия

- Анализ ликвидности баланса предприятия. Оценка платежеспособности

- Коэффициенты ликвидности баланса. Абсолютные и относительные

- Ликвидность

- Ликвидность предприятия

- Ликвидность ценных бумаг

- Ликвидность баланса: что это

- Оценка ликвидности баланса

- Коэффициент ликвидности: формула по балансу

- Пример анализа ликвидности бухгалтерского баланса

Анализ ликвидности бухгалтерского баланса (стр. 1 из 3)

Введение

В настоящее время, с переходом экономики к рыночным отношениям, повышается самостоятельность организаций, их экономическая и юридическая ответственность. Резко возрастает значение финансовой устойчивости субъектов хозяйствования. Всё это значительно увеличивает роль анализа их финансового состояния: образования, размещения и использования финансовых ресурсов. Результаты такого анализа нужны, прежде всего, собственникам, а также кредиторам, инвесторам, поставщикам, менеджерам и налоговым службам.

Цель анализа состоит не только в том, чтобы оценить ликвидность организации, её активов и источников их формирования, но и в том, чтобы постоянно разрабатывать мероприятия, направленные на улучшение этих показателей. Анализ ликвидности баланса показывает, по каким направлениям надо проводить такую работу, даёт возможность выявить важнейшие аспекты и наиболее слабые позиции в деятельности хозяйствующего субъекта. В соответствии с этим результаты анализа дают ответы на вопросы, каковы важнейшие способы улучшения финансового состояния организации.

Тема «Анализ ликвидности баланса» является актуальной. Своевременный анализ позволяет не допустить банкротства организации, оценить её платёжеспособность и кредитоспособность.

Целью данной работы является анализ ликвидности баланса ООО «Сухиничская фабрика электроустановочных изделий». Для достижения цели поставлены следующие задачи:

1. Рассмотреть методику оценки ликвидности баланса

2. Изучить показатели ликвидности баланса

3. Оценить ликвидность баланса ООО «Сухиничская фабрика электроустановочных изделий».

Предметом анализа является ликвидность бухгалтерского баланса и методика её оценки.

Объект исследования – ООО «Сухиничская фабрика электроустановочных изделий»

В данной работе использовались такие методы познания, как массовое наблюдение, метод группировки, монографический метод, экономико-математический, абстрактно-логический, табличный.

Курсовая работа изложена на 22 страницах машинописного текста, состоит из введения, двух глав, заключения, списка использованной литературы, содержит две таблицы и 9 приложений.

Глава 1. Ликвидность бухгалтерского баланса и методика её анализа

1.1 Понятие ликвидности бухгалтерского баланса. Классификация активов и пассивов

Бухгалтерский баланс представляет собой финансовый отчёт, в котором в стоимостном выражении отражается состояние имущества во взаимосвязи с источниками финансирования, а также полученные финансовые результаты. Необходимо отметить, что одной из основных целей годового баланса является получение информации о финансовом положении организации и его изменениях, которое представляет интерес для различных пользователей (инвесторов, поставщиков и прочих кредиторов) в принятии настоящих и будущих стратегических решений.

Ликвидность баланса определяется как степень покрытия долговых обязательств организации её активами, срок превращения которых в денежную форму соответствует сроку погашения платёжных обязательств. Иными словами, это способность организации обратить активы в наличность и погасить свои обязательства. Для получения достоверных результатов в процессе анализа ликвидности совокупность активов организации группируется в зависимости от их способности трансформироваться в денежные средства.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы организации делятся на следующие группы :

А1 включает абсолютно ликвидные активы, такие как денежные средства. Иногда к данной группе относят также стоимость краткосрочных инвестиций, что не всегда приемлемо в условиях недостаточно развитого рынка ценных бумаг.

А1 = стр. 250 + стр. 260

А2 содержит быстро реализуемые активы — краткосрочные инвестиции и дебиторскую задолженность. Ликвидность этих активов зависит главным образом от платёжеспособности покупателей, от условий рынка ценных бумаг.

А2 = стр. 240

А3 – объединяет медленно реализуемые активы, к которым относятся товарно-материальные запасы, другие текущие активы. Ликвидность данной группы активов зависит от спроса на продукцию и товары, от её конкурентоспособности, от особенностей производственного процесса в организации.

А3 = стр. 210 – стр. 217

А4 – это трудно реализуемые активы: долгосрочные нематериальные, материальные и финансовые активы, прочие долгосрочные активы. Эти активы предназначены для использования в хозяйственной деятельности в течение длительного периода времени.

А4 = стр. 190 +стр. 230

Наряду с группировкой имеющихся активов, анализ ликвидности предполагает классификацию источников их финансирования, отражённых в пассиве бухгалтерского баланса. В зависимости от необходимости и срочности погашения обязательств, выделяются следующие группы пассивов:

П1 – содержит наиболее срочные обязательства, то есть обязательства с истекшими сроками платежей.

П1 = стр. 620 + стр. 630

П2 – охватывает текущие обязательства, срок оплаты которых не истёк.

П2 = стр. 610

П3 – объединяет долгосрочные обязательства

П3 = стр. 510 + стр. 520

П4 – включает собственный капитал.

П4 = стр. 490 + стр. 640 + стр. 440 + стр. 650

Классификация активов и пассивов организации в зависимости от данного критерия, рассмотрение соотношений между выделенными группами позволяет оценить ликвидность бухгалтерского баланса. Бухгалтерский баланс считается абсолютно ликвидным, если соблюдаются следующие соотношения:

А1

![]() П1 ; А2

П1 ; А2![]() П2 ; А3

П2 ; А3![]() П3 .

П3 .

Вследствие поддержания данных неравенств проявляется ещё одно соотношение:

А4

![]() П4 .

П4 .

Последнее неравенство имеет, с одной стороны, результативный характер, а с другой стороны — очень глубокий экономический смысл. Выполнение этого условия означает существование положительных чистых активов у организации.

Изучение соотношений этих групп активов и пассивов в динамике позволяет установить тенденции изменения в структуре баланса и его ликвидности. При этом следует учитывать риск недостаточной ликвидности, когда недостаёт высоколиквидных средств для погашения обязательств, и риск излишней ликвидности, когда из-за избытка высоколиквидных активов, которые, как правило, являются низкодоходными, происходит потеря прибыли.

1.2. Оценка ликвидности бухгалтерского баланса на основе абсолютных и относительных показателей

Финансовая устойчивость организации определяется с помощью абсолютных и относительных показателей.

Абсолютные показатели

1. Наличие собственных оборотных средств

а) Наличие собственных оборотных средств (СОС) для формирования оборотного капитала определяется как разница между третьим разделом пассива и первым разделом актива.

СОС= III р. П- I р. А. Данный показатель характеризует чистый оборотный капитал организации, а его увеличение по сравнению с прошлым годом свидетельствует о развитии организации.

б) Наличие собственных и долгосрочных источников для формирования запасов и затрат (СД). Определяется путём увеличения предыдущего на ∑ долгосрочных пассивов (итог IV раздела пассива)

СД=СОС+IV р. П

в) Общая величина источников для формирования запасов и затрат (ОИ). Определяется путём увеличения предыдущей ∑ на ∑ краткосрочных заёмных средств (меньше года).

ОИ= СД+КЗС

2. Степень обеспеченности запасов и затрат за счёт собственных и заёмных источников

Данная группа включает в себя следующие показатели:

а) Излишек (+) \ недостаток (-) собственных источников для формирования оборотных средств и в частности запасов ∆ СОС. Определяется как разность между величиной СОС и статьёй запасы (строка 210 II р. А)

б) Излишек (+) \ недостаток (-) собственных и долгосрочных источников для формирования запасов и затрат. ∆ СД = СД – запасы

в) Излишек (+) \ недостаток (-) общей величины источников для формирования запасов и затрат ∆ ОИ= ОИ – запасы.

На основании двух групп показателей определяется тип финансовой устойчивости организации.

Абсолютно устойчивая организация. Характеризуется наличием платёжеспособности и кредитоспособности и задаётся условием:

S= (1; 1; 1)

Нормально устойчивая организация. Характеризуется наличием платёжеспособности, но нарушена кредитоспособность. Задаётся следующими условиями:

S= (0; 1; 1)

Неустойчивое финансовое положение. Характеризуется нарушением платёжеспособности, отсутствием кредитоспособности и задаётся условиями

S= (0; 0; 1)

Кризисное финансовое состояние. Характеризуется отсутствием платёжеспособности и кредитоспособности, т.е организация находится на грани банкротства.

Оценка ликвидности баланса.

Ликвидность баланса — возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства, а точнее — это степень покрытия долговых обязательств предприятия его активами, срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств.

Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников.

Оценка ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам погашения и расположенными в порядке их возрастания. Приводимые ниже группировки осуществляются по отношению к балансу.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяются на следующие группы:

А1 — абсолютно и наиболее ликвидные активы — денежные средства организации и краткосрочные финансовые вложения;

А2 — быстро реализуемые активы — дебиторская задолженность и прочие активы. Желательно, использовав данные бухгалтерского учета, вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка для рабочих и служащих представляют собой иммобилизацию оборотных средств.

A3 — медленно реализуемые активы — группа статей «Запасы» раздела II актива баланса, за исключением статьи «Расходы будущих периодов», а также статей «Доходные вложения в материальное ценности» и «Долгосрочные финансовые вложения» раздела I актива баланса и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

А4 — труднореализуемые активы — статьи раздела I актива баланса «Внеоборотные активы», за исключением статей этого раздела, включенных в предыдущую группу. При этом, так как из итога к разделу I актива баланса вычитается только часть суммы, отраженной по статье «Долгосрочные финансовые вложения», в составе труднореализуемых активов учитываются вложения в уставные фонды других организаций.

Пассивы баланса группируются по степени срочности их оплаты:

П1 — наиболее срочные обязательства — к ним относятся кредиторская задолженность, а также ссуды, не погашенные в срок, из формы № 5. В составе наиболее срочных обязательств ссуды для рабочих и служащих учитываются лишь в размере превышения над величиной расчетов с работниками по полученным ими ссудам — это превышение означает использование целевых ссуд банка не по назначению и поэтому должно быть обеспечено наиболее ликвидными активами для срочного погашения;

П2 — краткосрочные пассивы — краткосрочные кредиты и заемные средства;

ПЗ — долгосрочные пассивы — долгосрочные кредиты и заемные средства;

П4 — постоянные пассивы, т.е. собственные средства, — статьи раздела III пассива баланса.

Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму иммобилизации оборотных средств по статьям раздела II актива, величины по статье «Расходы будущих периодов» раздела II актива, величины убытков (и увеличивается на сумму строк 640 и 650.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1; А2 ≥ П2; A3 ≥ ПЗ; А4 ≤ П4.

В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком подругой, хотя компенсация имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

С помощью анализа ликвидности баланса осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности.

Финансовое планирование на предприятии.

ФП — это процесс разработки системы финансовых планов и плановых (нормативных) показателей по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности его финансовой деятельности в будущем периоде.

Основные задачи ФП:

1. Обеспечение необходимыми финансовыми ресурсами производственной, инвестиционной и финансовой деятельности предприятия;

2. Определение путей эффективного вложения капитала, оценка степени его рационального использования;

3. Выявление внутрихозяйственных резервов увеличения прибыли за счет экономного использования денежных средств;

4. Установление рациональных финансовых отношений с бюджетом, обслуживающими банками и контрагентами;

5. Соблюдение интересов акционеров и других инвесторов;

6. Контроль за финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

ФП включает в себя следующие этапы:

1. Анализ финансовой ситуации (Анализируются финансовые показатели деятельности предприятия за предыдущий период на основе бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении денежных средств. Основное внимание уделяется таким показателям, как объем реализации, затраты, размер полученной прибыли. Проведенный анализ дает возможность оценить финансовые результаты деятельности предприятия и определить проблемы, стоящие перед ним.);

2. Разработка общей финансовой стратегии предприятия (разработка финансовой стратегии и финансовой политики по основным направлениям финансовой деятельности предприятия, на этом этапе составляются основные прогнозные документы, которые относятся к перспективным финансовым планам и включаются в структуру бизнес-плана в том случае, если он разрабатывается на предприятии);

3. Составление текущих финансовых планов (уточнение и конкретизация основных показателей прогнозных финансовых документов путем составления текущих ФП);

4. Корректировка, увязка и конкретизация финансового плана (состыковка показателей финансовых планов с производственными, коммерческими, инвестиционными, строительными и другими планами и программами, разрабатываемыми предприятием);

5. Осуществление оперативного финансового планирования

6. Выполнение финансового плана (осуществление текущей производственной, финансовой и прочей деятельности предприятия, определяющей конечные финансовые результаты деятельности в целом);

7. Анализ и контроль выполнения плана (определение фактических конечных финансовых деятельности, сопоставление их с запланированными показателями, выявление причин и следствий отклонений от плановых показателей, разработка мер по устранению негативных явлений

Все подсистемы ФП на предприятии находятся во взаимосвязи и осуществляются в определенной последовательности. Исходный этап планирования — прогнозирование основных направлений финансовой деятельности, осуществляемое в процессе перспективного планирования, которое определяет задачи и параметры текущего ФП. База для разработки оперативных финансовых планов формируется на стадии текущего финансового планирования.

Анализ и оценка ликвидности баланса и платежеспособности предприятия (на примере ОАО Молочного комбината «Воронежского»)

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства.

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность.

Понятия платежеспособности и ликвидности являются очень близкими, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и перспективу. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Ликвидность текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Таким образом, ликвидность – это способность активов трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена .

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно разделить на несколько групп.

1. Наиболее ликвидные активы (А1) — суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

3. Медленно реализуемые активы (А3) — наименее ликвидные активы — это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу.

4. Труднореализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы».

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

1. Наиболее срочные обязательства (П1) — кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) — краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы (П3) — долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные обязательства».

4. Постоянные пассивы (П4) — статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов».

Таблица 1

Анализ ликвидности баланса ОАО МК «Воронежского»,

|

Группировка активов (А) |

На начало года |

На конец года |

Группировка пассивов (П) |

На начало года |

На конец года |

||

|

А1 |

Наиболее ликвидные активы: |

П1 |

Наиболее срочные обязательства: |

||||

|

Денежные средства |

Кредиторская задолженность |

||||||

|

Краткосрочные финансовые вложения |

|||||||

|

А2 |

Быстро реализуемые активы: |

П2 |

Краткосрочные пассивы: |

||||

|

Дебиторская задолженность (до года) |

Займы и кредиты до года |

||||||

|

Прочие оборотные активы |

|||||||

|

А3 |

Медленно реализуемые активы: |

П3 |

Долгосрочные пассивы: |

||||

|

Запасы |

Долгосрочные обязательства |

||||||

|

Расходы будущих периодов |

(14826) |

(11552) |

|||||

|

Дебиторская задолженность (после года) |

|||||||

|

НДС по приобретенным ценностям |

|||||||

|

А4 |

Трудно реализуемые активы: |

П4 |

Постоянные пассивы: |

||||

|

Внеоборотные активы |

Капитал и резервы |

||||||

|

Доходы будущих периодов |

|||||||

|

Резервы предстоящих расходов |

1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно средств для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство А3 > П3, то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия A4≤П4. Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств. Баланс считается ликвидным, если А1≥П1, А2≥П2, А3≥П3, а значит А4≤П4. Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Анализ ликвидности баланса ОАО МК «Воронежского» показывает, что наиболее ликвидным баланс был на конец 2009 года, так как выполняется условие 2, 3 и 4, а на начало года – только 2 и 4 условия. Как видно из приведенных данных, неравенство А4 < П4 соблюдается, т.е. стоимость труднореализуемых активов меньше стоимости собственного капитала, а это, в свою очередь, означает, что собственного капитала достаточно для пополнения оборотных средств. Если наличие труднореализуемых активов превышает стоимость собственного капитала, это означает, что его нисколько не остается для пополнения оборотных средств, которые придется пополнять преимущественно за счет задержки погашения кредиторской задолженности в отсутствие собственных средств для этих целей .

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным считается анализ платежеспособности при помощи финансовых коэффициентов.

1) Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Он рассчитывается по формуле:

КАЛ = (денежные средства + краткосрочные финансовые вложения)/(краткосрочные обязательства – доходы будущих периодов) ≥ 0,2;

2) Коэффициент промежуточной ликвидности, или коэффициент критической ликвидности, показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам и определяется по формуле: КПЛ (критической ликвидности) = (денежные средства + краткосрочные финансовые вложения + дебиторская задолженность)/(краткосрочные обязательства – доходы будущих периодов). Рекомендуемое значение данного показателя ≥ 0,8;

3) Коэффициент текущей ликвидности — основополагающий показатель для оценки финансовой состоятельности организации, достаточности имеющихся у нее оборотных средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств. Значение коэффициента текущей ликвидности должно находиться в пределах от 1 до 2. Значение нижней границы коэффициента, равное 1, обусловлено тем, что оборотных средств должно быть столько же, сколько возникает краткосрочных обязательств. Превышение оборотных активов (в два раза) над краткосрочными обязательствами создает условия для устойчивого развития производственно-финансовой деятельности, в результате чего формируются рабочий капитал, или «чистые оборотные активы». КТЛ = оборотные активы/(краткосрочные обязательства – доходы будущих периодов) .

Таблица 2

Показатели ликвидности баланса

|

Коэффициент |

На начало отчетного года |

На конец отчетного периода |

|

КАЛ |

0,22 |

0,38 |

|

КПЛ |

1,6 |

2,09 |

|

КТЛ |

2,06 |

3,05 |

Коэф. абсолютной ликвидности как на начало, так и на конец года ≥ 0,2, это говорит о том, что предприятие является платежеспособным, за 2009 год его платежеспособность возросла, т.к. КАЛ увеличился до 0,38. На начало 2009 года предприятие могло погасить немедленно 22% кредиторской задолженности, а на конец 38%.

Значения коэффициентов промежуточной ликвидности также являются нормативными (≥ 0,8). Коэффициенты текущей ликвидности 2,06 и 3,05 выходят за пределы интервала 1-2, это говорит о нерациональном использовании средств предприятия, но оно при этом является платежеспособным.

В целом за 2009 год показатели ликвидности предприятия возросли, и можно говорить о том, что Молочный комбинат «Воронежский» в рассматриваемый период является платежеспособным.

Литература:

-

Гиляровская Л.Т. Экономический анализ: Учебник / Л.Т. Гиляровская, Г.В. Корнякова, Г.Н. Соколова. – М.: «ЮНИТИ-ДАНА», 2004. – 615 с.

-

Годовой бухгалтерский отчет ОАО МК «Воронежского» за 2009 год.

-

Миннибаева К.А. Экономический анализ: Учебно-практическое пособие / К.А. Миннибаева.- Б.: Изд-во БГТИ, 2008. – 220 с.

Ликвидность баланса предприятия

Ликвидность баланса предприятия – способность компании с помощью своих активов покрывать обязательства перед кредиторами. Ликвидность баланса является одним из важнейших финансовых показателей предприятия и напрямую определяет степень платежеспособности и уровень финансовой устойчивости. Чем выше ликвидность баланса, тем больше скорость погашения задолженностей предприятия. Низкая ликвидность баланса – это первый признак риска банкротства.

Анализ ликвидности баланса представляет собой группировку всех активов и пассивов предприятия. Так активы ранжируются по степени их реализуемости, т.е. чем больше ликвидность актива, тем выше его скорость трансформации в денежные средства. Сами денежные средства обладают максимальной степенью ликвидности. Пассивы предприятия ранжируются по степени срочности погашения. В таблице ниже представлена группировка активов и пассивов предприятия.

|

★ Горизонтальный и вертикальный анализ в Excel за 5 минут (проведение горизонтального и вертикального анализа по балансу) куплено > 200 excel таблиц с формулами, расчетами и графиками |

| Виды активов предприятия | Виды пассивов предприятия | ||||

| А1 | Обладают максимальной скоростью реализации | Денежные средства и краткосрочн. фин. вложения | П1 | Высокая срочность погашения | Кредиторская задолженность |

| А2 | Обладают высокой скоростью реализации | Дебиторская задолженность <12 мес. | П2 | Умеренная срочность погашения | Краткосрочные обязательства и кредиты |

| А3 | Обладают медленной скоростью реализации | Дебиторская задолженность >12 мес., запасы, НДС, незавершенное производство | П3 | Низкая срочность погашения | Долгосрочные обязательства |

| А4 | Труднореализуемые активы | Внеоборотные средства | П4 | Постоянные пассивы | Собственный капитал компании |

Анализ ликвидности баланса предприятия. Оценка платежеспособности

Для осуществления оценки ликвидности баланса предприятия необходимо провести сопоставительный анализ между размером активов и пассивов соответствующих групп. В таблице ниже представлен анализ ликвидности предприятия.

| Анализ ликвидности | Оценка платежеспособности |

| А1 > П1 | Предприятие может погасить наиболее срочные обязательства с помощью абсолютно ликвидных активов |

| А2 > П2 | Предприятие может рассчитать по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами |

| А3 > П3 | Предприятие может погасить долгосрочные займы с помощью медленно реализуемых активов |

| А4 ≤ П4 | Данное неравенство выполняется автоматически, если соблюдены все три неравенства. Предприятие обладает высокой степенью платежеспособности и может погасить различные виды обязательств соответствующими активами. |

Анализ и выполнение неравенств для различных видов активов и пассивов предприятия позволяет судить о степени ликвидности баланса. Если выполняются все условия, то баланс считается абсолютно ликвидным. При анализе баланса следует учесть, что более ликвидные активы могут покрывать менее срочные обязательства.

Коэффициенты ликвидности баланса. Абсолютные и относительные

На следующем этапе анализа ликвидности оцениваются показатели платежеспособности предприятия, и рассчитываются следующие два абсолютных коэффициента:

Текущая ликвидность – показатель отражающий способность предприятия погашать свои обязательства в краткосрочном периоде.

Перспективная ликвидность – показатель отражающий способность предприятия погашать задолженность в будущем.

| Оценка платежеспособности | |

| А1+А2 > П1+П2 и А4 < П4 |

Предприятие платежеспособно в краткосрочном и среднесрочном периоде |

| А3 > П3 и А4 < П4 | Предприятие платежеспособно в долгосрочной перспективе |

| А4 > П4 | Баланс неликвиден |

Анализ ликвидности баланса позволяет определить наличие ресурсов для погашения обязательств перед кредиторами, но он является общим и не позволяет точно определить платежеспособность предприятия. Для этого, на практике, используют относительные показатели ликвидности. Рассмотрим их более подробно.

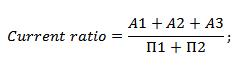

Коэффициент текущей ликвидности (Current ratio) – показатель отражающий степень покрытия активами наиболее срочных и среднесрочных обязательств предприятия. Формула расчета коэффициента следующая:

Нормативным значением данного коэффициента на практике считают Current ratio > 2. Более подробно про коэффициент текущей ликвидности читайте в статье: «Коэффициент текущей ликвидности предприятия (Curret Ratio). Формула. Норматив».

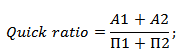

Коэффициент быстрой ликвидности (Quick ratio) – показатель отражающий степень покрытия высоколиквидными и быстро реализуемыми активами текущих обязательств предприятия. Формула расчета коэффициента абсолютной ликвидности следующая:

Оптимальным значением данного показателя на практике считают Quick ratio > 0,7.

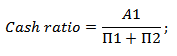

Коэффициент абсолютной ликвидности (Cash ratio)– показывает степень покрытия наиболее ликвидными активами текущих обязательств предприятия. Формула расчета быстрой ликвидности имеет следующий вид:

Оптимальным значением данного показателя на практике считают Cash ratio > 0,2.

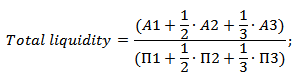

Общая ликвидность баланса (Total liquidity) – показатель, отражающий степень погашения активами предприятия всех своих обязательств. Рассчитывается как отношение взвешенной суммы активов и пассивов по формуле:

Оптимальным значением данного показателя на практике считают Total liquidity > 1.

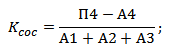

Коэффициент обеспеченности собственными оборотными средствами – отражает степень использования предприятием собственных оборотных средств. Формула представлена ниже:

Нормативным значением показателя считается Ксос > 0,1.

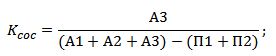

Коэффициент маневренности капитала – отражает размер капитала в запасах. Формула расчета имеет следующий вид:

Данный показатель анализируется в динамике и его оптимальным считается его тенденция к снижению. Помимо представленных показателей для анализа ликвидности баланса предприятия используют показатели включающие операционную деятельность компании, размер денежных поток, показатели маневренности капитала и т.д.

Ликвидность

Ликви́дность (от лат. liquidus «жидкий, перетекающий») в экономике — свойство активов быть быстро проданными по цене, близкой к рыночной. Ликвидный — обращаемый в деньги.

Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно обменять актив с учётом его полной стоимости, тем более ликвидным он является. Для товара ликвидность будет соответствовать скорости его реализации по номинальной цене, без дополнительных скидок.

Например, активы предприятия, отражаемые в бухгалтерском балансе, имеют разную ликвидность (по убыванию):

- денежные средства на счетах и в кассах предприятия

- банковские векселя, государственные ценные бумаги

- текущая дебиторская задолженность, займы выданные, корпоративные ценные бумаги (акции предприятий, котирующихся на бирже, векселя)

- запасы товаров и сырья на складах

- машины и оборудование

- здания и сооружения

- незавершённое строительство

Термин «ликвидность» используется также по отношению к банкам![]() , деньгам

, деньгам![]() , предприятиям (фирмам)

, предприятиям (фирмам)![]() , рынку

, рынку![]() , ценным бумагам

, ценным бумагам![]() и др.

и др.

Ликвидность предприятия

Одной из задач анализа финансового состояния предприятия является оценка его платёжеспособности и ликвидности.

Инструментами оценки ликвидности могут быть коэффициенты ликвидности — финансовые показатели, рассчитываемые на основании отчётности предприятия для определения номинальной способности компании погашать текущую задолженность за счёт имеющихся текущих активов.

На практике расчёт коэффициентов ликвидности сочетается с модификацией бухгалтерского баланса компании, цель которой — в адекватной оценке ликвидности тех или иных активов.

Например, часть товарных остатков может иметь нулевую ликвидность; часть дебиторской задолженности может иметь срок погашения более одного года; выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур. Такие составляющие баланса выносятся за пределы оборотных активов и не учитываются при расчёте показателей ликвидности.

На практике принято выделять 4 группы ликвидности активов:

- А1 — наиболее ликвидные активы,

- А2 — быстро реализуемые активы,

- А3 — медленно реализуемые активы,

- А4 — трудно реализуемые активы.

Деление производится с целью определения ликвидности предприятия или ликвидности бухгалтерского баланса. Для этого источники финансирования разделяют на 4 группы:

- П1 — наиболее срочные обязательства,

- П2 — краткосрочные пассивы,

- П3 — долгосрочные пассивы,

- П4 — постоянные пассивы.

Предприятие ликвидно, если А1>=П1, А2>=П2, А3>=П3, А4<=П4.

На основании вышеуказанных групп рассчитываются показатели ликвидности.

Текущая ликвидность

Коэффициент текущей ликвидности или коэффициент покрытия (англ. Current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1): (Строка 1200) / (строка 1500-1530-1540).

Ктл = (ОА — ЗУ) / КО

или

К = (А1 + А2 + А3) / (П1 + П2)

где: Ктл — коэффициент текущей ликвидности;

ОА — оборотные активы; ЗУ — задолженность учредителей по взносам в уставный капитал; КО — краткосрочные обязательства.

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платёжеспособность предприятия. Принимая во внимание степень ликвидности активов, можно предположить, что не все активы можно реализовать в срочном порядке. Нормальным считается значение коэффициента от 1.5 до 2.5, в зависимости от отрасли. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Основная статья: Быстрая ликвидность

Коэффициент быстрой (срочной) ликвидности (англ. Quick ratio, Acid test, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации, убытки будут максимальными среди всех оборотных средств.

Кбл = (Текущие активы — Запасы) / Текущие обязательства

или

Кбл = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/(Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

или

К = (А1 + А2) / (П1 + П2)

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции. Строки баланса (1230+1240+1250) / (1500-1530-1540).

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (1250+1240) / (1500-1530-1540).

Кал = А1/(П1+П2) Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства

или

Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Считается, что нормальным значение коэффициента должно быть не менее 0,2, то есть каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда — разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный — выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный — выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой).

Котировочные заявки формируют моментальную ликвидность рынка — автор указывает объём, желаемую цену и ждёт удовлетворения заявки, позволяя другим участникам торгов в любой момент времени купить (или продать) определённое количество актива по оговоренной автором заявки цене. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка — автор указывает объём, цена формируется автоматически на основе лучших цен из текущих котировочных заявок, что позволяет авторам котировочных заявок купить (или продать) определённое количество актива. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.

Ликвидность баланса: что это

Под этим термином понимают степень погашения обязательств имеющимися в фирме активами. Срок их обращения в деньги соответствует периоду покрытия задолженности, а поскольку имущество имеет разную степень оборачиваемости, то и платежеспособность компании рассматривается по уровням ликвидности разных категорий активов баланса. Вопрос ее определения актуален всегда, т.е. установление степени ликвидности производится по определенным алгоритмам, независимым от цели анализа. Они одинаковы и для быстро развивающегося субъекта, когда следует определить стратегию дальнейшего развития, и для ликвидационных мероприятий, когда встает вопрос о размере средств компании для выплаты накопившихся долгов при прогнозируемом банкротстве и вынесении решения об утверждении промежуточного ликвидационного баланса (образец можно посмотреть здесь).

Главный критерий ликвидности – превышение суммы оборотных средств над краткосрочными обязательствами. И чем оно выше, тем более устойчивым финансовым положением может характеризоваться компания.

Оценка ликвидности баланса

Для осуществления анализа платежеспособности фирмы проводят разграничение балансовых статей:

- имущества по степени ликвидности – от быстрореализуемых до труднопродаваемых;

- пассивов – по срочности их погашения.

Типичная разбивка по этим категориям представлена в таблице:

|

Активы |

Пассивы |

||||

|

Категория имущества |

Символ |

№ строк баланса |

Категория обязательств |

Символ |

№ строк баланса |

|

Наиболее ликвидные |

А1 |

1250 + 1240 |

Наиболее срочные |

П1 |

|

|

Быстро реализуемые |

А2 |

Краткосрочные пассивы |

П2 |

1510 + 1540 + 1550 |

|

|

Медленно реализуемые |

А3 |

1210 + 1220 + 1260 |

Долгосрочные |

П3 |

|

|

Трудно реализуемые |

А4 |

Постоянные |

П4 |

1300 + 1530 |

|

Оценивая ликвидность, сопоставляют значения каждой категории активов с подобной же группой источников. Например:

- при А1 > П1 можно говорить о достаточном количестве средств в компании для погашения по самым срочным обязательствам на дату составления баланса;

- А2 > П2 означает, что организация может стать платежеспособной совсем скоро при соблюдении условия своевременных расчетов с кредиторами и дебиторами;

- А3 > П3 говорит о предстоящей возможности повышения платежеспособности в период средней длительности оборачиваемости средств.

Исполнение перечисленных неравенств приведет к условиям, когда A4 ≤ П4, а это указывает на соблюдение минимально допустимого уровня стабильности фирмы и имеющихся в собственности у компании средств.

Коэффициент ликвидности: формула по балансу

Вычисляют несколько значений коэффициентов. Например:

1. Коэффициент текущей ликвидности, указывающий на обеспеченность организации средствами для оплаты обязательств на протяжении года и определяемый так:

К = (А1 + А2 + А3) / (П1 + П2)

Нормой является значение в интервале от 1 до 2. Превышение отметки 2 свидетельствует о нерациональности в распределении средств, а коэффициент ниже 1 говорит об их нехватке;

2. Коэффициент быстрой ликвидности устанавливает долю обеспечения задолженности ликвидными активами за исключением ТМЦ, и исчисляется по формуле:

К = (А1 + А2) / (П1 + П2)

Приемлемым считают показатель в интервале 0,7 — 1,5;

3. Коэффициент абсолютной ликвидности вычисляют, если надо узнать какую часть долгов перед кредиторами компания может покрыть немедленно:

К = А1 / (П1 + П2)

Стабильное состояние компании этот показатель характеризует, если он не ниже критического уровня 0,2.

4. Совокупное значение ликвидности рассчитывают для определения комплексной оценки платежеспособности предприятия.

К = (А1 + 0,5 х А2 + 0,3 х А3) / (П1 + 0,5 х П2 + 0,3 х П3)

Расчет этого значения используют при оценке колебаний финансовой ситуации фирмы и принимают во внимание при подборе компанией контрагента. Нормальным является значение 1 и выше.

Пример анализа ликвидности бухгалтерского баланса

В литературе под ликвидностью баланса, как правило, понимается как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Формулы и теория анализа ликвидности изложена в статье «Анализ ликвидности баланса предприятия».

Для анализа ликвидности баланса построим аналитическую таблицу.

Таблица №1. Группировка активов и пассивов баланса

| Наименование | Показатель | Формула по балансу | 2011 год | 2012 год | 2013 год |

|---|---|---|---|---|---|

| Наиболее ликвидные активы | А1 | стр. 1250 + 1240 | 59769599 | 49786249 | 76697707 |

| Быстро реализуемые активы | А2 | стр. 1230 | 8577851 | 8295843 | 5040103 |

| Медленно реализуемые активы | А3 | стр. 1210 + 1220 + 1260 — 12605 | 12615273 | 15383877 | 20127414 |

| Трудно реализуемые активы | А4 | стр. 1100 | 242110781 | 345118415 | 296960086 |

| Итого активы | ВА | 323073505 | 418584383 | 398825309 | |

| Наиболее срочные обязательства | П1 | стр. 1520 | 16054439 | 13982906 | 12101434 |

| Краткосрочные пассивы | П2 | стр. 1510 + 1540 + 1550 | 0 | 0 | 4877 |

| Долгосрочные пассивы | П3 | стр. 1400 | 1500000 | 14137 | 223164 |

| Постоянные пассивы | П4 | стр. 1300 + 1530 — 12605 | 305519066 | 404587341 | 386495836 |

| Итого пассивы | ВР | 323073505 | 418584383 | 398825309 |

Сравним полученные показатели с нормативными значениями.

| Нормативные показатели | Соотношение активов и пассивов баланса | ||

|---|---|---|---|

| 2011 год | 2012 год | 2013 год | |

| А1=>П1 | А1=>П1 | А1=>П1 | А1=>П1 |

| А2=>П2 | А2=>П2 | А2=>П2 | А2=>П2 |

| А3=>П3 | А3=>П3 | А3=>П3 | А3=>П3 |

| А4<П4 | А4<П4 | А4<П4 | А4<П4 |

Логика при этом такова:

-

Собственный капитал, являясь основой стабильной работы ОАО «ККК», должен финансировать полностью внеоборотные активы и частично оборотные активы.

-

Величина запасов должна превышать долгосрочные обязательства, чтобы ОАО «ККК» по мере естественного преобразования запасов в денежные средства могла их гарантированно погашать.

-

Дебиторская задолженность должна полностью покрывать краткосрочные кредиты и займы, потому что эти кредиты и займы как раз служат источником ее финансирования.

-

Денежные средства и краткосрочные финансовые вложения должны превышать кредиторскую задолженность.

Благополучная структура баланса предполагает примерное равенство активов групп 1-4 над пассивами данных групп. Но необходимо отметить, что наиболее ликвидные активы должны превышать наиболее срочные обязательства. Менее ликвидные активы могут формироваться за счёт уставного капитала, но при необходимости можно привлекать долгосрочные кредиты.

Исходя из полученных данных, можно охарактеризовать ликвидность бухгалтерского баланса ОАО «ККК» как достаточную, так как соотношение активов и пассивов соответствует нормативным значениям.

Показатель А1 => П1 на протяжении трех лет находился в пределах нормативных значений, что говорит о достаточности средств для покрытия наиболее срочных обязательств. Быстро реализуемые активы превышают краткосрочные пассивы и организации А2=>П2.

Сравнение значений статей А3 и П3 (т.е. активов и пассивов со сроками более 1 года) соответствует нормативным значениям в анализируемом периоде. Соотношение А4 и П4 – отражает финансовую устойчивость, т.е. наличие у предприятия собственных оборотных средств.

Если выполняются первые три неравенства анализа ликвидности баланса, то есть текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Рассчитаем показатели ликвидности бухгалтерского баланса.

Таблица №2. Показатели ликвидности

| Коэффициент | Нормативное значение | 2011 год | 2012 год | 2013 год |

|---|---|---|---|---|

| Коэффициент текущей ликвидности | 1 — 2 | 5,04 | 5,25 | 8,41 |

| Коэффициент быстрой (промежуточной) ликвидности | 0,7 — 1,5 | 4,26 | 4,15 | 6,75 |

| Коэффициент абсолютной ликвидности | > 0,2 | 3,72 | 3,56 | 6,34 |

| Общий показатель ликвидности баланса предприятия | => 1 | 4,11 | 4,19 | 7 |

Рассматриваемые показатели организации за рассматриваемый период находились в пределах нормативных значений. Динамика показателей положительна за период 2011-2013гг.

Следует отметить что, коэффициент текущей ликвидности в рассматриваемом периоде значительно превышает нормативное значение, это, как правило, говорит о нерациональном использовании средств рассматриваемой организации.

Дополнительными показателями, характеризующими ликвидность баланса, являются показатели достаточности денежного потока.

Таблица №3. Показатели достаточности денежного потока

| Коэффициент | Нормативное значение | 2011 год | 2012 год | 2013 год |

|---|---|---|---|---|

| Степень платежеспособности общая, мес. | 0,68 | 0,51 | 0,41 | |

| Степень платежеспособности по кредитам и займам, мес. | 0,06 | 0 | 0,01 | |

| Степень платежеспособности по кредиторской задолженности, мес. | 0,62 | 0,51 | 0,41 | |

| Коэффициент покрытия процентов | > 2 | 493,46 | 26074,86 | |

| Отношение долга (кредиты и займы) к сумме прибыли и амортизации | < 0,5 | 0,01 | 0 | 0 |

Денежный поток, генерируемый ОАО «ККК», в рассматриваемом периоде достаточен для обслуживания собственных долговых обязательств. Показатели коэффициента покрытия процентов и отношения долга соответствуют нормативным значениям.