- от автора admin

Содержание

- За какой период считать

- Ошибки в расчете налога

- Какие документы ждет налоговая

- Упрощенная система налогообложения для ИП и ООО

- Кто может перейти на упрощенку

- Как перейти — уведомление и заявление о переходе

- УСН Доход и Доход минус Расходы — что выбрать

- Порядок исчисления и уплаты УСН 6 и УСН 15

- Что именно для вас выгоднее — УСН 6 или 15

- Ставки налогов УСН

За какой период считать

Иногда из-за названия налогового периода появляется путанница. ИП заплатил налог за первый квартал, а потом надо платить за первое полугодие. При этом первый квартал входит в полугодие и непонятно, какой доход считать.

Чтобы вам не путаться, держите формулу. Сначала надо сложить доход за отчетный период: отчитываетесь за полугодие, значит, складываете доход за полугодие. Потом с этого дохода рассчитываете налог и из него вычитаете налог, который заплатили. То что осталось — и надо заплатить.

Предприниматель Федор за первый квартал получил 200 000 рублей и заплатил налог, за второй — получил еще 200 000 рублей. Теперь он рассчитывает полугодовой налог.

Налог за полугодие — 12 000 рублей. Федор считает так:

- полугодовой доход = 400 000;

- налог за полгода = 24 000;

- оплаченный налог = 12 000;

- остаток для оплаты = 12 000 рублей, или 24 000 минус 12 000.

Кажется, что расчет сложный и проще посчитать налог за нужный квартал. Например, платим за первое полугодие и с первым кварталом уже рассчитались, значит, считаем налог только за второй квартал. Так тоже можно, но есть риск забыть о платеже от клиента, а потом получить штраф.

Чтобы не путаться и не рисковать штрафом, надежнее рассчитывать налог от дохода за весь период — за первый квартал, первое полугодие, девять месяцев и год. Тогда ничего не пропустите.

Ошибки в расчете налога

С расчетом налогов есть детали, которые не всегда очевидны и приводят к ошибкам в расчетах. Вот несколько самых частых.

Рассчитывать налог не с полной суммы платежа. По Налоговому кодексу, доход — это вся сумма поступлений, которая связана с продажей. Это значит, сколько покупатель заплатил за книгу, такой и доход. Подвох в том, что на счет ИП может прийти не вся сумма от покупателя.

Первый случай — это платежи через эквайринг. Владелец интернет-магазина принимает оплату через сайт. Оплату на сайте организовал партнер — провайдер эквайринга. С каждой покупки партнер забирает себе комиссию, поэтому на счет владельца магазина приходит не вся сумма платежа.

Покупатель на сайте оплатил 1000 рублей. С тысячи рублей партнер забрал комиссию два процента или двадцать рублей, поэтому на счет владельца магазина пришла не тысяча, а 980 рублей. При этом налог надо платить со всей тысячи.

Второй случай — работа с курьерской службой. Владелец магазина работает с курьерской службой. Когда служба получает деньги от клиентов, она переводит магазину не всю сумму. Из денег за покупку она вычитает свое вознаграждение, поэтому на счет ИП приходит меньше, чем заплатил покупатель. А налог надо считать с полной суммы оплаты, без вычета комиссии.

Учитывать доход не за ту дату. Для налоговой вы получили доход в тот момент, когда клиент оплатил заказ. Некоторые ИП считают дату оплаты — день, когда деньги оказались на счете. Это ошибка, потому что налоговой неважно, когда деньги оказались на счете.

Книжный магазин продает через сайт и работает с курьерской службой. Если покупатель платит наличными, он передает деньги курьеру.

Покупатель заплатил за книгу 30 марта, деньги отдал курьеру. Курьер передал деньги магазину через месяц, 30 апреля. Кажется, оплату надо включить в доход за полугодие, но это не так. Оплата должна быть в доходе за первый квартал.

Дата получения дохода — дата, когда покупатель заплатил за книгу или 30 марта. А курьер может отдать деньги хоть через год.

Не считать взаимозачет. Иногда проще заплатить не деньгами, а рассчитаться товаром, это законно. Но чтобы не было проблем с налоговой, с товара тоже нужно заплатить налог.

Предприниматель продает рекламу на сайте, его клиент — магазин гаджетов. Предприниматель предлагает платить не деньгами, а новым айфоном, и клиент соглашается.

ИП не получил деньги на счет, но для налоговой айфон — это доход. Для расчета налога ИП должен учесть его стоимость в магазине клиента. Если он стоит сто тысяч, ИП платит налог со ста тысяч.

Нет единого правила, какую стоимость товара учитывать. Надежнее указывать стоимость, по которой ваш партнер продает товар всем остальным, тогда у налоговой не будет вопросов. Чтобы было еще меньше вопросов, к взаимозачету понадобится документ — соглашение о зачете встречных требований.

Бухгалтерия клиентам Модульбанка: считаем налоги, сдаем отчетность, сами разговариваем с налоговой. Бесплатно, за 11 000 рублей в год или за 21 000 рублей в квартал, в зависимости от сложности.

→ modulbank.ru/buhgalterya Да, это реклама, а что такого-то

Для соглашения нет строгой формы. Вы пишете, что вы или ваш партнер сделали и на какую сумму и что вы оба решили зачесть работу не деньгами, а самой работой по такой-то цене и описываете принцип расчета цены. Правило одно: чем точнее описываете принцип расчета цены, тем больше веры в соглашение.

Какие документы ждет налоговая

Предприниматель на упрощенке 6% готовит два документа — налоговую декларацию и книгу учета расходов и доходов.

Налоговая декларация — это отчет о бизнесе, по нему налоговая сверяет расчет налогов. Вы готовите ее раз в год и сдаете тоже раз в год.

Для ИП на упрощенке 6% в Модульбанке есть бесплатная бухгалтерия

У декларации есть фиксированная форма, ее менять нельзя. Заполнить декларацию можно самим на компьютере или поручить специалистам. Для этого подойдет интернет-бухгалтерия или банковский бухгалтер.

Срок сдачи — до 30 апреля следующего года. Если день выпадает на выходной или праздник, срок сдвигается на ближайший рабочий день. Из-за выходных и праздников отчет по УСН за 2016 год сдавали до 2 мая 2017 года.

Декларацию надо сдавать всегда. Если дохода не было, декларация всё равно нужна, она называется «нулевая».

120 ст НК — о штрафе, если нет книги учета расходов и доходов

Книга учета расходов и доходов — это записи о ваших доходах. Книгу вы не показываете налоговой, но всё равно ее лучше заполнять. Если налоговая решит ее проверить, а книги не будет, вам грозит штраф 10 000 рублей или больше.

У книги доходов есть шаблон. Его можно скачать с сайта и заполнить на компьютере. Книгу надо заводить, даже если не было дохода за год.

Упрощенная система налогообложения для ИП и ООО

Любая коммерческая деятельность в нашей стране подлежит обязательной регистрации и обременяется повинностью платить налоги. Ведь организации и ИП, вовлеченные в хозяйственную активность – это основной источник пополнения государственной казны.

Налоговая система в нашем государстве дифференцирует (разделяет) коммерческие компании по количеству нанятых работников, объему собственных и привлеченных активов, размеру прибыли и т. д. В соответствии с конкретным видом дифференциации определяется соответствующая система налогообложения каждой, отдельно взятой компании.

Система налогообложения (СН) – это комплекс определенных налогов, обязательных к уплате, и видов налоговой отчетности, обязательных к представлению в федеральную налоговую службу (ФНС).

Существует несколько видов СН:

- ОСН — это обобщенная система налогообложения

- УСН — это упрощенная система

- ЕНВД — это единый налог на вменяемый доход

- ПСН — патентная система

Сегодня разберемся в нюансах УСН – это упрощенная система налогообложения (ее еще называют «упрощенка»). Само название говорит о том, что она предназначена для стимулирования развития бизнеса, потому что ее требования оптимальны для малого и среднего предпринимательства.

УСН была введена в действие 24.07.2002 года Федеральным Законом (ФЗ) за № 104-ФЗ. Данный ФЗ внес изменения в Налоговый Кодекс (НК) РФ в отношении нескольких разделов Кодекса, в том числе – в главы 26.2 и 26.3, в которых регламентируется применение УСН.

Кто может перейти на упрощенку

Налоговый Кодекс дает на этот вопрос однозначный ответ.

На УСН могут перейти организации или ИП, если их деятельность удовлетворяет следующему условию: суммарный доход от реализации собственной продукции (либо услуг) или ранее приобретенных товаров по итогам 3-х кварталов не должен быть больше 112,5 миллионов рублей.

Пример: ИП Иванов занимается выпечкой и продажей пирожков. За 9 месяцев он изготовил и продал своей продукции на 1,5 млн. руб. Доход составил 400 тыс. руб. Кроме этого, он продал сопутствующих товаров (кофе и чая на вынос) на 200 тыс. руб., доход составил 100 тыс. руб. Итого, общий доход за 9 месяцев равен 500 тыс. руб. Следовательно, ИП Иванов вправе перейти на «упрощенку».

Какие организации не могут перейти на УСН (независимо от суммы дохода):

- компании, имеющие в своем составе филиалы или представительства;

- страховые фирмы;

- банковские организации;

- негосударственные пенсионные фонды (НПФ);

- фонды, занимающиеся инвестированием денежных средств;

- компании, чья деятельность заключается в купле-продаже ценных бумаг;

- фирмы или ИП, производящие продукцию, облагаемую акцизом;

- ломбарды;

- организации или ИП, работающие в сфере игорного бизнеса;

- частные нотариусы;

- компании или ИП, выплачивающие единый сельскохозяйственный налог;

- фирмы, в уставном капитале которых доля сторонних юр. лиц превышает 25 % (за исключением общественных организаций инвалидов);

- организации или ИП, численность работников которых больше 100 человек;

- компании, стоимость собственного имущества которых более 100 млн. руб.

Упрощенная система налогообложения для ИП практически ничем не отличается от упрощенной системы налогообложения для ООО: вышеперечисленные требования одинаковы, методы расчета единого налога аналогичны.

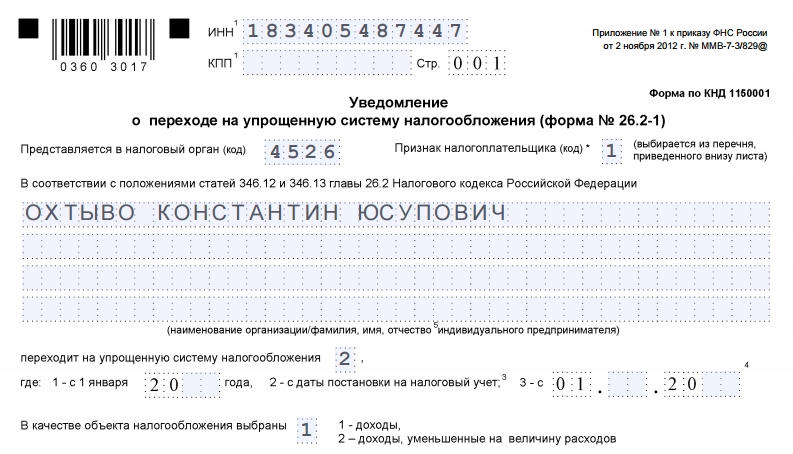

Как перейти — уведомление и заявление о переходе

Если юр.лицо или ИП решили перейти на УСН, то об этом стоит позаботиться заранее. Процесс занимает несколько месяцев. Применение нового режима налогообложения возможно только с начала налогового периода, а именно – с начала календарного года.

Поэтому с уведомлением о переходе на УСН нужно обратиться в инспекцию ФНС (ИФНС), в которой зарегистрирована конкретная компания или ИП. Это необходимо сделать в период с 1 октября по 30 ноября года, предшествующего году перехода.

Например, ИП Иванов принял решение работать на УСН в январе 2019 года. Значит, он сможет это осуществить только с 01.01.2020 года, а подать заявление он должен в период с 01.10.2019 г. по 30.11.2019 г.

Документы, необходимые для представления в ИФНС при смене режима налогообложения:

- заявление;

- справка о доходе за 9 месяцев (с января по октябрь). Этот документ актуален только для юр. лиц.

Если же УСН желают применять вновь создаваемые ООО или ИП, то они должны подать заявление о применении «упрощенки» одновременно с заявлением о регистрации в ИФНС. Следовательно, вновь создаваемые организации или ИП вправе применять УСН непосредственно с начала своей хозяйственной деятельности.

Важно: совершить обратный (добровольный) переход на общую систему налогообложения возможно только с начала налогового периода, т. е. – с начала года. Заявление об этом в ИФНС должно быть подано не позднее 15 января того года, в котором предстоит переход на ОСН.

Если же юр.лицо или ИП в течение налогового периода перестанет соответствовать условиям применения УСН (доход превысит 15 млн. руб. или стоимость имущества организации станет больше 100 млн. руб.), то в этом случае юр.лицо или ИП автоматически переходит на ОСН с того квартала, в котором наступило указанное несоответствие.

Заявление об этом должно быть подано в ИФНС не позже 15 дней после квартала, в котором произошло нарушение условий действия УСН.

УСН Доход и Доход минус Расходы — что выбрать

Единый налог, применяемый при упрощенной системе, начисляется на объект налогообложения, коим является доход. Существует 2 варианта определения объекта налогообложения:

- Доход. Налоговая ставка при этом составляет 6 %.

- Доход минус расход. Налоговая ставка – 15 %.

Выбрать вариант налогообложения налогоплательщик вправе самостоятельно. При этом следует учитывать, что впоследствии поменять решение будет нельзя.

Что является доходом при расчете единого налога:

- выручка от реализованной продукции (или услуг) собственного производства;

- выручка от проданных товаров, приобретенных ранее;

- выручка от реализации имущества;

- доходы от долевого участия в деятельности др.компаний;

- доход от курсовой разницы при реализации иностранной валюты;

- доход от сдачи в аренду имущества, в том числе – земельных участков;

- доход от депозитных вложений в банк;

- прочие доходы. Полный перечень дан в ст. 249, 250 НК РФ.

Что является расходами при расчете единого налога:

- расходы на покупку основных активов (материально-технических средств производства) и их ремонт;

- затраты на приобретение нематериальных активов (авторских прав, патентов и пр.);

- платежи по аренде;

- затраты на оплату труда нанятых работников, а также отчисления на страховые взносы в пенсионный фонд, в фонд социального страхования;

- НДС на приобретенные товары и услуги;

- прочие расходы. Полный список указан в ст. 346.16 НК РФ.

Порядок исчисления и уплаты УСН 6 и УСН 15

Единый налог рассчитывается налогоплательщиком самостоятельно.

При этом следует различать понятия налогового и отчетного периода. Налоговый период – это календарный год. Отчетный период – это первый квартал, 6 месяцев, 9 месяцев.

Рассмотрим, как исчисляется единый налог при выборе того или иного варианта объекта налогообложения.

Объектом является Доход (УСН 6)

Формула расчета:

ЕН = 0,06 х Д

где:

— ЕН – единый налог,

— 0,06 – тарифная ставка 6 %,

— Д – суммарные доходы в денежном выражении.

Пример: ИП Иванов получил доход в суммарном исчислении за год = 700 тыс. руб. Налог, который он должен уплатить (в общей сумме за год) = 0,06 х 700000 = 42000 (руб.).

Налогоплательщик обязан рассчитывать и платить налог за каждый отчетный период, (т.е. за 1 квартал, за 6 месяцев, за 9 месяцев, за год) накапливающим итогом за вычетом ранее уплаченных сумм.

Что это значит, поясню на примере нашего многострадального ИП Иванов.

- За 1 квартал он получил доход с начала года 50 тыс. руб. Следовательно, он уплачивает ЕН = 0,06 х 50000 = 3000 (руб.).

- За 6 месяцев с начала года Иванов получил доход 300 тыс. руб. Следовательно, он должен уплатить ЕН = (0,06 х 300000) – 3000 = 18000 – 3000 = 15000 (руб.).

- За 9 месяцев с начала года доход ИП составил 500 тыс. руб. Следовательно, Иванов должен уплатить ЕН = (0,06 х 500000) – (15000 + 3000) = 30000 – 18000 = 12000 (руб.).

- И, наконец, за год доход ИП равен 700 тыс. руб. Итоговый платеж налога составит: ЕН = (0,06 х 700000) – (12000 + 15000 + 3000) = 42000 – 30000 = 12000 (руб.).

Вывод: за год ИП Иванов уплатил единый налог 42 тыс. руб. (3000 (1 кв.) + 15000 (6 мес.) + 12000 (9 мес.) + 12000 (12 мес.)), что и требовалось доказать. Оплата происходила авансовыми платежами. Итоговая сумма авансовых платежей равна сумме налога от общей суммы.

Объектом является «Доход минус Расход» (УСН 15)

Формула расчета:

ЕН = 0,15 х (Д – Р)

где:

— ЕН – единый налог,

— 0,15 – тарифная ставка 15 %,

— Д – суммарные доходы,

— Р – суммарные расходы.

Порядок расчета и уплаты налога аналогичен предыдущему варианту: оплата происходит за каждый отчетный период с учетом ранее сделанных авансовых платежей. Не будем ходить далеко и предположим, что наш ИП Иванов избрал 2-ой вариант расчета налога.

Исходные условия:

- 1 квартал – доход 50 тыс. руб., расход 20 тыс. руб. ЕН = 0,15 х (50000 – 20000) = 0,15 х 30000 = 4500 (руб.).

- За 6 месяцев: доход 300 тыс. руб., расход 100 тыс. руб. ЕН = 0,15 х (300000 – 100000) – 4500 = 0,15 х 200000 – 4500 = 28500 (руб.).

- За 9 месяцев: доход 500 тыс. руб., расход 150 тыс. руб. ЕН = 0,15 х (500000 – 150000) – (4500 + 28500) = 0,15 х 350000 – 33000 = 19500 (руб.).

- За год: доход 700 тыс. руб., расход 300 тыс. руб. ЕН = 0,15 х (700000 – 300000) – (4500 + 28500 + 19500) = 0,15 х 400000 – 52500 = 60000 – 52500 = 7500 (руб.).

Итого ИП Иванов уплатил за год 60 тыс. руб. единого налога авансовыми платежами.

Для проверки: доход за год 700 тыс., расход за год 300 тыс. ЕН = 0,15 х 400000 = 60000 (руб.)

Что именно для вас выгоднее — УСН 6 или 15

Из всего сказанного можно сделать логичный вывод, что перед тем, как выбирать объект налогообложения по УСН (доход или «доход минус расход»), необходимо тщательно просчитать примерные суммы платежей по обоим возможным вариантам.

В рассмотренном нами примере видно, что ИП Иванову выгодно выбрать в качестве объекта налогообложения 1 вариант исчисления единого налога, рассчитываемому по доходу.

Важно: вариант «Доход минус расход» (УСН 15) выгоден, если расходы велики и в суммарном исчислении приближаются к величине доходов (доля расходов составляет свыше 60 % от доходов).

Читайте наш блог, и у вас все получится!

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

* Нажимая на кнопку «Подписаться» Вы соглашаетесь с политикой конфиденциальности.

* Нажимая на кнопку «Подписаться» Вы соглашаетесь с политикой конфиденциальности.

Подборки по теме

- Вопросы и ответы

- Использую для заработка

- Полезные онлайн-сервисы

- Описание полезных программ

Использую для заработка

- ВоркЗилла — удаленная работа для всех

- МираЛинкс — платят за размещение статей

- ГоГетЛинкс — монетизация сайтов

- Анкетка — платят за прохождение тестов

- Etxt — платят за написание текстов

- Кьюкоммент — биржа комментариев

- Поиск лучшего курса обмена

- 60сек — выгодный обмен криптовалют

- МоеМнение — бонусы за прохождение опросов

- Бинанс — надёжная биржа криптовалют

- ВкТаргет — заработок в соцсетях (ВК, ОК, FB и др.)

Рубрика: Отвечаю на частые вопросы

В России у бизнесменов есть возможность выбрать систему налогообложения, которую им удобно применять. Существуют общая, упрощённая системы налогообложения и спецрежимы (ЕНВД, ЕСХН и патент).

Ставки налогов УСН

Для не крупного бизнеса упрощённая форма налогообложения — это реальный способ облегчить бухгалтерский учет и снизить налоговую нагрузку. Вместо уплаты нескольких налогов по ОСН предприниматели могут выбрать более выгодную и понятную схему. В зависимости от особенностей ведения бизнеса ставка налога может быть 6% от выручки или 15% от разницы доходов и расходов.

Ставку налога в размере 6% от дохода имеет смысл выбирать, если предпринимателю сложно подтвердить расходы. Например, это может касаться тех, кто закупает товары для продажи у частных лиц и не может предоставить документы, подтверждающие суммы фактических затрат. Не менее удобно применять объект «доходы» при высокой наценке на реализуемые товары. Также такая схема очень популярна у предпринимателей, оказывающих различные услуги.

Налог в размере 15% от разности «доходы минус расходы» будет удобен тем, кто закупает товары для перепродажи у оптовых продавцов, которые выдают все необходимые документы (накладные, товарные и кассовые чеки), подтверждающие факт расходов. Отдельным плюсом для выбора этой схемы может служить снижение ставки налога для отдельных видов деятельности — в некоторых городах для некоторых видов бизнеса ставка налога составляет от пяти до пятнадцати процентов. Такое снижение ставки регулируется региональным законодательством, поэтому при выборе схемы стоит уточнить, применяется ли такой дифференцированный подход в том субъекте РФ, где ведётся деятельность.

Как любая система налогообложения, «упрощёнка» имеет как свои преимущества, так и недостатки.