- от автора admin

Содержание

- Цена товара ниже себестоимости, или Налоговые риски распродажи

- ОПАСЕНИЕ 1. Продавать по цене ниже себестоимости запрещено законом

- ОПАСЕНИЕ 2. Убыток от продажи по цене ниже себестоимости не учитывается для целей налогообложения

- ОПАСЕНИЕ 3. При цене продажи ниже закупочной налоговики доначисляют налоги, исходя из рыночной цены

- ОПАСЕНИЕ 4. Расходы на приобретение товара, проданного с убытком, экономически необоснованны, а потому их нельзя учесть при расчете налога на прибыль

- ОПАСЕНИЕ 5. Если товары будут проданы с убытком, то принять НДС к вычету по ним нельзя

- Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Торговля — учет»:

- Резерв под снижение стоимости материальных ценностей

- Реализация товара с убытком взаимозависимым лицам

- Входной НДС по товару, проданного с убытком

- Продажа товара с убытком организациями, находящимся на специальном режиме

- Формула расчета себестоимости реализованной продукции

- Пример расчета себестоимости продаж в торговой организации

Цена товара ниже себестоимости, или Налоговые риски распродажи

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 апреля 2014 г.

Содержание журнала № 9 за 2014 г.О.В. Кулагина, аттестованный налоговый консультант

Часто бывает так, что новая линейка товаров запускается в продажу еще до того, как полностью проданы товары старой. Или же просто спрос на товар значительно снизился, а может, компания осваивает новый сегмент рынка. И тогда товар продается по сильно сниженным ценам. Но многие бухгалтеры опасаются уменьшать цену продажи ниже закупочной цены, поскольку это якобы и законом запрещено, и чревато доначислениями налогов. Давайте разберемся, так ли это на самом деле.

ОПАСЕНИЕ 1. Продавать по цене ниже себестоимости запрещено законом

В общем случае цену товара договаривающиеся стороны определяют сами. Исключение — цены, которые регулируются государством, например в области электроэнергетики, газоснабжения, связип. 1 ст. 424 ГК РФ; п. 1 ст. 4, ст. 6 Закона от 17.08.95 № 147-ФЗ; подп. 4 п. 2, п. 4 ст. 8 Закона от 28.12.2009 № 381-ФЗ. Так что для обычного договора со стороны ГК ограничения нижнего предела цены нет. Главное, чтобы эта цена устраивала обе стороны.

А еще за ценами следит Федеральная антимонопольная служба, чтобы предотвратить злоупотребления «больших игроков» в области ценообразования. Однако компаниям, которые не способны своими действиями в одиночку или с группой других компаний повлиять на ценовую ситуацию на рынке, опасаться нечегоч. 1 ст. 5, ч. 1 ст. 7, п. 1 ч. 1 ст. 10 Закона от 26.07.2006 № 135-ФЗ.

В 2013 г. ФАС подготовила поправки в Закон о торговой деятельности, ратуя за запрет продаж по цене ниже себестоимости, однако проект не нашел поддержки в правительстве, был отправлен на доработку и пока даже не дошел до Госдумы.

Вывод

Если ваша компания не оказывает решающего влияния на ценообразование на рынке и не продает товары, цены на которые регулируются государством, то нижний предел цен не ограничен.

ОПАСЕНИЕ 2. Убыток от продажи по цене ниже себестоимости не учитывается для целей налогообложения

Сразу скажем, что это не так. Налоговая база по прибыли рассчитывается совокупно по всем сделкамп. 1 ст. 274 НК РФ. И только если установлен особый порядок расчета налоговой базы, доходы и расходы по этим операциям считаются отдельно. Например, специальный порядок предусмотрен для операций с ценными бумагамип. 2 ст. 274, ст. 280 НК РФ. Кроме того, есть прямой запрет на признание в расходах ценовой разницы между рыночной ценой и ценой продажи товара работнику. Если вы продали работнику товар по нерыночной цене, которая даже ниже закупочной, то очевидно, что образуется такая ценовая разница и, по сути, она представляет собой убыток при продаже ниже себестоимостип. 27 ст. 270 НК РФ.

А вот в отношении других операций купли-продажи с убытком никаких особых правил нет. Поэтому схематично это выглядит так: суммируются доходы по всем сделкам и из полученной суммы вычитаются все признанные в отчетном периоде расходы от реализациип. 1 ст. 247, подп. 3 п. 1, п. 3 ст. 268 НК РФ. Очевидно, что выручка по убыточной сделке будет признана в доходах от реализации вместе с выручкой от других продаж, а расходы по ней признаются вместе с расходами по остальным сделкам. Если вы работаете в минус не систематически, то обнаружить убыточные сделки вообще малореально. Они просто утонут в общей массе, и в декларации по налогу на прибыль их не будет видноп. 2 ст. 268 НК РФ; Письмо Минфина от 18.09.2009 № 03-03-06/1/590.

При «доходной» упрощенке продажа с убытком никак не влияет на сумму налога: сколько получили денег за товар — с той суммы и рассчитали налогп. 1 ст. 346.15, п. 1 ст. 346.17, п. 1 ст. 346.18 НК РФ. Если упрощенка «доходно-расходная», то и в этом случае отследить убыточную сделку не так просто, доходы и расходы по ней вообще могут попасть в разные отчетные и даже налоговые периоды. Ведь расходы признаются по мере оплаты товара поставщику и его реализации, а доходы — по факту получения денег от покупателяп. 1 ст. 346.15, подп. 23 п. 1 ст. 346.16, п. 1, подп. 2 п. 2 ст. 346.17 НК РФ; Письмо Минфина от 29.10.2010 № 03-11-09/95. При продажах товаров работникам ценовая разница между розничной ценой и ценой продажи тоже не учитывается в расходах.

ВЫВОД

Отследить убыточную сделку маловероятно, если вы не работаете в минус систематически. Вряд ли налоговики будут этим заниматься, ведь убыток от продаж, если товары продаются не работникам, все равно учитывается для целей налогообложения.

ОПАСЕНИЕ 3. При цене продажи ниже закупочной налоговики доначисляют налоги, исходя из рыночной цены

В этом суждении есть доля истины. Все зависит от того, является ли такая сделка контролируемой. Допустим, вы продали яблоки по цене ниже закупочной сторонней российской компании. Тогда можно смело смотреть в глаза инспектору, поскольку цена сделки между сторонами, которые не являются зависимыми по отношению друг к другу, изначально считается рыночнойп. 1 ст. 105.3 НК РФ. То есть налоговики не будут проверять ваши цены на соответствие их рыночным. Просто потому, что такой вид проверки предусмотрен только по контролируемым сделкам, а сделки между невзаимозависимыми российскими организациями к контролируемым не относятсяп. 1 ст. 105.17, п. 1 ст. 105.14 НК РФ.

«А как же ст. 40 НК?» — спросите вы. Несмотря на то что пресловутая ст. 40 НК о рыночных ценах все еще не отменена, ее действие значительно сужено: она применяется только к тем сделкам, доходы и расходы по которым признаны до 01.01.2012. То есть в настоящий момент налоговики могут попытаться пересчитать налоги, исходя из рыночных цен, только если «распродажа» проходила в 2011 г., поскольку 2010 г. и более ранние периоды уже не могут быть охвачены выездной проверкой, назначенной в 2014 г.п. 4 ст. 89 НК РФ

А вот если вы продали товар по нерыночной цене и такая сделка для вас контролируемая, например вы продали яблоки за сущие копейки своей дочерней компании на ОСНО, сумма доходов по сделкам с которой превысила неконтролируемый порог (в 2013 г. — 2 млрд руб., в 2014 г. — 1 млрд руб.)подп. 1 п. 2 ст. 105.14 НК РФ, то в этом случае придетсяп. 4 ст. 105.3 НК РФ:

- <или>добровольно посчитать налог на прибыль и НДС исходя из рыночной цены (сразу или по окончании налогового периода)пп. 3, 6 ст. 105.3 НК РФ;

- <или>на «ценовой» проверке доказывать налоговым органам, что яблоки были невозможно кислые и цена сделки вполне укладывается в интервал цен, по которым такой товар продают невзаимозависимые лицаподп. 1 п. 1, п. 3 ст. 105.7, пп. 1, 7 ст. 105.9 НК РФ. Если налоговики все же посчитают, что цены были несопоставимы с рыночными, то после «ценовой» проверки обратятся в суд с целью взыскания недоимки и пени по налогу на прибыль и НДСп. 5 ст. 105.3, подп. 4 п. 2 ст. 45 НК РФ. А если доходы по сделке относятся к 2014 г., то налоговики могут еще и штраф наложить в размере 20% от суммы неуплаченных налоговп. 1 ст. 129.3 НК РФ; п. 9 ст. 4 Закона от 18.07.2011 № 227-ФЗ.

А вот сделки продавцов на упрощенной системе налогообложения под ценовой контроль не попадают, так как такие организации не платят ни налог на прибыль, ни НДС, по которым возможны доначисления при «ценовых» проверкахподп. 1, 4 п. 4 ст. 105.3, п. 2 ст. 346.11 НК РФ.

Утверждение, что налоги будут пересчитаны исходя из рыночных цен, верно лишь отчасти. Все зависит от того, будет ли сделка признана контролируемой. Если да, то придется доказывать налоговым органам, что цена сделки сопоставима с рыночной. Если нет, то опасаться доначислений не нужно.

ОПАСЕНИЕ 4. Расходы на приобретение товара, проданного с убытком, экономически необоснованны, а потому их нельзя учесть при расчете налога на прибыль

Каждая коммерческая организация по определению стремится к получению прибылип. 1 ст. 50 ГК РФ. Однако разовые убыточные сделки также вписываются в эту концепцию, ведь желание систематически получать прибыль сопряжено с риском и не исключает получение убытка. Кроме того, продавая сегодня по низкой цене, компания страхует себя от увеличения потерь в будущем, поэтому и выгодность сделки руководство оценивает именно на текущий момент.

Налоговый кодекс не дает налоговикам права оценивать, насколько эффективно налогоплательщик управляет капиталом, а потому понятие «экономическая обоснованность расходов» нужно рассматривать через направленность расходов на получение доходовст. 252 НК РФ; Определения КС от 16.12.2008 № 1072-О-О (п. 2 мотивировочной части), от 04.06.2007 № 366-О-П (п. 3 мотивировочной части), от 04.06.2007 № 320-О-П (п. 3 мотивировочной части). И в примере с яблоками расходы на приобретение товаров были экономически обоснованны, ведь, во-первых, приобрели их не для благотворительной акции, а собирались успешно, с прибылью, продать. Другое дело, что обстоятельства несколько изменились и сейчас гораздо важнее высвободить замороженные в неудачной партии яблок оборотные средства. А во-вторых, доходы все-таки получили, ведь выручка какая-никакая естьПисьмо УФНС по г. Москве от 02.08.2012 № 16-15/070063@. А от убытков никто не застрахованПостановления ФАС МО от 18.07.2013 № А40-86022/12-20-468; ФАС СЗО от 16.06.2011 № А56-60826/2010.

Чтобы подтвердить обоснованность своих расходов, можно сделать следующее. Во-первых, руководитель должен издать приказ об уценке товаров. Во-вторых, уценка должна быть обоснована. Например, можно приложить к приказу заключение товароведа или менеджера по продажам, что-де яблоки прошлогоднего урожая, хранить их более 1 месяца в условиях вашего склада невозможно, а в случае потери товарного вида убытки от списания будут гораздо выше и т. д. В любом случае в обосновании должно быть указано, с какой целью и почему вы решились на убыточную сделку. Все это поможет вам укрепить свою позицию в случае спора с налоговыми органами.

Расходы будут экономически обоснованными, если они были направлены на получение прибыли. Конечный результат не имеет решающего значения.

ОПАСЕНИЕ 5. Если товары будут проданы с убытком, то принять НДС к вычету по ним нельзя

Налоговые органы склонны усмотреть в убыточной сделке получение необоснованной налоговой выгоды, ведь вычет при приобретении был больше, чем сумма налога, начисленная при реализации товара. А все потому, что разумная экономическая цель заключения убыточной сделки для налогового органа совсем неочевидна. А как мы помним, ее отсутствие — один из признаков получения необоснованной налоговой выгодыпп. 1, 3, 9 Постановления Пленума ВАС от 12.10.2006 № 53.

Поэтому так же, как и для обоснования расходов, нужно заранее запастись аргументами в свою пользу. Подойдут те же документы: приказ руководителя, заключение товароведов, финансистов и т. д.

В судебных спорах дело решается в пользу налогоплательщика, если он приводит суду доказательства наличия разумной экономической цели, которая преследовалась при заключении убыточной сделкиПостановления ФАС МО от 30.05.2013 № А40-40420/12-91-224, от 05.05.2012 № А40-43413/11-90-184; 15 ААС от 02.04.2013 № 15АП-2735/2013. Но если такой цели не было, а по всем признакам организация — участник налоговой схемы, то пощады от налоговиков не ждите. Кроме неочевидной экономической цели, контролеры выявят и другие признаки получения необоснованной налоговой выгоды, к примеру отсутствие возможности исполнить договор. Например, организация закупила партию товара, а где ее хранила целый месяц — непонятно, так как складских помещений у организации нет ни в собственности, ни в аренде, а договор ответственного хранения хоть и был заключен, но не исполнялсяПостановление ФАС СКО от 24.01.2013 № А32-3122/2012.

Налоговая выгода в виде вычета НДС по товарам, проданным с убытком, может быть обоснована, если организация докажет, что при заключении убыточной сделки преследовала разумную экономическую цель, например избежать еще больших убытков от полного списания товара. Но если товар продан только на бумаге и реальных операций не было, то налоговики такие вычеты снимут.

***

Итак, из всех рассмотренных опасений наиболее реальное — снятие расходов и вычетов. Чтобы этого не случилось, готовьте обоснование расходов заранее. А если вы, не дай бог, участник налоговой схемы, то одни лишь липовые документы без реальных операций вряд ли вам помогут.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Торговля — учет»:

Резерв под снижение стоимости материальных ценностей

Согласно п. 25 ПБУ 5/01: МПЗ, которые морально устарели, полностью или частично потеряли свое первоначальное качество, текущая рыночная стоимость которых снизилась, отражаются в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей.

Отметим, что величина созданного резерва является оценочным значением, то есть служит для формирования достоверной информации о стоимости материально-производственных запасов в бухгалтерском балансе (п. 3 ПБУ 21/2008 «Изменения оценочных значений»).

Таким образом, на 31 декабря должен быть создан резерв под снижение стоимости товара (дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы», кредит счета 14 «Резервы под снижение стоимости материальных ценностей»).

В следующем отчетном периоде в момент реализации товара, по которому образован резерв, зарезервированная сумма восстанавливается: в учете делается запись Дебет 14 Кредит 91, субсчет 91-1 «Прочие доходы».

Пример

Организация продает шкафы. Их модельный ряд регулярно обновляется. Нераспроданный товар из прошлой коллекции компания реализует по цене ниже себестоимости.

На складе торговой организации осталось пять шкафов.

Цена приобретения каждого шкафа составляет 11 800 руб. (в т.ч. НДС — 1800 руб.).

Комиссия в составе специалистов отдела продаж составила акт уценки товарно-материальных ценностей и установила возможную цену их реализации — 5900 руб. за 1 штуку (в т.ч. НДС — 900 руб.).

Пять шкафов были проданы на общую сумму 29 500 руб. (в т.ч. НДС — 4500 руб.). Покупатель — российская организация, не являющаяся взаимозависимой по отношению к продавцу.

Поскольку сделки между невзаимозависимыми российскими компаниями не относятся к контролируемым, то продажная цена мониторов изначально признается рыночной и проверке не подлежит.

Так как шкафы были проданы по цене ниже себестоимости, на разницу в цене нужно создать резерв под снижение стоимости материальных ценностей.

На дату составления акта уценки следует сделать проводку:

Дебет 91-2 Кредит 14

— 25 000 руб. (((11 800 руб. — 1800 руб.) — (5900 руб. — 900 руб.)) x 5 шт.) — начислен резерв под снижение стоимости материальных ценностей.

При расчете налога на прибыль расход в виде суммы начисленного резерва не учитывается. Возникает постоянная разница, с которой нужно начислить постоянное налоговое обязательство:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»,

— 5000 руб. (25 000 руб. x 20%) — начислено постоянное налоговое обязательство.

При продаже обесцененного товара ранее начисленный резерв нужно восстановить. Сумма резерва в этом случае признается прочим доходом.

На дату продажи уцененных шкафов бухгалтер запишет:

Дебет 62 Кредит 90-1

— 29 500 руб. — отражена выручка от реализации шкафов;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»,

— 4500 руб. — начислен НДС с реализации;

Дебет 90-2 Кредит 41

— 50 000 руб. ((11 800 руб. — 1800 руб.) x 5 шт.) — списана фактическая себестоимость шкафов;

Дебет 14 Кредит 91-1

— 25 000 руб. — восстановлен ранее начисленный резерв.

Сумма восстановленного резерва в налоговом учете не признается доходом. Поэтому возникает постоянная разница, с которой начисляется постоянный налоговый актив:

Дебет 68, субсчет «Расчеты по налогу на прибыль», Кредит 99

— 5000 руб. (25 000 руб. x 20%) — начислен постоянный налоговый актив.

Реализация товара с убытком взаимозависимым лицам

Если же фирма продала товар по цене ниже себестоимости, например своей дочерней компании.

В этом случае участники сделки признаются взаимозависимыми лицами (пп. 1 п. 2 ст. 105.1 НК РФ).

Однако для того, чтобы налоговики проверили цены, применяемые в сделке, на предмет соответствия рыночным, кроме взаимозависимости необходимо, чтобы сделки признавались еще и контролируемыми.

Сделки признаются контролируемыми, если сумма годового дохода по сделкам превысит неконтролируемый порог.

В 2015 г. он составляет один миллиард рублей (пп. 1 п. 2 ст. 105.14 НК РФ).

При этом учитываются только облагаемые доходы (без НДС) по всем сделкам без учета расходов (п. 9 ст. 105.14 НК РФ).

Итак, если товар был продан по нерыночной цене и такая сделка является контролируемой (превышен неконтролируемый порог — 1 млрд руб.) необходимо:

(или) добровольно посчитать налог на прибыль и НДС исходя из рыночной цены (сразу или по окончании налогового периода) (пункты 3, 6 ст. 105.3 НК РФ);

(или) на «ценовой» проверке доказывать налоговым органам, что цена сделки вполне укладывается в интервал цен, по которым такой товар продают невзаимозависимые лица (подпункт 1 п. 1, п. 3 ст. 105.7, п. п. 1, 7 ст. 105.9 НК РФ).

Рассмотрим действия организации в каждом из этих вариантов.

Первый вариант

Компания добровольно производит корректировку налогов по истечении календарного года, а именно, начислит налог на прибыль и НДС исходя из рыночной цены (п. 6 ст. 105.3 НК РФ).

Пример

Организация продала технологическое оборудование по цене ниже его себестоимости своей дочерней компании.

Выручка от продажи составила 2 360 000 000 руб. (в т.ч. НДС — 360 000 000 руб.). Закупочная цена оборудования составила 2 200 000 000 руб.

Организация ведет налоговый учет методом начисления.

Рыночная цена реализации товара составляет 3 540 000 000 руб. (в т.ч. НДС — 540 000 000 руб.).

Для минимизации налоговых рисков принято решение начислить налог на прибыль и НДС по рыночным ценам.

Тогда, для целей налогообложения следует отразить выручку по рыночной цене. А в бухгалтерском учете — исходя из фактических цен реализации.

Это приведет к возникновению постоянной разницы между бухгалтерским и налоговым учетом в сумме 1 000 000 000 руб. ((3 540 000 000 руб. — 540 000 000 руб.) — (2 360 000 000 руб. — 360 000 000 руб.)).

В бухгалтерском учете постоянная разница будет формировать постоянное налоговое обязательство в размере 200 000 000 руб. (1 000 000 000 руб. x 20%).

В бухучете организации необходимо сделать следующие проводки:

Дебет 62 Кредит 90-1

— 2 360 000 000 руб. — отражена фактическая выручка от продажи оборудования;

Дебет 90-2 Кредит 41

— 2 200 000 000 руб. — списана себестоимость оборудования;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС,

— 540 000 000 руб. — начислен НДС с потенциальной выручки (при продаже продукции по рыночной цене);

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»,

— 200 000 000 руб. — начислено постоянное налоговое обязательство;

Дебет 68, субсчет «Расчеты по НДС», Кредит 51

— 540 000 000 руб. — перечислен в бюджет НДС, начисленный исходя из рыночной цены;

Дебет 68, субсчет «Расчеты по налогу на прибыль», Кредит 51

— 200 000 000 руб. — перечислен в бюджет налог на прибыль, начисленный исходя из рыночной цены.

Симметричные корректировки

Если продавец самостоятельно посчитает и уплатит налоги по рыночной цене с доходов по контролируемой сделке, то покупатель не сможет пересчитать налоговую базу в сторону уменьшения.

Ведь такое право у него возникнет, только если после проверки цен и уплаты продавцом недоимки покупатель получит от налогового органа уведомление на проведение симметричных корректировок (Пункт 1 ст. 105.3, п. п. 1, 2 ст. 105.18 НК РФ).

Таким образом, чтобы пересчитать налоговую базу в ходе симметричной корректировки, другая сторона сделки должна быть осведомлена о том, что ее взаимозависимое лицо проверили и доначислили налоги (п. 2 ст. 105.18 НК РФ).

Если компания добровольно заплатит в бюджет доначисленные налоги, ФНС направит уведомление о возможности симметричных корректировок другому участнику контролируемой сделки в течение одного месяца (п. 4 ст. 105.18 НК РФ).

Второй вариант

В этом случае компании придется доказывать налоговикам на «ценовой» проверке, что товар не пользовался спросом и цена такой сделки укладывается в интервал цен, по которым такой товар продают невзаимозависимые лица (пп. 1 п. 1, п. 3 ст. 105.7, п. 7 ст. 105.9 НК РФ).

Если налоговые органы все же посчитают, что цены были несопоставимы с рыночными, то после «ценовой» проверки обратятся в суд с целью взыскания недоимки и пени по налогу на прибыль и НДС (Пункт 5 ст. 105.3, пп. 4 п. 2 ст. 45 НК РФ).

Если доходы по сделке относятся к 2015 г., то налоговые органы также могут наложить штраф в размере 20% от суммы неуплаченных налогов (Пункт 1 ст. 129.3 НК РФ; п. 9 ст. 4 Закона от 18.07.2011 N 227-ФЗ).

Уведомление о контролируемых сделках

Не позднее 20 мая следующего года необходимо представить в налоговую инспекцию уведомление о контролируемых сделках, совершенных ею в течение минувшего года (п. 2 ст. 105.16 НК РФ).

Входной НДС по товару, проданного с убытком

Налоговые органы могут увидеть в убыточной сделке получение необоснованной налоговой выгоды по следующим основаниям:

— отсутствие разумной экономической цели заключения убыточной сделки — один из признаков получения необоснованной налоговой выгоды (Пункты 1, 3, 9 Постановления Пленума ВАС РФ от 12.10.2006 N 53);

— вычет при приобретении был больше, чем сумма налога, начисленная при реализации товара.

На основании этого налоговики могут настаивать, что если товары проданы с убытком, то «входной» НДС по ним принять к вычету нельзя.

Тем не менее, налоговую выгоду в виде вычета НДС при продаже товаров с убытком можно обосновать в ходе судебного разбирательства.

В судебных спорах дело решается в пользу налогоплательщика, если он приводит суду доказательства наличия разумной экономической цели, которая преследовалась при заключении убыточной сделки (см., например, Постановления ФАС МО от 30.05.2013 N А40-40420/12-91-224, от 05.05.2012 N А40-43413/11-90-184).

Но если такой цели не было, а по всем признакам организация — участник налоговой схемы, то налоговые вычеты снимут из-за отсутствия экономической цели.

Кроме отсутствия экономической цели, контролеры могут выявить и другие признаки получения необоснованной налоговой выгоды.

Например, организация закупила партию товара, а где ее хранила целый месяц — непонятно, так как складских помещений у организации нет ни в собственности, ни в аренде, а договор ответственного хранения хоть и был заключен, но не исполнялся (см. Постановление ФАС СКО от 24.01.2013 N А32-3122/2012).

Таким образом, налоговая выгода в виде вычета НДС по товарам, проданным с убытком, может быть обоснована, если организация докажет, что при заключении убыточной сделки преследовала разумную экономическую цель, например избежать еще больших убытков от полного списания товара.

Но если товар продан только на бумаге и реальных операций не было, то налоговые органы такие вычеты снимут.

Продажа товара с убытком организациями, находящимся на специальном режиме

Отметим, что «упрощенцам» и «вмененщикам» по поводу контроля цен беспокоиться не следует.

Так, если фирма на УСН продаст товар по заниженной стоимости взаимозависимому лицу, доначисление «упрощенного» налога по контролируемым сделкам ей не грозит. Причем даже в том случае, если она торгует по цене ниже себестоимости.

Дело в том, что ФНС не вправе доначислять единый налог при УСН. Поскольку по законодательству делать это она может только в отношении четырех налогов (п. 4 ст. 105.3 НК РФ):

— налога на прибыль;

— НДФЛ по доходам предпринимателя;

— НДПИ;

— НДС (если одна из сторон сделки — организация (предприниматель), не уплачивающая НДС или освобожденная от исполнения обязанностей налогоплательщика).

Аналогичная ситуация складывается, если продает товар с убытком плательщик ЕНВД. В первую очередь потому, что доначисление по контролируемым сделкам возможно только в отношении четырех вышеупомянутых налогов. Кроме того, ЕНВД уплачивается исходя не из реального, а вмененного дохода.

Поэтому плательщики «упрощенного» налога и ЕНВД под ценовой контроль ФНС не подпадают и уведомление о контролируемых сделках подавать не должны.

Для определения продуктивности работы компании рассчитывают и анализируют различные показатели, характеризующие разные стороны деятельности, к примеру, прибыль от продаж, выручка, себестоимость продаж и др. Одним из важнейших является себестоимость продаж – значение, дающее представление об уровне эффективности производства.

Себестоимость продажи продукции – это все затраты, понесенные компанией на выпуск продукции, которая была реализована в отчетном периоде. Складывается этот показатель из себестоимости изготовленных продуктов и разницы между запасами готовой продукции на начало и окончание рассматриваемого периода, а выражает совокупный размер использования компанией имеющихся ресурсов. Экономист, рассматривая этот показатель, планирует обеспечение ресурсами за счет установления доли себестоимости на их возмещение, тем самым делая возобновляемым процесс выпуска.

Рентабельность себестоимости продаж за разные временные отрезки, а также оценка ее размера по факту продажи, позволяет аналитику сделать вывод о целесообразности закупки ТМЦ и использования всех видов ресурсов компании. Кроме того, расчетные значения себестоимости в разных периодах дают возможность проанализировать объем затрат и выявить резервы по их снижению в величине прибыли.

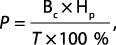

Формула расчета себестоимости реализованной продукции

Для определения показателя себестоимости продаж необходимо рассчитать полную себестоимость выпущенной продукции за отчетный период и учесть остатки нереализованной продукции на начало и конец периода.

Формула расчета для производственного предприятия:

Спр = Спол + КР + Онач – Ок,

где Спол – полная себестоимость произведенной продукции,

КР – коммерческие расходы,

Онач и Ок – остатки нереализованной готовой продукции на начало и конец отчетного периода.

При непрерывном производственном цикле учитывают остатки незавершенного производства на начало и конец отчетного периода.

Полная себестоимость складывается из затрат:

- на сырье и материалы;

- на зарплату (с отчислениями) цехового персонала, непосредственно выпускающего продукт;

- на амортизацию задействованных ОС;

- связанных с управлением и организацией производства и всей компании в целом;

- связанных с подготовкой и разработкой производства новых видов продукции;

- связанных с реализацией выпущенной продукции;

- непроизводственных, т.е. направленных не на производство, а на сопровождающие его действия – упаковку, транспортировку, хранение и создание необходимых для этого условий, оплату комиссий, лицензий, патентов и т.д.

Полная себестоимость проданной продукции – это совокупность всех затрат по ее выпуску за анализируемый период с учетом остатков не проданной в этом периоде продукции. Этот показатель характеризует уровень использования имеющихся у компании ресурсов.

Продажа продукции может сопровождаться дополнительными расходами – плановыми или непредвиденными, например, затратами по рекламе или услугам маркетолога. Подобные траты именуют коммерческими расходами, и они также входят в себестоимость продукта.

Пример расчета себестоимости продаж в торговой организации

Формула расчета себестоимости реализации в торговле иная:

Спр = Пдр + ПЗ + Знач – Зк,

где Пдр – покупка товаров для реализации,

ПЗ – прямые затраты,

Знач и Зк – запасы на начало и конец периода.

Под покупкой товаров понимается сумма чистых покупок, т.е. покупок за минусом стоимости возвращенных товаров и реализованных скидок, а к прямым затратам относят расходы по внутренней транспортировке, на таможенные пошлины, акцизы, страховку и т.п.

Пример

Рассчитаем себестоимость продаж магазина, если имеются такие данные:

- Запасы товаров на 01.09.2018 – 200 тыс. руб.;

- Покупка товаров для продажи – 10 000 тыс. руб.;

- Возврат товаров за месяц – 356 тыс. руб.;

- Транспортировка товаров – 420 тыс. руб.;

- Таможенная пошлина – 850 тыс. руб.;

- Запасы на 01.10.2018 – 360 тыс. руб.

Расчет:

Покупка товаров составила 9644 тыс. руб. (10 000 – 356).

Прямые затраты – 1270 тыс. руб. (420 + 850).

Себестоимость продаж: (9644 + 1270 + 200 – 360) = 10 754 тыс. руб.

В целях поддержания объемов реализации компании могут осуществлять продажу ниже себестоимости товара. Это не запрещено налоговым законодательством, но следует иметь в виду, что в некоторых ситуациях налоговики могут доначислить налог. Такое возможно в отношении сделок, относящихся к контролируемым – налоговики могут проверить их на соответствие рыночным ценам, и, если цена окажется ниже, налог придется пересчитать (ст. 105.3 НК РФ).

В бухгалтерском учете себестоимость продаж формируется на счете 90/2. Себестоимость продаж счет 90/2 отражает путем переноса на него затрат, связанных с производством продукции, аккумулированных на счетах производства (20,23,25,26,29) или издержек в торговле (44) при закрытии показателей за месяц.