- от автора admin

Новая форма декларации по вмененке

Новая форма декларации по вмененке

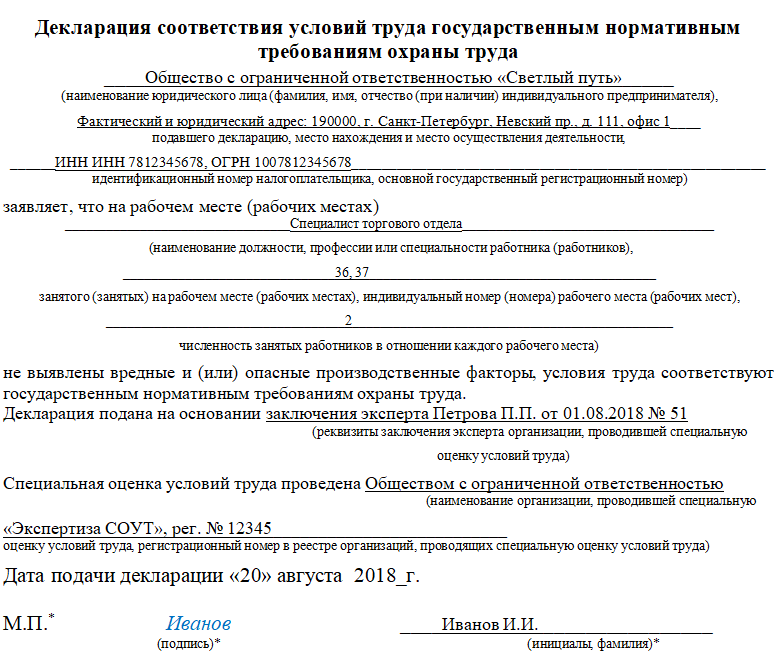

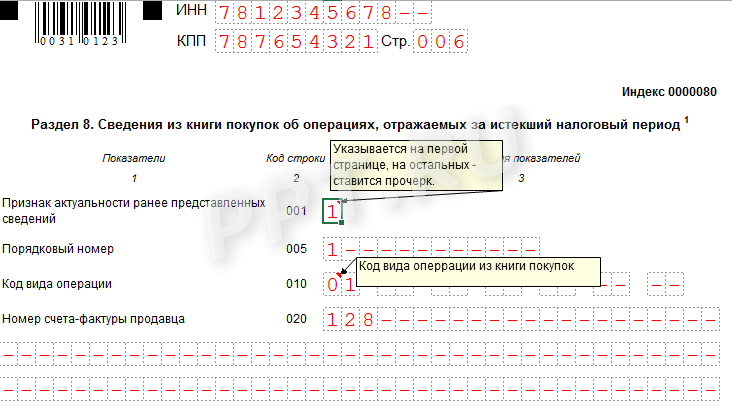

<p class=»indent»> Декларацию по ЕНВД нужно подавать <b>ежеквартально</b>. Срок сдачи – не позднее 20-го числа следующего за кварталом месяца. </p> <p class=»indent»> Налоговой службой письмом от 25.07.2018 года № СД-4-3/14369@ рекомендовано использовать новую форму отчета по ЕНВД. Этот бланк декларации нужно применять до вступления в силу приказа, которым не рекомендована, а утверждена новая декларация – до 24 ноября 2018 года. </p> <p class=»indent»> И, наконец, приказом от 26.06.2018 года № ММВ-7-3/414@, который начинает действовать с 25.11.2018 года, установлена новая форма декларации по ЕНВД. </p> <br> <p class=»indent»> В новом бланке добавлен раздел, где предприниматель может отразить расходы на приобретение ККТ. Эту форму рекомендуется применять начиная со сдачи декларации по ЕНВД за 3 квартал 2018 года. </p> <br> <div class=»importantly»> <p class=»nomargin»> До 3 квартала для получения ККТ-вычета предпринимателям нужно было сдать в налоговую инспекцию декларацию и пояснительную записку </p> </div> <br> <p class=»indent»> Таким образом за III квартал 2018 года действуют одновременно две формы: </p> <ul class=»ul»> <li class=»li_no_mar_pad»><a href=»/files/utverzhdennaya_forma.tif»>Утвержденная форма</a> –эту форму могут применять организации и ИП, которые не заявляют в отчетном квартале ККТ-вычет (действует до 24 ноября 2018 года).</li> <li class=»li_no_mar_pad»><a href=»/files/rekomenduemaya_forma.tif»>Рекомендуемая форма</a> – данный бланк рекомендуется заполнить предпринимателям для заявления кассового вычета (действует до 24 ноября 2018 года).</li> </ul> <br> <div class=»alert»> <p class=»nomargin»> Начиная с 25 ноября 2018 года применяется <a href=»/files/1152016_5.08000_13.tif»>форма декларации</a>, утвержденная приказом № ММВ-7-3/414@. </p> </div> <h3 class=»title»>Бланки деклараций по ЕНВД</h3> <p class=»indent»> Налоговики немного перемудрили с рекомендованными и утвержденными формами по ЕНВД. Поэтому предлагаем воспользоваться следующей таблицей. </p> <br> <table class=»table» cellspacing=»0″ cellpadding=»0″> <tbody> <tr> <th> <p class=»noindent center_text»> <b>Период применения</b> </p> </th> <th> <p class=»noindent center_text»> <b>Формат</b> </p> </th> <th style=»width: 17%;»> <p class=»noindent center_text»> <b>Бланк декларации</b> </p> </th> <th> <p class=»noindent center_text»> <b>Примечание</b> </p> </th> </tr> <tr> <td> <p class=»noindent»> С 25.11.2018 </p> </td> <td> <p class=»noindent»> 5.08 </p> </td> <td> <p class=»noindent»> <a href=»/files/1152016_5.08000_13.tif»>Скачать бланк</a> </p> </td> <td> <p class=»noindent»> Отменяет все ранее утвержденные и рекомендованные формы </p> </td> </tr> <tr> <td> <p class=»noindent»> С 01.10.2018 (3 квартал 2018 года) </p> <p class=»noindent»> по 24.11.2018 </p> </td> <td> <p class=»noindent»> 5.09 </p> </td> <td> <p class=»noindent»> <a href=»/files/1152016_5.09000_14.tif»>Скачать бланк</a> </p> </td> <td> <p class=»noindent»> Рекомендованная форма </p> </td> </tr> <tr> <td> <p class=»noindent»> С 01.01.2017 (1 квартал 2017 года) </p> <p class=»noindent»> по 24.11.2018 </p> </td> <td> <p class=»noindent»> 5.07 </p> </td> <td> <p class=»noindent»> <a href=»/files/1152016_5.07000_12.tif»>Скачать бланк</a> </p> </td> <td> <p class=»noindent»> Утвержденная форма — действует одновременно с рекомендованной формой </p> </td> </tr> <tr> <td> <p class=»noindent»> С 01.10.2015 (1 квартал 2016 года) </p> <p class=»noindent»> по 31.12.2016 </p> </td> <td> <p class=»noindent»> 5.06 </p> </td> <td> <p class=»noindent»> <a href=»/files/1152016_5.06000_10.tif»>Скачать бланк</a> </p> </td> <td> <p class=»noindent»> Для представления уточненных деклараций </p> </td> </tr> </tbody> </table> <h3 class=»title»>Кассовый вычет</h3> <p class=»indent»> Напомним, что с 2018 года ИП могут уменьшить вмененный налог на расходы, связанные с переходом на онлайн-кассы, при соблюдении ряда условий. </p> <ol class=»ul»> <li>Вычет только для <b>ИП</b>. </li> <li>ККТ включена в <a href=»https://www.nalog.ru/rn77/related_activities/registries/reestrkkt/»>реестр</a>.</li> <li>Касса используется в деятельности, облагаемой <a href=»/sostavlenie-zayavleniya-o-perekhode-na-envd.php»>ЕНВД</a>. </li> <li> Сумма вычета – не более <b>18 000</b> рублей на каждый экземпляр ККТ. </li> <li>ККТ <b>зарегистрирована</b> в налоговом органе в установленные сроки: с 01.02.2017 до 01.07.2018 для ИП — работодателей при торговле и услугах общепита, с 01.02.2017 до 01.07. 2019 – для остальных предпринимателей. </li> <li>Налог можно уменьшить за <b>налоговые периоды</b>, но не ранее периода, в котором зарегистрирована ККТ: периоды 2018 года – для ИП в сфере торговли и общественного питания с привлечением наемных работников, периоды 2018 и 2019 – для остальных предпринимателей. </li> </ol> <p class=»indent»> Неучтенную сумму кассового вычета можно перенести на следующие кварталы, не выходя за сроки, указанные в пункте 6. </p> <h3 class=»title»>Как заполнить новую форму по ЕНВД?</h3> <p class=»indent»> Заполнение рекомендованной формы ничем не отличается от новой формы утвержденной декларации. </p> <br> <p class=»indent»> Для ИП, которые <b>заявляют о ККТ-вычете</b>, новая декларация заполняется следующим образом. </p> <ul class=»ul»> <li class=»li_no_mar_pad»>В разделе 3 «Расчет суммы ЕНВД» в строке 040 нужно отразить сумму ККТ-вычета; </li> <li class=»li_no_mar_pad»>Необходимо заполнить раздел 4 «Расчет суммы расходов на приобретение ККТ»: </li> <ul> <li class=»li_arrow»>по строке 010 – наименование модели ККТ, включенной в <a href=»https://www.nalog.ru/rn77/related_activities/registries/reestrkkt/»>реестр</a> </li> <li class=»li_arrow»> по строке 020 – заводской номер кассы </li> <li class=»li_arrow»>по строке 030 – регистрационный номер ККТ, присвоенный налоговым органом </li> <li class=»li_arrow»>по строке 040 – дата регистрации ККТ в инспекции </li> <li class=»li_arrow»>по строке 050 – расходы на покупку ККТ. Сумма должна быть не больше 18 000 рублей. </li> </ul> </ul> <br> <div class=»owl»> <p class=»nomargin»> Если модель ККТ отсутствует в реестре, тогда рекомендуем указать сначала модель из регистрационной карточки ККТ, а потом (через тире) наименование модели из документов купли-продажи </p> </div> <br> <div> <p class=»indent»> <a href=»/files/obrazets_envd_pri_primenenii_kkt_vycheta.tif»><img alt=»Скачать образец заполнения нового бланка по ЕНВД при применении ККТ-вычета» src=»/images/icons/icons_tif.png»><span style=»position:relative;bottom:18px;»>Скачать образец заполнения нового бланка по ЕНВД при применении ККТ-вычета</span></a> </p> </div> <br> <p class=»indent»> Для плательщиков ЕНВД, которые <b>не применяют</b> вычет по ККТ, новый бланк декларации заполните так. </p> <ul class=»ul»> <li class=»li_no_mar_pad»>В разделе 3 «Расчет суммы ЕНВД» по строке 040 поставьте прочерк, по строке 050 – сумму налога, подлежащую уплате в бюджет; </li> <li class=»li_no_mar_pad»> Раздел 4 не заполняйте. </li> </ul> <br> <div> <p class=»indent»> <a href=»/files/obrazets_envd_bez_zayavleniya_o_kassovom_vychete.tif»><img alt=»Скачать образец заполнения новой формы по ЕНВД без заявления о кассовом вычете» src=»/images/icons/icons_tif.png»><span style=»position:relative;bottom:18px;»>Скачать образец заполнения новой формы по ЕНВД без заявления о кассовом вычете</span></a> </p> </div> <div class=»similar»> </div> <ul class=»ul»> <li class=»li_no_mar_pad»> <a href=»/articles/nalogovyy_vychet_dlya_ip_pri_pokupke_onlayn_kassy/»>Налоговые льготы при переходе на кассу онлайн</a> </li> <li class=»li_no_mar_pad»> <a href=»http://cbu23.ru/articles/otmena_onlayn_kass_do_1_iyulya_2019_goda/»>Для кого отложен переход на новые кассы</a> </li> <li class=»li_no_mar_pad»> <a href=»http://cbu23.ru/services/kkm/»>Купить и настроить онлайн-кассу</a> </li> <li class=»li_no_mar_pad»> <a href=»http://cbu23.ru/services/bso/»>Применение БСО вместо ККТ</a> </li> </ul>

Центр Бухгалтерских Услуг Комплексное бухгалтерское сопровождение организаций и ИП, регистрация и ликвидация юридических лиц, юридическое консультирование и пр. 353925 Россия Краснодарский край Новороссийск ул. Волгоградская, д. 47 8 (8617) 67-04-31 Центр Бухгалтерских Услуг Комплексное бухгалтерское сопровождение организаций и ИП, регистрация и ликвидация юридических лиц, юридическое консультирование и пр. 353925 Россия Краснодарский край Новороссийск ул. Волгоградская, д. 47 8 (8617) 67-04-31

Центр Бухгалтерских Услуг Комплексное бухгалтерское сопровождение организаций и ИП, регистрация и ликвидация юридических лиц, юридическое консультирование и пр. 353925 Россия Краснодарский край Новороссийск ул. Волгоградская, д. 47 8 (8617) 67-04-31

Новая форма декларации по вмененке

Новая форма декларации по вмененке

Новая форма декларации по вмененке

Что надо знать перед заполнением декларации ЕНВД

Перед тем, как перейти к конкретике по работе в онлайн-сервисе, разберёмся в формуле расчёта ЕНВД. Отличие этого режима от других в том, что налогом здесь облагается вменённый, т.е. предполагаемый государством, а не реально полученный доход.

Все составляющие формулы расчёта налога (ФП * БД * К1 * К2 * 15%) указываются в декларации, поэтому надо понимать, что это такое:

- ФП – физический показатель по виду деятельности (им может быть количество работников, единиц грузового транспорта, посадочных мест, площадь торгового зала и др.);

- БД – базовая доходность на одну единицу ФП в месяц;

- коэффициент К1 – учитывает рост инфляции, устанавливается Правительством, в 2019 году равен 1,915;

- коэффициент К2 – понижающий коэффициент, который устанавливается на территории муниципального образования по каждому виду деятельности ЕНВД, может варьироваться от 0,005 до 1.

Стандартная ставка по ЕНВД в 2019 году составляет 15%, но в некоторых муниципальных образованиях по определённым видам деятельности действует пониженная ставка – до 7,5%. Правда, это достаточно редкая ситуация, потому что налоги, которые плательщики ЕНВД перечисляют в бюджет, и так достаточно небольшие.

ФП и БД установлены статьей 346.29 Налогового кодекса по каждому виду деятельности. Например, базовая доходность на одного работника (включая самого ИП) в сфере ветеринарных услуг составляет 7 500 рублей. Найти нужные значения по вашему виду деятельности можно в первоисточнике или в этой статье. Значение коэффициента К1 мы уже указали выше. Остаётся найти коэффициент К2.

Общего федерального значения у этого коэффициента нет, потому что он устанавливается нормативными актами муниципальных образований. Причём, в некоторых городах значение К2 по одному и тому же виду деятельности будет разным в центре и на окраинных улицах. Часто местные власти вводят дополнительную градацию в зависимости от того, чем торгует магазин, или какие именно бытовые услуги оказываются на вменёнке. Узнать значение К2 можно в налоговой инспекции по месту вменённой деятельности или на сайте ФНС.

Если вы заполняете свою декларацию самостоятельно, то вам надо внести все составляющие формулы расчёта в раздел 2. При работе в онлайн-сервисе эти данные подставятся автоматически.

Итак, переходим по и регистрируемся в сервисе, указав свой электронный адрес.

Как заполнить декларацию ЕНВД в онлайн-сервисе

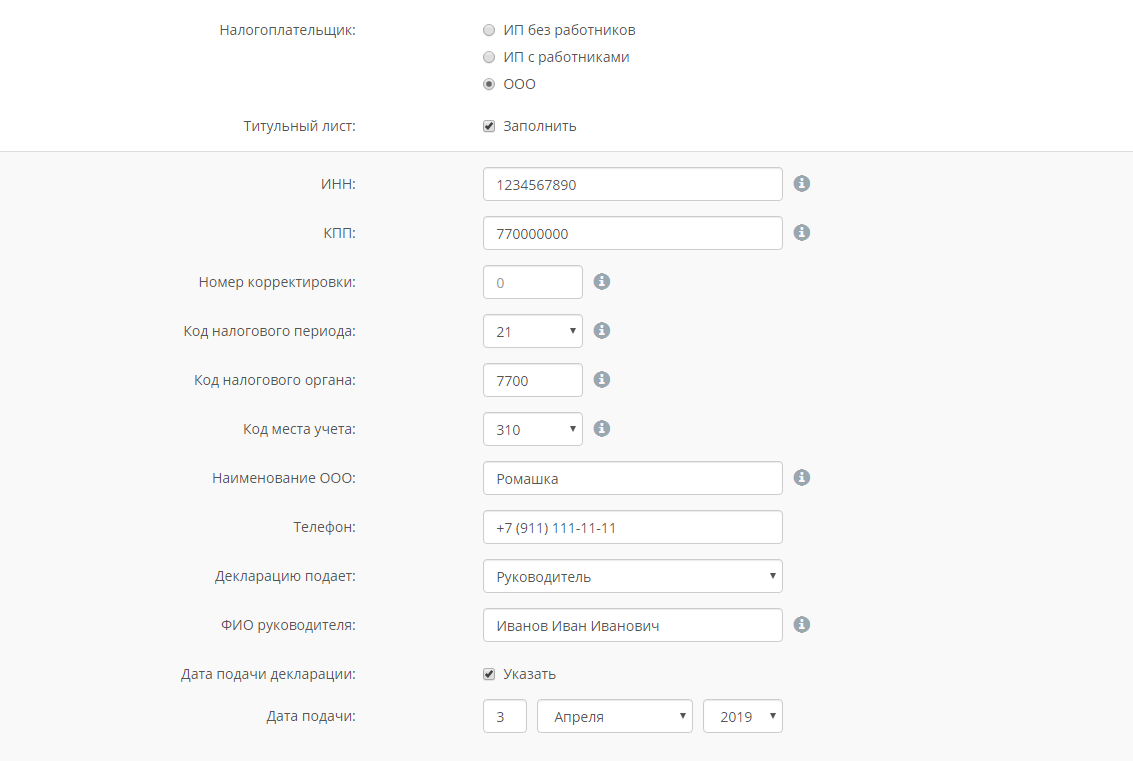

Посмотрим на примере, как правильно заполнить декларацию ЕНВД онлайн. В нашем сервисе вы можете подготовить всю декларацию целиком или без титульного листа.

Второй вариант подходит тем пользователям, которые, по какой-то причине, не хотят вводить в сервис свои данные налогоплательщика. В этом случае вам не надо ставить галочку в поле «Заполнить» рядом с титульным листом. Если вы выберете такой вариант, то скачайте заполненную декларацию в формате excel и самостоятельно внесите свои данные в титульный лист.

Однако необходимости в этом нет. Наш сервис гарантирует защиту введённых данных от несанкционированного доступа и соблюдение политики конфиденциальности персональной информации. И намного удобнее сразу заполнить титульный лист, как мы это сделаем в своем примере.

На титульном листе декларации ЕНВД отображаются обычные регистрационные данные налогоплательщика. Для организаций это коды ИНН и КПП, фирменное наименование, полное имя руководителя. Для индивидуальных предпринимателей – код ИНН и полное имя.

Кроме того, на титульном листе указывают:

- номер корректировки – если это ваша первая декларация за отчётный квартал, проставьте «0», если вы подаете уточнённую декларацию, то укажите «1», «2» и т.д. соответственно;

- код налогового периода – для ЕНВД налоговым периодом является квартал, и у каждого из них есть свой код («21» для первого квартала, «22» для второго, «23» для третьего, «24» для четвёртого);

- код налогового органа – укажите код той ИФНС, где вы стоите на учёте в качестве плательщика ЕНВД по месту деятельности;

- код места учёта – расшифровки кодов приводятся в сноске к соответствующему полю, например, организации по месту ведения деятельности указывают «130»;

- телефон для связи;

- имя того, кто подаёт декларацию – ИП или руководитель ООО, в случае сдачи отчётности другим лицом надо выбрать «Представитель» и указать реквизиты доверенности;

- дата подачи декларации – если проставить галочку, дата формируется автоматически.

Переходим к заполнению показателей, которые применяются для расчёта налога на вменённый доход. Выше мы уже подробно разобрали, что такое базовая доходность и коэффициент К1. При подготовке декларации ЕНВД в нашем сервисе вам не надо самостоятельно искать эти значения.

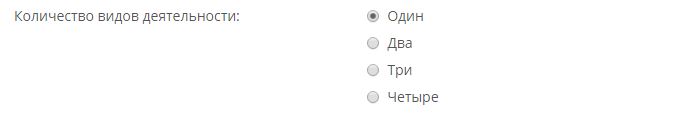

Вы можете выбрать до четырёх видов деятельности, по каждому из них будет заполнена отдельная страница декларации.

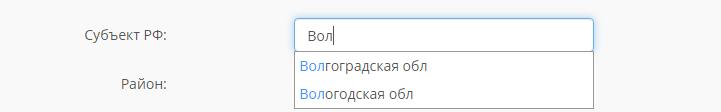

Далее укажите подробный адрес ведения выбранного вида деятельности, вплоть до почтового индекса. В этом вам помогут подсказки автозаполнения. Введите первые буквы элемента адреса и выберите нужное значение из выпадающего списка.

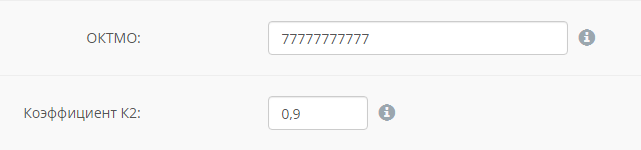

Теперь укажите код ОКТМО муниципального образования, где плательщик ЕНВД стоит на учёте, и коэффициент К2 по виду деятельности. Эти цифры приведены для примера, у вас будут свои значения.

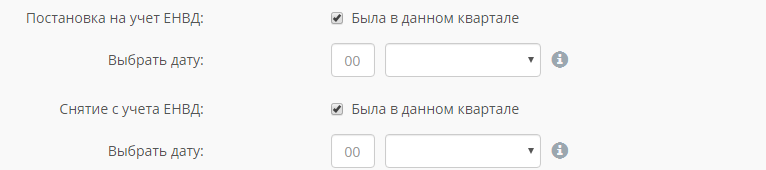

Следующие поля о дате постановки и снятия с учёта заполняются, если вы проработали в качестве плательщика ЕНВД не полный квартал. В этом случае укажите также дату постановки на учёт и/или снятия с учёта. Тогда налог будет рассчитан только за то количество дней, которые вы стояли на учёте.

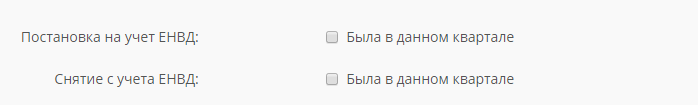

Если же вам надо заполнить декларацию за полный квартал, не проставляйте галочки.

Остается указать количество единиц физического показателя по виду деятельности и налоговую ставку. По умолчанию в сервисе стоит стандартная ставка 15%, но если в муниципальном образовании по месту деятельности она снижена, вы можете изменить её на нужное значение, например, 10%.

Осталось внести суммы, которые могут снизить исчисленный налог к уплате:

- страховые взносы за работников и ИП за себя;

- затраты на приобретение контрольно-кассовой техники.

Расскажем об этом подробнее.

Взносы за работников работодатели (ИП и организации) платят каждый месяц. Соответственно, если у вас есть работники, то в течение отчётного квартала за них будет перечислена определённая сумма страховых взносов.

Укажите её в соответствующем поле, предположим, 35 000 рублей. При этом снизить исчисленный налог работодатели могут не более, чем на 50%.

Например, если налог ЕНВД за квартал составил 58 400 рублей, то уменьшить его можно только до (58 400/2) 29 200 рублей, хотя взносов заплачено больше. Но если при такой же исчисленной сумме налога взносов было перечислено, к примеру, 17 300 рублей, то налог к уплате составит (58 400 – 17 300) 41 100 рублей.

Самостоятельно производить эти расчёты вам не надо, просто укажите уплаченную в отчётном квартале сумму страховых взносов за работников. Сервис автоматически рассчитает сумму налога к уплате за вычетом максимально возможной суммы взносов.

Что касается взносов ИП за себя, то обязательных квартальных платежей здесь не установлено. Есть только два крайних срока:

- для взносов в фиксированной сумме (в 2019 году это сумма 36 238 рублей) – не позднее конца текущего года;

- для дополнительного взноса (если вменённый доход за год превышает 300 000 рублей) – не позднее 1 июля года, следующего за отчётным.

И если предприниматель перечисляет взносы за себя одной суммой в конце года, то при небольшом исчисленном квартальном налоге он не полностью использует своё право на вычет.

Например, квартальный налог равен 14 700 рублей, а ИП перечислил в декабре всю фиксированную сумму взносов 36 238 рублей. При отсутствии работников он вправе уменьшить налог на уплаченные взносы без ограничений, т.е. налога к уплате не будет вообще (14 700 – 36 328 < 0). Однако первые три квартала предприниматель перечисляет исчисленный налог в полном размере, т.е. по 14 700 рублей. В таком случае выгоднее разбить годовую сумму взносов на 4 равные части и уменьшать налог каждый квартал (14 700 – (36 238/4)) до 5 641 рубля.

Уменьшить налог на сумму расходов на ККТ в 2019 году могут только индивидуальные предприниматели без работников, которые зарегистрируют кассу не позднее 1 июля. Вычет предоставляется в пределах 18 000 рублей за один кассовый аппарат.

Если вы заявляете такой вычет, то заполните поля с данными кассы: количество, наименование, заводской и регистрационный номер, дату регистрации, сумма расходов на приобретение.

При невозможности учесть максимально возможный вычет в 18 000 рублей (если исчисленный налог меньше) остаток переносится на следующий квартал.

По вопросу о том, как лучше распределить годовую сумму взносов ИП за себя или расходы на приобретение ККТ, рекомендуем нашим пользователям обращаться на бесплатную консультацию.

Итак, подготовка декларации ЕНВД в онлайн-сервисе завершена. Вам остается только выбрать формат заполненной отчётности – pdf или excel.