- от автора admin

Содержание

- Берутся ли алименты с больничного листа

- Берутся ли алименты с больничного листа

- Сроки уплаты и ставка

- Пилотный проект ФСС

- Проводки по отражению операций с больничным

- Основания для удержания алиментов с больничного листа

- Расчет суммы и порядок начисления алиментов в период больничного

- Другие тонкости и нюансы вопроса

Берутся ли алименты с больничного листа

Семейный кодекс России, а именно 82 статья определяет, что перечень форм доходов родителя должника устанавливается правительственными нормативными актами. Так, чиновники закрепили перечень начислений, с которых должник должен отдать долю на воспитание малыша, в отдельном Постановлении от 18.07.1996 № 841.

В соответствии с нормами данного НПА, доходами признаются не только заработная плата, но и вознаграждения, полученные в денежной форме как по основному месту работы, так и по совместительству.

Но удерживают ли алименты с больничного листа? Обратимся к Постановлению Правительства № 841, а именно к подпункту «в» пункта 2. В этой части Постановления прописано, что суммы начисленного пособия по болезни включаются в общую базу доходов для определения алиментных сумм.

Что это значит? Это означает, что алименты с больничного листа удерживаются. Однако здесь имеется обязательное условие: удержания должны производиться на основании решения или приказа суда либо по условиям родительского соглашения. В противном случае исчислять алиментные суммы с пособий по болезни незаконно.

Берутся ли алименты с больничного листа

Теперь рассмотрим вопрос о том, можно ли удержать алименты с листка нетрудоспособности, выдаваемого по болезни или по иным причинам.

Ст. 82 СК РФ определяет, что форма дохода родителя, с которого допустимо удержание алиментов, предназначенных на содержание несовершеннолетних детей, установлена правительственными НПА. В качестве такого правоустанавливающего документа выступает постановление Правительства РФ от 18.07.1996 № 841, где приведен полный список зарплатных форм и видов дохода, из которых можно удерживать алиментные суммы.

В указанном правительственном документе говорится в связи с этим, что алименты можно забирать с любых заработанных денег или вознаграждения, выражающегося в денежной форме. Причем в соответствии с п. 1 списка разрешено взимать деньги и по основному месту трудовой деятельности, и там, где родитель работает как совместитель.

Пособия по временной нетрудоспособности тоже отнесены к доходам и входят в описанный список (подп. «в» п. 2). По этой причине алименты с больничного листа удерживаются, хотя и на определенных строго ограниченных условиях, а именно на основании:

- судебного решения;

- судебного приказа;

- соглашения, заключенного между родителями и заверяемого у нотариуса.

Других оснований взыскивать алименты с больничных выплат не предусмотрено.

Сама процедура удержания алиментов определена законом «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ. Если они удерживаются по месту работы, то бухгалтерия это делает на основании присланного на предприятие исполнительного листа, судебного приказа или соглашения. Денежные средства переводятся приставам исключительно в безналичной форме, с указанием в платежном поручении реквизитов поступившего исполнительного документа.

О правилах заполнения такого платежного поручения читайте материал «Платежное поручение судебным приставам — образец-2017».

Допускается добровольная уплата алиментов должником, когда родитель обращается в бухгалтерию с заявлением и все причитающиеся ребенку средства удерживаются из зарплаты или вознаграждений, а затем перечисляются получателю. Однако в таких обстоятельствах из больничных выплат алименты не вычитаются, поскольку не выполняются условия, приведенные выше и подразумевающие принудительный принцип взыскания.

ВАЖНО! Величина алиментов, изымаемых по судебному решению, может быть установлена как в фиксированном размере (когда у плательщика нет постоянного заработка, он получает доход в натуральной форме или иностранной валюте), так и в процентах от заработной платы, если она имеет каждый месяц стабильную величину.

Сроки уплаты и ставка

В пункте 4 ст. 226 НК РФ говорится, что налог удерживается непосредственно из доходов налогоплательщика в момент их фактической выплаты. Поскольку специальных оговорок относительно больничных законодатели не сделали, данное правило должно распространяться и на НДФЛ с пособия по болезни. Что же касается сроков уплаты НДФЛ в бюджет, то сделать это нужно до последнего календарного дня месяца (включительно), в котором выплачивались пособия. Данная норма закреплена пунктом 6 ст. 226 НК РФ.

Например, если работник предоставит лист временной нетрудоспособности в июле, и в этом же месяце ему было начислено пособие, налоговый агент должен до 31.07 включительно перечислить удержанный НДФЛ в бюджет.

Также хотим напомнить о том, что налоговые агенты перечисляют налоги по месту именно своего учёта. Это значит, что фактическое нахождение заболевшего работника не играет никакой роли, т.е. он может лечиться в санатории в другом регионе, но работодатель взаимодействует с бюджетом по стандартной схеме.

По ставке НДФЛ на больничный в 2019 году ничего не менялось. Она по-прежнему установлена на уровне 13%.

Пилотный проект ФСС

Сегодня в общем случае налоговым агентом по НДФЛ с больничных является работодатель, т.е. он удерживает и перечисляет налог в бюджет как со «своей» части пособия, так и с той, которую выдаёт работнику ФСС. Данная схема имеет явные недостатки, вот основные из них:

- на административный персонал работодателя увеличивается нагрузка;

- государству сложнее следить за злоупотреблениями.

На этом фоне в ряде российских регионов был запущен пилотный проект, суть которого состоит в следующем:

- работодатель удерживает НДФЛ только с той части больничного пособия, которую выплачивает сам;

- по остальной части пособия подоходный налог удерживает непосредственно ФСС, т.е. в данной ситуации он является для застрахованного лица налоговым агентом.

Узнать, участвует ли конкретный регион в пилотном проекте, можно непосредственно в фонде социального страхования. Но вообще, в 2019 году называть данную программу «пробной» уже некорректно, поскольку к концу 2020 года в ней будут участвовать 77 субъектов. График запуска этого проекта в областях, где пока ещё действуют старые правила, утверждён Постановлением Правительства №1459 от 01.12.2018.

Проводки по отражению операций с больничным

Для организации выплата работникам пособий по временной нетрудоспособности из своих средств – это «обычные» расходы, соответственно, подобные выплаты отражаются по дебету того счёта, на который относится зарплата, в корреспонденции с кредитом 70 счёта. Например:

Д 20, 23, 25, 44 и т.д. К 70 – начислено пособие по нетрудоспособности за счёт средств работодателя. Часть пособия, которая выплачивается за счёт средств ФСС, отражается проводкой — Д 69-1 К 70.

Далее работодатель должен выплатить сотруднику пособие и удержать с него НДФЛ. Будем исходить из того, что предприятие ведёт деятельность в регионе, не попавшем под рассмотренный ранее пилотный проект:

Д 70 К 68 – удержан подоходный налог с суммы пособия;

Д 70 К 50, 51 – выплачено пособие.

И здесь же можно отметить ещё одну проводку, имеющую отношение к затронутой теме:

Д 51 К 69-1 – ФСС возместил работодателю размер пособия, которое начисляется за счёт средств фонда. Данная сумма отражается полностью, т.е. до вычета НДФЛ.

Рассмотрим пример.

Рабочий-столяр ООО «Дом» Дубов А.А. заболел и находился на больничном с 10 по 20 апреля (11 дней), листок нетрудоспособности был предоставлен. Среднедневной заработок Дубова А.А. равен 1100 руб. Отразим основные проводки и суммы:

- Д 20 К 70 3300 (1100*3) руб. – начислено пособие за счёт средств ООО «Дом»;

- Д 69-1 К 70 8800 (1100*8) руб. – начислено пособие за счёт ФСС;

- Д 70 К 68 1573 руб. – удержан НДФЛ с пособия по нетрудоспособности;

- Д 70 К 50 10527 руб. – выплачено пособие из кассы;

- Д 51 К 69-1 8800 руб. – ФСС возместил ООО «Дом» сумму выплаты.

Подведём краткие итоги:

- работодатель из своего «кармана» оплачивает лишь первые 3 дня болезни застрахованного сотрудника;

- если взносы в ФСС за работника не платятся, то и пособие ему не начисляется;

- выплаты производятся на основании предоставленного листка временной нетрудоспособности (важная деталь – если возникают подозрения на предмет подделки бланка, необходимо сразу обратиться в правоохранительные органы, так как в противном случае работодатель сам рискует «пойти следом» как соучастник);

- работодатель является налоговым агентом и поэтому удерживает НДФЛ с больничных;

- если предприятие или ИП работают в регионе, где проводится пилотный проект ФСС, они не должны удерживать НДФЛ с той части пособия, которую платит Соцстрах.

Налог с больничного в отчётных формах

По налогу на доходы физлиц работодатели (налоговые агенты) отчитываются через форму 6-НДФЛ. В ней собирается информация о денежных выплатах и удержанных с них суммах подоходного налога.

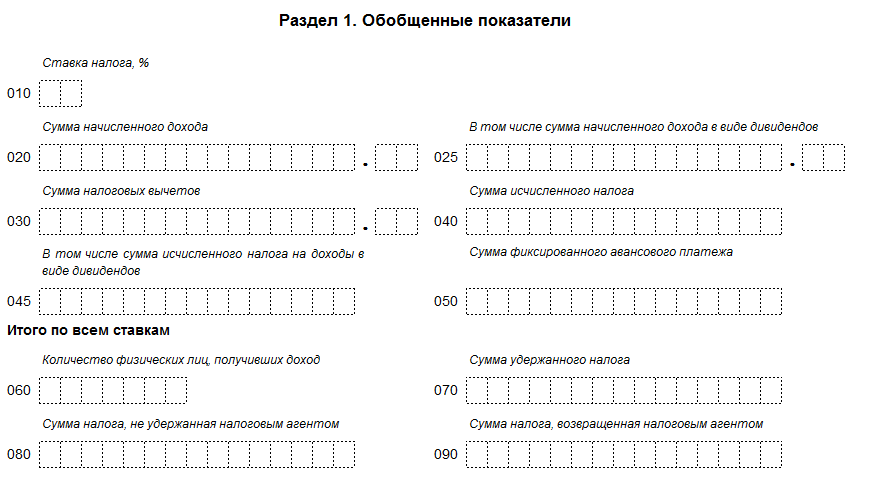

Поскольку при заполнении данной формы должны соблюдаться контрольные соотношения, в ней нужно указывать только те выплаты, которые облагаются НДФЛ. Эта особенность обусловлена тем, что в строке 030 нельзя указывать в качестве вычетов необлагаемые налогом пособия. Чтобы понять, почему это важно, посмотрим на раздел №1.

Упомянутое контрольное соотношение предполагает, что строка 040 должна быть равна произведению, полученному после умножения ставки налога на разницу между строками 020 и 030. Соответственно, если в форму включать необлагаемые налогом пособия, которые нельзя отнести к вычетам, фактическая сумма НДФЛ просто не совпадёт с контрольным значением.

Поскольку пособия по временной нетрудоспособности из-за болезни облагаются подоходным налогом, отражение больничного в 6-НДФЛ обязательно для всех налоговых агентов. Соответствующая информация указывается в разделах №1 и №2 формы.

Первый раздел бланка заполняется за I квартал, первое полугодие, 9 месяцев и год нарастающим итогом. Второй раздел собирает сведения об операциях, которые имели место в последнем календарном квартале.

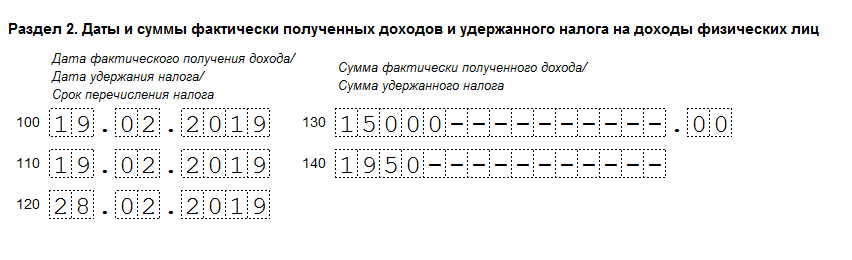

Пример. 19 февраля 2019 г. работнику на основании больничного листа было выплачено пособие по нетрудоспособности в размере 15 тыс. руб. В разделе 2 формы 6-НДФЛ за I квартал кроме всего прочего будет представлена следующая информация:

Заметим, что при заполнении 6-НДФЛ необходимо пристальное внимание уделять датам, когда осуществлялись выплаты. ФНС в своём письме от 13.03.2017 N БС-4-11/4440@ отмечает:

«Если налоговый агент производит операцию в одном периоде представления, а завершает ее в другом периоде, то данная операция отражается в том периоде представления, в котором завершена. При этом операция считается завершенной в периоде представления, в котором наступает срок перечисления налога в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 Кодекса».

Разберём на примере, как это понимать. Предположим, возникла ситуация — пособие по больничному выплачивается в третий месяц первого квартала, при этом последний день этого отчётного периода выпал на нерабочий день. Напомним, по нормам НК РФ НДФЛ с больничного нужно уплатить в бюджет в тот месяц, когда возникло соответствующее основание. Но законодатель делает оговорку – если последний день месяца выпал на выходной, налог разрешается перечислить в ближайший рабочий день следующего месяца (подпункты 6 и 7 ст. 6.1 НК).

В переводе на юридический язык наша ситуация будет выглядеть так: налоговый агент производит операцию в первом квартале, а завершает её в первом полугодии. Соответственно, она подробно отражается в форме по итогам полугодия, но считается завершенной в первом квартале.

Это значит, что сумма налога должна попасть в первый раздел формы 6-НДФЛ за первый квартал, при этом во втором разделе бланка по итогам этого же периода она не отображается. А вот по итогам первого полугодия эта операция (как и налог с неё) будет учитываться не только в 1 разделе, где подсчёт сумм идёт нарастающим итогом, но и во 2 части формы.

И ещё один бланк, где указывается информация о подоходном налоге с больничных, это справка 2-НДФЛ. В данном документе суммы соответствующих выплат указываются с кодом 2300.

Основания для удержания алиментов с больничного листа

Взыскание алиментов как в общем порядке, так и по вопросу отчисления их с больничных листов может осуществляться исключительно на таких основаниях:

- При наличии письменно оформленного согласия между родителями ребенка, в каком указывается, что отец (или мать), который после развода будет проживать отдельно от семьи, обязуется выплачивать на содержание своих несовершеннолетних детей определенную сумму получаемого дохода. Такая сумма может определяться как в процентном выражении от зарплаты (что происходит чаще всего), либо же в выплате фиксированной суммы (такой вариант выбирают реже, поскольку с ростом инфляции и прочими условиями по прошествии нескольких лет оговоренных денег может быть недостаточно для обеспечения ребенку необходимого). Подобное соглашение обязательно заверяют нотариально.

- По исполнительному листу, который является следствием и документальным подтверждением решения суда об обязательной уплате алиментов. Такое решение выносится после того, как один из родителей подает исковое заявление по причине отказа второго выплачивать деньги на содержание ребенка.

Для того, чтобы за период временной нетрудоспособности лица возможно было выплатить или принудительно взыскать положенную сумму, необходимо выполнение таких условий:

- Гражданин (или гражданка), который выплачивает алименты, должен быть трудоустроен официально, поскольку только в таком случае ему положена выплата на период нетрудоспособности (на основании отчисления определенной суммы средств с зарплаты в фонд социального страхования). В том случае, если работник официально не устроен, сам лист нетрудоспособности необходим только для подтверждения уважительной причины отсутствия на работе – никаких выплат по такому больничному не будет и, следовательно, алименты начислять будет попросту не из чего.

- Непосредственно наличие больничного листа. При его отсутствии за время непосещения работы сотруднику просто проставят в табеле прогулы и за такие дни оплата не произведется, а алименты из нее не удержатся. Подробнее о том – как получить больничный лист – .

Расчет суммы и порядок начисления алиментов в период больничного

Удержание алиментных выплат из больничного листа сотрудника происходит в такой последовательности:

- Предоставление сотрудником на место работы больничного листка.

- Вычисление отделом бухгалтерии (или другими уполномоченными сотрудниками) положенной работнику выплаты за период временной нетрудоспособности. В зависимости от имеющегося стажа, такая сумма может составлять:

- более восьми лет – полный размер средней заработной платы;

- от пяти до восьми лет – 80% от среднего размера заработной платы;

- менее пяти лет – 60% от среднего заработка.

- Удержание налога на доход физических лиц.

- Определение положенной суммы к выплате – она высчитывается на основании процента от дохода, который прописан в нотариально заверенном соглашении или исполнительном листке суда (как правило, его значение начинается с 25% и может быть значительно выше в зависимости от определенных особенностей дела).

- Взимаются алименты с больничного листа одним из таких способов:

- При помощи работодателя лица, которое выплачивает алименты. В том случае, если в бухгалтерию ранее был направлен исполнительный документ (или нотариально подписанное соглашение, которое по юридической силе приравнивается к нему), алименты автоматически будут удерживаться с больничного и перечисляться на счет второго родителя (или опекуна). Отдельно стоит отметить тот факт, что работодатель может перечислять только суммы, не превышающие 25 тыс. рублей.

- При помощи судебных приставов – такой вариант используется в случае, когда положенная сумма превышает 25 тысяч и для возможности ее перечисления заинтересованное лицо должно обратиться с отдельным заявлением в исполнительную службу.

В качестве примера рассмотрим конкретный случай:

- гражданин Иванов И.И. по решению суда обязан отчислять своей бывшей жене на содержание их общего ребенка 25% от своего дохода;

- в течение 10 дней гражданин пребывал на больничном, после расчета положенной выплаты в соответствии со стажем и средней зарплатой к начислению положено 20 тыс. рублей;

- рассчитывается НДФЛ: 13% от 20 тысяч – 20000 x 13/100 = 2600 рублей;

- вычитается налог из суммы к оплате: 20000 – 2600 = 17400 рублей;

- по исполнительному листу вычисляется размер алиментного отчисления – 17400 x 25/100 = 4350 тыс. рублей – именно такая сумма и будет удержана из дохода гражданина.

Другие тонкости и нюансы вопроса

Законодательством Российской Федерации предусмотрены отдельные случаи, при которых, имея обязательство выплачивать алименты, гражданин или гражданка могут освободиться от такого действия, пребывая на больничном. К таким случаям относят ситуации:

- при наличии у лица, выплачивающего алименты, особо тяжелого заболевания, для лечения от которого требуется значительная затрата денег на различные процедуры и покупку лекарств;

- если на данный момент в связи с некоторыми обстоятельствами (если их можно доказать) лицо находится в тяжелом материальном положении;

- если плательщик алиментов нуждается в денежных средствах для прохождения процесса реабилитации после болезни либо на санаторно-курортном лечении.

Таким образом, регламентирующие выплату алиментов законы РФ указывают на то, что их отчисление осуществляется также с доходов граждан, полученных за период временной нетрудоспособности. В отдельных случаях такую выплату могут отменить, если перечисляющий алименты работник находится в тяжелом материальном положении или нуждается в средствах на лечение.