- от автора admin

Содержание

- Виды стоимостной оценки основных средств на предприятии

- Виды стоимостных оценок основных фондов.

- Что же такое Переоценка ОС?

- Порядок проведения переоценки основных средств предприятия

- Оценка основных средств

- СТОИМОСТНАЯ ОЦЕНКА ОСНОВНЫХ ФОНДОВ

- Оценка основных средств в бухгалтерском учете

- Оценка основных средств в налоговом учете

- Лекция10

Виды стоимостной оценки основных средств на предприятии

В управление основными средствами используется дифференцированная система стоимостных оценок которая определяется целевой установкой измерения стоимости основного капитала: для внутрипроизводственной деятельности и оценки результатов, для начисления амортизации и начисления налогов, для продажи и сдачи в аренду, залоговых операций и др. Базовыми видами оценок основных фондов является первоначальная, восстановительная и остаточная стоимость.

В практике учета и планирования воспроизводства основных средств используются как денежные, так и натуральные показатели, поскольку основные средства в производственном процессе выступают не только как носители стоимости, но и как совокупность определенных средств труда.

Денежная оценка основных средств необходима для учета их динамики, планирования расширенного воспроизводства, установления снашиваемости, начисления амортизации, определения себестоимости продукции и рентабельности предприятий, а также для осуществления хозяйственного расчета.

Основные средства учитываются в денежном и натуральном выражении.

Натуральная оценка основных средств необходима для:

1) учета и планирования отдельных групп основных средств;

2) расчета производственных мощностей;

3) разработки балансов оборудования и определения степени его использования и др.

Эти данные получают по результатам инвентаризации основных средств.

Учет в денежном выражении позволяет определить его структуру, динамику, стоимость на данный момент, суммировать виды основных средств, размер амортизационных отчислений .

Кандидат экономических наук Мельник Л.П. определила что, основные средства в денежном выражении оцениваются по первоначальной, восстановительной и остаточной стоимости (см. рис. 1.1.).

Рис. 1.1. Виды оценки основных фондов предприятия.

Первоначальная стоимость — это затраты на строительство (зданий, сооружений) или приобретение новых машин и оборудования, включая расходы по транспортированию, складированию и монтажу, отражающие фактические расходы на приобретение или строительство новых основных средств. Поскольку именно по этой цене происходит учет в балансе предприятия, иногда первоначальную стоимость называют балансовой .

Балансовая стоимость группы основных средств предприятия на начало расчетного года исчисляется по формуле:

Фб = Фн + Зн.ф + Зрек — Фвыб — At, (1.1)

где Фн — балансовая стоимость группы основных средств на начало года, предшествовавшего отчетному;

Зн.ф — затраты на приобретение новых основных фондов;

Зрек — затраты на реконструкцию производственных зданий и модернизацию оборудования;

Фвыб — стоимость выбывших из эксплуатации основных средств в течение года, что предшествовал отчетному;

At — сумма амортизационных отчислений, начисленных в году, предшествовавшему отчетному.

Для определения первоначальной (балансовой) стоимости производственных основных средств на начало следующего за отчетным года необходимо учитывать абсолютные величины их ввода в действие и выбытия в течение отчетного года, поскольку последние должны действовать (не действовать) в течение всего следующего года независимо от даты ввода или выбытия основных средств в отчетном году. В период функционирования элементов основных производственных средств могут произойти определенные изменения. В любом случае необходимо устранить искажающее влияние ценового фактора. Для этого основные производственные средства оценивают по восстановительной стоимости .

Восстановительная стоимость основных средств — это стоимость их же воспроизводства в современных условиях. Она учитывает те же затраты, что и первоначальная стоимость, но в современных ценах. По мере изменения условий производства и цен на те же элементы средств труда между первоначальной и восстановительной стоимостью основных средств возникает расхождение, которое приводит к усложнению учета текущего регулирования процесса воспроизводства основных средств, а также правильного расчета определенных экономических показателей деятельности предприятия. Поэтому для обеспечения сравнимости стоимостной оценки основных средств периодически проводится их переоценка по восстановительной стоимости.

Остаточная стоимость — это та часть стоимости основных средств, которая еще не перенесена на готовую продукцию. Она представляет собой разницу между стоимостью первоначальной или восстановительной и суммой износа основных средств .

Остаточную стоимость основных средств на момент их выбытия (по причине износа) называют ликвидационной стоимостью. В практике хозяйствования ее используют для расчетов амортизационных отчислений и определения последствий изношенных основных средств .

Ликвидационная стоимость — это стоимость реализации изношенных и снятых с производства основных фондов (часто это цена лома).

Фл = Фр — Зл (1.2)

где Фл — ликвидационная стоимость;

Фр — рыночная цена объекта;

Зл — затраты, связанные с ликвидацией объекта.

Среднегодовая стоимость основных средств определяется несколькими способами:

1) упрощенный способ (среднеарифметический) определяется путем сложения стоимости основных средств на начало года и на конец, деленное на два:

Фср.г = (Фн.г. + Фк.г.) / 2, (1.3)

где Фн.г., Фк.г. — стоимость основных средств на начало года и конец соответственно.

2) по срокам ввода и выбытия:

Фср.г=Ф1+(Фввод*n1)/12-(Фвыб*n2)/12, (1.4)

где Ф1 — стоимость основных производственных средств предприятия на начало года, грн;

Фввод, Фвыб — соответственно стоимость вводимых и выбывающих в течение года основных средств, грн.;

n1, n2 — количество полных месяцев с момента ввода (выбытия).

3) по формуле средне-хронологической:

Фср.г = (0.5 Фн.г.+Ф1 + Ф2 + …+Фn +0.5Фк.г.) / 12, (1.5)

где Ф1 , Ф2 , …, Фn — соответственно основные средства предприятия на 1 февраля, 1 марта, …, 1декабря .

Амортизационная стоимость основных средств определяется как разница между стоимостью первоначальной или восстановительной за вычетом ликвидационной стоимости основных средств.

Фа=Фп(в)-Фл, (1.6)

где Фп(в), Фл — первоначальная (восстановительная) и ликвидационная стоимости основных средств соответственно .

Стоимостная оценка необходима для правильного определения общего объема основных средств, их динамики и структуры, расчета экономических показателей хозяйственной деятельности предприятия за определенный период.

Таким образом, основные средства, можно оценить в стоимостном выражении по первоначальной, восстановительной, балансовой, остаточной, ликвидационной стоимости. Оценка и улучшение использования основных фондов решает широкий круг экономических проблем направленных на повышение эффективности производства: увеличение объема выпуска продукции, рост производительности труда, снижение себестоимости продукции, экономию капитальных вложений, увеличение прибыли и рентабельности капитала и в конечном счете повышение уровня жизни общества.

Виды стоимостных оценок основных фондов.

Основные фонды учитываются в натуральном и стоимостном выражении. Натуральные показатели используются для расчета производственных мощностей, составления балансов оборудования, определения технологического состава и состояния основных фондов. Стоимостная оценка основных фондов необходима для учета их динамики, планирования их воспроизводства, установления износа, начисления амортизации, расчета себестоимости продукции, рентабельности предприятий и т.д.

Стоимостная оценка основных фондов — это денежное выражение их стоимости. В практике учета и планирования применяются три вида оценки основных средств: первоначальная стоимость, восстановительная и остаточная стоимость.

Первоначальная стоимость основных средств представляет собой сумму затрат на приобретение, их возведение (сооружение), включая расходы на их доставку, монтаж и иные расходы, необходимые для доведения объекта до состояния готовности к эксплуатации. (В данном случае общая стоимость учитывается в ценах, действующих в период приобретения или создания основных средств, т.е. в смешанных (по уровню) ценах, что приводит к искажению их действительных стоимостей и величины износа.) В связи с этим применяется еще один вид оценки — восстановительная стоимость.

Восстановительная стоимость основных средств — это стоимость их воспроизводства в современных условиях независимо от времени ввода их в эксплуатацию. Она позволяет сопоставить средства труда, поступившие или построенные в разные годы, получить точные данные об их размере.

Величина отклонения воспроизводственной стоимости основных фондов от их первоначальной стоимости зависит от темпов ускорения НТП в агропромышленном производстве, уровня инфляции в стране и др. Своевременная и объективная переоценка производственных фондов имеет очень важное значение, прежде всего — для простого и расширенного воспроизводства. В условиях высокой инфляции переоценка основных фондов аграрных и промышленных предприятий позволяет:

-объективно оценивать истинную стоимость производственных фондов;

-более точно определять величину амортизационных отчислений, достаточную для простого воспроизводства основных фондов на каждом предприятии агропромышленного комплекса страны;

-более правильно и точно определять затраты на производство и реализацию продукции;

-объективно устанавливать продажные цены на реализуемые предприятием основные фонды, а также определенную плату в случае сдачи их в аренду.

В условиях перехода к. рыночной экономике, который сопровождается в Республике Беларусь некоторым спадом производства во всех отраслях народного хозяйства и определенным уровнем инфляции, переоценка основных средств осуществляется ежегодно (на 1 января). Их оценивают по восстановительной стоимости, путем индексации или прямого перерасчета подокументально по подтвержденным рыночным ценам на основные средства.

Для коммерческих (не бюджетных) предприятий применяется показатель остаточной стоимость, которая представляет собой разницу между первоначальной, или восстановительно, стоимостью и суммой износа.

17. Общая характеристика эффективности финансово-хозяйственной деятельности предприятия может быть дана с помощью таких показателей, как: I) эффективность использования основных фондов (фондоотдача, фондовооруженность, фондоемкость);2) эффективность инвестиций(капиталоотдача, капиталоемкость); 3) эффективность использования трудовых ресурсов (производительность труда, трудоемкость); 4) общая эффективность хозяйственной деятельности (рентабельность, прибыльность); 5)эффективность использования активов (число оборотов товарных запасов, отдача текущих активов, недвижимости, общих активов, чистого оборотного капитала); 6)эффективность использования акционерного капитала(доход на акцию, дивиденды ,на акцию, отношение рыночной цены акции к доходу на акцию).

Принципом оптимальной технико-экономической деятельности предприятия является минимизация затрат на производство единицы продукции (работ, услуг), которая достигается при наиболее полном (с точки зрения особенностей и условий данного предприятия) соблюдении требований технологии и обеспечения качественных характеристик. Различают следующие виды эффективности:

• эффективность затрат;

• эффективность финансово-хозяйственной деятельности;

♦эффективность инвестиций;

♦эффективность специализации;

♦эффективность производственно-хозяйственных связей;

♦эффективность административной структуры;

♦эффективность финансового менеджмента.

Среди факторов, влияющих на эффективность технико-экономической деятельности предприятия, можно выделить:

♦ народнохозяйственные (общие социально-экономические тенденции развития народного хозяйства, научно-технический прогресс, инвестиционная политика);

♦ территориальные(природно-климатические условия, географическое местоположение, инвестиционный климат и потенциал региона);

♦ отраслевые (общие сравнительные характеристики отрасли в структуре народного хозяйства, конъюнктура отраслевого рынка);

♦ интенсивные (рост производительности труда, фондоотдачи, материалоотдачи, капиталоотдачи и снижение трудоемкости, фондоемкости,материалоемкости, капиталоемкости);

♦ экстенсивные (рост объема используемых сырья, материалов, топлива,электроэнергии, трудовых ресурсов);

♦ структурно-организационные(организационная структура управления, производства, снабжения и сбыта,производственно-экономических связей);

♦ общие (состояние материально-технической базы отраслей производства, характер производства и его отраслевые особенности);

♦ специфические ( соотношение между линейной, функциональной и другими формами организации, управления, степень соответствия структуры аппарата управления иерархической структуре производства, соотношение между отраслевой и территориальной, централизованными и децентрализованными формами управления, структура применяемых методов управления, уровень механизации и автоматизации управленческих работ,квалификация работников и эффективность их труда);

♦ особые факторы неопределенности и риска.

Отметим, что на эффективность финансово-хозяйственной деятельности предприятия оказывает влияние множество факторов интенсивного и экстенсивного характера, среди которых можно выделить параметры живого труда(численность занятых, производительность труда), параметры овеществленного труда (стоимость основных производственных фондов, фондоотдача), совместное влияние живого и овеществленного труда (фондовооруженность, фондоотдача). Показатели эффективности финансово-хозяйственной деятельности предприятия приведены в табл. 12.1.

Таблица 12.1 Показатели эффективности финансово-хозяйственной деятельности предприятия в 1998—1999 гг.

| № п/п | Единица | Темп | |||

| Показатели | измерения | 1998 | 1999 | роста, % | |

| Выручка от реализации продукции | тыс. руб. | 6 511 439 | 1 770 474 | 180,77 | |

| Среднегодовая стоимость основных производственных фондов | тыс. руб. | 6 186 412 | 2 123 722 | 343,29 | |

| Фондоотдача (стр. 1 : стр. 2) | ‘— | 1,05 | 0,55 | 52,78 | |

| Фондоемкость (стр. 2 : стр. 1) | —- | 0,95 | 1,82 | 191,39 | |

| Объем капитальных вложений | тыс. руб. | 1 200 000 | 7 000 000 | 583,33 | |

| Капиталоотдача* (стр. 1 : стр. 5) | — | 5,43 | 16,82 | 309,67 | |

| Капиталоемкость* (стр. 5 : стр. 1) | — | 0,18 | 0,06 | 33,03 | |

| Среднесписочная численность занятых | чел. | 9S2 | 95,06 | ||

| Производительность труда (стр. 1 : стр. 8) | тыс. руб./чел. | 6 563,95 | 12 481,94 | 190,16 | |

| Фондовооружен-ность (стр. 2 : стр. 8) | тыс. руб./чел. | 6 236,3 | 22 544,82 | 361,51 |

* Более корректным является расчет исходя из дополнительно полученной выручки от освоенных капитальных вложений.

Предприятие характеризуется достаточно высоким уровнем показателей эффективности использования основных фондов, инвестиций, трудовых ресурсов. В 1999 г. по сравнению с 1998 г.в 1,8 раза увеличилась выручка от реализации, в 1,9 раза — производительность труда, на 5% сократилась численность занятых, почти в 6 раз увеличился объем привлеченных инвестиций.Однако в этот период наблюдалось снижение ряда показателей. Например, в 2 раза уменьшилась фондоотдача, в 3 раза — капиталоемкость.

Об эффективности использования акционерного капитала и активов предприятия можно судить по данным табл. 12.2. Показатели первых семи строк таблицы превышают или равны 100%, что позволяет сделать вывод о достаточной эффективности использования акционерного капитала. Что касается эффективности использования активов, то в 1999 г. упала отдача текущих и собственных оборотных активов, снизился коэффициент оборачиваемости товарных запасов. Можно сделать вывод, что вопросам эффективности использования текущих активов, собственных оборотных активов и оборачиваемости товарных запасов на предприятии не уделяется должного внимания. Это является существенным упущением в работе финансовых служб и администрации предприятия.

Таблица 12.2 Показатели эффективности использования акционерного капитала и активов предприятия в 1998—1999 гг.

| Показатели | 1998 | 1999 | Темп роста, % |

| 1. Число размещенных акций, шт. | 77 568 | 77 568 | 100,00 |

| 2. Рыночная стоимость одной акции, руб. | 20 000 | 50 000 | 250,00 |

| 3. Номинальная стоимость одной акции, руб. | 1 000 | 1 000 | 100,00 |

| 4. Доход на одну акцию, руб. | 13,77 | 13,88 | 100,83 |

| 5. Выплаченные дивиденды, тыс. руб. | 106 821 | 107 703 | 100,83 |

| 6. Сумма дивидендов на одну акцию, руб. | 1 377,1 | 1 388,5 | 100,83 |

| 7. Соотношение рыночной цены и доходности на одну акцию | 1,45 | 3,6 | 248,35 |

| 8. Коэффициент оборачиваемости товарных запасов (отношение обьема реализации к величине товарных запасов) | 71,49 | 53,17 | 74,33 |

| 9. Отдача текущих активов (отношение объема реализации к величине текущих активов) | 1,68 | 1,52 | 90,19 |

| 10. Уровень отдачи недвижимости (отношение объема реализации к величине долгосрочных активов) | 0,36 | 0,67 | 185,54 |

| 11. Отдача общих активов (отношение объема реализации к стоимости всех активов) | 0,3 | 0,46 | 154,53 |

| 12. Отдача собственных оборотных активов (отношение объема реализации к величине собственных оборотных активов) | 9,23 | 5,07 | 54,91 |

Показатели эффективности использования основных фондов и трудовых ресурсов предприятия представлены в табл.12.3.

Таблица 12.3 Показатели эффективности использования основных фондов и трудовых ресурсов предприятия в 1997—1999 гг.

| № л/л | Показатели | Единица измерения | 1997 | Темп роста в 1998 (в % к 1997) | Темп роста в 1999 (в % к 1998) | ||

| Выручка от реализации продукции (работ, услуг) | тыс. руб. | 5 968 | 5 567 | 7 561 | 93,3 | 135,8 | |

| Среднегодовая стоимость основных производственных фондов (раздел I баланса) | тыс. руб. | 9 755 | 9 316 | 8 302 | 105,8 . | 80,5 | |

| Среднесписочная численность занятых | чел. | 100,5 | 97,5 | ||||

| Фондоотдача (Стр. 1 : стр. 2) | — | 0,61 | 0,54 | 0,9 | 88,5 | 166,6 | |

| Фондоемкость (стр. 2 : стр. 1) | — | 1.6 | 1,85 | 1,09 | 115,6 | 58,9 | |

| Производительность труда (стр. 1: стр. 3) | тыс. руб./ чел. | 29,98 | 27,84 | 38,7 | 92,8 | ||

| Фондовооруженность (стр. 2 : стр. 3) | тыс. руб./ чел. | 49,0 | 51,6 | 42,6 | 105,3 | 82,5 |

Анализируя показатели таблицы, видим, что в 1998 г. по сравнению с1997 г. фондоотдача уменьшилась на 11,5%, так как выручка от реализации уменьшилась на6,7%. Фондоемкость — величина, обратная фондоотдаче, поэтому она увеличилась в 1,2 раза. Фондовооруженность увеличилась на5,3%, в то время как производительность труда уменьшилась на 7,2%, что свидетельствует о нерациональной использовании имеющихся трудовых ресурсов.

В 1999 г. по сравнению с 1998 г. фондоотдача увеличилась в 1,7 раза. Это означает, что выручка от реализации продукции (работ, услуг) росла более высокими темпами (увеличение в1,4 раза), чем вложения в основные фонды. Фондоемкость соответственно уменьшилась на 41,1 %. Фондовооруженность в 1999 г. составила 42,6 тыс. руб. на I чел., что меньше по сравнению с показателем 1998г. на 17,5%. Между тем производительность труда возросла с 27,84 тыс. до 38,7 тыс.руб. на 1 чел. Увеличение выручки от реализации и рост производительности труда в 1999 г. являются положительными моментами в работе предприятия.

18.Фондоотдача (эффективность внеоборотного капитала) — коэффициент равный отношению стоимости произведенной или реализованной продукции после вычета НДС и акцизов к среднегодовой стоимости основных средств.

Фондоотдача рассчитывается в программе ФинЭкАнализ в блоке Анализ деловой активности как Фондоотдача.

Скачать программу ФинЭкАнализ

Что же такое Переоценка ОС?

Переоценка ОС – это приведение первичной стоимости основных средств к реальным рыночным ценам.

Официальное независимое исследование позволяет узнать реальную цену активов на требуемую дату. В основе методов, используемых специалистами, лежат государственные стандарты и комплексные аналитические способы. Многоуровневая система контроля качества изыскания обеспечивает достоверность и объективность каждой выполняемой переоценки.

Результатом переоценки становится достижение оптимального соотношения между налогом на имущество и отчислениями с прибыли. Итогом работы оценщиков является отчет, составленный по форме, отвечающий требованиям Федерального стандарта №3. Такой документ и имеет статус официального. Владелец предприятия вправе использовать его в качестве доказательства в суде, обеспечением долговых отношений, основанием для установления размеров инвестиций. В соответствии с утвержденным Приказом Минфина РФ можно производить не чаще 1 раза в год.

Существует пять основных групп показателей, определяющих деятельность компаний:

- ликвидность;

- деловая активность;

- рентабельность;

- структура капитала (левериджа);

- рыночная стоимость собственного капитала.

Оценка основных фондов — один из самых эффективных инструментов управления имуществом фирм, она оказывает влияние на все без исключения перечисленные показатели.

Порядок проведения переоценки основных средств предприятия

Порядок переоценки основного фонда строго регламентирован и формализован. Для его проведения требуется подготовительная работа, в частности, изучение объектов, стоимостные данные которых следует откорректировать.

Сигналом к началу служит приказ по организации. Он оформляется в виде решения с определением состава специалистов и служб, которые планируется задействовать. Так же на первом этапе определяется список объектов подлежащих исследованию. Этот перечень выглядит как таблица сводных данных, отражающая точные наименования, даты введения в эксплуатацию, принадлежность актива к однородной группе.

Оценка имущества организации может производиться на основе исходных сведений о стоимости каждого интересующего учет объекта:

- первоначальная или восстановительная по состоянию на последние сутки отчетного периода;

- общая величина амортизационных отчислений за время эксплуатации актива;

- засвидетельствованные данные о восстановительной стоимости по состоянию на последние сутки отчетного года.

Оценка ОС предприятия производится по однородным группам на основании установленных коэффициентов, опубликованных в начале каждого года соответствующим указом. Результаты работы специалиста оформляются при помощи ведомости переоценки однородных групп основных средств, а так же фиксируются в инвентарной карточке актива, раздел №3.

Сроки проведения переоценочных мероприятий фирмы на законодательном уровне тесно связаны с бухгалтерским и налоговым учетом. Так как объемы проведения работ достаточно велики, для поддержания установленного порядка проведения переоценки основных средств есть смысл начать процедуру в 4 квартале текущего отчетного года. Результаты деятельности экспертной компании отражаются на балансе в начале следующего периода.

Оценка основных средств

Оценка основных средств – методика учета средств труда, имеющих натуральную форму и подлежащих использованию для производственной или иной уставной деятельности более года. Их износ, а также перенесение стоимости в себестоимость конечного продукта, отражается в бухгалтерских документах с помощью амортизации. За единицу учета названных активов принят инвентарный объект.

Правила оценки основных средств субъектами хозяйствования, например, юридическими лицами (кроме финансовых учреждений и государственных структур), регламентированы утвержденным Минфином ПБУ 6/01.

Состав основных средств хозяйствующего субъекта

Предприятие вправе учитывать в этом качестве актив:

Предприятие вправе учитывать в этом качестве актив:

- предполагающий возможность получения дохода;

- применяемый в целях реализации уставных видов деятельности, для нужд управления компанией либо передачи в аренду сторонним лицам;

- подлежащий расходованию на протяжении длительного срока;

- который субъект хозяйствования не планирует перепродавать.

К числу ключевых активов можно отнести: здания, внутрихозяйственные дороги, силовые машины, автотранспорт, многолетние насаждения, скот и птица.

Первоначальная стоимость

В отношении возмездно приобретенных активов первоначальная стоимость отображается исходя из затрат субъекта хозяйствования на их приобретение, строительство или изготовление. При расчете стоимости объекта в составе его закупочной цены не учитывается НДС и возмещаемые пошлины.

В качестве фактических издержек на приобретение актива рассматриваются суммы, уплаченные:

- поставщику;

- перевозчику за доставку;

- застройщику или подрядчику за возведение или изготовление;

- консалтинговой компании за информационные услуги, полученные в связи с подбором и приобретением;

- посреднику, через которого куплены активы;

- лицу, производящему пуск и наладку;

- в государственную казну в качестве невозмещаемых налогов и таможенных пошлин.

В первоначальную учетную цену не включаются общехозяйственные затраты.

Применительно к активам, внесенным в уставный капитал соучредителями, первоначальная стоимость – это денежная оценка, которую согласовывает администрация.

Первоначальная стоимость подаренных либо безвозмездно полученных активов, указывается согласно их рыночной стоимости в день приема на баланс.

Касательно основных средств, полученных по бартеру или возмездным сделкам, предполагающим оплату в натуральной форме, первоначальной учетной стоимостью считается себестоимость ценностей, переданных взамен.

Капитальные вложения в повышение плодородия земель и многолетние насаждения относятся к основным средствам в объеме документально подтвержденных затрат.

Переоценка по текущей (восстановительной) стоимости

Субъект предпринимательства вправе производить такую переоценку в отношении группы однородных объектов в конце календарного года. В дальнейшем эти активы подлежат регулярной переоценке: отображенная в бухгалтерских документах цена не должна существенно различаться с текущей.

Субъект предпринимательства вправе производить такую переоценку в отношении группы однородных объектов в конце календарного года. В дальнейшем эти активы подлежат регулярной переоценке: отображенная в бухгалтерских документах цена не должна существенно различаться с текущей.

Переоценка актива происходит с помощью математического перерасчета:

- первоначальной либо текущей стоимости;

- суммы амортизации.

Результаты переоценки обособленно отображаются в бухгалтерском учете.

Дооценка объекта основных средств

Если вследствие переоценки актива его стоимость увеличилась, сумма дооценки увеличивает добавочный капитал юридического лица. Дооценка должна быть зачислена в финансовый результат в составе прочих доходов, если:

- она оказалась равна уценке, рассчитанной в предыдущие налоговые периоды;

- уценка была оформлена как прочие расходы.

Уценка объекта основных средств

Уценка актива подлежит отображению в финансовых результатах как прочие расходы. Она может быть отнесена в уменьшение добавочного капитала хозяйствующего субъекта, сформированного за счет сумм дооценки этого же объекта в предыдущие отчетные периоды.

В случае выбытия актива с баланса сумма дооценки относится к нераспределенной прибыли.

Амортизация основных средств

Это общепринятая методика погашения стоимости активов, отнесенных к основным средствам.

Не начисляется на законсервированные активы, исключенные из цикла производственной деятельности.

Амортизация также не исчисляется по активам некоммерческих учреждений. Вместо этого на забалансовом счете отображаются сведения о суммах износа, рассчитанного по линейной методике.

Не подлежат амортизации активы с неизменными потребительскими свойствами, например – земля, природные объекты, музейные экспонаты и подобное.

Методики исчисления:

- линейная;

- уменьшаемого остатка;

- постепенного уменьшения стоимости пропорционально сроку полезного использования;

- списания стоимости исходя из объема изготовленной с использованием актива продукции или проведенных с ее применением работ.

Выбранный способ амортизации группы однородных активов не подлежит замене. Он должен применяться на протяжении всего срока использования предметов, включенных в такую группу.

Выводы

Оценка основных средств требуется, чтобы учитывать материальные активы, используемые предприятием в натуральном виде. Выбор способа первоначальной оценки предопределен способом и источником его приобретения. Кроме первичной выделяют также восстановительную и остаточную стоимость активов. При необходимости субъект хозяйствования производит их переоценку.

СТОИМОСТНАЯ ОЦЕНКА ОСНОВНЫХ ФОНДОВ

Основные фонды имеют первоначальную, остаточную и восстановительную стоимость.

Первоначальная стоимость основных фондов формируется из фактических затрат на приобретение, сооружение и изготовление, включая расходы по доставке, монтажу и установке. Все расходы учитываются без налога на добавленную стоимость. По первоначальной стоимости фонды принимаются на учет, определяется их амортизация и другие показатели.

Остаточная стоимость будет представлять собой разность между первоначальной или восстановительной стоимостью основных фондов и начисленной суммой их износа.

Восстановительная стоимость основных фондов — стоимость их воспроизводства (строительства или приобретения) в современных условиях. Она устанавливается, как правило, во время переоценки основных фондов.

Ликвидационная стоимость- это стоимость реализации изношенных или выведенных из эксплуатации отдельных объектов основных фондов.

Переоценка основных фондов– это определение реальной стоимости основных фондов и других основных средств организаций в современных условиях и создания предпосылок для нормализации инвестиционных процессов в стране. Переоценка позволяет получить объективные данные об основных фондах, их общем объеме, отраслевой структуре, территориальном разделении и техническом состоянии.

Для определения полной восстановительной стоимости основных фондов используется два метода: индексный и метод прямой оценки. Индексный метод переоценки предусматривает индексацию балансовой стоимости отдельных объектов с применением индексов изменения стоимости основных средств, дифференцированных по типам зданий и других основных средств, видам машин и оборудования, транспортных средств и других основных средств, по регионам, периодам изготовления, приобретения. За базу принимается полная балансовая стоимость отдельных объектов основных средств, которая определяется по результатам их инвентаризации по состоянию на 1 января соответствующего года.

Метод прямой оценки восстановительной стоимости основных фондов является более точным и позволяет устранить все погрешности, накопившиеся в результате ранее применявшихся переоценок с помощью среднегрупповых индексов. Восстановительная стоимость основных средств, при данном методе, определяется путем прямого пересчета стоимости отдельных объектов по документально подтвержденным рыночным ценам на новые объекты, сложившимся на 1 января соответствующего года.

Среднегодовая стоимость основных фондов определяется с учетом их ввода и ликвидации по следующей формуле:

Ф = Фн + (ФВ*М )/12 — (Фл*М1)/12

где: Ф — среднегодовая стоимость основных фондов;

Фн — балансовая стоимость основных фондов на начало года;

Фв — стоимость основных фондов введенных в отчетном году;

М- число полных месяцев функционирования основных фондов, введенных в отчетном году;

Фл — стоимость основных фондов ликвидируемых в течение года;

М1- число полных месяцев с момента выбытия основных фондов до конца года.

Правильная постановка учета основных средств обеспечивается принципом единообразия их оценки во всех организациях независимо от форм собственности. Основные средства учитываются и оцениваются в натуральных и стоимостных показателях. Особую значимость для учетной работы представляет стоимостная оценка основных средств, поскольку все учетные операции, связанные с имущественными объектами, совершаются именно в стоимостной форме.

Оценка основных средств в бухгалтерском учете

Оценка основных средств представляет собой денежное выражение стоимости, в которой они находят отражение в бухгалтерском учёте. В текущем учете выделяют три вида оценки:

- первоначальную стоимость;

- текущую (восстановительную) стоимость;

- остаточную стоимость.

Первоначальная стоимость. К бухгалтерскому учету основные средства принимаются по первоначальной стоимости, которая зависит от способа поступления актива в организацию и определяется:

— для объектов, приобретенных за плату (новых и бывших в эксплуатации) – по фактическим затратам, связанным с приобретением, сооружением и изготовлением, за исключением НДС и других возмещаемых налогов, кроме случаев, предусмотренных законодательством РФ (п. 8 ПБУ 6/01 и п.24 Методических указаний по учету основных средств).

Фактические затраты на приобретение, сооружение и изготовление основных средств состоят из:

- покупной стоимости (сумм, уплачиваемых в соответствии с договором поставщику (продавцу), а также за доставку объекта и приведение его в состояние, пригодное для использования);

- сумм, уплачиваемых по договорам строительного подряда и другим договорам за выполнение работ;

- сумм, уплачиваемых за информационные, консультационные услуги, связанные с приобретением основных средств;

- таможенных пошлин и таможенных сборов;

- невозмещаемых налогов, государственных пошлин, уплачиваемых при приобретении объекта основных средств;

- вознаграждений посредникам, через которых приобретено основное средство;

- иных затрат, непосредственно связанных с приобретением, сооружением и изготовлением объекта основных средств.

В фактические затраты на приобретение, сооружение и изготовление основных средств не включаются общехозяйственные и другие аналогичные расходы, за исключением случаев, когда такие расходы непосредственно связаны с приобретением, сооружением и изготовлением данных объектов.

— для объектов, изготовленных самой организацией – по фактическим затратам, связанным с производством этих основных средств. Затраты на производство учитываются и формируются в соответствии с порядком учета затрат для соответствующих видов продукции, изготавливаемых организацией (п.26 Методических указаний по учету основных средств);

— для объектов, внесенных в счет вклада в уставный (складочный) капитал организации – в размере, согласованном учредителями (участниками) организации, если иное не предусмотрено законодательством РФ (п.9 ПБУ 6/01 и п.28 Методических указаний по учету основных средств);

— для объектов, поступивших в организацию по договору дарения (безвозмездно) – исходя из текущей рыночной стоимости на дату принятия объекта к бухгалтерскому учету в качестве вложений во внеоборотные активы (п.10 ПБУ 6/01 и п.29 Методических указаний по учету основных средств). При этом под текущей рыночной стоимостью понимается сумма денежных средств, которую можно получить от продажи данного актива на дату его принятия к бухгалтерскому учету (п.29 Методических указаний по учету основных средств).

Источниками информацию для определения текущей рыночной стоимости могут служить:

- торговые организации (данные прайс-листов);

- заводы-изготовители (данные о ценах на аналогичные основные средства, полученные в письменной форме);

- органы государственной статистики, торговые инспекции (ответы на запросы в письменной форме);

- СМИ и специальная литература;

- экспертные заключения (например, оценщиков);

— для объектов, полученных по договорам мены (договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами) – по стоимости переданных или подлежащих передаче ценностей, исходя из цены, по которой в сравнимых обстоятельствах определяется стоимость аналогичных ценностей (п.11. ПБУ 6/01 и п.30 Методических указаний по учету основных средств).

Если стоимость ценностей, переданных или подлежащих передаче, установить невозможно, то первоначальная стоимость основных средств, полученных по договорам мены, определяется исходя из стоимости, по которой в сравнимых обстоятельствах организация могла бы приобрести аналогичные объекты.

— для объектов, поступивших по договорам доверительного управления имуществом – по стоимости, определяемой в соответствии с Приказом Минфина РФ от 28.11.2001 г. № 97н «Об утверждении указаний об отражении в бухгалтерском учете организаций операций, связанных с осуществлением договора доверительного управления имуществом» (п.31 Методических указаний по учету основных средств).

— для неучтенных объектов, обнаруженных в ходе инвентаризации активов и обязательств – исходя из текущей рыночной стоимости, определенной на дату проведения инвентаризации (п.36 Методических указаний по учету основных средств).

В соответствии с п.12 ПБУ 6/01 независимо от способа поступления основных средств в организацию их первоначальная стоимость увеличивается на сумму затрат по доставке и доведению объекта до состояния, пригодного для его использования (затраты на хранение, установку).

На основании абз.4 п.5 ПБУ 6/01 активы стоимостью до 40 000 руб. могут на выбор организации учитываться в составе:

- основных средств;

- материально-производственных запасов.

Соответствующее решение необходимо закрепить в приказе об учетной политике организации для целей бухгалтерского учета (п.7 ПБУ 1/2008).

Первоначальная стоимость основных средств может измениться в случае (абз.2 п.14 ПБУ 6/01):

— достройки;

— дооборудования;

— реконструкции;

— модернизации;

— частичной ликвидации;

— переоценки.

Восстановительная стоимость – стоимость аналогичных объектов основных средств в современных условиях воспроизводства, при современных ценах и технике, т.е. стоимость всех затрат на приобретение (строительство) имущественных объектов, включая затраты на транспортировку, установку и т.п. по действующим рыночным ценам и тарифам на определенную дату.

С течением времени первоначальная стоимость может отклониться от восстановительной по причине высоких темпов инфляции, удорожания производства, состояния рынка и пр. Если величина отклонения становится существенной, первоначальная стоимость переоценивается и доводится до уровня восстановительной. Это необходимо для того, чтобы организация смогла сформировать капитальные вложения через амортизационные отчисления для равноценной замены средств труда (реновацию). Кроме того, сильно заниженная стоимость имущества организации по сравнению с реальным уровнем цен приводит к искажению оценки активов в бухгалтерском балансе

В соответствии с п.43 Методических указаний по учету основных средств текущая (восстановительная) стоимость объектов основных средств представляет собой сумму денежных средств, которая должна быть уплачена организацией на дату проведения переоценки в случае необходимости замены какого-либо объекта.

Информацию о текущей (восстановительной) стоимости объектов основных средств необходимо подтвердить документально. Для ее определения можно воспользоваться данными:

- торговых организаций (прайс-листы);

- заводов-изготовителей (сведения о ценах на аналогичную продукцию в письменной форме);

- органов государственной статистики, торговых инспекций (ответы на запросы в письменной форме);

- СМИ и специальной литературы;

- бюро технической инвентаризации (оценка);

- экспертных заключений.

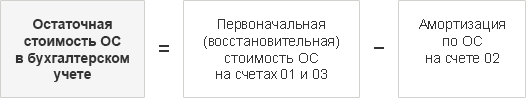

Остаточная стоимость – стоимость основных средств с учетом начисленной амортизации. Определяется данный показатель путем вычитания из первоначальной (или восстановительной) стоимости суммы амортизационных отчислений. Данный вид оценки показывает величину стоимости основного средства, которая еще не перенесена на готовую продукцию (выполненные работы, оказанные услуги).

Оценка основных средств по остаточной стоимости необходима для составления бухгалтерского баланса, выявления финансового результата от выбытия имущества организации, а также определения его качественного состояния.

Расчет остаточной стоимости производится по следующей формуле:

Бухгалтера в своей учетной работе пользуются и таким понятием, как балансовая стоимость. Это стоимость основных средств, которые числятся на балансе предприятия в смешанной оценке:

— по первоначальной стоимости – объекты, переоценка которых еще не производилась;

— по восстановительной стоимости – объекты, которые уже переоценивались.

Оценка основных средств в налоговом учете

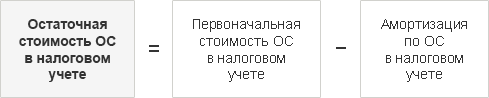

Основные средства для целей налогообложения прибыли, также, как и в бухгалтерском учете, оцениваются по первоначальной, восстановительной и остаточной стоимости.

Первоначальная стоимость. В соответствии с абз.2 п.1 ст.257 НК РФ первоначальная стоимость основных средств состоит из расходов на:

— приобретение

— сооружение;

— изготовление;

— доставку;

— доведение до состояния, пригодного для использования.

При этом исключаются возмещаемые налоги, такие как НДС и акцизы (кроме случаев, предусмотренных НК РФ).

Однако, стоит заметить, что существует ряд расходов, порядок налогового учета которых отличается от бухгалтерского. Это неизбежно приводит к возникновению расхождений в формировании «налоговой» и «бухгалтерской» первоначальной оценки учитываемых объектов.

Например, проценты банков по заемным средствам, полученным на приобретение основных средств (пп.2 п.1 ст.265 НК РФ), в налоговом учете не увеличивают их первоначальную стоимость , в то время как в бухгалтерском учете они учитываются в составе затрат на приобретение (сооружение и изготовление) инвестиционных активов предприятия (п.7 ПБУ 15/2008) и признаются текущими расходами только через механизм амортизации.

В любом случае при решении вопроса о включении отдельных видов расходов в первоначальную стоимость основного средства необходимо руководствоваться нормами абз.2 п.1 ст.257 НК РФ, п.5 ст.270 НК РФ, п.4 ст.252 НК РФ, а также разъяснениями Минфина России.

Свои особенности в определении первоначальной стоимости для целей налогообложения характерны и при других вариантах поступления имущества в организацию.

Например, основные средства, полученные в счет вклада в уставный (складочный) капитал, бывшие в эксплуатации у передающей стороны (учредителя), принимаются к учету по остаточной стоимости. Данный вывод следует из абз.3 пп.2 п.1 ст.277 НК РФ. Остаточная стоимость определяется в соответствии с п.1 ст.257 НК РФ. При этом для расчета используются данные налогового учета передающей стороны на дату перехода права собственности на передаваемое имущество.

Кроме того, дополнительные расходы, произведенные учредителем при передаче имущества в качестве вклада в уставный капитал, включаются в его первоначальную стоимость, если это предусмотрено условиями учредительного договора.

В случае когда принимающая сторона не может документально подтвердить стоимость вносимого имущества (какой-либо его части), она признается равной нулю (абз.3 пп.2 п.1 ст.277 НК РФ).

Обратите внимание.

Налоговая оценка основных средств, получаемых в счет вклада в уставный (складочный) капитал от учредителей – физических лиц или иностранных организаций, производится по отдельным правилам ст.277 НК РФ.

Для основных средств, поступивших безвозмездно, первоначальная стоимость определяется исходя из рыночных цен с учетом положений ст.105.3 НК РФ, но не ниже остаточной стоимости по данным налогового учета передающей стороны (абз.2 п.8 ст.250 НК РФ). Информация о ценах в обязательном порядке должна быть подтверждена или документально получателем имущества или экспертным путем.

Первоначальная стоимость основных средств собственного производства определяется как стоимость готовой продукции и рассчитывается по правилам п.2 ст.319 НК РФ. Для объектов, являющихся подакцизными товарами, стоимость увеличивается на сумму соответствующих акцизов. Стоит уточнить, что данный порядок оценки применяется в отношении основных средств, которые изначально производятся как товары с целью дальнейшей реализации.

С 1 января 2015 г. изменился порядок признания имущества с первоначальной стоимостью менее 40 000 руб. при сроке его использования свыше 12 месяцев. Раньше Налоговый кодекс в соответствии с правилами п.1 ст.256 не позволял относить такие объекты к амортизируемому имуществу. Теперь, начиная с 1 января 2015 г., норма пп.3 п.1 ст.254 НК РФ предоставляет налогоплательщику право самостоятельно установить для них вариант учета:

- списывать в состав материальных расходов в момент ввода в эксплуатацию;

- включать в состав амортизируемого имущества.

Таким образом, если в бухгалтерском учете поступившие малоценные объекты организация принимает в состав основных средств (согласно учетной политике), то и для целей налогообложения она может утвердить аналогичный порядок.

Нормой п.2 ст.257 НК РФ установлено, что первоначальная стоимость основных средств изменяется в результате:

— достройки;

— дооборудования;

— реконструкции;

— модернизации;

— технического перевооружения;

— частичной ликвидации и др.

Положения налогового и бухгалтерского законодательства, раскрывающие данный аспект оценки имущества, практически не различаются, за исключением одного важного пункта. Дело в том, что в бухгалтерском учете согласно абз.2 п.14 ПБУ 6/01 основанием для изменения первоначальной стоимости объектов основных средств служит их переоценка, чего в налоговом учете не предусмотрено.

Восстановительная стоимость. В соответствии с абз.6 п.1 ст.257 НК РФ результаты переоценки, проводимой в последующие отчетные (налоговые) периоды после 1 января 2002 г., не влияют на стоимость имущества в налоговом учете и в состав доходов (расходов) для целей налогообложения не включаются.

Остаточная стоимость. Порядок расчета остаточной стоимости основных средств в налоговом учете зависит от особенностей формирования амортизационных отчислений в отношении данного имущества. Согласно п.1 ст.259 НК РФ для целей налогообложения амортизация может начисляться:

- линейным методом;

- нелинейным методом.

При линейном методе начисления амортизации остаточная стоимость основных средств, введенных в эксплуатацию после 1 января 2002 г., определяется как разница между их первоначальной стоимостью и суммой амортизации, начисленной за период эксплуатации (абз.8 п.1 ст.257 НК РФ).

Если основное средство амортизировалось нелинейным методом, то по правилам абз.11 п.1 ст.257 НК РФ применяется следующая формула для расчета:

Sn = S x (1 – 0,01 x k)n , где

Sn – остаточная стоимость объекта основных средств по истечении n-месяцев после его включения в амортизационную группу (подгруппу);

S – первоначальная (восстановительная) стоимость объекта основных средств;

n – число полных месяцев, прошедших со дня включения объекта основных средств в амортизационную группу (подгруппу) до дня исключения из нее (за исключением периодов, в течение которых имущество не являлось амортизируемым на основании п.3 ст.256 НК РФ);

k – норма амортизации, соответствующая амортизационной группе (подгруппе) с учетом понижающего (повышающего) коэффициента.

Организация в процессе ведения своей хозяйственной деятельности может сталкиваться с необходимостью оценки основных средств по другим видам стоимости: страховой, залоговой, инвестиционной и др.

Страховая стоимость. Поскольку основные средства подвержены риску повреждения, утраты и уничтожения, предприятие вправе их застраховать. Для этого по соглашению между страхователем (тот, кого страхуют) и страховщиком (тот, кто страхует) определяется страховая стоимость исходя из рыночной стоимости имущества в месте его нахождения в день заключения договора страхования.

Залоговая стоимость – вид оценки, используемый при обеспечении кредитов, ссуд. Складывается из следующих составляющих:

— суммы выданного кредита;

— суммы возмещения убытков или неустойки (штрафа, пени) от просрочки исполнения основного кредитного обязательства;

— процентов за кредит;

— суммы возмещения судебных и иных расходов в случае обращения взыскания на предмет залога;

— суммы возмещения затрат по реализации предмета залога.

Инвестиционная стоимость – это стоимость объекта основных средств с учетом его улучшений в результате предполагаемой модернизации (т.е. с учетом инвестиций в объект).

Лекция10

Лекция 10

Тема. Оценка и износ основных средств.

Оценка основных средств — это определение стоимости основных фондов предприятия для целей учета и анализа, экономических расчетов и прогнозов, формирования обобщающих отраслевых и народно-хозяйственных показателей.

Оценка основных средств осуществляется для:

-

для сделок купли-продажи, обмена;

-

при разрешении имущественных споров;

-

при реструктуризации задолженности предприятия;

-

при определении вклада в уставной капитал;

-

при выдаче кредита под залог имущества;

-

при проведении процедур банкротства;

-

при определении величин страховых сумм;

-

при возникновении имущественных споров.

Виды стоимостных оценок основных фондов.

Основные фонды учитываются в натуральном и стоимостном выражении. Натуральные показатели используются для расчета производственных мощностей, составления балансов оборудования, определения технологического состава и состояния основных фондов. Стоимостная оценка основных фондов необходима для учета их динамики, планирования их воспроизводства, установления износа, начисления амортизации, расчета себестоимости продукции, рентабельности предприятий и т.д.

Стоимостная оценка основных фондов — это денежное выражение их стоимости. В практике учета и планирования применяются три вида оценки основных средств: первоначальная стоимость, восстановительная и остаточная стоимость.

Первоначальная стоимость основных средств представляет собой сумму затрат на приобретение, их возведение (сооружение), включая расходы на их доставку, монтаж и иные расходы, необходимые для доведения объекта до состояния готовности к эксплуатации. (В данном случае общая стоимость учитывается в ценах, действующих в период приобретения или создания основных средств, т.е. в смешанных (по уровню) ценах, что приводит к искажению их действительных стоимостей и величины износа.) В связи с этим применяется еще один вид оценки — восстановительная стоимость.

Восстановительная стоимость основных средств — это стоимость их воспроизводства в современных условиях независимо от времени ввода их в эксплуатацию. Она позволяет сопоставить средства труда, поступившие или построенные в разные годы, получить точные данные об их размере.

Величина отклонения воспроизводственной стоимости основных фондов от их первоначальной стоимости зависит от темпов ускорения НТП в агропромышленном производстве, уровня инфляции в стране и др. Своевременная и объективная переоценка производственных фондов имеет очень важное значение, прежде всего — для простого и расширенного воспроизводства. В условиях высокой инфляции переоценка основных фондов аграрных и промышленных предприятий позволяет:

-объективно оценивать истинную стоимость производственных фондов;

-более точно определять величину амортизационных отчислений, достаточную для простого воспроизводства основных фондов на каждом предприятии агропромышленного комплекса страны;

-более правильно и точно определять затраты на производство и реализацию продукции;

-объективно устанавливать продажные цены на реализуемые предприятием основные фонды, а также определенную плату в случае сдачи их в аренду.

В условиях перехода к. рыночной экономике, который сопровождается в Республике Беларусь некоторым спадом производства во всех отраслях народного хозяйства и определенным уровнем инфляции, переоценка основных средств осуществляется ежегодно (на 1 января). Их оценивают по восстановительной стоимости, путем индексации или прямого перерасчета подокументально по подтвержденным рыночным ценам на основные средства.

Для коммерческих (не бюджетных) предприятий применяется показатель остаточной стоимость, которая представляет собой разницу между первоначальной, или восстановительно, стоимостью и суммой износа. Значит, остаточная стоимость — это та часть стоимости основных средств, которая еще не перенесена на производимую продукцию.

Оценка основных фондов по их остаточной стоимости необходима прежде всего для того, чтобы знать их качественное состояние, определить коэффициент годности, физического износа и для составления бухгалтерского баланса.

Износ и амортизация основных фондов. Способы и методы начисления амортизации.

Участвуя в процессе производства, основные фонды подвергаются износу и утрачивают потребительную стоимость.

Различают два вида износа: физический и моральный. Физический износ — материальное изнашивание основных фондов в процессе их использования, а также в результате действия на них основных процессов.

Факторы, влияющие на физический износ в процессе использования основных фондов:

— режим эксплуатации (сменность, порядок содержания и ухода за ними);

— своевременность и качественность ремонтов;

— уровень квалификации рабочих, обслуживающих эти фонды;

— условия, в которых функционируют основные фонды (влажность, температура, агрессивность среды), и др.

Физический износ устанавливается либо путем фактического осмотра технического состояния фондов (применяется при определении износа, как правило, пассивной части основных фондов — зданий, сооружений, передаточных устройств), либо по срокам службы (применяется при определении износа активной части фондов (машин, оборудования и т.д.), а также тех, непосредственное обследование технического состояния которых затруднено (трубопроводы, кабели и т.д.)).

Для характеристики степени физического износа основных фондов используется ряд показателей, выраженных в процентах.

Коэффициент физического износа основных фондов (Кф) определяется по формуле

Ки.ф = Иф/Пс.ф * 100

где Иф — сумма износов основных фондов (сумма амортизации) за весь период их эксплуатации;

Пс.ф — первоначальная (балансовая) или восстановительная стоимость основных фондов.

Коэффициент физического износа основных фондов может быть определен по отдельным инвентарным объектам и на основе данных о фактическом сроке их службы.

Для объектов, фактический срок службы которых ниже нормативных, расчет ведется по формуле

Ки.ф =Тф/Тн*100,

где Тф и Тн — фактический и нормативный сроки службы данного инвентарного объекта.

Для объектов, у которых фактический срок службы сравнялся с нормативным или превысил его, коэффициент физического износа определяется по формуле

Ки.ф = Тф /(Тф + Тн)*100,

где Тн — возможный остаточный срок службы инвентарного объекта до выхода из строя, рассчитываемый экспериментальным путем.

Коэффициент основных фондов (Кг.ф) укрупненно характеризует их физическое состояние на определенную дату и исчисляется по формуле

Кг.ф= (Пс.ф — Иф)/Пс.ф*100

Данный показатель может быть определен и на основе коэффициента физического износа:

Кг.ф= 100 – Ки.ф

Эти формулы предполагают равномерное физическое изнашивание основных фондов, что не всегда совпадает с реальной действительностью. В этом и заключается их основной недостаток.

Наряду с физическим основные фонды претерпевают моральный износ (обесценивание). Он представляет собой преждевременное (до окончания срока физической службы) обесценение основных фондов, вызванное либо удешевлением их воспроизводства (I форма морального износа), либо применением более производительных средств труда (II форма).

Использование морально устаревших основных фондов вплоть до полного их физического износа экономически невыгодно в сравнении с новыми, более дешевыми или более производительными.

Моральный износ I формы (Им, %) определяется при переоценке основных фондов путем отношения разницы между первоначальной ( Пс.ф) и восстановительной ( Пв.ф) стоимостью к первоначальной, умноженной на 100:

Им = (Пс.ф — Пв.ф) / Пс.ф *100.

Моральный износ II формы (Им, %) устанавливается путем соотношения разницы производительности новых (ПТн) и старых (ПТс) фондов к производительности новых фондов, умноженной на 100:

Им, = (ПТн — ПТс) / ПТн *100.

Учет физического и морального износа необходим для правильного определения восстановительной стоимости фондов, сроков их службы и замены, норм и сумм амортизации.

Для экономического возмещения физического и морального износа основных фондов их стоимость в виде амортизационных отношений включается в затраты на производство продукции.

Таким образом, амортизация — это плановое денежное погашение стоимости основных производственных фондов по мере их износа путем ежегодного перенесения части стоимости на изготовление продукции (себестоимость).

Норма амортизации представляет собой установленный государством годовой процент погашения стоимости основных фондов и определяет сумму ежегодных амортизационных отчислений. Иначе говоря, норма амортизации — это отношение суммы годовых амортизационных отчислений к стоимости ОПФ, выраженное в процентах Годовую норму амортизации можно определить по следующей формуле:

На = ((Пс.ф+Д — Л) / Т * П с. ф) *100

где На — годовая норма амортизации, процент первоначальной стоимости;

Пс.ф — первоначальная стоимость ОПФ, руб.;

Д — возможные расходы по ликвидации объекта, руб.;

Л — сумма предполагаемой выручки от ликвидации объекта, руб.;

Т — средний срок службы ОПФ, лет.

Нормы амортизации устанавливаются и периодически пересматриваются государством, они едины для всех предприятий и организаций независимо от их форм собственности и форм хозяйствования.

Амортизационные отчисления производятся предприятиями (организациями) ежемесячно, исходя из установленных норм амортизации и балансовой стоимости основных фондов по отдельным группам или инвентарным объектам, состоящим на балансе предприятия (организации).

В настоящее время существуют различные методы начисления амортизации линейный (равномерный), кумулятивный, регрессивный, списание стоимости пропорционально объему полученной продукции.

При линейном методе годовая сумма амортизации начисляется равномерно по годам и определяется, исходя из первоначальной стоимости основных фондов. Данный метод применяется в Республике Беларусь. Он прост, удобен и учитывает процесс равномерного износа. Недостаток линейного метода в том, что активная часть фондов в реальном производстве изнашивается неравномерно (простои, поломки и т.д.). Этот метод целесообразно применять как для активной, так и для пассивной частей основных фондов.

В странах с развитой рыночной экономикой применяются методы ускоренного начисления амортизации. Они распространяются только на активную часть основных фондов.

Ускоренная амортизация позволяет:

— ускорить процесс обновления активной части основных производственных фондов на предприятии;

— накопить достаточные средства (амортизационные отчисления) для технического перевооружения и реконструкции производства;

— уменьшить налог на прибыль;

— избежать морального и физического износа активной части основных производственных фондов, т.е. поддерживать их на высоком техническом уровне.

Кумулятивный метод состоит в том, что годовую сумму амортизационных отчислений определяют, исходя из кумулятивного числа (сумма чисел срока полезного использования), первоначальной (восстановительной) стоимости объекта основных средств и годового соотношения числа лет, остающихся до конца службы объекта, и кумулятивного числа. Сумма амортизационных отчислений определяется по этому методу по формуле

Ао = Пс.ф * t /Sr

где Пс.ф— первоначальная (восстановительная) стоимость объекта основных средств, р.;

t — срок полезного использования объекта (срок амортизации), лет;

Sr — кумулятивное число инвентарного объекта основных средств с t-м сроком службы.

Данный метод амортизационных начислений целесообразно применять для активной части основных средств (машины и оборудование) предприятий, которые в первые годы эксплуатации интенсивно используются в производстве и, следовательно, более интенсивно изнашиваются.

Для активной части основных фондов агропромышленных предприятий можно применять регрессивный метод, или метод уменьшаемого остатка.

Данный метод заключается в том, что годовую сумму амортизационных отчислений определяют, исходя из остаточной стоимости объекта основных средств на начало отчетного года и амортизации. Последняя устанавливается в зависимости от срока полезного использования, обычно увеличенного в 2 раза.

Метод списания стоимости пропорционально объему произведенной продукции (работ и услуг) пригоден для всех групп активной части основных фондов (транспортные средства, машинно-тракторный парк, станки и др.). Начисление амортизации в этом случае осуществляется, исходя из натурального показателя объема продукции (работ, услуг) в отчетном году и состояния первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ, услуг) за весь срок полезного использования этого объекта.

Формула расчета объема начисленной амортизации по объекту основных фондов следующая:

Ао= Vфакт * Пс.ф / Vрасч.,

где Vфакт — фактический объем продукции (работ, услуг) в натуральном выражении за отчетный период;

Пс.ф — первоначальная (восстановительная) стоимость основных средств, руб.;

Vрасч.— расчетный объем продукции (работ, услуг) за весь срок службы объекта основных средств.

При расчете амортизационных отчислений нелинейными методами возникает остаточная величина, или ликвидационная стоимость Отнесение недоамортизованной стоимости объекта основных средств в последний период их использования к издержкам производства и обращения однозначно ухудшило финансовые результаты предприятия