- от автора admin

Содержание

- О налоге

- Нюансы сообщения плательщику об оплате сбора

- Срок давности

- Разрешение спорных вопросов

- Определение срока давности в налогообложении

- Взыскание транспортного налога в принудительном порядке

- Срок обращения инспектора ГИБДД в суд

- Срок давности привлечения к ответственности за неуплату транспортного налога

- Что такое срок исковой давности и когда он истекает?

- Требование об уплате транспортного налога

- В какие сроки налоговая подает заявление в суд на уплату транспортного налога

- Срок исковой давности по транспортному налогу в 2019 году

- Понятие срока давности транспортного налога

- Варианты ситуаций

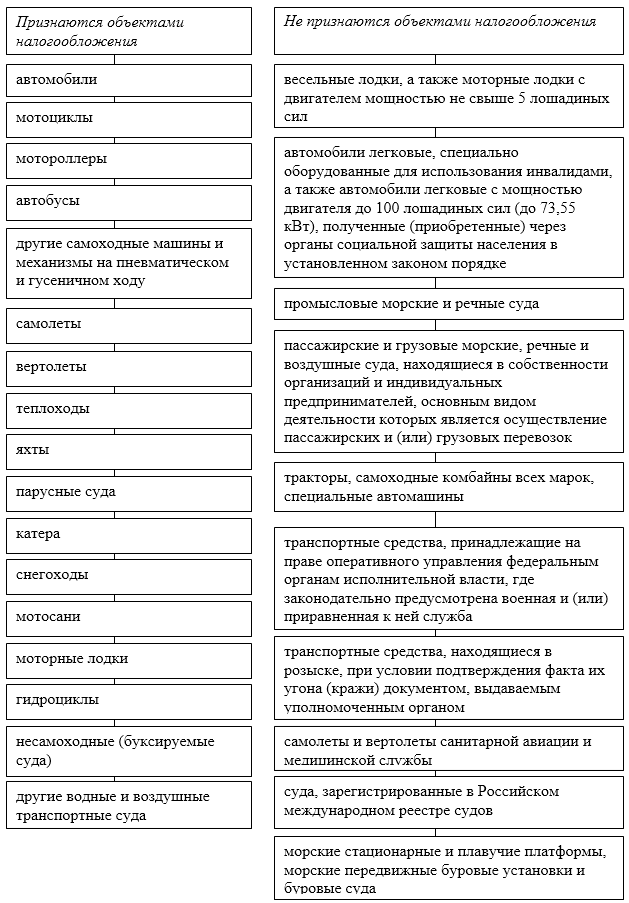

О налоге

Возможно ли списание транспортного налога за сроком давности? Оплата сбора на автотранспорт – это обязанность как для простых людей, так и для юр. лиц. Подсчёт за истекший период за простых людей выполняют налоговики, а компания должна сама определять размер налога.

Как только оканчивается налоговый год, платёж обязан поступить в казну государства. Если срок окончен, то гражданина за неуплату могут привлечь к ответственности за несоблюдение действующего законодательства. Размер задолженности определяется с учётом необходимого и внесённого человеком платежа.

Недоимка возникает в день, который следует за последней датой отплаты или на последующий день после передачи заявления об уплате по окончании допустимого времени.

Срок давности транспортного налога для всех физических лиц – время, по окончании которого нельзя взыскать долг. Чтобы грамотно провести уплату необходимо ознакомиться с содержанием ст.363 НК РФ. В данном нормативном акте отражается потребность перевода гражданином денежных средств на депозит налогового органа, которая проводит учёт автотранспорта. Погашение можно проводить авансовым платежом.

Многих владельцев ТС интересует, транспортный налог, существует ли срок давности взыскания. Законом определено время в тридцать шесть месяцев, по окончании которых ФНС не может взыскать долг по процентам и штрафным санкциям. Сбор на автотранспорт обязан поступить в казну страны.

Многих владельцев ТС интересует, транспортный налог, существует ли срок давности взыскания. Законом определено время в тридцать шесть месяцев, по окончании которых ФНС не может взыскать долг по процентам и штрафным санкциям. Сбор на автотранспорт обязан поступить в казну страны.

Требуется помнить, что использование этого срока определено в нормативных актах нашей страны. Существуют нюансы для обычных граждан и организаций. Служба по налогам и сборам может в принудительном порядке взыскивать недоимки по налогу на автотранспорт.

Согласно ст.356 НК России сбор на транспорт обязателен для исполнения автовладельцами.

Чтобы провести уплату, требуется иметь сообщение, которое присылает налоговый орган. Оно приходит по почте за тридцать дней до конца периода оплаты. Законом установлено, что уведомление должно поступить автовладельцу до первого октября.

Транспортный сбор считается за прошедший год. Взыскание долга производится в течение трёх лет, по окончании данного времени недоимки с граждан и организаций взымать нельзя, это противозаконно.

Нюансы сообщения плательщику об оплате сбора

Сбор на автомобиль требуется оплатить не позднее первого декабря последующего года. Нюанс оплаты для обычных граждан заключается в следующем: они не рассчитывают его сами, это выполняет налоговый орган. Непосредственно он рассылает сообщения по почте об оплате ТН.

Существует срок давности списания данного сбора, пеней за оплату на автомобиль не в определённый временной промежуток? Срок давности – время, когда налоговики могут требовать от гражданина оплатить долг, сформированный за сбор на автотранспорт за установленное время.

Это значит, если гражданин вовремя не оплатил, то возникает срок давности на автомобиль. Множество людей хотят понять, транспортный налог, списание долгов в связи с истечением срока, как правильно поступить. К примеру, хозяин авто получил требование об уплате сбора за 2018 г., однако, в нём ещё сказано о необходимости оплаты сбора за 2009 г., как правильно поступить?

Это значит, если гражданин вовремя не оплатил, то возникает срок давности на автомобиль. Множество людей хотят понять, транспортный налог, списание долгов в связи с истечением срока, как правильно поступить. К примеру, хозяин авто получил требование об уплате сбора за 2018 г., однако, в нём ещё сказано о необходимости оплаты сбора за 2009 г., как правильно поступить?

В этом случае нужно произвести уплату текущего платежа. Что касается долга за 2009 г., то первоначально требуется узнать, на самом ли деле гражданин не оплачивал сбор в 2009 г. Необходимо отыскать чек или напечатать его, зайдя в свой кабинет НС. Если платёж был выполнен своевременно, то можно обратиться в судебную инстанцию с претензией на неправомерные действия налоговиков.

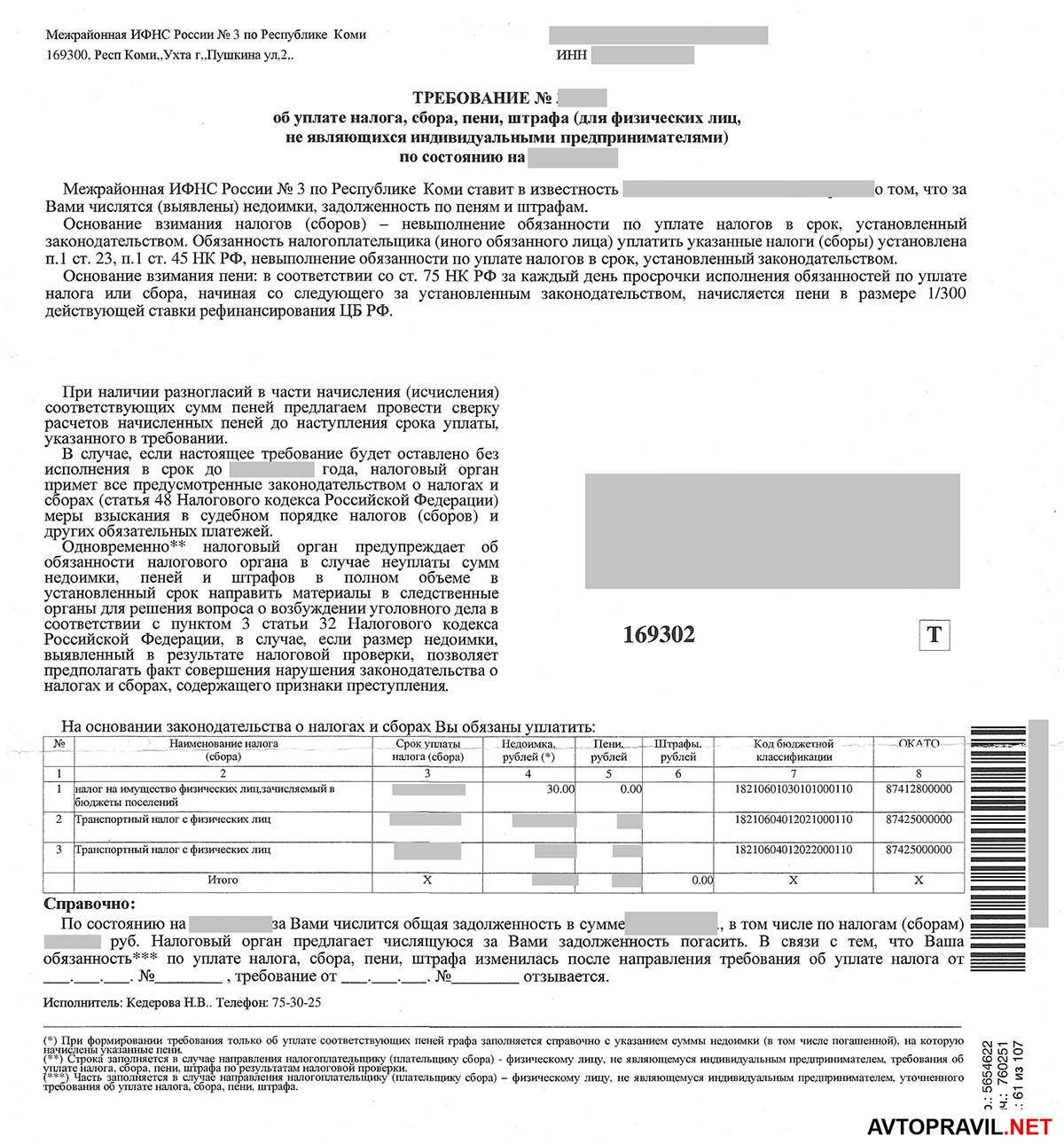

При обнаружении ими ситуации, когда владелец не платит сборы, то они могут обратиться в суд за исполнительным листом для возврата недоимок за счёт имущества человека. Сроки, обязательные для соблюдения при передаче искового заявления, отличаются от размера недоимок.

На основании п.2 ст. 48 НК срок давности по иску о платеже сбора на транспорт для обычных людей составляет полгода.

Отсчёт данного времени начинается:

- по окончании восьми суток со дня получения уведомления от НС – для долгов больше трёх тысяч рублей;

- с момента достижения задолженности суммы в три тысячи;

- как только, закончатся тридцать шесть месяцев и восемь суток со дня получения сообщения об уплате долга, при сумме меньше трёх тысяч.

Если налоговики, в определённое законом время, не обратятся с иском в суд, то получить долг они не смогут. Однако требуется помнить, что судебные органы могут выдать приказ приставам и позже определённого временного промежутка.

Если служба по налогам и сборам своевременно подаст исковое заявление, то получает приказ на взыскание недоимок. Его необходимо передать судебным приставам не позднее тридцати шести месяцев. Значит, если налоговики за данное время не отдадут приказ в ФССП, то недоимки получить нельзя. Если постановление будет передано своевременно, то ФССП возбуждают производство для взыскания задолженности.

Если служба по налогам и сборам своевременно подаст исковое заявление, то получает приказ на взыскание недоимок. Его необходимо передать судебным приставам не позднее тридцати шести месяцев. Значит, если налоговики за данное время не отдадут приказ в ФССП, то недоимки получить нельзя. Если постановление будет передано своевременно, то ФССП возбуждают производство для взыскания задолженности.

Нужно знать, что в то время, в которое приказ лежит в ФССП, период действия его прекращается. Например, человек прячется от приставов или у него нет имущества, которое можно реализовать для закрытия недоимок, тогда постановление будет возвращено ФНС. Тогда отсчёт действия исполнительного листа начинается снова. Налоговики могут требовать возобновления производства в течение тридцати шести месяцев. Из-за этого срок давности списания сбора на автотранспорт не существует.

При каких обстоятельствах может списываться налог, если закончились тридцать шесть месяцев:

- закончился временной промежуток в шесть месяцев для получения постановления суда для взыскания недоимок за счёт имущества гражданина;

- налоговики не отдали в ФССП постановление на протяжении тридцати шести месяцев со дня его выдачи.

Помните, срок давности по иску может продлить суд, а период в тридцать шесть месяцев для получения налога по постановлению может и не наступить совсем ввиду прекращения срока действия. Поэтому необходимо платить своевременно и не ожидать, что задолженность спишут.

Срок давности

Если отсутствует сообщение об оплате сбора, то спорным остаётся факт определения условий налогоплательщика. Если долг не закрыт, то служба по налогам и сборам начинает вынужденное взыскание. Человека извещают о задолженности на протяжении трёх месяцев, с даты её формирования.

Гражданину не следует забывать, что:

- погасить долг он может на протяжении десяти суток со дня получения требования;

- в сообщении может стоять иная дата для платежа;

- НС может обратиться с исковым заявлением в суд, если платёж не поступил в казну государства своевременно. Сделать это возможно в течение полугода.

Чаще всего задолженность определяется на протяжении года и больше. Тогда оплата долга производится за определённое количество периодов. Однако требуется помнить, что срок может составлять не больше трёх предшествующих лет. Непосредственно столько и составляет срок давности по этому виду налога.

Главным моментом является выявление момента просрочки оплаты и виновных в её формировании. Поэтому нередко возникают спорные ситуации между гражданами и налоговиками.

Обязанность по оплате сбора появляется после регистрации машины в госавтоинспекции. Не платить данный сбор возможно лишь после снятия транспорта с учёта. Выполнение обязательств производится на постоянной основе. Для граждан предусмотрен разовый платёж налога за отчётный год. Компании и организации должны производить платёж раз в три месяца.

Если деньги не оплачены своевременно, то формируется долг по оплате. Неоплаченная сумма является недоимкой. С данного момента каждые сутки начисляются проценты. Они составляют одну трёхсотую ставки ЦБ России.

При неоплате ИП или организацией, устанавливать виновность не нужно, так как непосредственно они самостоятельно передают информацию в качестве заявления в налоговую службу. Из-за этого возложить виновность на ФНС не получится.

Ответственность не предусмотрена для компаний, если они сняли с регистрации автотранспорт. Это же относится и к машинам, которые не эксплуатируются из-за плохого технического состояния.

Для простых граждан предусмотрены специальные правила. Из-за того, что уведомления им направляет непосредственно налоговый орган, то это считается стартом для выполнения оплаты. Если сообщение об оплате отсутствует, то сбор за автотранспорт можно не оплачивать. На основе ст.52 НК России уведомление обязано поступить за тридцать суток до конца периода платежа.

Обычного гражданина могут признать виновным, если платежа не последовало. Это относится и к ситуации, если адреса регистрации и его действительного проживания не идентичны. Человек обязан известить об изменённых персональных данных ФНС, иначе к нему будут применены штрафные санкции.

Разрешение спорных вопросов

Достаточно часто налоговики совершают ошибки при расчёте сбора на транспорт, т. е. автовладелец может получить уведомление по уже уплаченному ТН, сообщение могут направить по окончании временного промежутка в тридцать шесть месяцев или в чеке величина сбора определена неправильно. В подобных ситуациях ФНС не вправе требовать выполнение платежа автоналога от человека.

Однако иногда возникают спорные моменты, которые требуют разбирательств, иначе хозяина авто могут оштрафовать или привлечь к наиболее строгой ответственности:

- запретят покидать пределы России;

- наложат административный арест;

- принудительное взыскание с банковского депозита;

- эвакуация машины и реализация её в счёт оплаты задолженности при значительной сумме недоимок.

Если произошла такая ситуации, однако, гражданин с ней не согласен или она неправомерна, то возможно обратиться с заявлением в прокуратуру или судебную инстанцию. К примеру, автовладельцу поступило требование об оплате ТН за 2008 г. и одновременно с ним сообщение о недоимках за 2005 г.

Причём последний документ был направлен ФССП на основе приказа суда. Человек может опротестовать постановление, основываясь на том, что ему было неизвестно о долге, и никаких требований об оплате до этого момента он не получал. Прежде лучше заплатить долг, т. к. в отношении гражданина могут предпринять штрафные санкции уже непосредственно при повторном разбирательстве суда.

Если хозяину автотранспорта пришло повторное требование или постановление о принудительном получении задолженности при оплаченном раньше платеже, необходимо предъявить соответствующие чеки в ФНС или ФССП. Часто сбор на транспорт начисляют людям, которые продали своё авто во время налогообложения. Это правомерно, если в сообщении указана сумма лишь за то время, когда человек пользовался автотранспортом.

При отсутствии вычета с учётом реализации или получении сообщения, когда авто продано более года назад, нужно предоставить налоговикам документацию о реализации машины и замене автовладельца. Если ТН начислен гражданину, но не учтены его льготы, надо обратиться в отдел налоговой службы за перерасчётом.

Для обычных граждан и компаний определён идентичный срок давности по оплате автоналога, составляющий три года. По окончании данного временного промежутка ФНС не может требовать оплаты имеющегося долга, за исключением ситуаций, когда данный период продлён в суде. На гражданина заводится производство по факту уклонения от оплаты сборов, которое квалифицируется на основе статей 198-199 Уголовного кодекса Российской Федерации.

Рейтинг автора 0 Елизаров Артем юрист, специалист по автомобильному праву Написано статей и ответов 230

Елизаров Артем юрист, специалист по автомобильному праву Написано статей и ответов 230

Наверняка, многие были в ситуации, когда в почтовом ящике вдруг обнаруживаются требования, призывающие оплатить транспортный ежегодный налог за прошлые годы. И возникает вполне логичный вопрос: имеет ли эта выплата срок давности или каждый автовладелец может попасть в ситуацию, когда придется срочно оплачивать долги за прошедшие года.

Рассмотрим более подробно чего же стоит бояться законопослушным (и не очень) гражданам.

Определение срока давности в налогообложении

Законодательство до сих пор пытается урегулировать сроки давности по налогам на транспорт. Система все еще не безупречна, но Налоговый кодекс устанавливает срок равный 3-м годам.

п.1 ст.113 содержит ответ: никто не может привлекаться к ответственности, если между окончанием налогового периода и вынесением судебного решения прошел трехлетний период.

Если владелец автомобиля решает уклониться от платежа, фискальные органы могут настоять и взыскать денежные средства принудительно. Руководствоваться они будут в этом случае опять же Налоговым кодексом. То есть, все их действия продиктованы законом и взыскание правомерно.

Важно! Не стоит сразу отправляться оплачивать все счета, которые нашлись в почтовом ящике. Обязательно убедитесь в наличии задолженности.

Если налоговое требование обнаружено, особенно, если оно не одно, важно добиться пояснения и 100% подтверждения ситуации. Можно обратиться в органы налоговых служб для того, чтобы прояснить ситуацию. Запустить процесс требования выплат ФНС могут не раньше, чем через 3 месяца: сначала выслать неплательщику документ, сообщающий о долге, а через полгода после обнаружения – отправить данные в суд.

Взыскание транспортного налога в принудительном порядке

Надеяться, что инспекторы не заметят неоплаченный налог (даже налоги) за три года – пустая трата времени.

Все списки проверяются постоянно, причем, не только автоматически, но и вручную. Инспекторы любыми способами пытаются добиться более высокого процента погашенния долгов, именно поэтому, во избежание сбоя техники, результат перепроверяется вручную.

При условии, что уведомление было получено, но не оплачено, с начала декабря ФНС должна начать принудительное взыскание.

Для того чтобы избежать недопонимания с государственными органами, каждый владелец автомобиля каждый декабрь обращается в налоговую самостоятельно, если почта не доставила документ для оформлений платежа. Это не просто обязанность водителя, но и способ избежать начисления пеней.

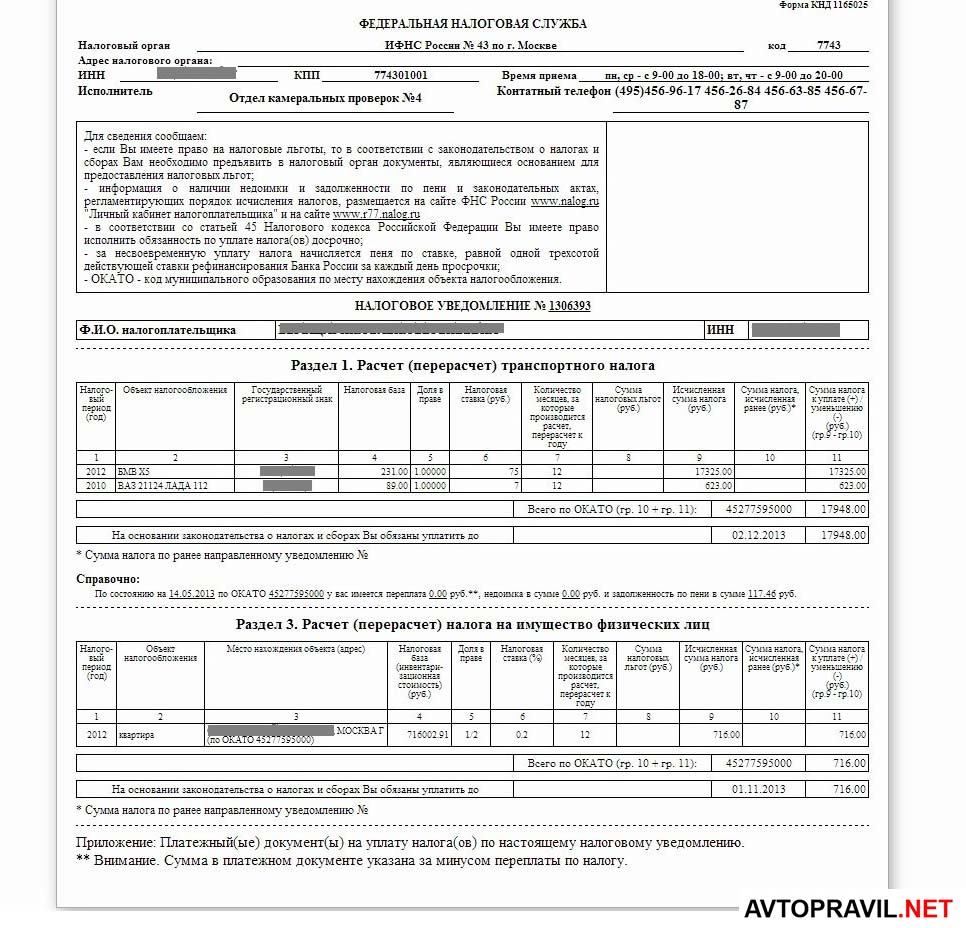

В платежном требовании указывается:

- сумма, которая должна была быть начислена;

- пени, если они уже были надбавлены;

- промежуток времени, за который нужно внести деньги;

- оглашение мер, которые ждут должника, если тот решит проигнорировать требование;

- крайняя дата для внесения средств.

Для того, чтобы заплатить по счетам, у должника есть только 8 дней (считаются только рабочие) с того момента, как требование попало в его руки. Это правило «по умолчанию». В документе могут быть указаны иные даты. Ст. 69 п.4 Кодекса.

Если владелец автомобиля продолжает игнорировать требования, инспекторы передают дело в суд. Обычно судья назначает арест имущества виновного на сумму долга и пеней. Если дело каким-либо образом не доходит до суда, рано или поздно срок давности подойдет к концу и освободит водителя от ответственности.

Срок обращения инспектора ГИБДД в суд

- В случае крупной задолженности (3 тыс. руб. и более), после истечения срока, предоставленного для оплаты в требовании, в суд могут обратиться в течение 6 месяцев.

- В случае небольшой задолженности (до 3 тыс. руб.), после истечения срока, предоставленного для оплаты в требовании, в суд могут обратиться в течение 3 лет. Если за этот период сумма растет до 3000, то инспекторы отправят дело за 6 месяцев, максимум.

При условии, что срок исковой давности исчерпан, налоговые органы уже не могут взыскать долг принудительно. Плательщик может по собственному желанию погасить задолженность. Суд может продлить срок, если найдет для этого весомую причину. Подробнее о налоге и взыскании его можно узнать в видеозаписи

Владельцу авто следует внимательно контролировать платежи, чтобы избежать последствий. Если средства не позволяют платить по обязательствам, лучше попытаться договориться с инспекторами о рассрочке суммы, чем ждать, пока сумма возрастет из-за пеней и имущество арестуют.

Автовладельцам, у которых есть старые долги по транспортному налогу, следует иметь в виду, что для данного вида платежей существует срок исковой давности. Это означает, что налоговые службы не всегда вправе требовать погашения таких задолженностей.

Этот обзорный материал поможет разобраться, что такое срок давности привлечения к ответственности за неуплату налога и чем он отличается от срока исковой давности, а также когда гражданин может уже ничего не платить государству.

Срок давности привлечения к ответственности за неуплату транспортного налога

Все временные промежутки, в течение которых должна быть проведена оплата, устанавливаются на законодательном уровне. В 2019 году срок исковой давности по транспортному налогу за нарушения его уплаты регламентируется ч. 1 ст. 113 НК РФ. Согласно ей, если со следующего дня после окончания налогового периода или со дня совершения нарушения по уплате налогов прошло 3 года, то лицо, совершившее налоговое нарушение, не может быть привлечено к ответственности.

Абз. 1 ч. 1 ст. 113 НК РФ

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового (расчетного) периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности).

Таким образом, срок давности за неуплату налогов составляет 3 года. В случае неуплаты транспортного налога юр. лицом трехлетний срок отсчитывается со следующего дня после окончания налогового периода, то есть года, за который не был уплачен налог.

Физические лица, в отличие от организаций, не высчитывают сумму налога самостоятельно, за них это делает ФНС, высылая результаты расчетов в налоговом уведомлении. Согласно п. 3 ст. 363 НК РФ в уведомлении не может быть указана сумма налога более чем за 3 года, предшествующих текущему. А физ. лицо, в свою очередь, не должно оплачивать долги, которые были вынесены за налоговые периоды ранее этих 3 лет.

П. 3 ст. 363 НК РФ

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

Это означает, что в налоговом уведомлении, которое вы получите в 2019 году, могут быть указаны задолженности только за 3 предыдущих года, и уплачивать налоги, начисленные ранее этого периода, вы не должны.

Что такое срок исковой давности и когда он истекает?

Не стоит путать срок давности привлечения к ответственности за налоговые правонарушения, о котором мы говорили выше, и срок исковой давности. Срок исковой давности — это тот период, в течение которого ФНС вправе обратиться в суд, чтобы взыскать с должника налоговые задолженности.

Чтобы физ. лица оплачивали налоги вовремя и не накапливали задолженности, налоговая предпринимает следующие шаги:

- Высылает налоговое уведомление не позднее 30 дней до окончания срока уплаты (согласно п. 2 ст. 52 НК РФ) с указанием суммы налога.

- Направляет должнику требование об уплате налога, в которой указана сумма недоимки и начисленной пени, если платеж не был совершен вовремя.

Если налогоплательщик не уплатил долг после получения требования, налоговая вправе подать на него в суд, и сделать это она обязана в определенные сроки. Срок исковой давности по транспортному налогу зависит от даты получения требования об уплате задолженности и её общей суммы. По завершению этого срока налоговая теряет право требовать выплаты долга. Общий срок исковой давности составляет три года. Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (ст.196, 200 ГПК РФ).

Давайте рассмотрим каждый этап подробней.

Требование об уплате транспортного налога

Согласно п. 1 ст. 363 НК РФ физ. лица обязаны уплатить транспортный налог после получения уведомления до 1 декабря (например, налог за 2017 год следует уплатить до 01.12.18 г.). Если вы не оплатили налог в этот срок, то со следующего дня просрочки начинается начисление пени. Налоговая, обнаружив должника, высылает требование об уплате задолженности в течение:

- 3 месяцев (для задолженностей на суммы более 500 руб.);

- 1 года (менее 500 руб.)

П. 1 ст. 70 НК РФ

Требование об уплате налога должно быть направлено налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков) не позднее трех месяцев со дня выявления недоимки, если иное не предусмотрено настоящей статьей. В случае, если сумма недоимки и задолженности по пеням и штрафам, относящейся к этой недоимке, составляет менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее одного года со дня выявления недоимки, если иное не предусмотрено пунктом 2 настоящей статьи.

Получив такое требование, необходимо оплатить полную сумму долга в течение 8 дней, если только в документе не указан другой крайний срок.

Абз. 4 п. 4 ст. 69 НК РФ

Требование об уплате налога должно быть исполнено в течение восьми дней с даты получения указанного требования, если более продолжительный период времени для уплаты налога не указан в этом требовании.

Обратите внимание: Крайняя дата получения уведомления по транспортному налогу — 1 ноября. Если письмо из налоговой так и не пришло, это не значит, что вы освобождены от уплаты налога за свой автомобиль. В этом случае вам следует обратиться в ФНС и получить уведомление самостоятельно.

В какие сроки налоговая подает заявление в суд на уплату транспортного налога

Если налогоплательщик — физ. лицо проигнорировал требование, о котором мы говорили выше, то налоговая обращается в суд. В этом случае задолженность будет погашена за счет имущества должника согласно абз. 1 п. 1 ст. 48 НК РФ.

Налоговый орган направляет заявление в суд в такие сроки:

- Если задолженность превышает 3000 руб. — в течение 6 месяцев со дня истечения исполнения требования об уплате налога (отсчитывается с 9-го дня после получения налогового требования).

Указанное заявление о взыскании подается налоговым органом (таможенным органом) в суд, если общая сумма налога, сбора, страховых взносов, пеней, штрафов, подлежащая взысканию с физического лица, превышает 3 000 рублей, за исключением случая, предусмотренного абзацем третьим пункта 2 настоящей статьи (абзац 4 п. 1 ст. 48 НК РФ).

- Если задолженность за 3 года после просрочки исполнения первого требования превысила 3000 руб. — в течение 6 месяцев с той даты, когда долг достиг 3000 руб.

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня, когда указанная сумма превысила 3 000 рублей (абзац 2 п. 2 ст. 48 НК РФ).

- Если задолженность в течение 3 лет после даты истечения исполнения первого требования не превысила 3000 руб. — в течение 6 месяцев по завершению 3 лет.

Если в течение трех лет со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, страховых взносов, пеней, штрафов, учитываемого налоговым органом (таможенным органом) при расчете общей суммы налога, сбора, страховых взносов, пеней, штрафов, подлежащей взысканию с физического лица, такая сумма налогов, сборов, страховых взносов, пеней, штрафов не превысила 3 000 рублей, налоговый орган (таможенный орган) обращается в суд с заявлением о взыскании в течение шести месяцев со дня истечения указанного трехлетнего срока (абзац 3 п. 2 ст. 48 НК РФ).

Срок исковой давности по транспортному налогу в 2019 году

Таким образом, срок исковой давности по транспортному налогу для физических лиц в 2019 году зависит от отдельного случая и истекает в тот момент, когда налоговая уже не вправе подать заявление в суд.

Таким образом, срок исковой давности по транспортному налогу для физических лиц в 2019 году зависит от отдельного случая и истекает в тот момент, когда налоговая уже не вправе подать заявление в суд.

Значит, срок исковой давности составляет 6 месяцев в следующих ситуациях:

- со дня просрочки оплаты задолженности по требованию из налоговой, если долг превышает 3000 руб.;

- со дня достижения задолженности размера в 3000 руб., если она накопилась за 3 года;

- со дня истечения 3 лет после просрочки уплаты задолженности по требованию, если за эти 3 года долг не превысил 3000 руб.

Имея задолженность по транспортному налогу, не стоит ждать истечения срока исковой давности, а нужно идти и, как можно скорее, её гасить. Помните, что согласно абз. 4 п. 2 ст. 48 НК РФ суд вправе взыскать с вас задолженность и после срока исковой давности, если налоговая предоставит суду уважительную причину, по которой не подала заявление вовремя.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

Если же пришло уведомление о задолженности, с которой вы не согласны, так как оплачивали транспортный налог полностью и в срок, то, возможно, это ошибка налоговой. В этом случае необходимо направить заявление на перерасчет в ФНС.

Бланк заявления на перерасчет находится на листе налогового уведомления. Заполните его, обрежьте по линии и отправьте по почте либо через официальный сайт Федеральной налоговой службы.

Чтобы отправить заявление в онлайн-режиме, в электронных сервисах сайта ФНС выберите услугу «Обратиться в ФНС России». Отсканируйте заполненное заявление и прикрепите в форме обращения.

-

Понятие срока давности транспортного налога

Срок давности транспортного налогообложения, как утверждает Минфин, на уровне законодательства еще не урегулирован, но в предписаниях Налогового кодекса ясно прописано, что налоговое правонарушение имеет срок давности 3 года.

п. 1 ст. 113 НК РФ. гласит: «Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, до момента вынесения решения о привлечении к ответственности истекли 3 года»

Если плательщик не выплачивает налог, то фискальные органы вправе затребовать принудительное взыскание. Тогда налоговая задолженность удерживается в соответствии с тем же Налоговым кодексом. То есть фактическое наличие задолженности служит основанием для ее принудительного взыскания.

Никогда не погашайте давние налоговые задолженности, если сомневаетесь в их существовании. Необходимо дождаться прояснения и подтверждения ситуации, после чего можно действовать.

Но одновременно с этим обратиться в судебные инстанции по вопросу выплат органы ФНС могут не раньше, чем через полгода после срока истечения уплаты налога. Причем в этом случае налогоплательщик должен получить налоговое требование о выплате в течение 3 месяцев со дня обнаружения задолженности.

Варианты ситуаций

Довольно часто в судебной практике в отношении такого вопроса, как срок давности транспортного налога, возникают спорные моменты.

Важно! Налогоплательщик не обязан исполнять требования налоговых органов, которые не являются законными.

Если законные основания все же имеются, то могут возникнуть такие ситуации, как начисление штрафа или пенни, имущественный арест, запрет на выезд заграницу, изъятие наличности или налоговая проверка.

Рассмотрим самые распространенные случаи в отношении выплат транспортного налога.

- Пример 1. Допустим, что налогоплательщик получил уведомление об обязательной налоговой выплате за транспортное средство за 2014 год. Дополнительно в уведомлении указано о наличии недоимки за 2007 год. В подобной ситуации необходимо оплатить налог за год, согласно извещению. А вот относительно недоимки стоит разобраться, откуда она взялась и почему появилась. Если задолженность подкреплена судебным основанием, находящимся на исполнении у пристава, то ее придется погасить. В противном случае можно обжаловать решение суда, но только при условии, что налогоплательщик и не подозревал о наличии подобного долга.

- Пример 2. Представим, что плательщик получил судебный приказ, сообщающий об обязательном взыскании налоговой недоимки. Обжаловать данное решение можно в течение 10 суток со дня его получения. Если судебный приказ будет отменен, то суд должен разъяснить право заявителю об обращении в судебные инстанции по правилам искового производства.

- Пример 3. Допустим, налогоплательщик получил иск об удержании недоимки, пени и пошлины, но вышеуказанный иск подан при наличии пропущенных сроков давности неуплаты налоговых сборов. В этом случае должник вправе письменно возразить против заявленного иска. Отдельно необходимо указать, что иск подан с пропущенным сроком давности, а это – неоспоримое основание для отказа в выплате.

- Пример 4. Плательщик получил иск с обязательным требованием погасить недоимку 5-летней давности. В этом случае налогоплательщик имеет право направить письменную жалобу относительно неправомерных требований в судебные органы.

Часто случается, что возникают ошибки, плательщик налог оплатил, а в документах указано обратное. Тогда нужно предъявить в ФНС квитанцию, подтверждающую произведение выплаты. Если ошибка была допущена в плане неверных данных о ТС, то нужно подать в налоговую заявление с требованием перерасчета.