- от автора admin

Содержание

- Раздельный учет: правила ведения и особенности

- Когда требуется вести раздельный учет по налогу на ДС?

- Простые примеры раздельного учета налога

- Зачем нужен раздельный учет

- Порядок ведения раздельного учета

- Когда можно не вести раздельный учет

- Распределение НДС при раздельном учете

- Принципы ведения раздельного учета по НДС

- Особенности расчета пропорции при раздельном учете НДС

- Методика раздельного учета НДС

- Как ведется раздельный учет НДС: проводки

- Когда можно не вести раздельный учет по НДС

- Понятие основных средств на предприятии

- Раздельный учет

- Пример расчета раздельного учета НДС по основным средствам

- Часто задаваемые вопросы

- Обязанность ведения раздельного учета НДС

- Методика раздельного учета «входного» НДС

- Расчет пропорции

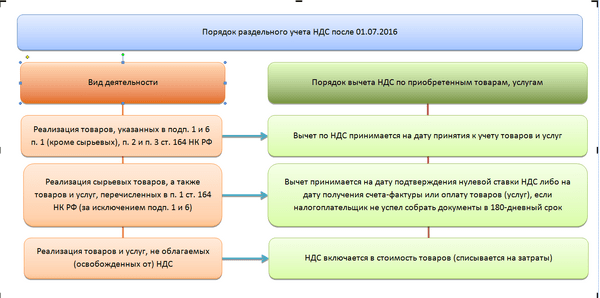

- Раздельный учет при осуществлении операций, облагаемых по разным ставкам — 0% и 18 (10)%

- «Правило 5 процентов»

Раздельный учет: правила ведения и особенности

Методика применяется налогоплательщиком тогда, когда он в процессе своей деятельности совместно с операциями, облагающимися налогом, осуществляет действия, на которые вычеты не предусмотрены.

Принципы ведения отдельного учета по налогу на ДС.

| № п/п | Тип деятельности | Правила ведения учета |

|---|---|---|

| 1 | Один вид финансово-хозяйственной деятельности. | При приобретении услуг, продукции, которые полностью задействуются в процессе, облагаемом налогом, затруднений у налогоплательщиков с отражением их в бухгалтерском учете не появляется. Ведь исчисленный поставщиком налог покупатель принимает полностью к вычету на основании ст. 170 НК РФ п. 4 и ст. 172 п. 1. Если купленная продукция будет применяться в деятельности, по которой предусмотрен льготный режим налогообложения, то НДС полностью направляется на повышение их стоимости. |

| 2 | Отдельные виды хозяйственно-финансовой деятельности. | Когда купленные товары, ОС, нематериальные активы, услуги, имущественные права либо различные работы будут применяться как в льготном, так и в налогооблагаемом процессе, разделение ДНС при отдельном учете будет особенным. Тогда часть исчисленной поставщиком суммы налога может использоваться в качестве вычета, а вторая половина – направлена на повышение стоимости приобретенных товаров. Чтобы высчитать, какая часть НДС будет считаться вычетом, а какая отнесена на увеличение основной стоимости, потребуется рассчитать пропорцию (ст. 170 п.4 абз. 4)* |

*Налогоплательщик вносит отметку в книгу затрат о поступившем счете-фактуре только в той части, которая будет направлена на положенный вычет.

Когда требуется вести раздельный учет по налогу на ДС?

По операциям, подлежащим налогообложению необходимо внести НДС в казну государства (НК РФ с. 146). С другого вида деятельности, освобожденного от налога, НДС выделять не требуется (ст. 149). То есть нужно определить ту прибыль, на которую предусмотрена льгота. Но при этом, надо выделить «входной» НДС, приходящийся на операции подобного рода, который к вычету не принимается.

По деятельности, освобожденной от налогов, во «входной» обязательный НДС входит стоимость купленных товаров. При отсутствии ведения раздельного учета, во время проверки инспекторами ФНС будет восстановлен «входной» обязательный НДС по товарам, приобретенным для применения в необлагаемых и облагаемых операциях. А также и по общехозяйственным затратам.

То есть, образуется недоимка по налогу, на который сотрудники налоговой службы могут наложить штрафные санкции и начислить пени. Помимо этого восстановленные вычеты предприятие не сможет внести в затраты, учитываемые при определении налога на полученные доходы (НК РФ ст. 170 п.4 абзац 6).

Простые примеры раздельного учета налога

Расчет всех показателей следует отразить в бухгалтерской справке. Как определить сумму налога к вычету по общим финансово-хозяйственным затратам.

Пример

Основная деятельность ООО «Стрела» – реализация товаров в розницу. Помимо этого, предприятие иногда продает продукцию «оптовикам». По реализации товаров в розницу компания уплачивает ЕНВД, по оптовым поставкам она использует основой режим налогообложения.

Расчет:

- Во втором квартале доходы от продажи продукции в розницу составили 12 000 000 рублей, оптом – 3 540 000 (в т.ч. налог – 540 000 рублей).

- Каждый месяц предприятие вносит арендную плату и платит за коммунальные услуги 177 000 рублей, плюс налог на ДС – 27 000 рублей.

- В конце июня главный бухгалтер определили долю полученной выручки от продажи продукции, подлежащей налогообложению: 3 000 000 рублей (12 000 000 плюс 3 000 000) * 100% = 20%.

- Исчисленная сумма налога на ДС и расходы, направленные на оплату обязательных коммунальных платежей, которая принимается к вычету каждый месяц, равна следующей величине: 27 тысяч рублей х 20% = 5 400 рублей.

Сумма основного платежа, который можно на законных основаниях отнести на затраты, составила: 27 тысяч рублей – 5 400 рублей = 21 600 рублей.

То есть данная сумма не подлежит налогообложению, поэтому предприятие согласно законодательству РФ не подлежит уплате.

Как заказать выписку из ЕГРЮЛ и какие документы нужны? Читайте в нашем материале.

Как заказать выписку из ЕГРЮЛ и какие документы нужны? Читайте в нашем материале.

Как проходит налоговый аудит и что для этого нужно? Читайте .

Как правильно оплачивать налоги с выигрыша из казино в России? Подробнее об этом .

Немного в заключении

Обязанность осуществления отдельного исчисления, предъявляемого всеми поставщиками НДС, появляется тогда, когда плательщик налогов производит и необлагаемую и облагаемую данным видом налога хозяйственно-финансовую деятельность. Принципы, условия осуществления подобного учета отражены в НК РФ ст. 170 п. 4.1 и 4.

Если компании покупает различные материалы, услуги либо товары, которые за тем будет применяться для обоих типов коммерческой деятельности, то, прежде всего, стоит рассчитать пропорцию, на основании которой будет распределяться «входной» НДС. Но при этом часть налога будет использована в форме вычета при учете определенных операций, подлежащих налогообложению, а остальная часть – пойдет на повышение стоимости существующих активов, которые были задействованы при ведении деятельности, не облагаемых НДС.

Зачем нужен раздельный учет

Необходимость ведения раздельного учета связана с тем, что при осуществлении налогооблагаемых операций организация должна заплатить НДС (ст. 146 НК РФ). С операций же, освобожденных от налогообложения, НДС платить не нужно (ст. 149 НК РФ).

Ситуация: нужно ли вести раздельный учет операций, облагаемых НДС, и операций, которые не признаются объектом обложения НДС, в том числе операций, местом реализации которых не является территория России?

Ответ: да, нужно.

В Налоговом кодексе РФ обязанность вести раздельный учет установлена для организаций, осуществляющих, наряду с операциями, облагаемыми НДС, операции, не подлежащие налогообложению или освобожденные от налогообложения (п. 4 ст. 149 НК РФ).

По мнению контролирующих ведомств, для целей ведения раздельного учета не подлежащими налогообложению (освобожденными от налогообложения) считаются как операции, перечисленные в статье 149 Налогового кодекса РФ, так и операции, перечисленные в пункте 2 статьи 146 Налогового кодекса РФ (которые не признаются объектом обложения НДС). Кроме того, из положений пункта 1 статьи 146 Налогового кодекса РФ следует, что объектом обложения НДС не признаются операции, местом реализации которых территория России не является.

При таком подходе, если организация, наряду с деятельностью, облагаемой НДС, проводит операции, которые не признаются объектом налогообложения (например, ремонтирует недвижимость, расположенную за границей, или продает в России земельный участок), она обязана организовать раздельный учет.

Если организация приобретает, производит и (или) реализует товары (работы, услуги), имущественные права, не являющиеся объектом налогообложения, она может не вести раздельный учет «входного» НДС лишь в двух случаях:

- если в налоговом периоде у организации были только эти операции;

- если доля совокупных расходов по операциям, не подлежащим налогообложению, не превышает 5 процентов от совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав.

Такой вывод следует из абзаца 7 пункта 4 статьи 170 Налогового кодекса РФ. Аналогичная точка зрения отражена в письмах Минфина России от 17 июня 2014 г. № 03-07-РЗ/28714 и ФНС России от 16 февраля 2010 г. № 3-1-11/117. Правомерность такого подхода подтверждается в постановлении Президиума ВАС РФ от 5 июля 2011 г. № 1407/11.

Порядок ведения раздельного учета

Конкретной методики ведения раздельного учета операций, облагаемых НДС и освобожденных от налогообложения, в Налоговом кодексе РФ нет. Поэтому организация может вести раздельный учет в любом порядке, позволяющем разграничить облагаемые и освобожденные от НДС операции.

К примеру, учет облагаемых и освобожденных от налогообложения операций можно вести на субсчетах, специально открытых к счетам реализации. Также можно использовать данные аналитического учета (специальные ведомости, таблицы, справки и т. д.) или информацию из журнала учета выставленных счетов-фактур и книги продаж.

Выбранный порядок ведения раздельного учета облагаемых и освобожденных от налогообложения операций закрепите в учетной политике для целей налогообложения.

Необходимость ведения раздельного учета «входного» НДС связана с тем, что по облагаемым и освобожденным от налогообложения операциям налог нужно учитывать по-разному. «Входной» НДС по товарам (работам, услугам, имущественным правам), используемым для выполнения облагаемых операций, принимается к вычету (п. 2 ст. 171 НК РФ). А по операциям, освобожденным от налогообложения, «входной» НДС нужно включить в стоимость приобретенного товара (работ, услуг, имущественных прав) (подп. 1 п. 2 ст. 170 НК РФ).

Когда можно не вести раздельный учет

Не вести раздельный учет «входного» НДС можно только в одном случае: если за квартал доля расходов на приобретение, производство и (или) реализацию товаров (работ, услуг, имущественных прав), освобожденных от обложения НДС, не превышает 5 процентов совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав. Тогда «входной» НДС, предъявленный поставщиками в этом квартале, можно принять к вычету. Об этом говорится в абзаце 7 пункта 4 статьи 170 Налогового кодекса РФ. Подробнее о порядке ведения раздельного учета «входного» НДС см. Как принять к вычету входной НДС при раздельном учете облагаемых и необлагаемых операций.

В противоположной ситуации, когда доля расходов на приобретение, производство и (или) реализацию товаров (работ, услуг, имущественных прав), облагаемых НДС, не превышает 5 процентов совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, организация обязана вести раздельный учет «входного» НДС, так как никаких исключений для такого случая Налоговый Кодекс РФ не содержит.

Ситуация: нужно ли вести раздельный учет НДС организации, совмещающей общую систему налогообложения и ЕНВД? Доля расходов по операциям, облагаемым ЕНВД, не превышает 5 процентов

Ответ: да, нужно.

Организации, совмещающие общую систему налогообложения и ЕНВД, должны обеспечить двухэтапный раздельный учет входного НДС.

Сначала необходимо отделить суммы налога, относящиеся к деятельности на общей системе налогообложения, от сумм налога, относящихся к деятельности на ЕНВД. Дело в том, что в отношении деятельности, переведенной на ЕНВД, организации не признаются плательщиками НДС (п. 4 ст. 346.26 НК РФ). Следовательно, в рамках такой деятельности они не имеют права на налоговый вычет. Часть входного НДС по ресурсам, приобретенным для реализации товаров (работ, услуг) в рамках деятельности на ЕНВД, нужно включить в стоимость этих ресурсов (подп. 3 п. 2 ст. 170 НК РФ). На первом этапе раздельного учета бухгалтер определяет данную величину и исключает ее из суммы НДС, которая может быть принята к вычету в рамках деятельности на общей системе налогообложения.

Затем необходимо отделить суммы налога, относящиеся к операциям, облагаемым НДС, от сумм налога, относящихся к операциям, освобожденным от налогообложения. При этом речь идет только об операциях в рамках деятельности на общей системе налогообложения. Часть входного налога по ресурсам, которые приобретены для реализации товаров (работ, услуг), облагаемых НДС, принимается к вычету. Часть налога по ресурсам, которые приобретены для реализации товаров (работ, услуг), освобожденных от налогообложения, включается в стоимость этих ресурсов. Распределение входного налога между двумя видами операций происходит на втором этапе раздельного учета. Такой порядок следует из положений пунктов 4, 4.1 статьи 170 Налогового кодекса РФ.

В рамках деятельности на общей системе налогообложения организация может быть освобождена от раздельного учета. Для этого нужно, чтобы за отчетный квартал расходы по операциям, не облагаемым НДС, не превышали 5 процентов от общей суммы расходов организации. Если такое соотношение выдержано, то всю сумму НДС, предъявленную организации в отчетном квартале, она может принять к вычету. Об этом сказано в абзаце 7 пункта 4 статьи 170 Налогового кодекса РФ. На ту часть входного НДС, которая относится к деятельности, облагаемой ЕНВД, данная норма законодательства не распространяется.

Аналогичные разъяснения содержатся в письмах Минфина России от 8 июля 2005 г. № 03-04-11/143 и ФНС России от 16 мая 2011 г. № АС-4-3/7801, от 31 мая 2005 г. № 03-1-03/897/8.

Ситуация: нужно ли при определении 5-процентной доли расходов по операциям, не облагаемым НДС, учитывать расходы, связанные с деятельностью на ЕНВД? Организация совмещает общую систему налогообложения и ЕНВД

Ответ: да, нужно.

В рамках деятельности на общей системе налогообложения организация может быть освобождена от раздельного учета НДС. Для этого нужно, чтобы за отчетный квартал расходы по операциям, не облагаемым НДС, не превышали 5 процентов от общей суммы расходов организации. Если такое соотношение выдержано, то всю сумму НДС, предъявленную организации в отчетном квартале, она может принять к вычету. Исключение составляет сумма НДС по ресурсам, приобретенным для использования в деятельности на ЕНВД. Эту сумму нельзя принять к вычету ни при каких обстоятельствах.

Что касается расходов, которые относятся к деятельности на ЕНВД, то при определении доли затрат по операциям, не облагаемым НДС, их надо включить в расчет пропорции (как в числитель, так и в знаменатель) наряду с расходами, связанными с деятельностью на общей системе налогообложения. Это следует из положений абзаца 7 пункта 4 статьи 170 Налогового кодекса РФ, согласно которым 5-процентное соотношение определяется исходя из общей величины совокупных расходов на приобретение, производство и реализацию товаров (работ, услуг), имущественных прав.

В рассматриваемой ситуации рассчитывать долю расходов нужно по формуле:

| Доля расходов по операциям, не облагаемым НДС | = | Общая сумма затрат по операциям, освобожденным от НДС (в т. ч. по операциям в рамках деятельности на ЕНВД) | : | Общая сумма затрат организации (в т. ч. по деятельности на ЕНВД) |

Правомерность такого подхода подтверждается письмом ФНС России от 16 февраля 2010 г. № 3-1-11/117 и арбитражной практикой (см., например, определения ВАС РФ от 30 октября 2013 г. № ВАС-14566/13, от 15 августа 2008 г. № 10210/08, постановления ФАС Северо-Кавказского округа от 9 сентября 2013 г. № А63-12167/2012, от 4 мая 2008 г. № Ф08-2250/2008, Северо-Западного округа от 7 декабря 2007 г. № А05-5928/2007, Западно-Сибирского округа от 3 мая 2007 г. № Ф04-2625/2007(33758-А27-29), от 29 ноября 2006 г. № Ф04-7155/2006(27733-А75-41), Волго-Вятского округа от 23 августа 2007 г. № А82-6804/2005-99).

Ситуация: нужно ли вести раздельный учет по НДС, если организация передает поставщикам в оплату приобретенных товаров (работ, услуг) собственный вексель?

Ответ: нет, не нужно.

Любые векселя признаются ценными бумагами (ст. 143 ГК РФ). Однако для покупателя, который рассчитывается собственным векселем за приобретенные товары (работы, услуги), использование векселя не является реализацией ценной бумаги. Выдавая вексель, покупатель подтверждает принятые на себя обязательства по оплате поставленной продукции. Эти обязательства отражаются в составе кредиторской задолженности и в дальнейшем подлежат погашению. В свою очередь продавец, согласившийся принять собственный вексель покупателя, фактически лишь предоставляет ему отсрочку по оплате товаров (работ, услуг). Это следует из статей 815 и 823 Гражданского кодекса РФ.

Следовательно, квалифицировать использование собственного векселя как реализацию ценной бумаги нельзя. Такая форма расчетов не признается операцией, освобожденной от обложения НДС (подп. 12 п. 2 ст. 149 НК РФ). Поэтому и вести раздельный учет не нужно. Финансовое ведомство согласно с таким подходом (письмо Минфина России от 4 марта 2004 г. № 04-03-11/30).

Ситуация: нужно ли вести раздельный учет по НДС, если организация рассчитывается с поставщиками векселями третьих лиц за приобретенные товары (работы, услуги)?

Ответ: да, нужно.

По мнению контролирующих ведомств, при выдаче векселя третьего лица в счет оплаты за товары (работы, услуги) у организации возникает обязанность по ведению раздельного учета облагаемых и освобожденных от НДС операций (письма Минфина России от 6 июня 2005 г. № 03-04-11/126, МНС России от 15 июня 2004 г. № 03-2-06/1/1372/22).

Такая точка зрения основана на том, что при расчетах за товары (работы, услуги) происходит переход права собственности на вексель, то есть его реализация. А операции по реализации ценных бумаг освобождены от налогообложения (подп. 12 п. 2 ст. 149 НК РФ). То есть в рассматриваемой ситуации организация должна вести раздельный учет облагаемых и освобожденных от налогообложения операций (п. 4 ст. 149 НК РФ).

Совет: есть аргументы, позволяющие организациям не вести раздельный учет по НДС при выдаче векселя третьего лица в счет оплаты за товары (работы, услуги). Они заключаются в следующем.

В зависимости от цели передачи вексель может использоваться в качестве:

- способа оформления договора займа;

- ценной бумаги как способа получения дополнительных доходов;

- средства расчетов с контрагентами.

Это следует из статей 5, 143, 815, пункта 1 статьи 408, статьи 862 Гражданского кодекса РФ, Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, и определения Конституционного суда РФ от 4 апреля 2006 г. № 98-О.

Как правило, при передаче векселя в оплату товаров (работ, услуг) он является не объектом сделки, а средством расчета с контрагентами (средством платежа). Передача векселя в качестве оплаты равносильна передаче денежных средств. То есть вексель в таком случае не является товаром в смысле пункта 3 статьи 38 и пункта 1 статьи 39 Налогового кодекса РФ.

Если вексель используется исключительно как средство платежа, то его передача в оплату приобретенных товаров (работ, услуг) не признается реализацией ценной бумаги. Объект обложения НДС в этом случае не возникает (подп. 1 п. 1 ст. 146 НК РФ). Поэтому рассматривать такую операцию как освобожденную от налогообложения в соответствии с подпунктом 12 пункта 2 статьи 149 Налогового кодекса РФ нельзя. Правомерность такого вывода подтверждается арбитражной практикой (см., например, определения ВАС РФ от 11 августа 2009 г. № ВАС-10058/09, от 8 февраля 2008 г. № 910/08, от 4 февраля 2008 г. № 403/08, постановления ФАС Московского округа от 11 марта 2009 г. № КА-А40/1255-09, от 7 мая 2008 г. № КА-А40/3538-08, от 14 февраля 2008 г. № КА-А40/539-08, от 29 октября 2007 г. № КА-А40/11054-07, от 1 ноября 2005 г. № КА-А40/10849-05, Поволжского округа от 19 апреля 2011 г. № А65-14950/2010, от 23 октября 2007 г. № А57-13898/2006, Уральского округа от 1 октября 2007 г. № Ф09-7982/07-С3, от 6 октября 2005 г. № Ф09-3927/05-С2, Волго-Вятского округа от 22 июня 2006 г. № А31-2731/2005-13, от 22 декабря 2005 г. № А43-10282/2005-32-373, Западно-Сибирского округа от 22 июня 2005 г. № Ф04-3835/2005(12285-А45-25), Северо-Западного округа от 17 октября 2007 г. № А13-11640/2006, от 10 июня 2005 г. № А66-7746/2004).

Используя эти материалы в качестве аргументов, организация может обосновать свое право не вести раздельный учет.

Вместе с тем, если организация получает доход от передачи векселя в счет оплаты приобретенных товаров (работ, услуг), то такая передача может быть признана реализацией ценной бумаги. Например, организация может получить доход при передаче векселя по цене, превышающей ее расходы на приобретение векселя. В таком случае операция по передаче векселя будет считаться освобожденной от НДС (подп. 12 п. 2 ст. 149 НК РФ).

Распределение НДС при раздельном учете

Предъявляемые поставщиками товаров, работ, услуг суммы налога на добавленную стоимость необходимо либо принять к вычету (в налогооблагаемых операциях), либо включить в стоимость ТРУ для расчета налога на прибыль (в освобожденных от налога операциях). Это указано в п. 4 ст. 170 НК РФ.

При этом если компания не ведет раздельный учет по НДС, но осуществляет налогооблагаемую и освобожденную от налогообложения деятельность, то она не может ни применить право вычета по входному НДС, ни увеличить на сумму налога стоимость продукции (абз. 6 п. 4 ст. 170 НК РФ). Об этом же говорится в письме Минфина от 11.11.2009 № 03-07-11/296. Также с этим соглашаются и суды, о чем свидетельствует сложившаяся судебная практика по отказам налогоплательщикам в исках, если они не ведут раздельный учет НДС (постановление ФАС Западно-Сибирского округа от 21.04.2009 № Ф04-2146/2009(4710-А27-19), Ф04-2146/2009(4321-А27-19) по делу № А27-10576/2008).

Однако если товары, работы, услуги используются только в отношении налогооблагаемых операций, то даже при отсутствии раздельного учета НДС налогоплательщик вправе воспользоваться правом на вычет по ним (письмо ФНС от 02.02.2007 № ШТ-6-03/68@).

Принципы ведения раздельного учета по НДС

1. В одном виде деятельности.

При приобретении товаров и услуг, которые целиком используются в облагаемой налогом деятельности, трудностей у налогоплательщика с отображением их в налоговом учете не возникает. Так, предъявленный поставщиком к вычету НДС покупатель целиком сможет принять к вычету на основании п. 1 ст. 172 и п. 4 ст. 170 НК РФ.

Если же приобретаемые товары будут полностью использоваться в освобожденной от обложения налогом деятельности, то сумма НДС целиком будет отнесена к увеличению их стоимости.

2. В нескольких видах деятельности.

В тех же случаях, когда приобретаемые товары, основные средства (ОС), услуги, нематериальные активы (НМА), работы или имущественные права будут использоваться как в налогооблагаемой, так и в освобожденной от НДС деятельности, распределение НДС при раздельном учете будет особым. Тогда часть предъявленного поставщиком налога может быть использована как вычет, а другая часть — направлена на увеличение стоимости покупки.

Для того чтобы определить, какая сумма налога будет использована в качестве вычета, а какая пойдет на увеличение стоимости, необходимо высчитать пропорцию (абз. 4 п. 4 ст. 170 НК РФ).

Налогоплательщику следует внести запись о поступившем счете-фактуре в книге покупок только в той части, которая пойдет на вычет (п. 2, подп. «у» п. 6, п. 23(2) Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

Особенности расчета пропорции при раздельном учете НДС

1. Налоговый период.

Пропорция определяется на основании данных налогового периода, которым является квартал (письма Минфина от 12.11.2008 № 03-07-07/121 и ФНС от 27.05.2009 № 3-1-11/373@). Распределять «зашедший» от поставщика НДС следует в том налоговом периоде, когда товары были приняты на учет (письмо Минфина от 18.10.2007 № 03-07-15/159).

Исключение составляют основные средства и нематериальные активы, которые были приняты на учет в первом или втором месяце квартала. Распределять НДС в соответствии с пропорцией по этим активам налогоплательщик вправе по итогам того месяца, когда они были отображены в учете в связи с их приемкой (подп. 1 п. 4.1 ст. 170 НК РФ).

Кроме того, особые правила при расчете пропорции действуют и в отношении:

- операций с фининструментами срочных сделок (подп. 2 п. 4.1 ст. 170 НК РФ);

- клиринговых операций (подп. 3 п. 4.1 ст. 170 НК РФ);

- операций по предоставлению займа ценными бумагами или деньгами, операций РЕПО (подп. 4 п. 4.1 ст. 170 НК РФ) или продажи ценных бумаг (подп. 5 п. 4.1 ст. 170 НК РФ).

2. Формула.

Для того чтобы разобраться, как ведется раздельный учет НДС, следует ознакомиться с такими формулами:

ПНДС = СНДС / Собщ.

где ПНДС – пропорциональный НДС к вычету;

СНДС – суммарное значение выручки по товарам, отгруженным в рамках налогооблагаемых операций;

Собщ – общая сумма отгруженных товаров за отчетный период.

НДС = Снеобл / Собщ.

НДС – сумма НДС, направляемая на увеличение стоимости товаров;

Снеобл – стоимость товаров, отгруженных в рамках освобожденных от налогообложения операций;

Собщ – общая сумма отгруженных товаров за отчетный период.

См. также материал «Разъяснено, как считать пропорцию для раздельного учета, если имела место продажа ценных бумаг».

Указанные выше формулы выведены на основании норм, содержащихся в п. 4.1 ст. 170 НК РФ. При этом в расчете пропорции не следует учитывать те поступления, которые не могут быть признаны выручкой от реализации товаров. Это:

- проценты по депозитным вкладам (письмо Минфина от 17.03.2010 № 03-07-11/64);

- дивиденды по акциям (письма Минфина России от 17.03.2010 № 03-07-11/64, от 11.11.2009 № 03-07-11/295);

- дисконты по векселям (письмо Минфина России от 17.03.2010 № 03-07-11/64);

- суммы, полученные в виде штрафных санкций, связанных с изменением условий займа (письмо Минфина от 19.07.2012 № 03-07-08/188);

- полученное подразделением финансирование от головной компании (постановление Президиума ВАС РФ от 30.07.2012 № 2037/12);

- сделки эмитентов депозитарных расписок России по размещению этих расписок, а также по связанной с расписками купле-продаже ценных бумаг (абз. 8 п. 4 ст. 170 НК РФ).

При подсчете общей суммы отгруженных товаров за отчетный период следует учитывать реализацию как на территории России, так и за ее пределами (определение ВАС РФ от 30.06.2008 № 6529/08).

Использовать другие формулы для расчета пропорций — например, исходя из площади помещений, которые используются для облагаемой и освобожденной от налога деятельности, — нельзя (постановление ФАС Восточно-Сибирского округа от 20.03.2009 № А33-7683/08-Ф02-959/09).

3. Сумма без НДС.

Для расчета пропорции необходимо брать стоимость отгруженных товаров без учета НДС (письмо Минфина от 18.08.2009 № 03-07-11/208, ФНС России от 21.03.2011 № КЕ-4-3/4414). При этом необходимо учитывать, что сложившаяся судебная практика полностью поддерживает выводы финансового ведомства и контролеров (постановление Президиума ВАС РФ от 18.11.2008№ 7185/08).

Чиновники, Президиум ВАС РФ и нижестоящие арбитражные суды обосновывают свои решения тем, что ведение раздельного учета по НДС должно быть в сопоставимых значениях. Причем при расчете как облагаемых НДС операций, так и не облагаемых.

В то же время некоторые судьи не усматривают в ст. 170 Налогового кодекса прямого указания на то, что при расчете пропорции надлежит исключить сумму НДС, и выносят решения в пользу налогоплательщиков, которые не соглашаются с озвученной выше позицией (постановление ФАС Западно-Сибирского округа от 07.05.2007 № Ф04-2637/2007(33744-А45-42) по делу № А45-6961/2006-46/292, ФАС Московского округа от 28.06.2007, 29.06.2007 № КА-А40/5984-07 по делу № А40-73242/06-129-462).

Методика раздельного учета НДС

В гл. 21 НК РФ не прописана методика раздельного учета НДС, поэтому налогоплательщики определяют ее самостоятельно. На практике предприятия закрепляют методические рекомендации по раздельному учету НДС в своей учетной политике (постановление ФАС Поволжского округа от 19.04.2011 № А55-19268/2010 и письмо УФНС Москвы от 11.03.2010 № 16-15/25433).

Если же предприятие фактически пользуется раздельным учетом НДС, но в правилах по его ведению в учетной политике это не отражено, то имеется возможность оспорить вероятный отказ фискалов в праве на вычет в суде. В этом случае необходимо только представить доказательства того, что такое разделение при учете НДС ведется (постановление ФАС Северо-Кавказского округа от 17.08.2011 № А53-19990/2010).

Однако существует и негативная судебная практика для налогоплательщиков, которые не смогли доказать, что раздельный учет ведется (постановление ФАС Дальневосточного округа от 20.07.2011 № Ф03-2961/2011). Поэтому игнорировать отражение правил раздельного учета в учетной политике не стоит.

О том, как быть, если в определенном периоде не было отгрузки, см. в материале «Раздельный учет НДС в бездоходных периодах ведется по правилам налогоплательщика».

Как ведется раздельный учет НДС: проводки

Необходимо открыть субсчета второго порядка для учета поступающего от поставщиков НДС. Так, на субсчете 19-1 будет собираться НДС по товарам (услугам, ОС, НМА), которые используются в обоих видах деятельности. На 19-2 предлагается накапливать НДС по товарам, которые будут использованы в облагаемой налогом деятельности. На субсчете 19-3 будет учитываться НДС, который впоследствии увеличит стоимость товаров, используемых в освобожденной от налогообложения деятельности.

Пример проводок при оприходовании основного средства:

Май

Дт 08 Кт 60 (от поставщика принято оборудование) — 60 000 руб.

Дт 19-1 Кт 60 (учтен входной НДС) — 10 800 руб.

Дт 60 Кт 51 (перечислены деньги поставщику) — 70 800 руб.

Дт 01 Кт 08 (оборудование принято на учет) — 60 000 руб.

Июнь

Дт 44 Кт 02 (начислена амортизация линейным способом, срок использования оборудования — 4 года) — 1 250 руб.

Март

Дт 19-2 Кт 19-1 (НДС, который будет использован в качестве вычета) — 7 000 руб.

Дт 19-3 Кт 19-1 (сумма НДС, которая пойдет на увеличение стоимости оборудования) — 3 000 руб.

Дт 68 Кт 19-2 (НДС, принятый к вычету) — 7 000 руб.

Дт 01 Кт 19-3 (увеличение балансовой стоимости оборудования) — 3 000 руб.

Дт 44 Кт 02 (доначисление амортизации за июнь) — 62,5 руб.

Дт 44 Кт 02 (амортизация за июль) — 1 131,25 руб.

Когда можно не вести раздельный учет по НДС

Иногда могут возникать ситуации, когда налогоплательщик осуществляет налогооблагаемые и освобожденные от налогообложения операции, но обязанности по ведению раздельного учета НДС у него не возникает.

1. Правило 5%.

До 2018 года налогоплательщики могли не вести раздельный учет налога в тех налоговых периодах, когда общие расходы по операциям, освобожденным от НДС (не облагаемым НДС) меньше или равны 5% от суммарного значения всех расходов на производственный процесс. В эти периоды все суммы предъявляемого поставщиками НДС подлежали вычету целиком. С 2018 года ведение раздельного учета стало обязательным и в таких периодах. При этом возможность брать в них весь налог к вычету сохранилась.

Важно помнить, что при расчете показателей используются именно затраты на ведение необлагаемых операций, а не выручка от такой деятельности (письмо Минфина от 08.09.2011 № 03-07-11/241). При этом при исчислении 5% барьера учитываются расходы по всем не облагаемым НДС операциям, а не по какой-то одной (письмо ФНС от 03.08.2012 № ЕД-4-3/12919@).

2. Иные случаи.

Также суды признают за налогоплательщиками право не вести раздельный учет:

- если товары сразу были приобретены для целей, не облагаемых НДС, но впоследствии их назначение было изменено (определение ВАС РФ от 26.06.2008 № 8277/08);

- если предъявлены к погашению векселя третьих лиц с учетом того, что основная деятельность, облагаемая НДС, тоже ведется.

В этом случает ФАС Московского округа встал на сторону налогоплательщика, указав, что тот не должен вести раздельный учет, поскольку ни общеадминистративные, ни производственные расходы не могут быть включены в затраты по приобретению векселей. Кроме того, в п. 4 ст. 170 НК РФ не упоминается об операциях, связанных с обращением ценных бумаг — только о товарных операциях (постановление ФАС Московского округа от 23.09.2009 № КА-А40/9481-09).

Понятие основных средств на предприятии

Основные средства на предприятии – это имущество, которое используется на предприятии много раз в качестве средств, которые необходимы при производстве определенной продукции, для выполнения необходимы работ, а так же для управленческих нужд на предприятии используемых более одного года.

Виды основных средств приведем в виде таблицы:

| Вид основных средств | Что относится |

| Здания | Корпуса цехов, складские помещения, производственные лаборатории и т.д. |

| Сооружения | Инженерно-строительные объекты, которые создают условия для ведения производственного процесса, а именно: дороги, туннели, эстакады |

| Передаточные устройства | Электросети, газовые сети, теплосети |

| Машины и оборудование | Силовые машины и оборудование ( генераторы, паровые машины, электродвигатели), рабочие машины и оборудование(прессы, электропечи и т.п.), вычислительная техника ( компьютеры, печатные машинки и т.п.) |

| Транспортные средства | Автомобили, вагоны, прицепы, кары |

| Производственный инвентарь и принадлежности | Стеллажи, рабочие столы, стулья и т.п. |

| Продуктивный и племенной скот | |

| Многолетние насаждения и прочие основные средства |

Читайте также статью: → Повышение ставки НДС до 20%.

Раздельный учет

Налоговый кодекс РФ не предоставляет порядок ведения раздельного учета, но это не дает право налогоплательщику свободу выбора. Согласно п.4 ст.170 НК РФ ведения раздельного учета НДС является обязанностью налогоплательщика.

В случае отсутствия на предприятии ведения раздельного учета – входного НДС по основным средствам, то:

- налогового вычета по НДС не будет;

- НДС не войдет в расходы при расчете налога на прибыль на предприятии, а для индивидуального предпринимателя – НДФЛ.

Алгоритм по раздельному учету НДС необходимо разработать следующим предприятиям:

- Только открывшие предприятия или индивидуальные предприниматели, которые изначально планируют работать с облагаемым и необлагаемым НДС. В данном случае необходимо в учетной политике прописать методику по раздельному учету НДС;

- Если действующие налогоплательщики решили совмещать разные системы налогообложения или у них появились необлагаемые операции, тогда им необходимо в уже действующую политику внести дополнения в виде методики по раздельному учету.

Пример расчета раздельного учета НДС по основным средствам

ООО «Кипарис» приобрело в начале августа 2017 году легковой автомобиль для начальника коммерческого отдела за 1 357 000,00 рублей, в том числе НДС 207 000,00рублей.

Доля необлагаемых операций в общей выручке ООО «Кипарис» за август 2017 года составила 22%.

В учетной политике предприятия отражены такие элементы раздельного учета НДС, как:

- учет НДС по основным средствам проводиться на субсчете 19/1-2 «НДС по основным средствам, используемым в операциях, облагаемых и необлагаемых НДС».

- НДС, относящийся к основным средствам, приобретенным в первые два месяца квартала, распределяется помесячно;

Распределение НДС по приобретенному легковому автомобилю:

- 45 540 руб. (207 000 × 22%) — эта сумма увеличивает стоимость основных средств ( легкового автомобиля);

- 161 460 руб. (207 000 × (100% – 22%)) — данная сумма включается в вычеты по НДС.

Записи о распределенном НДС в учете ООО «Кипарис»:

- Дт 08 «Вложения во внеоборотные активы» Кт 19/1-2 «НДС по основным средствам, используемым в операциях, облагаемых и необлагаемых НДС» — 45 540 руб.;

- Дт 68/2 «НДС» Кт 19/1-2 «НДС по основным средствам, используемым в операциях, облагаемых и необлагаемых НДС» — 161 460 руб.

По состоянию на 31.08.2016 первоначальная стоимость автомобиля рассчитывается следующим образом: 1 195 540 руб. (1 150000руб. + 45 540 руб.).

Читайте также статью: → Основные бухгалтерские проводки по НДС.

Часто задаваемые вопросы

Вопрос №1 Что представляет собой раздельный учет НДС?

Ответ: Налог на добавленную стоимость – это налог, который возникает при продаже предприятием продукции или предоставлении услуг с добавленной стоимостью. Иными словами – это налог на сумму образующую разницу между ценой продажи и ценой покупки. Если предприятие на одновременно находиться на разных системах налогообложения и имеются облагаемые и необлагаемые операции, то ему в обязательном порядке необходимо вести раздельный учет. Ведение данного учета позволяет предприятию получать налоговый вычет по НДС и включать в статью расходы при подсчете прибыли.

Вопрос №2 Какие ставки НДС действуют на территории РФ?

Ответ: на территорию РФ действуют ставки НДС в размере 18% практически на все товары, работы, услуги. Но есть и исключение 10% на медицинские препараты, некоторые продуктовые товары и на детский товар. Если товар идет на экспорт, тогда НДС составляет 0%.

Вопрос№3 Существует ли алгоритм распределения раздельного учета НДС по основных средств?

Ответ: В налоговом кодексе РФ нет конкретного алгоритма ведения раздельного учета НДС по основным средствам, но есть описание в п. 4 ст. 170 НК РФ, согласно которым необходимо на предприятии составить методику по раздельному учету.

>Раздельный учет по НДС. Примеры

Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Обязанность ведения раздельного учета НДС

Налогоплательщики, осуществляющие налогооблагаемые и освобождаемые от обложения налогом на добавленную стоимость операции в соответствии с положениями ст. 149 НК РФ, обязаны вести раздельный учет таких операций (п. 4 ст. 149 НК РФ).

Кроме того, нужно раздельно учитывать суммы «входного» НДС по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, которые используются в облагаемых и не облагаемых налогом операциях.

Так как в случае приобретения товаров (работ, услуг), имущественных прав как для облагаемых налогом, так и для освобождаемых от налогообложения операций суммы «входного» НДС принимаются к вычету либо учитываются в стоимости товаров (работ, услуг) в той пропорции, в которой они используются для операций, подлежащих налогообложению или освобожденных от него (п. 4 ст. 170 НК РФ).

Напомним, что по общему правилу суммы НДС, предъявленные продавцом покупателю (или уплаченные на таможне при ввозе товаров на территорию РФ), принимаются к вычету покупателем, если:

— приобретенные товары (работы, услуги), имущественные права используются для осуществления операций, облагаемых налогом на добавленную стоимость (пп. 1 п. 2 ст. 171 НК РФ);

— приобретенные товары (работы, услуги), имущественные права приняты к учету (п. 1 ст. 172 НК РФ);

— имеется правильно оформленный счет-фактура поставщика (для импортных товаров имеются документы, подтверждающие фактическую уплату сумм налога при ввозе товаров на территорию РФ (п. 2 ст. 169, п. 1 ст. 172 НК РФ)).

Из этого общего правила есть исключения.

В силу прямого указания п. 2 ст. 170 НК РФ суммы «входного» НДС, предъявленные покупателю при приобретении товаров (работ, услуг), к вычету не принимаются, а учитываются в стоимости приобретенных товаров (работ, услуг) в следующих случаях приобретения товаров (работ, услуг):

— используемых для операций, не подлежащих налогообложению (освобожденных от налогообложения) согласно ст. 149 НК РФ;

— используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

— используемых лицами, не являющимися налогоплательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

— используемых для операций, не признаваемых объектом налогообложения в соответствии с п. 2 ст. 146 НК РФ.

Налогоплательщик обязан вести раздельный учет сумм налога на добавленную стоимость по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых этим налогом, так и не подлежащих налогообложению операций (абз. 5 п. 4 ст. 170 НК РФ).

Исполнение налогоплательщиком требования, установленного п. 2 ст. 170 НК РФ, возможно лишь в случае соблюдения правил ведения раздельного учета сумм налога, предусмотренного для ситуации осуществления как облагаемых, так и не подлежащих налогообложению (освобожденных от налогообложения) операций (абз. 5 п. 4 ст. 170 НК РФ, разд. 2 Обзора практики рассмотрения налоговых споров Президиумом ВАС РФ, ВС РФ и толкование норм законодательства о налогах и сборах, содержащееся в решениях КС РФ за 2013 г., направленного нижестоящим налоговым органом Письмом ФНС России от 24.12.2013 N СА-4-7/23263, Постановление Президиума ВАС РФ от 05.07.2011 N 1407/11 по делу N А40-167992/09-13-1421, п. 2.2 Определения КС РФ от 04.06.2013 N 966-О).

Таким образом, раздельный учет «входного» НДС необходим для того, чтобы принимать к вычету только ту часть «входного» НДС, которая относится к облагаемым этим налогом операциям. А по необлагаемым операциям налогоплательщик не может поставить «входной» НДС к вычету — вместо этого сумма налога учитывается в расходах при расчете налога на прибыль.

При отсутствии раздельного учета суммы «входного» НДС по товарам (работам, услугам), которые используются одновременно и для облагаемых, и для не облагаемых НДС операций, нельзя отнести ни к вычетам по облагаемым НДС операциям, ни учесть в расходах при расчете налога на прибыль по необлагаемым операциям (абз. 6 п. 4 ст. 170 НК РФ, Письмо Минфина России от 11.01.2007 N 03-07-15/02). Сумма «входного» НДС в такой ситуации покрывается за счет собственных средств организации.

Методика раздельного учета «входного» НДС

Раздельному учету в гл. 21 НК РФ посвящено две нормы — п. 4 ст. 149, п. 4 ст. 170 НК РФ. Но они лишь определяют, что необходимо организовать раздельный учет.

При этом Налоговый кодекс РФ не определяет, каким образом должен быть организован раздельный учет операций по отгрузке и «входного» НДС, а также не устанавливает требований к перечню документов, которыми организация может подтвердить раздельный учет.

Поэтому методика ведения раздельного учета операций по отгрузке и «входного» НДС должна быть разработана организацией самостоятельно и отражена в учетной политике для целей налогообложения (абз. 4 п. 4 ст. 170 НК РФ, Письмо УФНС России по г. Москве от 11.03.2010 N 16-15/25433).

При разработке этой части учетной политики необходимо учитывать, что основная задача раздельного учета НДС — из «входного» налога на добавленную стоимость вычленить ту часть, которая относится к облагаемым операциям. Эту сумму организация сможет поставить к вычету. Остальную часть налога ей придется включить в стоимость приобретенных товаров (работ, услуг), имущественных прав, или же отнести на расходы. Для этого нужно распределить в учете между облагаемыми и льготными операциями не только суммы НДС, но и товары, выручку, расходы.

Расчет пропорции

Пунктом 4 ст. 170 НК РФ установлено, что суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), имущественным правам, используемым как для облагаемых, так и для не облагаемых НДС операций, принимаются к вычету (либо учитываются в их стоимости) в той пропорции, в которой эти товары (работы, услуги), имущественные права используются для облагаемых НДС операций (соответственно, освобождаемых от налогообложения).

Таким образом, налогоплательщики, которые осуществляют операции как облагаемые НДС, так и освобожденные от обложения этим налогом, для применения вычета НДС должны рассчитать пропорцию, предусмотренную п. 4 ст. 170 НК РФ.

Порядок определения такой пропорции содержался в п. 4 ст. 170 НК РФ до 01.04.2014, а начиная с указанной даты, установлен в п. 4.1 ст. 170 НК РФ.

Пропорция (до и после 01.04.2014) определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, реализация которых облагается НДС (освобождается от налогообложения), в общей стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период (квартал) (абз. 4 п. 4, абз. 1 п. 4.1 ст. 170 НК РФ).

Так, доля выручки от облагаемых НДС операций в общей сумме выручки (если организация в течение квартала не получала доходов от реализации ценных бумаг) рассчитывается по формуле (абз. 1 п. 4.1 ст. 170 НК РФ):

Доля выручки от облагаемых НДС операций в общей сумме выручки за квартал =

(Выручка от продаж, облагаемых НДС (без НДС), за квартал + Прочие доходы, облагаемые НДС (без НДС), за квартал) / (Выручка от продаж (без НДС) за квартал + Прочие доходы (без НДС) за квартал) х 100%

Указанная формула — это пропорция, в которой НДС принимается к вычету.

Согласно официальной позиции определять пропорцию (абз. 4 п. 4, п. 4.1 ст. 170 НК РФ) нужно, основываясь на сопоставимых показателях. Для этого стоимость отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав следует определять без учета НДС, чтобы выручка была сопоставима с аналогичным показателем по льготным операциям (Письма Минфина России от 18.08.2009 N 03-07-11/208, от 26.06.2009 N 03-07-14/61, от 17.06.2009 N 03-07-11/162, Определение ВАС РФ от 25.03.2013 N ВАС-3003/13 по делу N А03-18530/2011, Постановления ФАС Центрального округа от 06.12.2013 по делу N А14-16841/2012, от 17.04.2012 по делу N А09-4324/2011, ФАС Дальневосточного округа от 13.06.2012 N Ф03-1656/2012 по делу N А37-359/2011).

Соответственно, чтобы посчитать долю выручки, приходящуюся на не облагаемые НДС операции, в числитель приведенной выше формулы ставится стоимость отгруженных за квартал товаров (выполненных работ, оказанных услуг), переданных имущественных прав в рамках необлагаемых продаж, а в знаменатель — квартальная стоимость всех отгрузок. Это уже пропорция, в которой НДС учитывается в стоимости товаров (работ, услуг, имущественных прав).

Как следствие, сумма НДС по общехозяйственным расходам, учитываемая в стоимости товаров, работ, услуг, имущественных прав, определяется по следующей формуле:

Сумма НДС, по итогам квартала, учитываемая в стоимости товаров (работ, услуг) =

НДС, предъявленный в течение квартала по общехозяйственным расходам х

Стоимость отгруженных в квартале товаров (выполненных работ, оказанных услуг), переданных имущественных прав, реализация которых не облагается НДС) / Общая стоимость отгруженных в квартале товаров (выполненных работ, оказанных услуг), переданных имущественных прав;

На практике делить «входной» НДС необходимо по таким общехозяйственным расходам, как расходы на коммунальные услуги по собственным помещениям, на телефонную связь, на аренду помещений, на уборку и обслуживание помещений, прилегающей территории, на банковское обслуживание, на канцелярские принадлежности, на мебель для офиса, на содержание служебного автотранспорта для руководящего персонала и др.

Пример

Общая сумма выручки Организации составила за квартал 12 550 000 руб., без учета НДС, в том числе:

— выручка от облагаемых НДС операций — 10 479 250, без учета НДС (83,5%);

— выручка от осуществления не облагаемых НДС операций — 2 070 750 руб. (16,5%).

Сумма «входного» НДС по общехозяйственным расходам составляет 200 000 руб.

Согласно учетной политике для целей налогообложения на 2015 г. показателем распределения «входного» НДС при осуществлении облагаемых и не облагаемых НДС операций является доля выручки по отгруженным товарам, работам, услугам, реализация которых не облагается НДС, в общей сумме выручки.

Расчет распределения «входного» НДС по общехозяйственным расходам можно оформить бухгалтерской справкой-расчетом в табличной форме:

Бухгалтерская справка-расчет распределения «входного» НДС по общехозяйственным расходам за квартал

|

Показатели |

Сумма (руб.) |

|

Совокупная выручка за квартал, без НДС (100%) — всего в том числе: |

12 550 000 |

|

— выручка от облагаемых НДС операций, без НДС (83,5%) |

10 479 250 |

|

— выручка от не облагаемых НДС операций (16,5%) |

2 070 750 |

|

Сумма «входного» НДС по общехозяйственным расходам — всего в том числе: |

200 000 |

|

— сумма «входного» НДС, приходящаяся на облагаемые операции |

167 000 (200 000 x 83,5%) |

|

— сумма «входного» НДС, приходящаяся на необлагаемые операции |

33 000 (200 000 x 16,5%) |

|

Сумма «входного» НДС, принимаемая к вычету |

167 000 |

|

Сумма «входного» НДС, включаемая в стоимость товаров (работ, услуг) |

33 000 |

Доля выручки от облагаемых НДС операций в общей сумме выручки (если организация в течение квартала получала доходы от реализации ценных бумаг) рассчитывается по формуле (пп. 5 п. 4.1 ст. 170 НК РФ):

Доля выручки от облагаемых НДС операций в общей сумме выручки за квартал =

(Выручка от продаж, облагаемых НДС (без НДС), за квартал + Прочие доходы, облагаемые НДС (без НДС), за квартал) / (Выручка от продаж (без НДС) за квартал + Прочие доходы (без НДС) за квартал — Доходы от продажи ценных бумаг за квартал + Налоговая прибыль от продажи ценных бумаг за квартал) х 100%

По общему правилу рассчитывать пропорцию, предусмотренную абз. 4 п. 4, п. 4.1 ст. 170 НК РФ, нужно по данным налогового периода — за квартал, так как плательщики НДС исчисляют и уплачивают налог поквартально.

Единственным исключением является расчет сумм НДС в отношении основных средств и нематериальных активов, принятых к учету в первом или втором месяцах квартала. В этом случае налогоплательщики имеют право определять указанную пропорцию исходя из стоимости отгруженных в соответствующем месяце товаров (выполненных работ, оказанных услуг), переданных имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости отгруженных (переданных) за месяц товаров (выполненных работ, оказанных услуг), переданных имущественных прав (абз. 4 п. 4, пп. 1 п. 4.1 ст. 170 НК РФ). То есть пропорция может определяться по данным одного месяца, а не всего налогового периода.

На этом основании, если организация в первом или втором месяце квартала приобретала объекты основных средств или нематериальных активов, используемые одновременно в облагаемых и не облагаемых НДС операциях, она вправе рассчитать долю выручки от облагаемых НДС операций в общей сумме выручки за месяц, в котором был приобретен объект основных средств или нематериальный актив, и принять к вычету сумму НДС, учтенную в течение такого месяца на соответствующем субсчете к счету 19, например на субсчете 19.Н/О-ОС (НМА), предназначенном для учета НДС по основным средствам и нематериальным активам, используемым одновременно для облагаемых и необлагаемых операций.

В этом случае используется формула:

НДС к вычету = (Сумма «входного» НДС по объекту основных средств или нематериальных активов) х (Доля выручки от облагаемых НДС операций в общей сумме выручки за месяц, в котором приобретено основное средство или нематериальный актив)

А часть суммы НДС, оставшейся на этом субсчете счета 19 по каждому объекту основных средств или нематериальных активов, включить в стоимость такого объекта.

Пример

Торговая компания в октябре 2015 г. приобрела основное средство за 118 000 руб. (включая НДС — 18 000 руб.).

В этом же месяце организация приняла данный объект к учету и установила срок его полезного использования — 50 месяцев.

Объект одновременно используется как в облагаемых, так и в не облагаемых НДС операциях.

Значит, «входной» НДС следует частично отнести на увеличение стоимости объекта, а частично принять к вычету.

В октябре 2015 года стоимость не облагаемых НДС отгрузок составила 2 000 000 руб., а стоимость отгрузок, облагаемых НДС, — 3 000 000 руб.

Рассчитаем сумму «входного» НДС, которую следует включить в первоначальную стоимость объекта основного средства.

Она равна 7200 руб. .

В бухгалтерском учете в октябре 2015 года необходиом сделать следующие записи:

Дебет 08-4 Кредит 60

— 100 000 руб. — отражены расходы на приобретение объекта основных средств;

Дебет 19 Кредит 60

— 18 000 руб. — учтена сумма «входного» НДС;

Дебет 08-4 Кредит 19

— 7200 руб. — часть «входного» НДС включена в первоначальную стоимость объекта;

Дебет 01 Кредит 08-4

— 107 200 руб. (100 000 руб. + 7200 руб.) — сформирована первоначальная стоимость объекта;

Дебет 68 Кредит 19

— 10 800 руб. (18 000 руб. — 7200 руб.) — часть «входного» налога предъявлена к вычету.

Раздельный учет при осуществлении операций, облагаемых по разным ставкам — 0% и 18 (10)%

Пунктом 4 статьи 170 НК РФ установлен порядок ведения раздельного учета «входного» НДС только в случае, если налогоплательщик одновременно осуществляет облагаемые НДС и освобождаемые от налогообложения операции.

При этом гл. 21 НК РФ не содержит прямой нормы, обязывающей налогоплательщика вести раздельный учет «входного» НДС при осуществлении операций, облагаемых НДС по разным ставкам (0% и 18% или 0% и 10%).

Однако особый порядок принятия к вычету «входного» НДС по операциям, облагаемым по нулевой ставке, на практике приводит к необходимости ведения раздельного учета (п. 3 ст. 172 НК РФ, Письма Минфина России от 29.04.2013 N 03-07-08/15125, УФНС России по г. Москве от 29.02.2008 N 19-11/19188). «Входной» НДС по таким операциям принимается к вычету на момент определения налоговой базы, установленный ст. 167 НК РФ.

Поэтому раздельный учет «входного» НДС должны вести и те налогоплательщики, которые осуществляют операции, облагаемые НДС по ставкам 0% и 18 (10)% (Письма Минфина России от 06.07.2012 N 03-07-08/172, от 27.06.2012 N 03-07-08/163, от 11.04.2012 N 03-07-08/101, от 20.02.2012 N 03-07-08/42, от 07.02.2012 N 03-07-08/31, от 02.02.2012 N 03-07-08/27, от 23.01.2012 N 03-07-08/11, от 22.12.2011 N 03-07-08/356, от 22.12.2011 N 03-07-08/360, от 22.12.2011 N 03-07-08/355).

В отношении экспортеров установлено, что НДС надо отдельно учитывать по каждой экспортной поставке (п. 6 ст. 166 НК РФ).

Никаких правил ведения раздельного учета для таких налогоплательщиков в гл. 21 НК РФ не установлено.

Пунктом 10 ст. 165 НК РФ предусмотрено, что порядок определения суммы налога, относящейся к товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по налоговой ставке 0 процентов, устанавливается принятой налогоплательщиком учетной политикой для целей налогообложения (Письма Минфина России от 29.04.2013 N 03-07-08/15125, от 26.02.2013 N 03-07-08/5471, от 06.07.2012 N 03-07-08/172, от 27.06.2012 N 03-07-08/163, от 11.04.2012 N 03-07-08/101, УФНС России по г. Москве от 29.02.2008 N 19-11/19188, Определение ВАС РФ от 11.09.2009 N ВАС-11963/09 по делу N А57-5373/2008-41).

Согласно разъяснениям, данным в Письме УФНС России по г. Москве от 29.02.2008 N 19-11/19188, в рассматриваемом случае необходимым требованием к методике раздельного учета затрат является возможность исчисления на основании данных бухгалтерского учета и объективных критериев (выбираемых налогоплательщиком самостоятельно) оплаченной части НДС, приходящейся на материальные ресурсы (работы, услуги), фактически использованные при производстве и (или) реализации экспортируемой продукции. При разработке методики необходимо учитывать, что распределение НДС по материальным ресурсам (работам, услугам), в том числе основным средствам и нематериальным активам, между видами продукции производится в пропорции, в которой материальные ресурсы (работы, услуги) используются при производстве и (или) реализации этих видов продукции.

Фактически это означает, что при осуществлении экспортных операций особый порядок применения вычетов распространяется не только на суммы «входного» НДС по товарам, реализованным на экспорт, но и на суммы «входного» НДС по всем товарам (работам, услугам), имущественным правам, прямо или косвенно связанным с осуществлением экспортных операций (Письма Минфина России от 10.04.2007 N 03-07-08/71, от 18.05.2006 N 03-04-08/100).

При определении в учетной политике методики ведения раздельного учета организации, осуществляющей операции, облагаемые по разным ставкам — 0% и 18 (10)%, нужно установить порядок определения пропорции (абз. 4 п. 4, п. 4.1 ст. 170 НК РФ) для распределения суммы «входного» НДС:

— либо определять ее исходя из стоимости отгруженных на экспорт товаров в общей стоимости товаров, отгруженных за налоговый период, то есть использовать порядок, предусмотренный п. 4.1 ст. 170 НК РФ;

— либо использовать любой другой обоснованный метод распределения НДС (например, распределить пропорционально стоимости продукции, отгруженной на экспорт и на внутренний рынок, затратам на производство продукции, отгруженной на экспорт и на внутренний рынок, и т.д.).

Так, в учетной политике для целей налогообложения для определения суммы НДС, подлежащей вычету по товарам, работам, услугам, используемым при производстве и реализации экспортных товаров, можно установить такой порядок определения пропорции (Постановления ФАС Уральского округа от 28.07.2008 N Ф09-5252/08-С2 по делу N А47-8664/07, ФАС Восточно-Сибирского округа от 25.05.2012 по делу N А19-14880/2011):

Суммы НДС по расходам, относящимся к производству и реализации товаров как на экспорт, так и на внутреннем рынке, определяются исходя из произведения НДС по приобретенным и подтвержденным счетами-фактурами товарно-материальным запасам, работам, услугам, относящимся к производству и реализации товаров на внутреннем рынке и на экспорт, на соотношение себестоимости экспортной продукции, которая рассчитывается как стоимость единицы продукции, сложившаяся в отчетном периоде, умноженная на количество отгруженной на экспорт продукции, к себестоимости продукции (работ, услуг), реализованной в отчетном месяце на внутреннем рынке и на экспорт, которая рассчитывается как себестоимость единицы продукции, сложившаяся в отчетном месяце, умноженная на количество отгруженной на экспорт и на внутренний рынок продукции.

Для определения себестоимости продукции (работ, услуг), реализованной в отчетном месяце, используются данные бухгалтерского учета.

Суммы НДС, относящиеся к экспорту, распределяются между экспортными отгрузками (таможенная декларация) отчетного месяца пропорционально приходящейся на каждую отгрузку (таможенную декларацию) себестоимости отгруженной продукции (стоимости реализации, объему реализованной продукции) и принимаются к вычету по мере подтверждения экспорта.

Пример

За I квартал 2015 г. Организация приобрела ТМЦ на сумму 1 180 000 руб. (в том числе НДС — 180 000 руб.).

При этом выручка от реализации товаров в I квартале 2015 г. составила:

— на экспорт — 400 000 руб.;

— общая сумма выручки с учетом экспорта — 2 000 000 руб. без НДС.

Соответственно, НДС по приобретенным ТМЦ, относящийся к экспортной деятельности, составил 36 000 руб. .

Пример

За I квартал 2015 г. Организация приобрела ТМЦ на сумму 1 180 000 руб. (в том числе НДС — 180 000 руб.).

За этот же период организация отгрузила продукцию, себестоимость которой составила 500 000 руб., из них себестоимость экспортной продукции — 50 000 руб.

Следовательно, экспортный НДС составляет 18 000 руб. .

«Правило 5 процентов»

«Правило 5 процентов», позволяющее не делить «входной» НДС только в этом, единственном случае закреплено в абз. 7 п. 4 ст. 170 НК РФ.

Согласно этому правилу при одновременном наличии облагаемых и не облагаемых НДС операций организация может не вести раздельный учет «входного» НДС и принимать его к вычету полностью (по прямым и общехозяйственным расходам) в общеустановленном порядке, если за налоговый период доля совокупных расходов на осуществление всех необлагаемых операций не превысила 5% общей величины расходов за соответствующий квартал (абз. 7 п. 4 ст. 170 НК РФ, Письма Минфина России от 29.03.2012 N 03-07-08/92, от 12.02.2013 N 03-07-11/3574, от 02.08.2012 N 03-07-11/223, ФНС России от 13.11.2008 N ШС-6-3/827@).

Согласно правовой позиции Президиума ВАС РФ часть суммы «входного» налога по общехозяйственным расходам, приходящаяся на операции, местом реализации которых признается территория иностранного государства, должна учитываться в стоимости товаров (работ, услуг), формирующих указанные расходы налогоплательщика (Постановление Президиума ВАС РФ от 05.07.2011 N 1407/11).

Для применения абз. 7 п. 4 ст. 170 НК РФ необходимо брать в расчет общую сумму расходов по всем необлагаемым операциям.

Исчисление 5%-ной величины расходов в отношении одной из нескольких осуществляемых налогоплательщиком операций, освобождаемых от обложения НДС, гл. 21 НК РФ не предусмотрено.

Соответственно, отказаться от раздельного учета «входного» НДС можно только в том случае, если совокупная сумма расходов по всем необлагаемым операциям не превышает 5% общей величины расходов за соответствующий квартал. Такой вывод сделан в Письме ФНС России от 03.08.2012 N ЕД-4-3/12919@, которое размещено на сайте ФНС в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами». Аналогичное мнение ранее было высказано в Письме Минфина России от 06.03.2012 N 03-07-07/34.

Пример

Организация осуществляет операции, подлежащие налогообложению НДС, и операции, не подлежащие налогообложению (освобождаемые от налогообложения).

При этом доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, не облагаемых НДС составила 9,09% (табл.):

|

Расходы на производство товаров (без НДС), руб. |

В том числе расходы на производство товаров и др., операции по которым не подлежат налогообложению, руб. |

Доля расходов, % |

|

550 000 |

50 000 |

9,09 |

В данном случае налогоплательщик превысил 5%-ный барьер, установленный п. 4 ст. 170 НК РФ.

Следовательно, суммы НДС подлежат вычету не в полной сумме, а в пропорции, которая приходится на облагаемые и не облагаемые НДС операции.

К сожалению, в НК РФ не установлено, какими именно документами можно подтвердить тот факт, что в организации ведется раздельный учет НДС. Однако, резюмируя судебные дела, рассмотренные арбитражными судами, можно вывести список документов, подтверждающих ведение раздельного учета. Раднаева Наталья Налоговым кодексом РФ установлено, что налогоплательщики НДС, одновременно осуществляющие операции, подлежащие налогообложению, и операции, не подлежащие налогообложению, обязаны вести раздельный учет таких операций (п. 4 ст. 149 НК РФ).

Кроме того, раздельно учитывать суммы «входящего» НДС необходимо и в том случае, если товары, работы, услуги, в том числе основные средства и нематериальные активы, имущественные права, используются как в облагаемых и не облагаемых налогом операциях (п. 4 ст. 170 НК РФ).

Что же случится, если у налогоплательщика будет отсутствовать раздельный учет? В этом случае сумма НДС по приобретенным товарам (работам, услугам) к вычету не будет принята и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций (налога на доходы физических лиц), ее включить нельзя (п. 4 ст. 170 НК РФ). Серьезное основание, чтобы вести раздельный учет, согласитесь.

Допустим ситуацию, когда раздельный учет налогоплательщик ведет. Однако нормы Налогового кодекса РФ не устанавливают, какими именно документами можно подтвердить этот факт, а налоговые органы часто требуют такого подтверждения. Что делать налогоплательщику в этой ситуации, какими документами воспользоваться?

Для ответа на этот вопрос нами была проанализирована судебная практика.

Итак, арбитры в своих решениях указывают, что налогоплательщик может подтвердить ведение раздельного учета следующими документами:

- Приказом (распоряжением) об учетной политике организации и методике ведения раздельного учета (постановления ФАС Московского округа от 18.07.2006, 24.07.2006 № КА-А40/5958-06-Б по делу № А40-50592/05-87-430; от 19.01.2006, 16.01.2006 № КА-А40/13686-05, от 15.09.2005 № КА-А40/8454-05-П; ФАС Поволжского округа от 25.04.2006 № А55-9050/2005-22);

- Счетами-фактурами, копиями книги покупок и книги продаж (постановление ФАС Северо-Западного округа от 16.02.2006 № А52-4203/2005/2);

- Журналами учета полученных и выставленных счетов-фактур;

- первичными документами (платежными порученими об уплате налога, справками-расчетами, актами и т.п.) (постановление ФАС Северо-Западного округа от 19.01.2007 № А56-41230/2005);

- оборотно-сальдовыми ведомостями и пояснительными записками по ведению раздельного учета НДС по общехозяйственным операциям (так было указано в постановлениях ФАС Московского округа от 30.01.2006 № КА-А40/62-06 по делу № А40-39222/05-128-333, от 03.04.2006, 30.03.2006 № КА-А40/2399-06 по делу № А40-43375/05-107-342);

- копиями книги учета доходов, расходов и хозяйственных операций индивидуального предпринимателя (постановления ФАС Восточно-Сибирского округа от 19.02.2007 № А19-21040/06-Ф02-546/07, ФАС Дальневосточного округа от 06.08.2007 № Ф03-А80/07-2/1836);

- карточкой бухгалтерского учета и журналом проводок по счету 19 (постановление ФАС Московского округа 04.10.2006 № КА-А40/9529-06);

- регистрами бухгалтерского учета (постановление ФАС Поволжского округа от 17.06.2004 № А55-15867/03-11);

- первоначальной и уточненной декларацией по НДС (постановление ФАС Московского округа от 03.04.2007 № КА-А40/2430-07).

Нужно отметить, что есть и такие судебные решения, в которых арбитры считают предоставление документов, свидетельствующих о ведении раздельного учета, не обязательным. Например, в постановлении ФАС Московского округа от 24.11.2005 № КА-А40/11609-05 судьи признали необоснованным довод инспекции о том, что налогоплательщиком не представлены доказательства ведения раздельного учета операций по реализации товаров на экспорт и на внутреннем рынке, поскольку представление таких документов вообще не предусмотрено нормами статей 165 и 172 НК РФ. Арбитры исходили из того, что само по себе представление налоговой декларации по НДС по налоговой ставке 0 процентов уже свидетельствует о том, что налоговая база по операциям, облагаемым по налоговой ставке 0 процентов, определена налогоплательщиком отдельно от налоговой базы по операциям, облагаемым по другим налоговым ставкам.

Похожий вывод содержится в постановлении ФАС Московского округа от 23.03.2005 № КА-А40/2015-05.

Однако, несмотря на два вышеуказанных судебных решения, со своей стороны, мы все же рекомендуем позаботиться о документальном обосновании ведения раздельного учета.

Автор —эксперт Интернет-портала http://www.nds-ks.ru