- от автора admin

Содержание

- Кто какие разделы заполняет

- Инструкция по заполнению основных разделов

- Декларация НДС 2018 (образец заполнения)

- Порядок заполнения налоговой декларации по НДС

- Составление декларации по НДС. Как составить и правильно заполнить декларацию

- Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

- Заполнение декларации по НДС при экспорте

- ПОРЯДОК ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

- Раздел 3 декларации по НДС

- Порядок составления декларации по НДС по данным бухгалтерского и налогового учета

Кто какие разделы заполняет

В следующей таблице перечисленные разделы декларации по НДС, а также случаи, когда субъекты должны их заполнять.

Таблица 2. Разделы декларации по НДС

| Раздел | Кто заполняет / Что отражается |

| Титульный лист | Все |

| Раздел 1 | Все |

| Раздел 2 | Налоговые агенты |

| Раздел 3 | Все, кто производил облагаемые операции. Отражается расчет суммы налога к уплате / возврату |

| Раздел 4 | Если велась деятельность по ставке НДС 0%, и есть документы для подтверждения ее правомерности |

| Раздел 5 | Если велась деятельность по ставке НДС 0%, но документов на подтверждение нет |

| Раздел 6 | Если ранее было заявлено о применении ставки 0%, но право на льготу получено только в текущем периоде |

| Раздел 7 | Если есть операции, освобожденные от НДС |

| Раздел 8 | Все, кто производил облагаемые операции. Отражаются данные книги покупок |

| Раздел 9 | Все, кто производил облагаемые операции. Отражаются данные книги продаж |

| Раздел 10 | Посредники отражают данные о выставленных счетах-фактурах |

| Раздел 11 | Посредники отражают данные о полученных счетах-фактурах |

| Раздел 12 | Неплательщики НДС при выставлении ими счетов-фактур |

Из таблицы выше видно, что в большинстве случаев организации и ИП заполняют такие разделы декларации:

- Титульный лист.

- Раздела 1, в котором указывается сумма НДС к уплате.

- Раздел 3, в котором это сумма рассчитывается.

- Разделы 8-9, содержащие данные книг покупок и продаж.

Заполнение остальных разделов зависит от специфики деятельности.

Нулевая декларация по НДС

Плательщики НДС должны подавать отчетность, даже если показатели отсутствуют.

В частности, это необходимо, если:

- в отчетном периоде деятельность не велась либо велась только за пределами РФ;

- в отчетном периоде осуществлялись только операции, не облагаемые НДС;

- субъект производил операции длительного цикла (срок выполнения — более полугода).

В таком случае заполняется только Титульный лист и Раздел 1. В строках, предназначенных для указания сумм налога, ставятся прочерки.

Инструкция по заполнению основных разделов

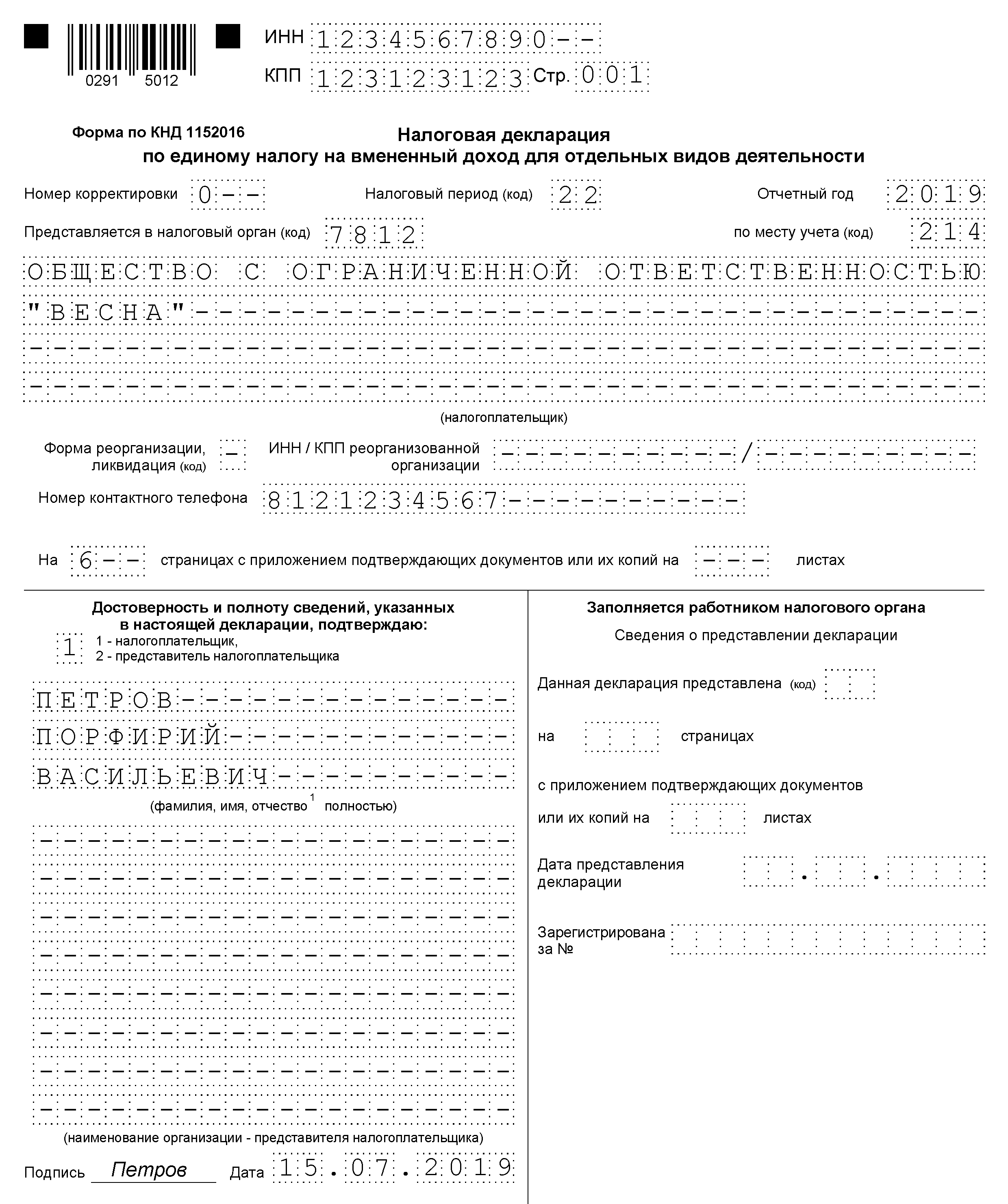

Титульный лист

На первом листе в декларации по НДС указываются основные сведения о субъекте:

- наименование юридического лица или ФИО предпринимателя;

- ИНН и КПП (для организаций);

- код вида деятельности по ОКВЭД;

- номер телефона для связи.

Также здесь указываются данные о подаваемом отчете:

- номер корректировки — для первичной сдачи ставится «000»;

- налоговый период — код из приложения № 3 к порядку заполнения декларации (из Приказа);

- отчетный год;

- код налогового органа — первые две цифры обозначают регион, последние — номер налоговой инспекции;

- код места представления декларации в налоговый орган (значения — в таблице ниже);

- количество страниц отчета.

Таблица 3. Коды места представления декларации по НДС (Приложение № 3 к порядку заполнения декларации)

| Код | Наименование |

|---|---|

| 213 | По месту учета в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту учета правопреемника, являющегося крупнейшим налогоплательщиком |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 223 | По месту нахождения (учета) российской организации при представлении декларации по закрытому обособленному подразделению |

| 231 | По месту нахождения налогового агента — организации |

Во второй части титула указывается ФИО лица, которое подает декларацию от имени организации. Если это сторонний представитель, проставляется код «2». Если представителем является организация, указывается ее наименование.

Титульный лист декларации по НДС

Титульный лист декларации по НДС

Раздел 1

Этот раздел содержит данные о размере НДС. Здесь заполняются коды ОКТМО и КБК, а также сумма налога. Она отражается в одной из строк:

- в строке 040 — НДС к уплате в бюджет;

- в строке 050 — НДС к возмещению (когда получилась отрицательная сумма налога).

Строка 030 заполняется субъектами, которые не являются плательщиками НДС либо освобождены от него, если в отчетном периоде они выставляли счета-фактуры. В этой строке они указывают сумму налога, которая в связи с этим подлежит уплате в бюджет.

так выглядит Раздел 1 декларации по НДС

так выглядит Раздел 1 декларации по НДС

Раздел 2

В Разделе 2 налоговые агенты отражают сумму налога к уплате, а также информацию об организации, в интересах которой они производили операции. Чаще всего это:

- аренда муниципального имущества;

- покупка товары или услуги у иностранной компании, которая по российскому законодательству должна уплатить НДС.

Обратите внимание! С 2018 года обязанность налоговых агентов возникает при покупке лома цветных и черных металлов и некоторой другой продукции переработки.

Заполнять Раздел 2 следует на отдельном листе по каждому контрагенту, в отношении которого возникли обязанности налогового агента в отчетном периоде.

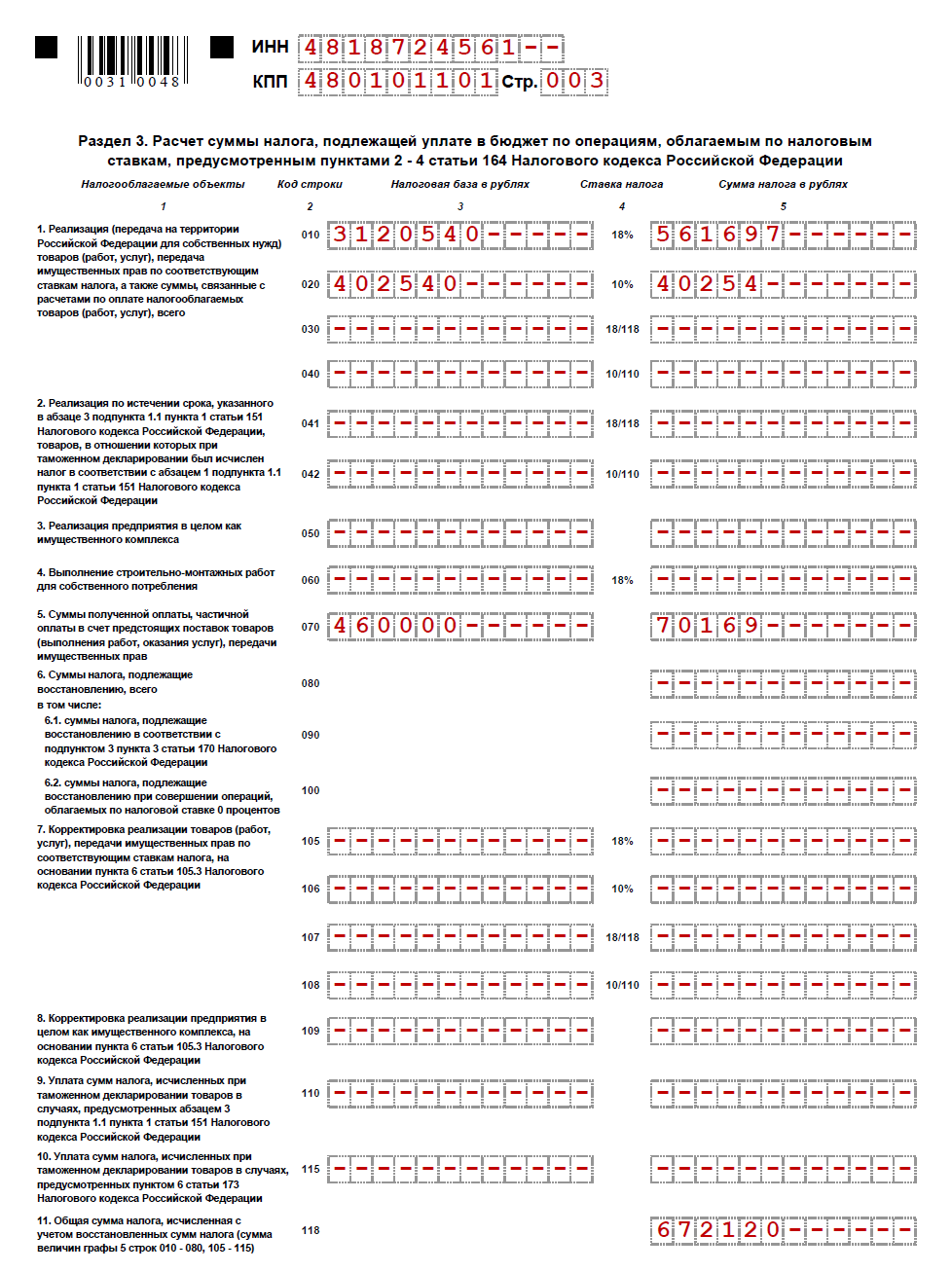

Раздел 3

Это раздел, в котором производится расчет итоговой суммы НДС. Она может получиться положительной, то есть к уплате в бюджет, либо отрицательной — к возмещению из бюджета.

Раздел состоит из двух страниц и приложений. Первая часть отведена для расчета НДС. Заполняется она следующим образом:

- по строкам 010-042 отражаются суммы реализации по соответствующим налоговым ставкам и суммы НДС;

- по строке 050 — сумма реализации и налога, если имела место продажа предприятия как имущественного комплекса;

- по строке 060 — суммы, которые пошли на строительство для собственных нужд, и соответствующая доля НДС;

- по строке 070 — суммы полученной предоплаты, а также НДС, исчисленный с этих сумм по расчетным ставкам (18/118, 10/110);

- по строке 080 — общая сумма НДС к восстановлению;

- по строкам 090 и 100 — детализация сумм к восстановлению из строки 080;

- по строкам 105 -109 отражается корректировка сумм реализации и соответствующих сумм налога;

- по строкам 110, 115 отражаются суммы НДС, исчисленные при таможенном декларировании;

- по строке 118 указывается итоговая сумма НДС к уплате либо возмещению за квартал.

Заполнение раздела 3 декларации по НДС

Заполнение раздела 3 декларации по НДС

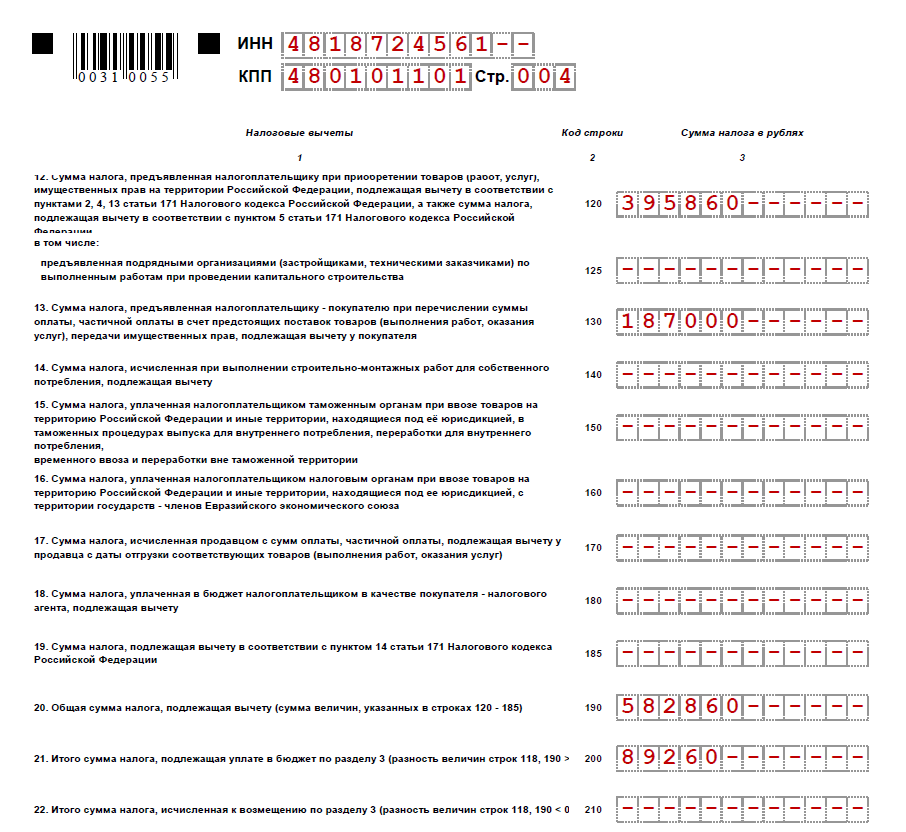

Вторая часть Раздела 3 посвящена налоговым вычетам. Правила заполнения следующие:

- по строке 120 отражается входной НДС, который указан в полученных от поставщиков счетах-фактурах;

- по строке 130 — сумма НДС с выданных авансов;

- по строке 140 — сумма налога по строительно-монтажным работам для собственных нужд (проставляется сумма налога из строки 060 этого же раздела);

- по строкам 150 и 160 отражаются суммы налогов, уплаченных импортерами;

- по строке 170 — суммы НДС по авансовым счетам-фактурам, которые были выставлены в предыдущих периодах, но зачтены в отчетном;

- по строке 180 отражается сумма НДС к вычету, которая была уплачена в бюджет в качестве покупателя — налогового агента;

- по строке 185 — сумма НДС, уплаченного в связи с таможенными процедурами, которая подлежит вычету;

- по строкам 190-210 указываются результаты исчисления НДС:

- по строке 190 — общая сумма вычета;

- по строке 200 — сумма НДС к уплате в бюджет;

- по строке 210 — сумма НДС к возмещению.

Раздел 3, продолжение

Раздел 3, продолжение

У Раздела 3 есть два приложения, которые заполняются в следующих случаях:

- приложение 1 — при наличии сумм налога, подлежащих восстановлению и уплате в бюджет по основным средствам за истекший и предыдущие годы;

- приложение 2 — заполняется иностранными организациями, которые имеют в России зарегистрированные представительства.

Разделы 8-12

Эти разделы предназначены для отражения конкретных операций, связанных с выставлением либо получением счетов-фактур, которые субъект совершил в отчетном периоде. Данные в эти разделы поступают из книг покупок и продаж, а также журнала учета выставленных и полученных счетов-фактур.

Внимание! При камеральной проверке по НДС данные разделов 8-12 проходят перекрестную проверку. По каждой сделке идет сопоставление информации, указанной в декларации по НДС поставщика и покупателя. Если будут выявлены несоответствия, которые влекут разрывы цепочки НДС либо уменьшение суммы налога к уплате в бюджет (необоснованное увеличение вычетов), информационная система ИФНС пришлет требование о пояснениях.

В Раздел 8 передаются данные из книги покупок. Раздел состоит из двух страниц. Заполняется он по каждому счету-фактуре, по которому в книге покупок заявлен вычет.

Раздел 9 формируется по данным из книги продаж. Заполняется по каждому выставленному счету-фактуре.

К Разделам 8 и 9 существуют приложения, которые нужно заполнять при обнаружении ошибок в соответствующих разделах ранее поданных деклараций, если они влияют на суммы налога, исчисленные в отчетном периоде.

Разделы 10 и 11 содержат данные о посреднической деятельности и заполняются:

- комиссионерами и агентами;

- экспедиторами;

- застройщиками.

Такие организации указывают в Разделах 10 и 11 сведения соответственно из журнала выставленных и полученных счетов-фактур.

Раздел 12 предназначен для неплательщиков НДС и лиц, освобожденных от его уплаты. Если они по какой-то причине выставляли в отчетном периоде счета-фактуры, то их данные следует указать в этом разделе.

Декларация НДС 2018 (образец заполнения)

Актуально на: 14 декабря 2018 г.

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163, п. 5 ст. 174 НК РФ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС за I квартал 2017 года. Он приведен на странице. Декларация составлена при условии, что организация приобрела товары 23.01.2017 на сумму 896800 руб. (включая НДС 136800 руб.) и отгрузила 26.01.2017 продукцию на сумму 1062000 руб. (с учетом НДС).

Отметим, что в 2018 году порядок заполнения декларации не изменился.

Образец налоговой декларации по НДС

Составление декларации по НДС. Как составить и правильно заполнить декларацию

Для начала расскажем, как заполняется декларация по НДС.

Начиная с отчетности за 1 квартал 2019 года декларацию по НДС нужно представлять по форме, утвержденной приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ведомства от 28.12.2018 № СА-7-3/853. Скачать бланк и узнать о внесенных изменениях можно . Этот же приказ устанавливает и правила заполнения декларации по НДС. Напоминаем: в большинстве случаев она сдается в электронном виде по ТКС.

О том, кто может отчитаться в бумажном виде, читайте в статье «Узнайте, можно ли вам отчитаться по НДС на бумаге».

Основой для заполнения декларации по НДС служат:

- книга покупок и книга продаж;

- журнал учета счетов-фактур (для тех, кто ведет посредническую деятельность);

- счета-фактуры, выставленные неплательщиками НДС (п. 5 ст. 173 НК РФ);

- данные бухгалтерского и налогового учета.

Для проверки правильности заполнения используйте контрольные соотношения из письма ФНС РФ от 23.03.2015 № ГД-4-3/4550@.

Подробнее о действующих контрольных соотношениях читайте в материале «Как проверить декларацию по НДС (контрольные соотношения)».

Заполнение налоговой декларации по НДС. Основные правила, пример заполнения

Декларация состоит из титульного листа и 12 разделов. К разделам 3, 8 и 9 предусмотрены также приложения.

Титульный лист и раздел 1 представляются всегда в обязательном порядке.

Разделы 2–12, а также приложения включаются в декларацию только при осуществлении соответствующих операций (п. 3 Порядка заполнения налоговой декларации по НДС).

О правилах заполнения декларации налоговыми агентами читайте в статье «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС».

Рассмотрим пример заполнения новой декларации по НДС 2019 года.

Фирма ООО «Эльбрус» 06.05.2019 приобрела автомобиль за 2,5 млн руб. (в т.ч. НДС 416 667 руб.). 03.06.2019 машину продали за 2,9 млн руб. (в т.ч. НДС 483 333 руб.).

Бухгалтер ООО «Эльбрус» заполнил титульный лист, указав сведения из учредительных документов.

Далее бухгалтер перенес сведения о суммах, датах, номерах счетов-фактур, а также информацию о контрагентах из книги продаж и книги покупок в разделы 9 и 8 соответственно.

Далее бухгалтер перенес сведения о суммах, датах, номерах счетов-фактур, а также информацию о контрагентах из книги продаж и книги покупок в разделы 9 и 8 соответственно.

На основании этих данных бухгалтер заполнил сводный раздел 3, отразив:

На основании этих данных бухгалтер заполнил сводный раздел 3, отразив:

- в строке 010 сумму реализации и величину исчисленного налога;

- в строке 120 сумму налога, предъявленного к вычету.

Рассчитал сумму налога к уплате и зафиксировал ее в строке 200.

См. также порядок заполнения других строк раздела 3:

См. также порядок заполнения других строк раздела 3:

- «Как заполняется строка 030 раздела 3 декларации по НДС»;

- «Как заполняется строка 090 раздела 3 декларации по НДС»;

- «Что отражается в строке 130 декларации по НДС».

Раздел 1 был заполнен в последнюю очередь, т. к. сюда переносятся итоговые данные о сумме НДС к уплате или к возмещению. Также здесь отражаются коды ОКТМО (подробнее о них — в материале «Куда платить НДС и как и где найти правильные реквизиты для уплаты?») и КБК.

Остальные разделы декларации заполняются при наличии данных:

- Раздел 2 заполняют налоговые агенты. Как правильно заполнить данный раздел, читайте .

- Разделы 4-6 заполняются при экспорте. Подробнее об этом мы рассказываем в следующем разделе.

- Раздел 7 заполняется при отсутствии налогооблаемых операций. Подробности .

- В разделы 10 и 11 переносятся сведения из журнала счетов-фактур. О том как правильно заполнять данные разделы, мы рассказывали и .

Рассмотрим порядок заполнения декларации по НДС при экспорте.

Заполнение декларации по НДС при экспорте

Теперь расскажем, как заполнять налоговую декларацию по НДС экспортерам. Для них предусмотрены отдельные разделы декларации — 4–6.

Как правильно заполнить разделы, читайте в материалах:

- «Как правильно заполнять раздел 4 декларации по НДС при применении ставки 0%»

- «Порядок заполнения раздела 6 декларации по НДС».

Правила заполнения налоговой декларации по НДС экспортером с 01.07.2016 зависят не только от того, есть ли у него в наличии документы, подтверждающие экспорт, но еще и от вида товаров, отгруженных за границу:

- По несырьевым их разновидностям, приобретенным после 01.07.2016, вычет возможен в периоде отгрузки на экспорт. Ждать, когда будут собраны документы, подтверждающие экспорт, не требуется (п. 1, абз. 2, 3 п. 3 ст. 172 НК РФ).

- Экспортируемому сырью порядок подтверждения права на вычет сохранен: нужно собрать полный пакет подтверждающих экспорт документов в течение 180 дней, отведенных на это НК РФ (п. 9 ст. 165 НК РФ).

Подробнее о подтверждении ставки 0% путем сбора полного пакета документов читайте в материале «Какова процедура возмещения НДС по ставке 0% (получение подтверждения)».

В части экспорта, считающегося подтвержденным в срок или не требующим наличия такого срока (по несырьевым товарам), в декларации по НДС заполняется раздел 4.

В отношении сырьевых товаров, для подтверждения права на ставку 0% по которым в течение 180 дней собрать документы не удалось, нужно представить уточненную декларацию за период отгрузки с заполненным разделом 6. В нем отразится начисление налога по применяемым в РФ ставкам 18 или 10%, а также налоговые вычеты.

Подробнее о действиях в такой ситуации читайте в статье «Что делать, если экспорт не подтвержден в установленный срок».

Если документы будут собраны впоследствии, по истечении 180 дней, то за период, в котором они собраны, представляется декларация с заполненным разделом 4, а уплаченный в связи с неподтверждением экспорта налог возвращается в порядке ст. 176, 176.1 НК РФ.

Раздел 5 заполняется, если обоснованность применения ставки 0% подтверждена ранее, но право на вычеты по НДС возникло только в текущем периоде.

Читайте также «Экспорт в Белоруссию — декларация по НДС в 2019 году».

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ

НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Изменения, внесенные Приказом ФНС России от 28.12.2018 N СА-7-3/853@, применяются начиная с представления налоговой декларации по НДС за 1 квартал 2019 года. Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@ (ред. от 28.12.2018) «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную… Приложение N 2 к приказу Федеральной налоговой службы от 29 октября 2014 г. N ММВ-7-3/558@

(в ред. Приказов ФНС России от 20.12.2016 N ММВ-7-3/696@, от 28.12.2018 N СА-7-3/853@)

- I. Общие положения

- II. Общие требования к порядку заполнения декларации

- III. Порядок заполнения титульного листа декларации

- IV. Порядок заполнения раздела 1 декларации «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

- V. Порядок заполнения раздела 2 декларации «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента»

- VI. Порядок заполнения раздела 3 декларации «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2 — 4 статьи 164 Налогового кодекса Российской Федерации»

- VII. Порядок заполнения приложения 1 к разделу 3 декларации «Сумма налога, подлежащая восстановлению и уплате в бюджет за истекший календарный год и предыдущие календарные годы»

- VIII. Порядок заполнения приложения 2 к разделу 3 декларации «Расчет суммы налога, подлежащей уплате по операциям по реализации товаров (работ, услуг), передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, осуществляющей предпринимательскую деятельность на территории Российской Федерации через свои подразделения (представительства, отделения)»

- IX. Порядок заполнения раздела 4 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»

- X. Порядок заполнения раздела 5 декларации «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)»

- XI. Порядок заполнения раздела 6 декларации «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»

- XII. Порядок заполнения раздела 7 декларации «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев»

- XIII. Порядок заполнения раздела 8 декларации «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период»

- IX. Порядок заполнения приложения 1 к разделу 8 декларации «Сведения из дополнительных листов книги покупок»

- X. Порядок заполнения раздела 9 декларации «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»

- XI. Порядок заполнения приложения 1 к разделу 9 декларации «Сведения из дополнительных листов книги продаж»

- XII. Порядок заполнения раздела 10 декларации «Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период»

- XIII. Порядок заполнения раздела 11 декларации «Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период»

- XIV. Порядок заполнения раздела 12 декларации «Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации»

- Приложение N 1. Коды операций

- Приложение N 2. Коды субъектов Российской Федерации

- Приложение N 3

- Приложение N 4. Коды, определяющие способ и вид представления декларации

Открыть полный текст документа

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Порядок составления декларации по НДС по данным бухгалтерского и налогового учета

Порядок представления декларации

Согласно п. 5 ст. 174 и п. 5 ст. 174.1 НК РФ обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом:

— налогоплательщики НДС;

— налоговые агенты;

— лица, перечисленные в п. 5 ст. 173 НК РФ — организации и индивидуальные предприниматели, применяющие специальные налоговые режимы или освобожденные от обязанностей плательщиков НДС по статье 145 НК РФ в случае выставления ими в налоговом периоде счетов-фактур с выделенной суммой НДС;

— участник договора простого товарищества, участник договора инвестиционного товарищества — управляющий товарищ, ответственный за ведение налогового учета, концессионер, доверительный управляющий, ведущие учет операций, совершенных в процессе выполнения соответствующего договора (соглашения).

На заметку

Налоговым периодом по НДС (в том числе для налоговых агентов) является квартал (ст. 163 НК РФ).

На основании п. 7 ст. 174 НК РФ иностранные организации, имеющие на территории Российской Федерации несколько обособленных подразделений, самостоятельно выбирают подразделение, по месту учета в налоговом органе которого они будут представлять налоговые декларации и уплачивать налог в целом по операциям всех находящихся на территории Российской Федерации обособленных подразделений иностранной организации. О своем выборе иностранные организации уведомляют в письменной форме налоговые органы по месту нахождения своих обособленных подразделений на территории Российской Федерации.

На заметку

Налоговую декларацию за 2 квартал 2013 года следует представить в налоговую инспекцию не позднее 22.07.2013 г.

Не представляют налоговые декларации по НДС организации и индивидуальные предприниматели:

— освобожденные от обязанностей налогоплательщиков по НДС в соответствии со ст.ст. 145 НК РФ (см. письмо ФНС России от 31.05.2012 № ЕД-4-3/8966@);

— применяющие специальные налоговые режимы (п. 2 ст. 80 НК РФ, письмо Минфина РФ от 17.01.2011 № 03-02-07/1-6).

Форма и состав налоговой декларации по НДС

Форма налоговой декларации по налогу на добавленную стоимость и Порядок ее заполнения утверждены Приказом Минфина РФ от 24.12.2009 № 104н (далее – Приказ № 104н)

Все налогоплательщики и налоговые агенты в обязательном порядке представляют в составе налоговой декларации титульный лист и раздел 1. Остальные разделы и приложения представляются в случае их заполнения, то есть при наличии в налоговом периоде соответствующих операций. Особенности состава деклараций для отдельных категорий налогоплательщиков в зависимости от осуществленных ими в налоговом периоде операций представлены в таблице 1.

Таблица 1

|

Категория плательщика |

Операции |

Состав декларации по НДС |

|

Налогоплательщики НДС |

Операции, облагаемые НДС по ставкам 10%, 18%, 10/110, 18/118 |

Титульный лист; Раздел 1; Раздел 3; Иные разделы и приложения при наличии соответствующих операций в налоговом периоде |

|

Операции, облагаемые НДС по ставкам 10%, 18%, 10/110, 18/118; Операции, перечисленные в ст. 161 НК РФ, при осуществлении которых возникают обязанности налогового агента |

Титульный лист; Раздел 1; Раздел 2 (по каждому налогоплательщику); Раздел 3; Иные разделы и приложения при наличии соответствующих операций в налоговом периоде |

|

|

Операции, облагаемые НДС по ставкам 0%, 10%, 18%, 10/110, 18/118 |

Титульный лист; Раздел 1; Раздел 3; Разделы 4, 5, 6 Иные разделы и приложения при наличии соответствующих операций в налоговом периоде |

|

|

Примечание. Управляющий товарищ, ответственный за ведение налогового учета (по договору простого товарищества, договору инвестиционного товарищества), концессионер (по концессионному соглашению); доверительный управляющий (по договору доверительного управления) представляют декларации по каждому договору отдельно. |

||

|

Налогоплательщики – иностранные организации |

Операции, облагаемые НДС по ставкам 10%, 18%, 10/110, 18/118 |

Титульный лист; Раздел 1; Раздел 3; Приложение № 2 к Разделу 3; Иные разделы и приложения при наличии соответствующих операций в налоговом периоде |

|

Лица, освобожденные от обязанностей налогоплательщика НДС по ст. 145 НК РФ |

В налоговом периоде (квартале) выставлены счета-фактуры с выделенной суммой НДС |

Титульный лист; Раздел 1 с заполненными строками: 010 (ОКАТО), 020 (КБК), 030 (сумма налога к уплате). Примечание. Декларация представляется только за тот квартал, в котором выставлен счет-фактура. |

|

Лица, применяющие специальные налоговые режимы |

||

|

Налогоплательщики при осуществлении только операций, не облагаемых НДС |

В налоговом периоде были только операции: — перечисленные в п.п. 1-3 ст. 149 НК РФ (не подлежащие налогообложению); — (и/или) операции, не признаваемые объектом налогообложения по п. 2 ст. 146 НК РФ; — (и/или) операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ на основании ст.ст. 147, 148 НК РФ |

Титульный лист; Раздел 1(с прочерками); Раздел 7 |

|

В налоговом периоде по операциям, не облагаемым НДС, выставлен счет-фактура с выделенной суммой НДС |

Титульный лист; Раздел 1 с заполненными строками: 010 (ОКАТО), 020 (КБК), 030 (сумма налога к уплате); Раздел 7 |

|

|

В налоговом периоде по операциям, не облагаемым НДС, выставлены счета-фактуры с выделенной суммой НДС; иные операции не осуществлялись |

Титульный лист; Раздел 1 с заполненными строками: 010 (ОКАТО), 020 (КБК), 030 (сумма налога к уплате) |

|

|

При выполнении обязанностей налогового агента в связи с осуществлением операций, перечисленных в ст. 161 НК РФ |

Титульный лист; Раздел 1 (прочерками); Раздел 2 (по каждому налогоплательщику); Раздел 7 |

|

|

Лица, применяющие специальные налоговые режимы |

При исполнении обязанностей налоговых агентов в связи с осуществлением операций, перечисленных в ст. 161 НК РФ |

Титульный лист; Раздел 1 (с прочерками); Раздел 2 (по каждому налогоплательщику) |

|

Лица, освобожденные от обязанностей налогоплательщика НДС по ст. 145 НК РФ |

||

Правила заполнения декларации

При представлении декларации на бумажном носителе не допускается:

— исправление ошибок с помощью корректирующего или иного аналогичного средства;

— двусторонняя печать декларации на бумажном носителе;

— скрепление листов декларации, приводящее к порче бумажного носителя.

Страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов. Порядковый номер страницы проставляется в определенном для нумерации поле.

Показатель номера страницы (поле «Стр.») записывается следующим образом:

— для первой страницы — «001»;

— для десятой страницы — «010» и т.п.

Каждому показателю декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель. Исключение составляют показатели, значениями которых являются дата, правильная или десятичная дробь:

— правильной или десятичной дроби соответствуют два поля, разделенные либо знаком «/» (косая черта), либо знаком «.» (точка) соответственно;

— для указания даты используются по порядку три поля: день, месяц и год, разделенные знаком «точка».

В случае отсутствия какого-либо показателя, во всех знакоместах соответствующего поля проставляется прочерк.

При заполнении показателя «Код по ОКАТО» свободные знакоместа справа от значения кода заполняются нулями. Например, для восьмизначного кода ОКАТО — «12445698» в поле «Код по ОКАТО» записывается одиннадцатизначное значение «12445698000».

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например: при указании десятичного ИНН организации «5024002119» в поле ИНН из двенадцати знакомест показатель заполняется следующим образом: «5024002119 — -«.

Аналогично заполняются поля с дробными числами. Например, если показатель имеет значение «1234356.234», то он записывается в двух полях по десять знакомест каждое следующим образом: «1234356 — — -» в первом поле, знак «.» между полями и «234 — — — — — — -«во втором поле.

Заполнение текстовых полей формы декларации осуществляется заглавными печатными символами.

Все значения стоимостных показателей указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

Вычеты в налоговой декларации при отсутствии налоговой базы по НДС

Президиум Высшего Арбитражного суда Российской Федерации в Постановлении от 03.05.2006 № 14996/05 по вопросу применения вычетов налога на добавленную стоимость при отсутствии налоговой базы в налоговом периоде указал, что нормами главы 21 НК РФ не установлена зависимость вычетов налога на добавленную стоимость по приобретенным товарам (работам, услугам) от фактического исчисления налога по конкретным операциям, для осуществления которых приобретены данные товары (работы, услуги), и реализация товаров (работ, услуг) по конкретным операциям в том же налоговом периоде не является условием применения налоговых вычетов.

С целью исключения налоговых споров по данному вопросу Минфин России в письме от 19.11.2012 № 03-07-15/148 рекомендует налоговым органам руководствоваться вышеуказанным постановлением, на основании которого отсутствие налоговой базы по налогу на добавленную стоимость в соответствующем налоговом периоде не должно являться причиной для отказа в принятии налога на добавленную стоимость к вычету.

Письмо Минфина направлено территориальным налоговым органам письмом ФНС России от 07.12.2012 № ЕД-4-3/20687@, которое размещено на сайте ФНС (nalog.ru) в разделе «Разъяснения ФНС, обязательные для налоговых органов».

Порядок формирования показателей декларации

Согласно п. 4 Порядка, утв. Приказом № 104н, налоговая декларация по НДС составляется на основании книг продаж, книг покупок и данных регистров бухгалтерского учета налогоплательщика (налогового агента).

Пример

Организация заполнила раздел 3 налоговой декларации по НДС за 2 квартал 2013 г. по данным регистра бухгалтерского учета – оборотной ведомости по субсчету 68-2.1 «Расчеты с бюджетом по НДС (налог)». Названия субсчетов, которые организация использует для ведения бухгалтерского учета, приведены в выписке из рабочего плана счетов, утвержденного в составе бухгалтерской учетной политики организации.

В таблице 2 представлены хозяйственные операции организации за 2 квартал, соответствующие им корреспонденции счетов и строки разделов 2 и 3 декларации по НДС за 2 квартал 2013 г.

Оборотная ведомость

по субсчету 68-2.1 «Расчеты с бюджетом по НДС» (налог)

за период: 01.04.2013 – 30.06.2013

|

В корреспонденции со счетами: |

Дебет |

Кредит |

|

Входящее (начальное) сальдо |

8 350 000 |

|

|

5 000 000 10 497 000 117 000 36 000 254 788 1 525 424 9 875 424 1 530 000 540 000 |

254 788 1 525 424 90 000 162 000 21 600 000 3 580 000 10 800 18 000 |

|

|

Обороты за период |

29 375 636 |

27 241 012 |

|

Конечное сальдо |

6 215 376 |

Выписка из рабочего плана счетов

|

Синтетический счет |

Субсчет 1-го порядка |

Субсчет 2-го порядка |

Наименование |

|

х |

НДС при приобретении основных средств |

||

|

х |

НДС по приобретенным материально-производственным запасам |

||

|

НДС по товарам, работам, услугам, приобретенным для проведения капитального строительства |

|||

|

НДС, предъявленный подрядными организациями (заказчиками-застройщиками) при проведении капитального строительства |

|||

|

НДС, исчисленный при выполнении СМР для собственного потребления |

|||

|

НДС налогового агента при приобретении у иностранных лиц работ, услуг |

|||

|

х |

Приобретенная дебиторская задолженность |

||

|

х |

Расчеты с поставщиками и подрядчиками |

||

|

х |

Авансы (предоплата), перечисленные поставщикам и подрядчикам |

||

|

х |

Расчеты с покупателями и заказчиками |

||

|

х |

Авансы (предоплата), полученные от покупателей и заказчиков |

||

|

Расчеты с бюджетом по НДС (налог) |

|||

|

НДС с авансов полученных |

|||

|

НДС с авансов выданных |

|||

|

НДС, исчисленный с проданных товаров, работ, услуг по ставке 18% |

|||

|

НДС, исчисленный с проданных товаров по ставке 10% |

|||

|

НДС, исчисленный с проданных внеообортных активов, прочих материалов, переданных имущественных прав по ставке 18% |

|||

|

НДС, исчисленный с переданных имущественных прав по ставке 18/118 |

Таблица 2

|

Наименование операции |

Корреспонденция счетов |

Раздел, строка декларации по НДС |

||

|

Дебет |

Кредит |

Сумма |

||

|

НДС, исчисленный налоговым агентом при оплате услуг иностранной организации, не состоящей на учете в налоговых органах РФ (п. 1 ст. 161 НК РФ); Сумма удержанного налога подлежит перечислению в бюджет одновременно с перечислением оплаты иностранному продавцу (п. 4 ст. 174 НК РФ); Уплаченный налоговым агентом налог принимается к вычету (п.п. 1 и 3 ст. 171 НК РФ) |

1 525 424 1 525 424 1 525 424 |

Раздел 2, стр. 060 х Раздел 3, стр. 210 |

||

|

НДС, исчисленный при реализации товаров (работ, услуг) по ставке 18%; НДС, исчисленный с проданного основного средства |

21 600 000 10 800 |

Раздел 3, стр. 010 |

||

|

НДС, исчисленный при реализации товаров по ставке 10% |

3 580 000 |

Раздел 3, стр. 020 |

||

|

Переуступка приобретенной дебиторской задолженности (права требования денежного долга), вытекающей из договора реализации товаров; Списана по балансовой стоимости переуступленная дебиторская задолженность; НДС, исчисленный при переуступке права требования долга (п. 2 ст. 155, п. 4 ст. 164 НК РФ) |

518 000 400 000 18 000 |

х х Раздел 3, стр. 030 |

||

|

Отпущены материалы и конструкции на строительство объекта смешанным способом (хозспособом и с привлечением подрядной организации); Начислена заработная плата работникам, занятым на строительстве объекта; Социальные отчисления (страховые взносы) с заработной платы этих работников; Начислена амортизация основных средств, используемых при строительстве объекта; Итого СМР, выполненные хозспособом; НДС, исчисленный с СМР, выполненных хозспособом (п. 2 ст. 159, п. 10 ст. 167 НК РФ); Сумма НДС, исчисленная с СМР, выполненных хозспособом, подлежит вычету (абз. 3 п. 6 ст. 171, п. 5 ст. 172 НК РФ) |

х |

х |

560 000 610 000 188 490 57 000 1 415 490 254 788 254 788 |

х х х х Раздел 3, стр. 060 Раздел 3, стр. 160 |

|

Получена предоплата (авансы) от покупателей; Исчислен НДС с суммы поступившей предоплаты (авансов) (п. 4 ст. 164, п. 1 ст. 167 НК РФ) |

590 000 90 000 |

Раздел 3, стр. 070 |

||

|

Произведен зачет авансов, перечисленных поставщикам в счет предстоящей поставки товаров, при оприходовании указанных товаров; Восстановлен НДС, принятый к налоговому вычету при перечислении авансов (предоплаты) поставщикам (пп. 3 п. 3 ст. 170 НК РФ) |

1 062 000 162 000 |

Х Раздел 3, стр. 110 |

||

|

Вычет НДС, предъявленного продавцом автомобиля, учтенного в составе основных средств; Вычет НДС, предъявленного поставщиками товаров, материалов, хозинвентаря; Вычет НДС по стройматериалам, приобретенным для выполнения СМР на строительстве объекта (абз. 1 п. 6 ст. 171, п. 5 ст. 172 НК РФ) |

5 000 000 10 497 000 117 000 |

Раздел 3, стр. 130 |

||

|

Вычет НДС, предъявленного подрядной организацией при проведении капитального строительства объекта (абз. 1 п. 6 ст. 171, п. 5 ст. 172 НК РФ) |

36 000 |

Раздел 3, стр. 130, 140 |

||

|

Перечислены авансы (предоплата) поставщикам; Налоговый вычет НДС с авансов выданных (п. 12ст. 171НК РФ) |

354 000 54 000 |

х Раздел 3, стр. 150 |

||

|

Зачет авансов полученных при отгрузке товаров(работ, услуг) в счет поступивших авансов (предоплаты); Налоговый вычет НДС, ранее исчисленного с авансов (предоплат) полученных |

10 030 000 1 530 000 |

Х Раздел 3, стр. 200 |

||

|

Перечислен в бюджет НДС, начисленный к уплате в декларации за 1 квартал |

8 350 000 |

х |

||