- от автора admin

Содержание

- Распределение накладных расходов на виды производимой продукции в условиях спада производства

- Распределение накладных расходов

- Что такое накладные расходы в смете

- Расчет накладных расходов в смете

- Состав накладных расходов

- Порядок расчета

- Накладные расходы в составе себестоимости

- Накладные производственные расходы

- Накладные общехозяйственные расходы

- Учет коммерческих расходов

- Распределение накладных и общехозяйственных расходов между разными видами готовой продукции в учете бюджетного и автономного учреждения

Распределение накладных расходов на виды производимой продукции в условиях спада производства

К концу 2008 г. на отечественные организации обрушились массовые финансовые затруднения. С тех пор промышленность переживает длительный и резко выраженный спад производства. Объемы заказов резко сократились, и компании были вынуждены выбрать стратегию ограниченного выпуска продукции. Это отразилось на многих аспектах деятельности предприятий, в том числе возникли проблемы с распределением накладных расходов.

Расходы на ремонт зданий, помещений, отопление, водоснабжение, электроэнергию, содержание аппарата управления и другие подобные расходы признаются косвенными или накладными расходами, которые невозможно сразу отнести на определенный заказ или вид производимой продукции.

При учете затрат важное значение приобретает система распределения накладных расходов за период между отдельными заказами или видами продукции.

Для их распределения необходимо:

1) выбрать критерий для распределения косвенных расходов. Для этого определяют связь между косвенными расходами и объемом готовой продукции, используя какой-либо из измерителей производственной деятельности. Выбранная база связывает накладные расходы и объем выпущенной продукции;

2) разделить прогнозируемую на предстоящий период величину накладных расходов на прогнозируемое количественное выражение критерия. В результате этой операции получают нормативный коэффициент косвенных расходов. Он используется для расчета калькуляционной стоимости при планировании производственной себестоимости;

3) этот же показатель распределения косвенных расходов (или база распределения) используется бухгалтерами при расчете производственной себестоимости выпущенной продукции или выполненных заказов.

Коэффициент включения косвенных расходов рассчитывается по формуле:

Коэффициент включения косвенных расходов = Всего косвенных расходов на планируемый период × Выбранная база прямых затрат.

Для методологически верного распределения накладных расходов между заказами или видами производимой продукции необходимо верно определить базу для их распределения.

Наиболее приемлемой базой для распределения накладных расходов считается база, которая не только способствует калькулированию себестоимости продукта, но и является фактором, обусловливающим распределение накладных расходов.

Выбранный на этой основе фактор должен точно отражать функции накладных расходов. Конкретный причинный фактор по-разному влияет на отдельные виды накладных расходов, поэтому предприятие может выбрать различные базы для их распределения.

Ставки накладных расходов используются для отнесения накладных расходов на единицы выпускаемой продукции, то есть оказывают влияние на формирование себестоимости выпускаемой продукции.

Как уже отмечалось, при распределении накладных расходов на продукт предприятия могут применять различные базы. Однако какие бы базы ни были выбраны, ставки накладных расходов должны постоянно контролироваться во избежание неточности распределения.

Наиболее часто применяемые базы распределения накладных расходов

Прямая заработная плата

Достоинство метода, использующего эту базу, заключается в том, что в этом случае принимается во внимание временной фактор. Однако оплата труда рабочих разной квалификации по различным тарифным ставкам и выплаты премий могут оказать негативное влияние на сравнение себестоимости видов продукции. Различные ставки достаточно точно отражают уровень квалификации или скорость работы, поэтому большую сумму накладных расходов следует распределять на операции, производимые высококвалифицированными рабочими, которые, как правило, производят дорогостоящую продукцию и комплексное оборудование.

Не вызывает сомнения тот факт, что если тарифные ставки приблизительно одинаковы для каждого цеха, а прямая заработная плата является основным элементом себестоимости, то данная база вполне приемлема. Вместе с тем следует отметить, что при этом методе не учитываются добавленные затраты, вложенные другими факторами производства, например оборудованием.

С практической точки зрения данный метод наиболее прост и экономичен (минимальные усилия счетного персонала и стоимость), что является важным вторичным условием в выборе подходящей базы. Он широко используется на предприятиях. Однако, несмотря на его частое применение, трудовые затраты являются не совсем корректной базой для распределения косвенных расходов в тех производствах, где используются отдельные цеховые ставки.

Прямые трудочасы (время работы производственных рабочих)

Применяя данный метод, обычно исходят из того, что в этом случае принимается во внимание временной фактор, а наиболее важные элементы постоянных косвенных расходов (контроль, аренда, страховка и др.) являются функциями времени. Более того, дополнительная заработная плата, использование запасных частей и других непрямых материалов зависят от количества часов или вложенного труда.

Прямые трудочасы в качестве базы включают дополнительные расходы, связанные с расчетом трудочасов, приходящихся на единицу продукции, поэтому они применяются не так широко, как прямая заработная плата. Наиболее эффективно использование данного метода при тех технологиях, когда применяется квалифицированный ручной труд, например шлифовка или сборка, особенно если трудовые операции являются центральным фактором производства.

С теоретической точки зрения распределение пропорционально прямым трудо-часам более приемлемо, чем пропорционально прямой заработной плате, поскольку именно время является главным причинно-следственным фактором для накладных расходов, который более четко проявляется напрямую в трудочасах занятых работников.

Машино-часы

Этот метод наиболее распространен в тех случаях, когда оборудование является основным фактором производства. Развитие механизации производства и автоматизации приводит к тому, что машинное время часто является лучшим признаком для распределения накладных расходов, чем прямые трудочасы. Во многих случаях значительная часть производственных накладных расходов состоит из амортизации оборудования, расходов на его содержание и эксплуатацию и затрат на электроэнергию. Эти расходы наравне с дополнительной заработной платой и транспортно-заготовительными расходами имеют более тесную связь с использованием машин, чем с использованием прямого труда. Однако, несмотря на теоретическое превосходство машино-часов как базы для распределения производственных накладных расходов, возникающие дополнительные затраты по расчетам и относительная сложность определения машинного времени для индивидуальных работ означают, что на практике машино-часы применяются реже, чем прямая заработная плата.

Данный метод обладает преимуществами по сравнению с другими методами в тех случаях, когда один оператор управляет несколькими машинами (ткацкое дело) или когда для каждой машины требуется несколько операторов (печатное дело).

Единицы выпуска продукции

При применении данного метода существуют определенные ограничения, поскольку такая база может использоваться, во-первых, когда производится один-единственный вид продукции, на каждую единицу которой приходятся идентичные затраты, во-вторых, когда производится несколько продуктов, но технологический процесс тесно взаимосвязан, при условии, что существует некий общий знаменатель, к которому накладные расходы могут иметь отношение, например вес. В качестве примера можно привести распределение расходов на подготовку и освоение производства в тех обстоятельствах, когда все линии по производству продукции получают разную прибыль от понесенных затрат.

Меры физического выпуска

Этот метод применяется в таких отраслях, как нефтегазовая промышленность, сельское хозяйство, переработка нефти, где в качестве натуральных единиц выпуска обычно выступают вес или объем. Основным условием для его применения является однородность продукта. Использование этой базы целесообразно для расчета вторичных ставок для распределения связанных с применением материалов накладных расходов на продукт. Например, складские расходы и дополнительные материалы могут распределяться отдельно от прочих производственных накладных расходов на базе веса или объема прямых материалов.

Прямые материальные затраты

Как уже упоминалось, накладные расходы должны быть распределены пропорционально фактору, имеющему с ними наибольшую причинно-следственную связь. Ставки, базирующиеся на прямых материальных затратах, более предпочтительны как отдельные ставки для распределения тех накладных расходов, которые находятся в зависимости от использования материалов (материалоемкие производства). Данный метод более прост для использования, но временной фактор здесь полностью игнорируется. Таким образом, помимо применения в качестве ставки для некоторых отдельных цехов он не может дать удовлетворительных результатов в тех случаях, когда время является основным фактором, вызывающим накладные расходы. Вполне возможно, что стоимость материалов, используемая за 1 ч, является идентичной, например, в производствах, где выпуск продукции автоматизирован, все материалы проходят через один и тот же процесс (или процессы) и стоимость материалов является более или менее постоянной на единицу продукции. В таком случае стоимость материалов имеет прямое отношение к производственному времени.

Основные затраты

При включении в базу затрат на сырье не выделяется какой-либо один главный фактор и применяется ставка, не зависящая ни от одного причинно-следственного фактора. Использование основных затрат в качестве базы приводит к вполне удовлетворительным результатам, если на предприятиях составляющие элементы прямых затрат остаются в постоянной пропорции. Данный метод может применяться в ряде отраслей, например в строительстве.

Продажные цены или рыночная стоимость

Некоторые накладные расходы, такие, как комиссионное вознаграждение от продаж (и, возможно, страхование запасов), могут зависеть от рыночной стоимости продукта, но в этом случае отсутствует причинно-следственная связь между производственными накладными расходами и стоимостью продаж. Эта база может быть использована для распределения расходов на освоение и развитие производства, затрат на инженерные работы, особенно при отсутствии явного причинно-следственного фактора, а также затрат при комплексном производстве.

Расчет средних затрат

Данный метод не является полностью самостоятельным, так как рассчитываемая ставка должна базироваться на материальных и трудовых затратах, трудочасах, машино-часах или единицах выпуска продукции. Суть этого метода заключается в том, что берутся фактические данные по накладным расходам за прошедшие 12 месяцев, усредняются и делятся на другую выбранную базу на следующий месяц. Он может достаточно эффективно использоваться в сезонных отраслях.

Если процесс производства автоматизирован, то число отработанных часов не будет наиболее удачным критерием для распределения накладных расходов.

Более целесообразным, возможно, было принять за базу распределения косвенных расходов сумму прямых материальных затрат, так как стоимость материалов более или менее постоянна на единицу продукции в производствах, где выпуск продукции автоматизирован и все материалы проходят через один и тот же процесс (или процессы).

Так как распределение накладных расходов по видам производимой продукции невозможно вследствие большой номенклатуры, целесообразно было бы объединить производимые изделия в группы однородной продукции по принципу, например, материалоемкости (так как мы рассматриваем прямые материальные затраты как возможную базу для распределения накладных расходов). Однако, как показывает практика, случается, что материальные затраты на получение отдельных наименований продукции не одинаковы, и производство их требует раздельного ведения технологического процесса или дополнительных операций. В этом случае косвенные расходы необходимо распределять на каждую единицу номенклатуры в отдельности.

Рассмотрим такую модель на примере.

Пример

Номенклатура предприятия ООО «Энергоресурс» составляет 1000 наименований энергозапчастей. Согласно приказу об учетной политике предприятия базой для распределения накладных расходов является величина прямых материальных расходов. Производимая номенклатура энергозапчастей дифференцирована на 10 групп однородных изделий в зависимости от материалоемкости и стадий производственного процесса, которые проходят изделия данной группы.

Вследствие экономического кризиса предприятие снизило объемы производства, и в течение определенного периода производились только изделия группы 1 и группы 2.

Учет расходов ведется на счете 20, где были открыты соответствующие субсчета по однородным группам продукции «Группа 1», «Группа 2» и так далее вплоть до «Группы 10».

На субсчете 20 «Группа 1» были учтены:

· материалы: Дебет счета 20 «Группа 1» Кредит счета 10 — 30 000 руб.,

· зарплата: Дебет счета 20 «Группа 1» Кредит счета 70 — 5000 руб.;

· отчисления на зарплату: Дебет счета 20 «Группа 1» Кредит счета 69 — 2000 руб.

Фактическая стоимость изделий группы 1 составила 37 000 руб.

На субсчете 20 «Группа 2» были учтены:

· материалы: Дебет счета 20 «Группа 2» Кредит счета 10 — 23 000 руб.;

· оплата труда: Дебет счета 20 «Группа 2» Кредит счета 70 — 8000 руб.;

· отчисления на зарплату: Дебет счета 20 «Группа 2» Кредит счета 69 — 3000 руб.

Фактическая стоимость изделий группы 2 составила 34 000 руб.

Административные расходы, учтенные на счете 26, — 45 000 руб.

Косвенные расходы будут распределяться следующим образом:

Дебет счета 20А Кредит счета 26 — на изделия группы 1 — 25 471,70 руб. (45 000 × 30 000 / 53 000);

Дебет счета 20Б Кредит счета 26 — на изделия группы 2 — 19 528,30 руб. (45 000 × 23 000 / 53 000).

Таким образом, мы получим полную производственную себестоимость изделий, произведенных в рамках группы 1 и группы 2. После оформления соответствующих документов на реализацию продукции и определения суммы выручки, полная производственная себестоимость списывается проводками:

Дебет счета 90 Кредит счета 20 «Группа 1» — 62 471,10 руб. — списана себестоимость изделий группы 1;

Дебет счета 90 Кредит счета 20 «Группа 2» — 53 528,30 руб. — списана себестоимость изделий группы 2.

Метод, с помощью которого мы распределили накладные расходы данного предприятия, безусловно, имеет погрешности (мы объединили производимые изделии в относительно условные группы). Кроме того, он не является абсолютно обязательным к применению в данной конкретной ситуации, это лишь вариант распределения накладных расходов, основанный на применении другой, более корректной базы.

Себестоимость производимых изделий была бы определена с большей точностью, если бы на предприятии возможно было определить материальные затраты на каждую номенклатурную единицу (изделие), составлялись плановые (нормативные) калькуляции.

В заключение хотелось бы еще раз обратить внимание читателей на то, что какой бы метод распределения ни применялся на предприятии, он обязательно должен быть зафиксирован в приказе об учетной политике.

Распределение накладных расходов

При выпуске предприятием нескольких видов продукции (работ, услуг) появляется необходимость распределения накладных расходов. От того, каким способом осуществляется такое распределение, может зависеть величина финансового результата деятельности предприятия.

Себестоимость является одним из важнейших экономических показателей работы предприятия. От правильного определения величины себестоимости зависит не только прибыль, но и стратегия дальнейшего развития предприятия.

При определении себестоимости не возникает трудностей только в случае, когда предприятие занимается выпуском лишь одного типа изделий, или предоставляет единственный вид услуг, или торгует товаром только одного наименования. Во всех остальных случаях лишь некоторые из расходов можно сразу отнести на затраты по выпуску того или иного вида продукции (услуг и т.д.) — это так называемые прямые затраты, связанные с производством продукта, которые включаются в себестоимость соответствующего объекта.

Другие же затраты, называемые косвенными (общехозяйственными или накладными) расходами, связаны с организацией и управлением производством в целом. Например, содержание административно-управленческого аппарата, коммунальные платежи, налог на землю, плата за телефон, почтовые расходы и т.д. Эти затраты включаются в себестоимость соответствующего объекта с помощью специальных методов калькуляции.

При административно-командной системе управления каждое предприятие подчинялось какому-либо министерству или ведомству, а министерства издавали инструкции по расчету себестоимости произведенной продукции (услуг). В этих инструкциях предписывалось, как именно нужно распределять накладные расходы по объектам учета с использованием методов, обеспечивающих наиболее точное определение себестоимости выполняемых работ, — пропорционально сумме материальных затрат, пропорционально расходам на оплату труда работников, занятых непосредственно производством этой продукции, пропорционально сумме прямых затрат или каким-либо другим способом. Например, для автотранспортных предприятий — пропорционально километражу пробега автомобилей или пропорционально мощности двигателей автотранспортных средств и т.д.

В наше время, когда каждое предприятие является самостоятельным хозяйствующим субъектом, оно вправе само определить для себя способ распределения накладных расходов по объектам для вычисления себестоимости продукции (услуг) и закрепить этот метод в учетной политике организации. Но перед этим неплохо было бы сравнить возможные методы между собой, особенно если речь идет о распределении накладных расходов каким-либо другим способом, не описанным в стандартных руководствах и методических указаниях, разработанных еще при советской власти.

Лучшим учителем является жизнь. При рыночной экономике конкуренция все расставляет на свои места. Но реальные эксперименты слишком дорогостоящи и по времени длятся не менее года. Порой важный для экономической науки результат эксперимента может быть получен только ценой банкротства предприятия или всей отрасли, а иногда и всего государства в целом. Поэтому лучше проводить эксперименты на математических моделях: и быстрее, и безопаснее, и дешевле. Правда, математические модели не полностью, а только до некоторой степени отражают свойства реального явления. Но тем не менее, если правильно моделировать процессы, выявить основные тенденции можно.

В точных науках, в физике и многих отраслях техники при изучении зависимости одних величин от других экспериментатор старается проводить эксперимент так, чтобы изменять только один параметр при неизменных величинах других. В этом случае наиболее наглядно проявляется зависимость исследуемой величины от изменяемого параметра.

Ниже, в примерах экспериментов на математических моделях, мы будем стараться следовать этому же принципу.

ПРИМЕР 1

Предприятие выпускает 5 видов изделий.

При производстве изделия А1 материальные затраты составляют 1000 руб., оплата труда персонала, занятого в основном производстве, — 5000 руб.

При производстве изделия А2 материальные затраты — 2000 руб., оплата труда персонала — 4000 руб.

Для А3 эти величины составят 3000 руб. и 3000 руб.

Для А4 — 4000 руб. и 2000 руб.

Для А5 — 5000 руб. и 1000 руб.

Выручка от реализации каждого вида изделия одинакова и равна 10 000 руб.

Общехозяйственные (накладные) расходы составляют 15 000 руб.

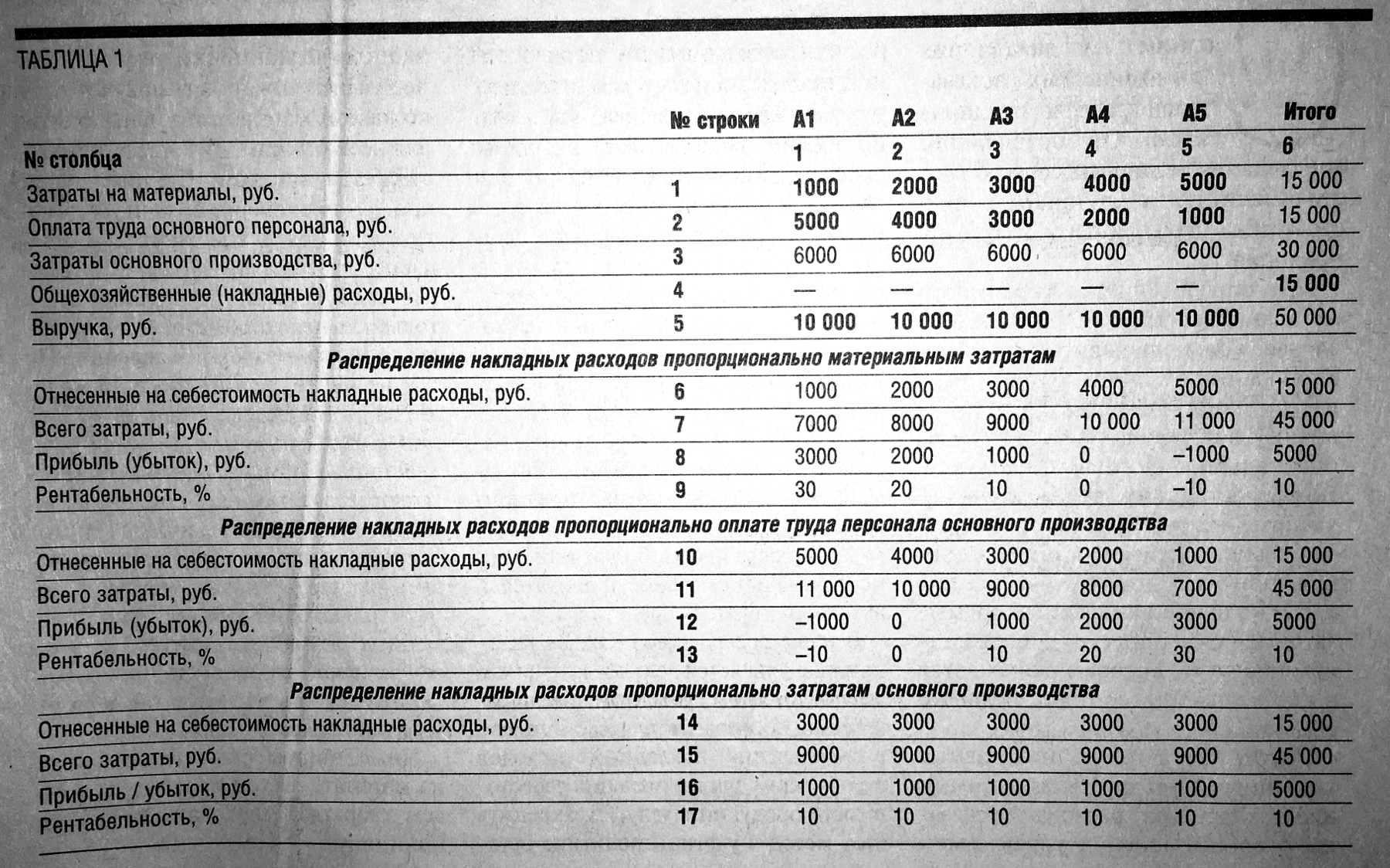

Расчет прибыли и рентабельности при производстве каждого из видов изделий для различных способов распределения накладных расходов представлен в таблице 1, в которой жирным шрифтом выделены исходные величины, а обычным шрифтом представлены величины, являющиеся результатом вычислений.

1 При распределении накладных расходов пропорционально материальным затратам общую сумму накладных расходов (значение в 6-м столбце 4-й строки) нужно разделить на общую величину материальных затрат (значение в 6-м столбце 1-й строки) и полученную величину последовательно умножить на значения в столбцах с 1-го по 5-й этой же 1-й строки. Результаты помещаются в соответствующие столбцы 6-й строки (Отнесенные на себестоимость накладные расходы).

Величины в ячейках 7-й строки (Всего затраты) равны суммам величин в ячейках 3-й (Затраты основного производства) и 6-й (Отнесенные на себестоимость накладные расходы) строк.

Величины в ячейках 8-й строки (Прибыль (убыток) равны разности значений 5-й (Выручка) и 7-й (Всего затраты) строк.

Рентабельность определяется отношением прибыли (значения в ячейках 8-й строки) к выручке (значения в соответствующих ячейках 5-й строки).

При этом способе распределения накладных расходов прибыльность, а следовательно, и рентабельность уменьшаются с ростом материальных затрат.

Наиболее рентабельным является производство изделий с наименьшими материальными затратами.

Производство изделия А4 является бесприбыльным, а производство изделия А5 уже является убыточным. Так что, казалось бы, производство изделий с большими материальными затратами нужно сворачивать и развивать следует производство наукоемких, интеллектуальноемких изделий, таких как А1 или А2, в крайнем случае А3.

Посмотрим, каким будет результат при распределении накладных расходов иными способами.

2 При распределении накладных расходов пропорционально оплате труда персонала, занятого в основном производстве, общую сумму накладных расходов (значение в 6-м столбце 4-й строки (Общехозяйственные (накладные) расходы) нужно разделить на общую сумму оплаты труда персонала, занятого в основном производстве (значение в 6-й колонке 2-й строки), и полученную величину последовательно умножить на значения в колонках с 1-й по 5-ю этой же 2-й строки. Результаты умножения следует поместить в соответствующие ячейки 10-й строки (Отнесенные на себестоимость накладные расходы).

При распределении накладных расходов пропорционально оплате труда персонала, занятого в основном производстве, наоборот, прибыльнее получается материалоемкое производство.

Производство изделия А2 является бесприбыльным, а производство изделия А1 является убыточным. Можно предположить, что производство этих изделий следовало бы сворачивать.

3 При распределении накладных расходов пропорционально суммарным затратам основного производства общую сумму накладных расходов (значение в 6-м столбце 4-й строки) нужно разделить на общую сумму затрат основного производства (значение в 6-й колонке 3-й строки) и полученную величину последовательно умножить на значения в колонках с 1-й по 5-ю этой же 3-й строки. Результат заносится в соответствующие ячейки 14-й строки. При этом способе распределения накладных расходов выпуск всех 5 видов изделий является одинаково прибыльным. Рентабельность одинакова и равна 10%.

Таким образом, при одних и тех же данных производство одного и того же изделия может считаться максимально прибыльным или, наоборот, максимально убыточным в зависимости от того, каким образом производится распределение накладных расходов по объектам аналитического учета.

Разумеется, определять метод распределения накладных расходов по видам выпускаемых изделий — не бухгалтерское дело. Это прерогатива руководства компании, ее топ-менеджеров. Но бухгалтер должен предоставить руководству «информацию к размышлению».

В рассмотренном примере выручка от реализации изделий каждого вида была одинакова.

Рассмотрим теперь случай, когда объем выпуска каждого из изделий, а следовательно, и выручка от реализации изделий каждого вида различны.

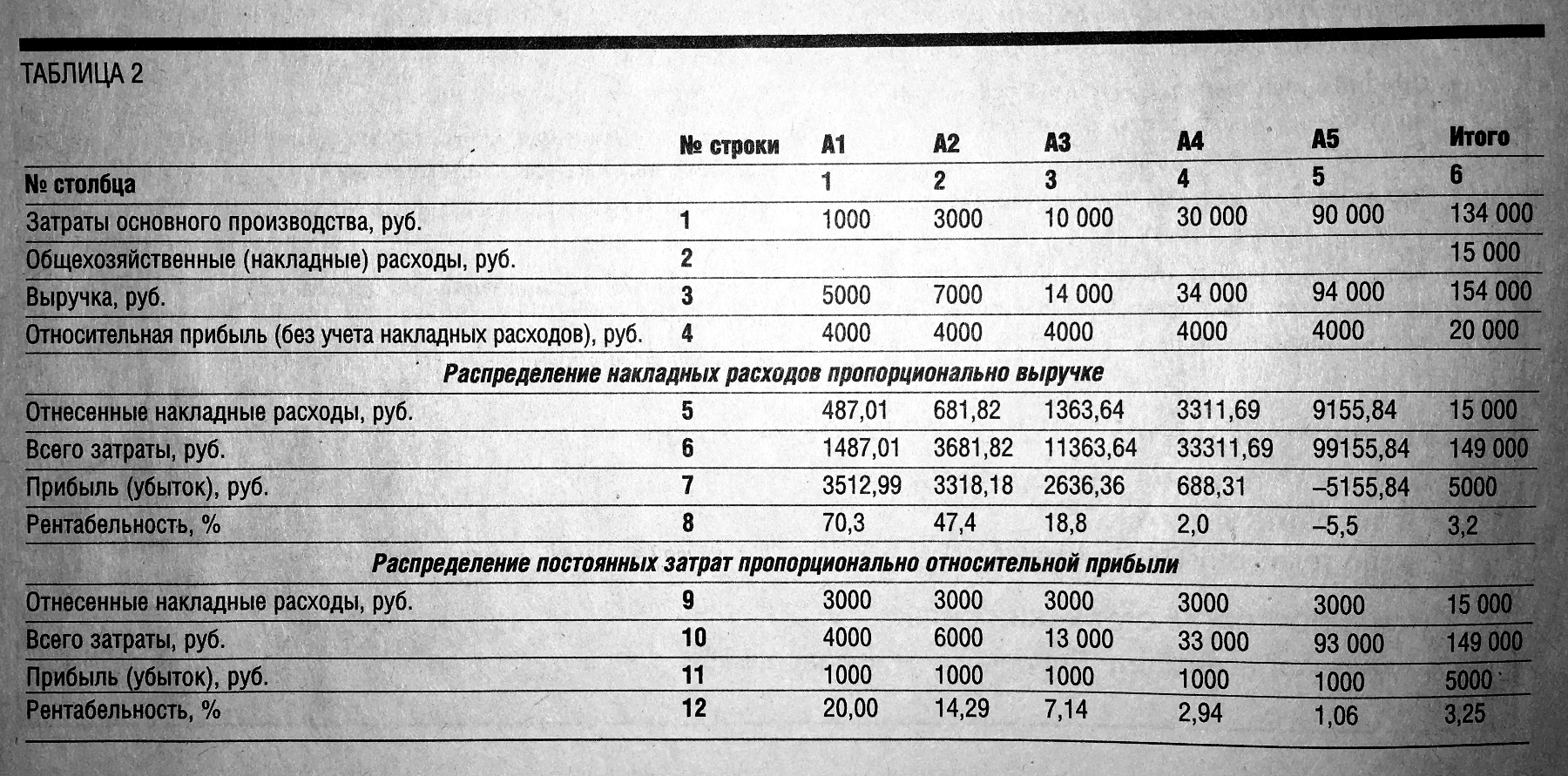

ПРИМЕР 2

Суммарные затраты на производство различны.

При производстве изделия А1 суммарные затраты на производство (материальные затраты + оплата труда работников, занятых в основном производстве) равны 1000 руб., а выручка от реализации — 5000 руб.;

При производстве изделия А2 суммарные затраты на производство составят 3000 руб., а выручка от реализации — 7000 руб.

Для А3 эти величины будут соответственно 10 000 руб. и 14 000 руб.

Для А4 — 30 000 руб. и 34 000 руб.

Для А5 — 90 000 руб. и 94 000 руб.

Общехозяйственные расходы составляют 15 000 руб.

В этом примере (табл. 2) постоянной величиной является относительная прибыль, т. е. прибыль от реализации соответствующего изделия без учета накладных расходов (до распределения накладных расходов по изделиям).

1 При распределении накладных расходов пропорционально выручке, полученной от реализации каждого вида изделия, оказыватся, что с увеличением выручки прибыль и рентабельность постепенно падают, так что производство изделия А5 окажется уже убыточным и его нужно прекращать. Самым рентабельным при таком распределении накладных расходов окажется производство изделия А1, и его необходимо расширять.

Вряд ли такой вывод соответствует реальному положению дел. Хотя и считается, что основной целью коммерческого предприятия является получение прибыли, но прибыль — это величина до некоторой степени субъективная. Увеличим заработную плату работникам или хотя бы определенной категории работников, и прибыль уменьшится. Еще увеличим — и прибыль еще уменьшится или даже превратится в убыток. И что же: сворачивать производство этого вида изделий и выгонять на улицу десятки или сотни работников, которые получали хорошую зарплату, только лишь потому, что отсутствует прибыль при производстве этого вида изделий, рассчитанная по этому алгоритму?

С другой стороны, если расширять производство только продукции типа А1, поскольку его рентабельность оказалась больше 70%, то может оказаться, что у этого изделия будет перенасыщен рынок сбыта и дополнительные экземпляры изделия А1 уже некому будет продать. Поэтому к такого типа решениям — производство каких видов продукции расширять, а каких сокращать — нужно подходить очень осторожно, на основе маркетинговых исследований рынка, а не на основе рентабельности или убыточности того или иного продукта.

2 При распределении накладных расходов пропорционально относительной прибыли без учета накладных расходов (строка 4 табл. 2) оказывается, что производство каждого вида изделий одинаково прибыльно. Прибыль от реализации каждого вида равна 1000 руб.

Что касается рентабельности, то она положительна, хотя и различна при производстве разных видов изделий. Но это уже проблема для технологов и инженеров, а не для бухгалтеров и экономистов.

Таким образом, в настоящей статье мы познакомились с пятью различными способами определения себестоимости различных видов продукции путем распределения накладных расходов по видам продукции пятью различными методами. Мы умышленно не показывали все эти методы на одном «сквозном» примере, так как нам важно было проследить тенденции. А влияние тех или иных параметров на прибыльность (или рентабельность) лучше всего видно при неизменных значениях других параметров.

В реальной же жизни бухгалтерам и экономистам мы рекомендуем определить себестоимость различных видов продукции предприятия за прошедший отчетный период всеми возможными методами. Полученные расчеты представить руководству предприятия в качестве информации к размышлению. А решение руководства по поводу того, каким именно методом нужно осуществлять распределение накладных расходов по видам продукции, включить в приказ об утверждении учетной политики предприятия на следующий период.

Что такое накладные расходы в смете

Накладные расходы в смете – это те затраты, которые несет предприятие в ходе своей экономической деятельности, но которые напрямую не участвуют в выпуске товаров (оказании услуг, работ). Их нельзя отнести к ТМЦ. Но они в процентном отношении к ПР включаются в стоимость продукции, и таким образом увеличивают итоговую цену товара.

Предположим, организация специализируется на выпечке оригинальных кондитерских изделий. Прямыми расходами здесь будут: продукты, оплата труда пекарей, кондитеров, уплачиваемые с их зарплаты взносы, пользование посудой.

К накладным расходам можно отнести:

- аренду кондитерской;

- заработок директора и обслуживающего персонала;

- плата за свет, отопление, телефон;

- реклама и т.д.

На законодательном уровне НР утверждены только для строительства и медицины. Всем остальным, при определении сметы, придется составлять перечень самим, исходя из вида своей деятельности.

|

НР для строителей |

НР для всех остальных |

|---|---|

|

|

Косвенные расходы включают в смету в процентном отношении от прямых затрат. Для фирм, не связанных со строительством расчет делается самостоятельно. Как это делается, мы покажем дальше.

Расчет накладных расходов в смете

Косвенные траты (КР) включаются в смету в зависимости от прямых в процентном отношении. В качестве базы для расчета компания может выбирать любой, удобный для нее, показатель. Чаще всего подсчет ведется либо от стоимости материалов, либо от оплаты труда работникам.

Формула подсчета следующая:

|

Процент НР |

= |

Накладные расходы |

Прямые расходы |

* |

Пример. Фонд оплаты труда в ООО «Лимма» — 700 000руб., НР – 400 000руб. Находим процент КР: 400 000 / 700 000 * 100 = 57,14%

Небольшие компании могут брать в качестве ПР не конкретный показатель, а все денежные потери вместе. И от них исчислять процент. После того, как продукция будет изготовлена, цифры могут корректироваться, исходя из фактических трат.

Для строителей по отдельным статьям существуют уже готовые коэффициенты для включения в смету:

- Содержание администрации – 43,45%;

- Обеспечение и обслуживание рабочих – 37,32%;

- Предварительные изыскания – 15,70%;

- Все остальное – 3,53%

При расчете себестоимости учитываются расходы, не только прямо, но и косвенно связанные с производством. Они также оказывают влияние на окончательную себестоимость. Накладные расходы – это все те затраты, что прямо не связаны с производством, но обеспечивают нормальное функционирование всего предприятия.

Состав накладных расходов

Перечень и структура накладных расходов в каждой сфере свои, отличия есть и между предприятиями. При составлении сметы косвенные затраты обязательно прописываются, а после – сверяется плановый и фактический показатели. На их основании делается вывод об эффективности расходования.

В обобщенном виде к накладным расходам можно причислить следующие разновидности затрат:

- ремонт используемого оборудования, производственных зданий и сооружений;

- оплата труда администрации, затраты на их обучение и переквалификацию;

- расходы, связанные с единым социальным налогом;

- затраты, идущие на обслуживание автомобилей и других транспортных средств, числящихся на балансе и используемых в работе;

- аренда за офисные и складские помещения;

- непредвиденные расходы, появившиеся в результате простоя в работе (например, из-за поломки оборудования или отсутствия сырья) и появления брака;

- обязательные платежи, в том числе отчисления по социальному страхованию сотрудников;

- расходы, идущие на содержание основных средств и их правильную эксплуатацию (например, сюда можно отнести расходы на смазку для станков);

- рекламные расходы;

- консультационные расходы (консалтинговые услуги у юристов, бухгалтеров и прочих специалистов);

- коммунальные платежи и иные расходы по содержанию офиса;

- обслуживание производства;

- затраты на оплату услуг связи (телефон, интернет).

И это далеко не все возможные виды накладных расходов, которые могут возникнуть на предприятии.

Порядок расчета

Предприятия не всегда понимают, как рассчитать накладные расходы, точнее сложности в большей степени связаны с тем, что отнести их сразу же на определенный вид готовой продукции или услуг невозможно. Однако закрывать на них глаза нельзя, ведь это может стать причиной формирования заниженной стоимости, что в конечном итоге отрицательно скажется на размере прибыли и рентабельности производства.

Чтобы правильно определить размер накладных расходов при расчете затрат на единицу продукции, используются следующие методы их распределения:

- пропорционально цене используемых материалов и сырья;

- пропорционально оплате труда основных работников;

- пропорционально получаемой выручке, объему продаж или другим показателям эффективности.

Какого-то унифицированного метода не существует. Например, если на предприятии трудится большое количество производственных рабочих, то логичнее всего будет рассчитывать накладные расходы, исходя из фонда оплаты труда. Только в этом случае речь будет идти о зарплате именно производственных рабочих, исключая зарплату управленческого сектора.

Пример. На предприятии есть 2 цеха: по производству молока и сыра. За месяц они производят 5 000 литров и 2 000 кг соответственно. На оплату труда рабочих уходит 150 и 200 тысяч рублей соответственно. В себестоимости нужно учесть накладные расходы в общей сумме 100 000 рублей. Как их распределить? Если использовать методику пропорционального заработной плате расчета, то получится, что накладные расходы нужно распределить в пропорции 150:200, то есть в себестоимость 1 литра молока будет включено: (100 000 * 150/(150+250)/5 000) = 8,57 рублей. А в себестоимость 1 килограмма сыра: (100 000 * 200/(150+250)/2 000) = 28,57 рублей.

Для некоторых отраслей производства устанавливаются свои нормы накладных расходов, которые предприятиям нужно применять. Например, такие существуют в химической и добывающей промышленности, строительстве. Нормы устанавливаются соответствующими нормативно-правовыми актами.

Накладные расходы в составе себестоимости

В себестоимость производимой предприятием продукции включают 2 вида расходов: прямые и накладные. К прямым относят те, которые возможно безоговорочно увязать с конкретным видом создаваемой продукции.

Накладные расходы напрямую с производимой продукцией соотнести либо достаточно сложно, либо невозможно. По увязке с процессом производства их делят:

- на производственные — обеспечивающие функционирование производственных подразделений, производящих продукцию;

- общехозяйственные — не связанные непосредственно с созданием продукции, но необходимые для обеспечения работы предприятия в целом.

Существующие правила (План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н) не препятствуют возможности формирования учетной себестоимости на 2 уровнях:

- неполной ее величины, включающей помимо прямых затрат только те накладные расходы, которые имеют отношение к производству;

- полного ее размера, объединяющего в себе помимо прямых затрат накладные расходы, формируемые как в производственных подразделениях, так и в структурах общехозяйственного назначения.

Накладные производственные расходы

Сбор накладных расходов производственного назначения осуществляют на счете 25, открываемом для каждого из счетов, предназначенного для формирования прямых затрат. Соответственно, организация аналитики расходов на нем будет определяться отнесением их:

- к конкретному подразделению,

- определенному виду расходов.

Перечень статей производственных расходов делается существенно более широким, чем список прямых затрат, и может иметь достаточно высокую степень детализации, обусловленную запросами предприятия к глубине аналитики затрат, разбиваясь на несколько уровней. Статьи, выделяемые в этом перечне, могут делиться на такие, например, группы:

- текущее обеспечение деятельности — в эту группу войдут расходы по оплате труда персонала, начислениям на нее, материалам, необходимым для текущей работы, амортизации используемого оборудования, затратам на аренду, страхование, информационное обеспечение, на командировки персонала;

- содержание и эксплуатация имущества — включит в себя расходы по техобслуживанию, ремонтам, материалам и энергоресурсам, необходимым для поддержки нормального функционирования имущества и проведения его ремонта;

- обеспечение качества создаваемой продукции — здесь могут присутствовать расходы на получение необходимой разрешительной документации, сертификацию, опытные исследования, гарантийное обслуживание, обучение персонала;

- охрана труда — в этой группе можно выделить расходы на аттестацию рабочих мест, спецодежду, средства спецзащиты, спецпитание, санобработку помещений и спецодежды, санитарные экспертизы.

Подробнее о составе затрат в производственной себестоимости читайте в статье «Какие затраты включает производственная себестоимость продукции?».

Счет 25 по завершении каждого месяца подлежит закрытию с распределением собранных на нем сумм на виды продукции, создаваемые в соответствующем подразделении. Распределение это делают в пропорции к выбранной предприятием базе. Чаще всего такой базой становится либо один из основных видов прямых затрат (материалы или зарплата), либо общий объем прямых расходов. На счетах учета прямых затрат попавшая туда доля накладных производственных расходов не будет разбиваться на составные части, а войдет в состав затрат с единой аналитикой «общепроизводственные расходы».

Накладные общехозяйственные расходы

Для сбора общехозяйственных расходов предназначается счет 26. Аналитика на нем организуется по тем же принципам, что и на счете 25: по подразделениям и по видам расходов. Перечень общехозяйственных расходов в основном схож с создаваемым для счета 25, но может быть расширен за счет добавления в него, например, расходов:

- по обеспечению связи с контрагентами (телефон, интернет, почта);

- услугам юридического и консультационного характера;

- представительским мероприятиям;

- проведению медосмотров работников;

- подбору и подготовке персонала;

- охране территории предприятия;

- налогам, относимым на затраты.

Так же, как и счет 25, счет 26 подлежит ежемесячному закрытию. Однако в зависимости от того, на каком уровне решено формировать себестоимость, собранные на нем расходы будут учтены следующим образом:

- для неполной себестоимости — списаны на счет учета финрезультата от продаж без включения в себестоимость, формируемую на счетах 20, 23, 29;

- для полной себестоимости — распределены между всеми видами создаваемой продукции в пропорции либо к той же базе, относительно которой распределялся счет 25, либо к иной выбранной базе.

В составе полной себестоимости конкретного продукта доля попавших туда накладных общехозяйственных расходов тоже будет числиться без разбивки на составные части под единой аналитикой «общехозяйственные расходы».

Учет коммерческих расходов

К числу накладных расходов относится еще один их вид, который в себестоимость продукции по правилам, действующим в РФ, никогда не включается. Это расходы, связанные с продажей продукции (товаров, работ, услуг): коммерческие. Собирают их на счете 44, деля в аналитике по тем же принципам, что и иные накладные расходы: по подразделениям и по видам расходов.

Перечень коммерческих расходов для организации производственного типа будет ближе к перечню, разработанному для счета 25. Отличие может заключаться в добавлении в этот список статей, отражающих расходы:

- по транспортировке до покупателя;

- погрузо-разгрузочным работам;

- хранению грузов;

- таможенному оформлению;

- маркетинговым исследованиям.

Для организации торговой направленности, не имеющей необходимости в применении счетов учета затрат на производство и собирающей все свои накладные расходы на счете 44, перечень статей затрат для этого счета будет аналогичен тому, который в производстве разрабатывают для счета 26 с учетом дополнения его статьями, абзацем выше указанными как добавляемые к счету 25.

Закрывать счет 44 тоже нужно ежемесячно, списывая собранные на нем цифры на счет учета финрезультата от продаж. Однако на нем может иметь место остаток из-за наличия в составе затрат расходов на упаковку и транспортировку, подлежащих распределению на проданную и непроданную продукцию (товары).

О способе учета затрат, при котором коммерческие расходы могут войти в состав себестоимости, читайте в материале «ABC-метод учета затрат — как применять?».

Распределение накладных и общехозяйственных расходов между разными видами готовой продукции в учете бюджетного и автономного учреждения

Издательство «Гарант-Пресс»

Распределение накладных и общехозяйственных расходов. Прямые расходы непосредственно списывают на себестоимость того или иного вида готовой продукции. При изготовлении единственного вида готовой продукции накладные и общехозяйственные расходы также напрямую включаются в ее себестоимость. Они считаются прямыми затратами. Если учреждение выпускает несколько видов готовой продукции, то накладные расходы распределяются учреждением одним из следующих методов:

— пропорционально прямым затратам (например по оплате труда; стоимости израсходованного сырья и материалов; другим прямым затратам);

— пропорционально объему выручки от реализации продукции;

— пропорционально другому показателю, характеризующему результаты деятельности учреждения.

Конкретный способ распределения накладных расходов между отдельными видами готовой продукции выбирается учреждением самостоятельно и утверждается в качестве элемента учетной политики.

Инструкция не содержит рекомендуемых способов распределения общехозяйственных расходов учреждения между отдельными видами готовой продукции. Согласно этому документу учреждение устанавливает способ такого распределения в учетной политике . Поэтому общехозяйственные и накладные расходы проще всего распределять одинаковым методом. Часть общехозяйственных расходов может не распределяться, а отражаться в составе расходов учреждения текущего финансового года по дебету аналитического счета 0 401 20 000 «Расходы текущего финансового года». При этом перечня нераспределяемых расходов инструкция не содержит. Поэтому, по нашему мнению, учреждение должно его определить самостоятельно, закрепив в качестве элемента учетной политики.

Пример

Учреждение занимается производством трех видов готовой продукции. Стоимость сырья и материалов, использованных в процессе производства, составила 1 200 000 руб., в том числе:

— на изделие № 1 — 500 000 руб.;

— на изделие № 2 — 400 000 руб.;

— на изделие № 3 — 300 000 руб.

Заработная плата производственных рабочих составила — 590 000 руб., в том числе:

— занятых в производстве изделия № 1 — 206 500 руб.;

— занятых в производстве изделия № 2 — 247 800 руб.;

— занятых в производстве изделия № 3 — 135 700 руб.

Общая сумма накладных расходов, связанных с выпуском готовой продукции, составила 340 000 руб. Сумма общехозяйственных расходов равна 90 000 руб. Вся сумма общехозяйственных расходов подлежит распределению.

Для упрощения данные в примере округлены до целых рублей.

Ситуация 1

Согласно учетной политике учреждения накладные и общехозяйственные расходы распределяются пропорционально стоимости сырья и материалов, израсходованных в производстве конкретных видов готовой продукции.

Сумма накладных расходов, приходящаяся на изделие № 1, составит:

500 000 : 1 200 000 × 340 000 = 141 667 руб.

Сумма накладных расходов, приходящаяся на изделие № 2, составит:

400 000 : 1 200 000 × 340 000 = 113 333 руб.

Сумма накладных расходов, приходящаяся на изделие № 3, составит:

300 000 : 1 200 000 × 340 000 = 85 000 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 1, составит:

500 000 : 1 200 000 × 90 000 = 37 500 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 2, составит:

400 000 : 1 200 000 × 90 000 = 30 000 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 3, составит:

300 000 : 1 200 000 × 90 000 = 22 500 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 1, составит:

141 667 + 37 500 = 179 167 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 2, составит:

113 333 + 30 000 = 143 333 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 3, составит:

85 000 + 22 500 = 107 500 руб.

Ситуация 2

Согласно учетной политике учреждения накладные и общехозяйственные расходы распределяются пропорционально заработной плате рабочих, занятых в производстве конкретных видов готовой продукции.

Сумма накладных расходов, приходящаяся на изделие № 1, составит:

206 500 : 590 000 × 340 000 = 119 000 руб.

Сумма накладных расходов, приходящаяся на изделие № 2, составит:

247 800 : 590 000 × 340 000 = 142 800 руб.

Сумма накладных расходов, приходящаяся на изделие № 3, составит:

135 700 : 590 000 × 340 000 = 78 200 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 1, составит:

206 500 : 590 000 × 90 000 = 31 500 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 2, составит:

247 800 : 590 000 × 90 000 = 37 800 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 3, составит:

135 700 : 590 000 × 90 000 = 20 700 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 1, составит:

119 000 + 31 500 = 150 500 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 2, составит:

142 800 + 37 800 = 180 600 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 3, составит:

78 200 + 20 700 = 98 900 руб.

Ситуация 3

Согласно учетной политике учреждения накладные и общехозяйственные расходы распределяются пропорционально выручке от продажи конкретных видов готовой продукции. При этом выручка от продажи готовой продукции составила 3 800 000 руб., в том числе:

— изделия № 1 — 1 330 000 руб.;

— изделия № 2 — 1 710 000 руб.;

— изделия № 3 — 760 000 руб.

Сумма накладных расходов, приходящаяся на изделие № 1, составит:

1 330 000 : 3 800 000 × 340 000 = 119 000 руб.

Сумма накладных расходов, приходящаяся на изделие № 2, составит:

1 710 000 : 3 800 000 × 340 000 = 153 000 руб.

Сумма накладных расходов, приходящаяся на изделие № 3, составит:

760 000 : 3 800 000 × 340 000 = 68 000 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 1, составит:

1 330 000 : 3 800 000 × 90 000 = 31 500 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 2, составит:

1 710 000 : 3 800 000 × 90 000 = 40 500 руб.

Сумма общехозяйственных расходов, приходящаяся на изделие № 3, составит:

760 000 : 3 800 000 × 90 000 = 18 000 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 1, составит:

119 000 + 31 500 = 150 500 руб.

Сумма накладных и общехозяйственных расходов, подлежащая включению в себестоимость изделия № 2, составит: