- от автора admin

Содержание

- Возврат излишне выплаченной зарплаты: причины и используемые счета

- Проводки возврат заработной платы на расчетный счет

- Как это оформить?

- Какие проводки оформить, если банк вернул платежное поручение из-за неправильных реквизитов?

- Проводки при возврате заработной платы банком по причине ошибки в лицевом счете работника

Возврат излишне выплаченной зарплаты: причины и используемые счета

Проводки по возврату излишне выплаченной заработной платы зависят от причин, вызывающих необходимость такого возврата. Остановимся на двух часто встречающихся причинах:

- обнаружены ошибки в сумме начисленной и выплаченной зарплаты;

- зарплатные начисления сделаны верно, но в платежном поручении указали другую сумму.

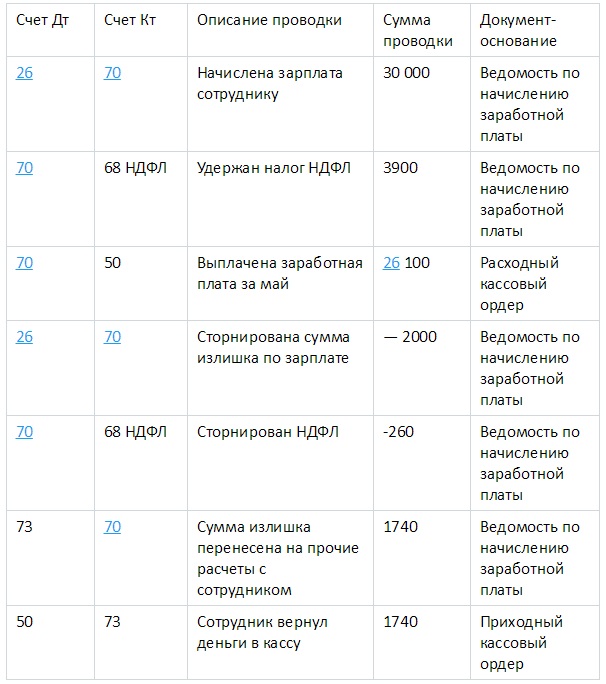

В первом случае нужно сделать проводки:

- исправляющие начисленную сумму зарплаты;

- отражающие погашение работником переплаты.

Какие счета могут быть задействованы при сторнировании излишне начисленной зарплаты? Всё зависит от изначальных проводок по начислению зарплаты — в них могут участвовать различные счета (смотрите на рисунке ниже):

Подробнее о том, в дебет каких счетов может начисляться зарплата, узнайте из этого материала.

Крупные компании могут начислять зарплату с применением всех указанных счетов, если в их штате присутствуют:

- работники основных производственных цехов (начисление зарплаты: Дт 20 Кт 70);

- сотрудники вспомогательных подразделений (Дт 23 (25, 29) Кт 70);

- управленческий персонал (Дт 26 Кт 70).

В компаниях среднего и небольшого масштабов задействованных в начислении зарплаты счетов может быть меньше. В торговых организациях начисление зарплаты производится с участием счета 44 «Расходы на продажу». Неверно начисленная зарплата на переплаченную сумму должна быть сторнирована с того счета, в дебет которого она изначально начислялась.

Возврат переплаты из-за ошибок в платежном поручении не требует сторнировочных проводок при излишне выплаченной заработной платы. В учете отражается только операция возврата денег в кассу или на расчетный счет компании.

Проводки возврат заработной платы на расчетный счет

Работнику была перечислена зарплата на банковскую карту. Но так как карта принадлежит не работнику, а в платежке указали имя работника, то банк вернул деньги на наш расчетный счет. Назначение платежа следующее — «Возврат платежного поручения N. от . по счету невыясненных сумм. Не совпадают ФИО получателя платежа». Если я ставлю Дт 51 Кт 70, то у меня висит долг за работником.

Какими проводками отразить эту платежку с банка?

Правильно висит долг, деньги то он не получил (сотрудник)

Я забыла указать такой момент, что работник отказался работать безналом и деньги получил наличными. т.о. у меня двойная выдача зарплаты получилась.

70/50 — выдали из кассы:)

Деньги отправить почтовым переводом, если нет реквизитов пластиковой карты и нет возможности выдать наличкой.

а если нет начисления зарплаты?

У меня когда зарплата на карту, формируются проводки Д 76.ЗП — К 51. Соответственно, если деньги вернулись, то проводки Д 51 — К 76.ЗП. Если деньги упали на карту, делаю ведомость выплаты зарплаты, выбираю через банк, и программа сама раскидывает с 76.ЗП на 70. А у вас деньги вернулись, то есть на 70 на сотруднике ничего не должно висеть.

А вообще, я не понимаю как это, не начислена зарплата!

А вообще, я не понимаю как это, не начислена зарплата!

А вот так это. Работник устроился на работу, отработал две недели, выдали аванс. потом поссорился с руководителем, тот его уволил. Приказал кадровику выдать трудовую, без нашей записи. то же самое с зарплатой. то есть теперь фактически работник у нас не работал, а аванс выдали. так этот аванс еще и вернулся с банка. я теперь не знаю, как все сделать правильно в бухгалтерии.

в случае #15 — нарушение ТК, если найдет свидетелей и докажет устройство на работу.

Да мне плевать, что там будет, я всего лишь расчетчик. Есть руководитель и главбух, кадровик. Мне сейчас надо правильно все отразить))) Вот у меня получается две платежки — одна на выдачу аванса (70/51), вторая на возврат из банка (51/70). Вроде перекрылось, но в расчетной ведомости стоит долг за работником.

А вот так это. Работник устроился на работу, отработал две недели, выдали аванс. потом поссорился с руководителем, тот его уволил. Приказал кадровику выдать трудовую, без нашей записи. то же самое с зарплатой. то есть теперь фактически работник у нас не работал, а аванс выдали. так этот аванс еще и вернулся с банка. я теперь не знаю, как все сделать правильно в бухгалтерии.

Ему обязаны были внести запись в трудовую в течение 5 рабочих дней. Скорее всего нужно напомнить директрору о существовании ответственности за несоблюдение ТК. Чтобы вам же потом и не мучиться.

Если все-таки хотите проводить без начисления, то тогда см. пост 13.

Да мне плевать, что там будет, я всего лишь расчетчик. Есть руководитель и главбух, кадровик. Мне сейчас надо правильно все отразить)))

😎 😀 ну тогда +убираете начисление з/п.

PS. Что за контора хоть и город? Страна должна знать. >)

😎 😀 ну тогда +убираете начисление з/п.

Как это оформить?

Взыскание лишних денег, начисленных работнику, осуществляется через издание приказа. Последний печатается не позднее, чем через 30 дней с момента завершения периода, предусмотренного для возврата. Если срок не предусматривается, приказ оформляется в срок до месяца с момента обнаружения переплаты. При этом важно знать, как отобразить возврат зарплаты на расчетный счет или путем удержания.

Стоит учесть, что удержание возможно при отсутствии факта оспаривания со стороны сотрудника (ТК РФ, статья 137). Чтобы исключить сложности, руководителю требуется оформить докладную и описать в документе причины своих действий.

Проводки по возврату зарплаты на расчетный счет и другими способами

Рассмотрим два пути передачи переплаченной суммы:

- Сотрудник передает деньги самостоятельно. В такой ситуации он отдает средства в кассу компании или осуществляет возврат зарплаты на расчетный счет. Проводки в этом случае имеют следующий вид — Д 50/К 70 и Д 51/К 70 соответственно. Если работник при начислении зарплаты получил большую сумму, отражение по 70-му счету все расставляет на первоначальные места.

Если причиной стала ошибка в арифметических вычислениях, проводка имеет следующий вид:

- Д 20 (23,26 и другие), К 70 — стонирование лишней зарплаты.

- Д 73 К 70 — списывание излишних средств на другие вычисления с работниками.

Как только произведено исправление суммы по зарплате, остается удалить ошибки и по начисляемому налогу (НДФЛ) и страховым платежам. В первом случае осуществляется стонирование начислений по Д 70, К68, а во втором — по сч. 20 (25, 26 и других), также К 69-х счетов.

- Удержание денег. Выше указано, как отразить возврат зарплаты на расчетный счет или через кассу. Но бывают ситуации, когда работодатель удерживает средства. В такой ситуации сотрудник оформляет заявление, а в бухучете фиксируется запись Д 70, К 73. В месяце, когда излишне начислена заработная плата, выполняются стонирующие записи по взносам, налоговым платежам и зарплате.

Какие проводки оформить, если банк вернул платежное поручение из-за неправильных реквизитов?

Добрый вечер! По моему сугубо личному мнению проводки такие:

Сторнирование перечисления (ошибочного) Дт. 60 Кт. 51, а можно без сторнирования сделать проводку: Дт. 76 Кт 51 — факт перечисления, факт возврата банком отразить проводкой Дт. 51 Кт. 76

Считаю неуместным использования счета 60 при возврате денежных средств по ошибочным реквизитам НЕ поставщику, т.к. денежные средства перечислились не поставщику, а производились по ошибочным реквизитам.

Александр Байсаров, прошу прощения, но не соглашусь с Вами, параллельно подкрепляю мои слова, ответом консультанта данного форума /аудитора IgorNevsky

Цитата (IgorNevsky): Цитата (Юрий C):Добрый день. Что-то не вижу вопроса: перечислили — проводка Д60 К51, вернулись — проводка Д51 К60. Причём здесь 76-й?

Добрый день.

Позволю себе не согласиться.

В этой ситуации счет 60 неуместен, так как реально перечислили не поставщику, а по ошибочным реквизитам.

Так что правильные, на мой взгляд, записи будут такие:

Дт 76 Кт 51 — перечисление;

Дт 51 Кт 76 — возврат.

Ну а поскольку изначально перечисление было отражено записью Дт 60 Кт 51, нужно внести исправления:

Дт 60 Кт 51 — СТОРНО;

Дт 76 Кт 51.

Удачи!

Налоговая может расценить как грубое нарушение правил учета доходов и расходов по ст.120 НК РФ (Под грубым нарушением правил учета доходов и расходов и объектов налогообложения для целей настоящей статьи понимается отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.)

P.S. Я отношу платежи, которые вернулись из-за ошибки в реквизитах на счет 76, т.к. считаю, что деньги поставщику не поступали и он их не возвращал. И по причине того, что при формировании Акта сверки с Поставщиком данных сумм не должно быть.

В любом случае выбор за вами.

Добрый день, коллеги!

Читая Ваши сообщения вспомнил известную поговорку «два юриста — три мнения». Это полностью относится и к бухгалтерам и аудиторам и представителям других не менее творческих профессий.

По моему мнению, все три варианта правильные и имеют право на жизнь.

Не имеет право на существование только промелькнувшее упоминание сторнирующей проводки.

Конечно, нигде в нормативной литературе я не встречал, чтобы было написано напрямую, что «нельзя». Но еще в «школе» начинающих бухгалтеров учат, что ни банк, ни касса не приемлют отрицательных проводок, чем собственно и являются проводки «сторно».

Лично мне больше всего нравится первый вариант:

И суть понятна и ничего лишнего.

Тем более, если вспомнить закон о бухгалтерском учете, что в бухгалтерском учете отражаются факты хозяйственной жизни. Со всеми ошибками, которые они могут в себе нести.

И оформляются не когда-нгибудь потом, как это делают очень многие бухгалтера, а «здесь и сейчас».

Отправили аванс контрагенту — отразили этот аванс.

Потом пришли деньги обратно с пометкой — ошибка в реквизитах.

И что теперь отражать? Логично: возврат денег, ранее посланных контрагенту.

Второй вариант в данном случае требует исправление ранее осуществленной проводки на другую — с непонятным адресатом.

И сразу порождает кучу вопросов — куму, зачем, на каком основании? Разве не так.

Что Важно узнать из учета о факте хозяйственной жизни?

Послали денег контрагенту, затем деньги вернулись.

Интересны причины? Смотри первичные документы или дополнительную информацию.

Что получается при использовании счета «76-др».

Послали неизвестно кому, затем деньги вернулись.

В полной ли мере отражен факт хозяйственной жизни? На мой взгляд он отражен в искаженном виде. А именно — деньги посылали не неизвестно кому, а конкретному контрагенту. Вот поэтому я слоняюсь к счету 60, нежели к «76-др».

На самом деле это расширенная версия первого варианта.

Иногда программа, жестко завязанная на банковские выписки, не разрешает исправлять плательщика.

А поскольку деньги пришли от банка, то плательщик формально — банк.

Поэтому сначала возврат отражают на счиете 78 (банк), а потом перебрасывают на первоисточник — счет 60.

Так что тоже имеет право на жизнь.

Ну, а что касается варианта 2:

Логика, конечно есть и в этом варианте.

Но это логика современных аудиторов.

Отличающая тем, что нужно сделать так, чтобы было «красиво». И, к сожалению, за этой «красотой» очень часто теряется смысл и рациональность.

Однако, ничего страшного нет и в этой схеме учета.

Поэтому, если, например, такие проводки рекомендуют делать ваши аудиторы, то я всегда рекомендую с ними соглашаться. Так проще.

К тому же удобство проведения сверки с данным контрагентом — достаточно весомый повод для решения вопроса в пользу второго варианта.

Ну а выбирать, как всегда, Вам, и только Вам.

Причем, соглашусь с simport:

у меня проводится так:

выписка Д76ЗП К51

После проведения делаю документ

выплата з/пл Д70 К76ЗП

А если у вас возврат то и верните обратно Д51 К70

Д-т 76.5 К-т 51 перечисление денежных средств банку для выплаты з/пл.

Д-т 51 К-т 76.5 возврат денежных средств от банка.

Вы спросите почему через 76.5? Потому что сам сотрудник фактически не возвращал з/пл. по своему желанию. А деньги остались в банке которыми он безвозмездно пользовался 1 или 2 дня.

Проводки при возврате заработной платы банком по причине ошибки в лицевом счете работника

Зарплата сотрудникам перечисляется на пластиковые карты. При отправке зарплаты, в лицевом счете одного из сотрудников была допущена ошибка, в результате чего этому сотруднику банк на карту деньги не перечислил, а вернул нам на следующий день на расчетный счет. Теперь мы заново перечислили зарплату сотруднику, исправив ошибку в номере лицевого счета.

Какие проводки нужно сделать при возврате зарплаты банком и при повторном перечислении зарплаты (сначала сторно, а потом снова 70/51)?

Проводки возврат заработной платы на расчетный счет

Проблемы вызывают ситуации, когда при начислении заработной платы произошла ошибка, и работник получил больше положенной суммы. Здесь решение проблемы — возврат разницы, которая происходит путем подачи заявления с просьбой об удержании требуемой суммы или выбор другого пути — возврат зарплаты на расчетный счет. Как выполняется эта работа? Что делать для отображения в проводках операции? Эти и другие нюансы рассмотрим ниже.

— Как происходит возврат займа с расчетного счета?