- от автора admin

Содержание

- Кто такой дебитор и кредитор: кто должен нам и кому должны мы

- Дебет – нам должны, кредит – мы должны

- Что такое кредиторская задолженность

- Чем отличается кредиторская задолженность от дебиторской

- Что это такое?

- О видах

- Ответственность

- Что такое кредиторская задолженность

- Анализ кредиторки

- Кредиторская задолженность

Кто такой дебитор и кредитор: кто должен нам и кому должны мы

Дебитор — это то лицо, как физическое так и юридическое, которое должно организации. Различают разновидности по видам долга: вексели, выданные авансы, оплата зарплаты. Дебиторские права и обязанности закреплены законодательно, а конкретные их особенности фиксируются в кредитных договорах. По ним полагается своевременно возвращать деньги, и быть готовым к перерасчету размера одолженных средств в случае задержки выплат. Различают 2 категории дебиторской платежеспособности: те, кто расплачивается вовремя, и те, которые пользуются отсрочкой при невозможности полноценной оплаты. При полной невозможности возврата одолженных финансов от 500 тысяч рублей дебитор обязуется инициировать банкротство.

Кредитор — это тот, перед которым возникли финансовые обязательства возврата средств. У него есть возможность воспользоваться переуступкой прав истребования долга для возврата одолженных денег. При этом существует необходимость соблюдать срок истечения давности и отказаться от возврата финансов в общем случае через три года. Если займодатель не принимает в срок оплату ссуды от должника, то последний не обязан платить проценты за просрочку платежа.

Дебет – нам должны, кредит – мы должны

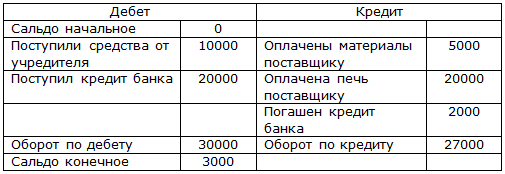

Расчетный счет, где фиксируется приход средств для распоряжения организацией (Деб), носит название дебета. Для учета расходов у предприятия есть счет кредита (Ккред).

Каждая финансовая операция фирмы, будь то аренда офиса, списание просроченной продукции или выплата зарплат сотрудникам, отражается в учете для вычисления конечного сальдо (Сконечн), разницы между суммой этих записей:

Формула расчета конечного сальдо

Сконечн=Снач+Ккред-Деб

Дебиторская задолженность: это когда нам должны

Это вовсе не наши финансовые обязательства перед кем-то, не наши долги, а совсем наоборот. Возникает она в том случае, если какой-либо контрагент – частное или юридическое лицо – уже получил или получает от нас (от вас лично или вашей компании) какие-либо товары или услуги, но пока еще не успел их оплатить. Фактически это средства, которые вы заработали и которые принадлежат вам, но пока еще не переведены на ваш счет.

Размер дебиторской задолженности – важнейший показатель финансового «здоровья» любой организации и важная строка в финансовом планировании. Казалось бы, это хорошо, что нам что-то должны. Однако, не все так просто. Часто крупная дебиторская задолженность может стать причиной серьезных кризисов или даже гибели компании.

Почему? Сколько бы кто вам ни был должен, без получения заработанных средств на расчетный счет зарплату сотрудникам все равно не выдашь и за свет или аренду офиса не заплатишь.

Дебиторская задолженность – абсолютно обычное явление. Если она не просрочена, то это, по большому счету, и есть финансовый актив компании, то есть средства, которые компания зарабатывает и планирует получить на свои счета.

Дебиторская задолженность – это нормально

Если бухгалтер вашей компании говорит о большой дебиторке, часто нужно будет сделать важное уточнение, а не идет ли речь о просроченной задолженности. Ведь дебиторская задолженность за непродолжительный период, например за 1 месяц или менее, – явление естественное и часто неизбежное, а ее размер вполне может достигать все 100% от прибыли компании за тот же период времени (то есть весь ее оборот).

Это происходит так. Ваша компания заключает с другой договор, по которому оказывает услуги или поставляет товары. В течение некоторого периода времени вы со своей стороны выполняете взятые на себя обязательства. Ваш контрагент получает то, за что должен заплатить, так же не сразу – работы ведутся, но их результат еще не достигнут. То есть услуги еще не оказаны в полном объеме, товар не доставлен, не растаможен. И только по прошествии некоторого времени ваш покупатель получает нужные услуги или товары и, соответственно, проводит оплату.

Перевод средств так же никогда не происходит моментально – пока выставляется и утверждается счет, оформляется платежное поручение, происходит фактический перевод денег между расчетными счетами в разных банках ваших организаций, может пройти от 1 дня до недели и даже больше. Все это время сумма, которую вам должны, числится в графе «дебиторская задолженность». Согласитесь, эта ситуация во многих случаях попросту неизбежна. И, по большому счету, в ней нет ничего страшного.

Определение дебетового баланса

Для грамотного учёта дебетового учёта необходимо руководствоваться несколькими факторами:

- Данные об активах, находящихся на балансе организации, которые относятся к основным средствам, а так же их движении. Это называется внеоборотными активами. К ним же относят нематериальные активы и процессы, с ними связанные, такие как строительство, приобретение и утеря подобных активов.

- Сведения о наличии инструментов для работы, производственного труда, а так же предметов хозяйственных нужд. Это называется производственными запасами. Их стоимость равна цене приобретения, плюс затраты на логистику и хранение.

- Для всех отраслей, кроме тех, что связаны с реализацией товара, существуют расходы по виду деятельности. Они называются производственными затратами и делятся на два типа:

а). Затраты на заработную плату и поддержание в необходимых эксплуатационных нормах производственных помещений и инструментов называются прямыми затратами.

б). Средства, потраченные на важные, но вспомогательные отделы поддержания полного функционала организации, такие как бухгалтерия, юридическая служба, отдел кадров, называют косвенными затратами.

- Сведения о капиталах фирмы, которые могут получить своим источником как собственные, так и заёмные средства. А так как источники могут быть разными, каждый бухгалтер должен помнить о главном различии дебета и кредита: «дебет — это нам должны, кредит — это мы должны».

- Взаимозачеты компании как с юридическими, так и с физическими лицами.

- Сведения по передвижении произведённого продукта. Готовый продукт может быть оказанной услугой, выполненной работой или номенклатурным продуктом.

- Сведения о финансовом состоянии компании на основе наличия ценных бумаг, платёжных документов, валюты различных государств на расчётных или накопительных счетах организации, в её кассе. Это называется денежные средства.

- Соотношение расходов предприятия с его доходами за определённый временный промежуток и дельта этих показателей называется финансовым итогом.

Важность верного расчёта дебиторской задолженности

Сам процесс расчёта состояния дебетового баланса важен по следующим моментам:

- Верное составление отчётности бухгалтером, как при внутреннем аудите, так и для сдачи в контролирующие органы.

- Правильный анализ реального финансового состояния предприятия.

- По реальному состоянию дебета финансового положения организации руководитель принимает решение о необходимых шагах и использовании инструментов для планомерного развития предприятия.

Формула для подсчёта дебиторской задолженности юридического лица следующая: x=сумме показателей счетов № 60, №62, №69, №69, №70, №71, №73, №75, №76 за минусом суммы по кредитам под № 63.

Просроченная дебиторская задолженность опасна

Совсем другое дело, когда дебиторская задолженность просрочена. То есть когда ваша компания не получает заработанных средств в те сроки, которые определены в договоре с контрагентом и учтены в вашем финансовом плане. Иногда бывают ситуации, когда компания, если ориентироваться по оговоренным срокам оплаты ее услуг, заработала за фиксированный период времени внушительные средства, но не получает их, и долги накапливаются. Такая просроченная дебиторская задолженность может погубить организацию, особенно, если ее объем начинает существенно превышать размеры маржи, т.е. чистой прибыли от деятельности. В результате компания не в состоянии без привлечения дополнительных средств платить зарплату сотрудникам и оплачивать необходимые для ее существования услуги и товары – тот же свет, воду, аренду офиса.

Обратите внимание:

Если непогашенная дебиторская задолженность компании превышает сумму ее обязательств перед другими частными и юридическими лицами, неизбежен отрицательный финансовый баланс и кризис развития!

Просроченная дебиторская задолженность, конечно, является собственностью организации, и компания обладает правом требовать погашения у контрагентов, а в случае отказа – подать в суд или перепродать долг. Но любые такие действия требуют времени, которого обычно в кризисной ситуации как раз больше всего и не хватает. Существенная часть компаний, не доживающие и до пяти лет своего существования, закрывались именно по причине несвоевременной оплаты со стороны контрагентов и гигантских сумм просроченной дебиторки.

В такой ситуации вполне логичным способом разрешения кризиса может стать привлечение заемных средств, то есть кредит. А неоплата нашей компанией товаров или услуг других частных и юридических лиц – это уже наша кредиторская задолженность.

Необходимость в страховании дебиторской задолженности

С целью избежать финансового краха от неисполнения контрагентами обязательств по договорам и уменьшения рисков по получению убытков, юридическим лицам стоит обратиться в страховые организации и внести себе данные в ряд документов:

- Реестр всех контрагентов предприятия.

- Особую анкету-заявление, в которой описывается достоверное финансовое состояние желающего застраховаться юридического лица.

Оперируя предоставленными данными, страховая организация решает на каких условиях способна застраховать фирму-заявителя. Использование такого важного инструмента как страхование, способно сохранить для организации возможность выжить в неустойчивых с финансовой точки зрения временах. Во время кризиса 2008 года именно страхование дебиторской задолженности помогла многим предприятиям выжить и остаться на плаву.

В момент самого страхования организация перечисляет ежемесячные платежи в пользу страхователя. А если наступает страховой случай, прописанный в тексте страхового договора, страховая компания выплачивает потерпевшему средства. Получившие страховые выплаты предприятие использует их по обстоятельствам.

Счёт под номером 65, предназначенный для «расчётов по имущественному и личному страхованию», страхует сразу как имущество предприятия-страхователя, так и его сотрудников. Исключение идёт на медицинское и социальное страхование.

Что такое кредиторская задолженность

Это когда мы должны. Здесь важно понимать, что кредитор – это не обязательно банк или лицо, у которого мы напрямую заняли средства. Нет, это может быть сантехник, который выставил нам счет за установку раковины, или администрация парковки, на которой наши сотрудники оставляют свои автомобили, и с которой мы рассчитываемся раз в месяц по заключенному договору. Так, если наша компания получила от другой те или иные услуги и товары, но пока еще не оплатила их, то сумма этого долга и есть кредиторская задолженность.

Типы кредиторской задолженности

Существуют несколько видов подобных обязательств у юридического лица:

- За предоставленные услуги, поставленные товары или выполненные работы, дата оплаты по которым ещё не наступила.

- За поставленные товары, предоставленные услуги или выполненные работы, оплата по которым не совершена в сроки.

- По выданным векселям.

- По полученным авансам.

- По расчётам с бюджетом либо по внебюджетным платежам.

- По страховым взносам.

- По оплате труда.

- Прочие кредиторские задолженности предприятия.

Способы расчёта кредиторской задолженности

Для всех типов юридических лиц очень важно понимание своего текущего состояния по кредитным обязательствам. Это знание позволяет без ошибок рассчитать реальное финансовое положение предприятия и распределить денежные потоки внутри себя.

Суммарное значение кредитных средств по остаткам на кредитных счетах и краткосрочным периодом погашения (до года) кредиторской задолженности высчитывается сложением показаний:

- Счёта № 60 (расчёты с поставщиком либо подрядчиком);

- Счёта № 62 (расчёты с покупателем либо заказчиком);

- Счёта № 68 (расчёты по налогам и сборам);

- Счёта № 70 (расчёты с персоналом по оплате труда).

Бухгалтеру, чтобы понять, какая реальная кредитная нагрузка лежит на организации и какой процент кредиторская задолженность имеет в общем финансовом состоянии, необходимо руководствоваться показателями специальных коэффициентов.

Данные используемые для получения реальной картины кредиторского обременения фирмы:

- Абсолютный показатель, строка 1520 в бухгалтерском балансе.

- Коэффициент оборачиваемости кредиторской задолженности.

- Средние показатели кредиторской нагрузки на экономику организации.

Данный подсчёт даст понять, какое количество дней в течении года счета контрагентов предприятия остаются без оплаты.

Списание кредиторской задолженности

Для списания кредиторской задолженности при не возврате долга от контрагента в течении трёх лет необходимо:

- создать акт зачёта взаимных расчётов с кредиторами и дебиторами

- оформить справку от бухгалтера по итогам инвентаризации данных расчётов.

Нельзя забывать о том, что кредиторская задолженность с истекшим сроком давности должна быть отнесена к доходам предприятия вне реализации.

Определение срока исковой давности получают изучив Гражданский Кодекс Российской Федерации, статьи 196 и 200. Из них ясно следует, что срок исковой давности исчисляется с даты написанной в договоре, а не с фактической даты поставки товара или предоставления услуг.

Обороты кредиторской задолженности

В оборачиваемости кредиторской задолженности важнейшим показателем является срок возвращения заёмных средств. Коэффициент оборачиваемости напрямую влияет на финансовую состоятельность юридического лица. Нормой этого показателя является соотношение себестоимости продукции к среднегодовым цифрам кредиторской задолженности.

Этот показатель тем выше, чем быстрее фирма возвращает заёмные средства. В его значении указано то количество раз, которое предприятие возвращало долг. При росте показаний этого коэффициента можно сделать вывод о том, что организация эффективна в использовании финансовых ресурсов.

Не редки случаи пользования предприятиями заёмными средствами. Рост коэффициента пользования целиком зависит от эффективности использования ресурсами и грамотного управления предприятием.

Если поделить количество дней в году на показатель коэффициента, выйдет реальная картина оборачиваемости кредитных средств. Чем меньше итог, тем быстрее организация возвращает задолженность.

Чем грозит уклонение от возврата кредитных средств

В Уголовном кодексе Российской Федерации в статье 177, прописаны различные наказания за уклонение от погашения кредиторской задолженности, при не исполненном долге в полтора миллиона рублей либо выше. Это может быть как крупный штраф, так и обязательные работы и даже лишение свободы.

Чем отличается кредиторская задолженность от дебиторской

Отличие кредиторской задолженности от дебиторской самое прямое, ведь это полные противоположности. Это явление само по себе естественное и чаще всего безопасное для компании. Если вовремя ее погашать, то никаких проблем она не вызовет. Но если дебиторская задолженность всегда фигурирует в финансовой отчетности организации как некий актив, то кредиторская отражается в бухгалтерском балансе как пассив.

Верно и то, что кредиторская задолженность всегда тесно связана с дебиторской. Ведь если наша компания имеет перед кем-либо обязательства, то другая компания или частное лицо, в отношении которого у нас возник долг, имеет в своем активе обязательства с нашей стороны.

Важно знать:

Кредиторская задолженность – это не только прямой долг по выплате заемных средств. Это любые долги вашей компании перед любыми контрагентами, будь они частными лицами или юридическими.

Важность верного анализа дебиторской и кредиторской задолженности организации

Отношение сроков возврата задолженности предприятия перед поставщиками к оплате продукции покупателем перед ним при верной деятельности должно иметь идентичные показатели. А баланс дебиторской задолженности выше, чем показатели кредитного долга. При этом, чем ниже показатели кредиторской нагрузки у организации, тем выше её финансовые показатели и деловая репутация. Грамотный бухгалтер должен неукоснительно следить за соблюдением баланса кредиторской и дебиторской задолженностей. А руководитель не допускать увеличения процента заёмных средств выше допустимых норм по внутренним порядкам организации.

Отражение показателей дебета и кредита в бухгалтерском балансе

В бухгалтерском балансе по форме 1 отображаются активы компании (её имущество) и пассивы (капитал и средства, позволившие получить имущество). Во втором разделе пункта про активы в строке 1230 показывается дебет. Кредит с короткими сроками возврата отображается в пятом разделе 1520 строки. Заемные средства из кредитов и займов вписывают в четвертый раздел, строку 1410 ( для долгосрочных) и в пятый раздел, строку 1510 (для краткосрочных).

С точки зрения любого бухгалтера финансовая система организации – это баланс задолженностей или, как их часто называют, кредиторских и дебиторских обязательств. Если сумма, заработанная компанией и фактически полученная на счета, превышает сумму, которую компания должна выплатить (в том числе зарплату сотрудникам), то «сальдо» – в плюсе и баланс положительный.

Это значит, что компания может развиваться, покупать новое оборудование, вкладывать средства в развитие новых направлений деятельности, повышение зарплат или просто выплатить бонусы своим акционерам. В обратном случае, когда баланс отрицательный, компания вынуждена будет расплачиваться не только с оборотных средств, но и так или иначе сокращать свои активы в счет долга и, соответственно, регрессировать.

Что это такое?

Чтобы обыватель понял, что к чему, дадим описание максимально простыми словами. В том числе посмотрим, кто такие кредиторы и дебиторы.

Дебиторская задолженность

В бухучёте этот термин ведёт происхождение от латинского “debet”, что переводится как “он должен”. Возникает вопрос: при дебиторке мы должны или нам? Дебиторы – юрлица, должные определённую сумму НАМ.

Исходя из этого становится понятно, что “дебиторка” – это все финансы, числящиеся в качестве обязательства юрлица или физлица перед НАМИ.

Важно! Дебиторский долг – те активы в обороте, что не обладают сроком давности, т.к. их можно погасить быстро или по истечении долговременного периода.

Когда кто-либо получает финансовые средства от должника, это называют инкассацией дебиторской задолженности (далее – ДЗ).

Что относится к такому долгу – какие ситуации:

- отгруженный товар, по которому ещё не было оплаты;

- совершённая предоплата при не поступивших материальных ценностях или не завершённых работах;

- аванс;

- бюджетная переплата.

С этим явлением, казалось бы, всё проще. Что такое “kredit”, наверное, знает каждый. Это НАШ долг перед каким-либо лицом. Иными словами, это ситуация, при которой предприятие обременено обязательствами в виде определённого объёма финансов перед какой-то организацией.

Кредиторская задолженность (далее – КЗ) – это долг, относящийся к пассиву.

Итого

Подытоживая: кредиторка – противоположность дебиторки. При этом далеко не во всех ситуациях подразумевается понятие “долг”. Чаще всего речь идёт о ещё не реализованных обязательствах.

Чтобы возникла кредиторская задолженность, не обязательно одалживать деньги у банковской организации. А для дебиторской задолженности – не обязательно предоставлять какую-то сумму в долг.

Например, достаточно, чтобы был заключён договор о поставках, при котором все расчёты проводятся по истечении месяца с момента получения товара. На протяжении 30 дней покупатель, таким образом, будет иметь кредиторскую задолженность.

О видах

Кредиторку и дебиторку делят на виды – по признаку происхождения того и другого, срока для погашения, других обязательств.

Классификация ДЗ в бухучёте

Какие же есть виды ДЗ? Условно их два:

- Торговая. Это суммарные обязательства покупателей, которые имеют связь с реализацией товара либо услуг, реализованных как итог главной деятельности.

- Неторговая. Это результат других типов деятельности. Например, авансы, дивиденды и прочее.

По срокам можно разделить на:

- долгосрочную ДЗ, при которой сроки выплаты превышают год;

- краткосрочную – с погашением в течение года.

Результаты погашения или просрочек делят, в свою очередь, дебиторку на:

- нормальную;

- просроченную.

С первым пунктом здесь всё ясно. Есть вопрос по второму: сколько месяцев подразумевает просроченная ДЗ? Из-за того что причины просрочки бывают разными, тут снова приходится говорить о разделении, но уже на подвиды:

- Сомнительная ДЗ. Обязательства перед организацией, по поводу которых есть неуверенность в погашении по причине несоответствующей платёжеспособности дебитора.

- Невостребованные обязательства. Сюда включены те долги, что не были востребованы по причине ошибок бухгалтерии (либо прочей стороны, несущей материальную ответственность).

- Мораторная ДЗ. Повисшее обязательство, возникшее тогда, когда организация в процессе оформления банкротства. В этом случае предъявить финансовые претензии невозможно.

- Безнадёжная ДЗ. Долги, оплата по которым сведена к нулю. Такое имеет место быть в случае, если дебитор признан банкротом.

Важно! Когда истекают три года, обязательства подлежат списанию – п.77 Приказа Министерства финансов от 29.07.1998 №34н.

Сегодня уже принято понижать риски через страхование дебиторки. Считается, что это надёжный способ уберечь дебиторскую задолженность от того, чтобы она стала безнадёжной.

Виды кредиторки

Есть такие виды обязательств по кредиту – перед:

- сотрудниками;

- поставщиками или подрядчиками;

- бюджетом.

Кредиторские обязательства делятся на:

- текущие – менее трёх месяцев;

- краткосрочные – до года;

- долгосрочные – более года;

- ликвидные – три года и выше (т.е. – списание).

Ответственность

Речь о нежелании кредитора следовать своим обязательствам может идти лишь тогда, когда в календаре – дата их исполнения. В этом случае дебиторка становится просроченной. Соответственно можно приступать к мероприятиям по “стимулированию” к выполнению обязательств. Какие тут допустимы варианты?

Во-первых, это переговорный путь. Отказ от них со стороны дебитора или уклонение от обязанностей по выплате долга делает обращение в суд логичным решением вопроса.

Во-вторых, это претензии. Часто обращение с целью судебного разрешения ситуации может быть осуществлено только после череды процедур. При невыполнении договорных условий сначала пишется претензия, по истечении срока которой, если нет ответа, оформляется иск.

В-третьих, – разбирательство в суде по гражданскому иску.

Четвёртый вариант – уголовное дело в связи с уклонением от уплаты долгов. В случае положительного решения суда ответчику грозит ст.177 Уголовного кодекса России.

Дебитор и кредитор – это явления, играющие огромную роль в функционировании организации. Учёт активности данных бизнес-субъектов и последующий анализ делают возможным более объективную оценку потенциала компании, платёжеспособности и перспектив развития.

Что такое кредиторская задолженность

Кредиторская задолженность – это долги компании перед контрагентами, работниками или государством. Простыми словами – это то, что должна организация. Часто путают определения кредиторской задолженности – это мы должны или нам. Есть простой способ запомнить это. Все знают, что кредит – это когда мы должны. А вот кредиторская задолженность – это когда должна организация.

Практически все компании работают с кредиторкой. Например, фирмы начисляют зарплату в последний день месяца. При этом трудовое законодательство разрешает выдавать зарплату в течение 15 календарных дней после окончания месяца. С момента начисления до дня выдачи у компании будет числиться долг перед сотрудниками.

Организации заключают договор с условием о постоплате. То есть товар отгрузили, но покупатель пока не заплатил за него. Такие долги выгодны организации – таким образом она получает беспроцентный кредит.

Нельзя однозначно сказать, как наличие кредиторки сказывается на работе фирмы. С одной стороны, таким образом предприятие получает беспроцентный кредит. Ведь компания какое-то время бесплатно пользуется чужими деньгами. С другой, бесконечно копить кредиторку опасно – у каждого платежа есть срок погашения. А если в срок не выполнить свои обязательства, то, вероятнее всего, потребуется платить еще штрафы и пени. Более того, контрагент вправе обратиться в суд, чтобы взыскать долги. Из-за большого долга компанию также могут признать банкротом (читайте про стадии банкротства компании). Именно поэтому важно контролировать величину этого показателя на предприятии.

Скачайте и возьмите в работу:

Положение о процедуре работы с кредиторской задолженностьюЧем поможет: оперативно получать информацию о текущей и просроченной задолженности компании, избежать штрафных санкций, а при неконтролируемом росте долгов не допустить банкротства компании. Вся информация разделена по видам обязательств – долгосрочной и краткосрочной задолженности, кредитам и займам, авансам покупателей и т. д.Образец отчета о просроченной кредиторкеЧем поможет: отчет пригодится компаниям, закупающим товары или услуги на условиях отсрочки платежа. Он поможет финансовому директору оценить объемы просроченной кредиторской задолженности и выполнить обязательства, не дожидаясь суда.

Анализ кредиторки

Дебиторская и кредиторская задолженности обычно присутствуют в работе любой компании. Два этих показателя влияют на формирование рыночной стоимости бизнеса. Именно поэтому важно контролировать их размеры (см., что такое дебиторка простыми словами).

Один из важных элементов контроля кредиторской задолженности – это установление лимитов и нормативов ее размеров (максимальных размеров долгов в отношении одного кредитора или группы, общей величине задолженности и т.д.). Единых показателей, на которых может ориентироваться любая организация, нет. Все зависит от специфики работы, размера компании и т.д. Обычно кредиторка находится в прямой зависимости от объема производства и продаж. То есть чем больше обороты организации, тем обычно больше и кредиторка.

Анализируют состояние кредиторки с помощью специальных коэффициентов:

- средняя кредиторская задолженность;

- оборачиваемость кредиторской задолженности ;

- период погашения кредиторской задолженности ;

- доля кредиторской задолженности в текущих пассивах.

Рассмотрим подробнее каждый из них.

Среднюю величину кредиторки СКЗ рассчитывают как среднее арифметическое суммы долгов в начале периода КЗн.п и в конце периода КЗк.п.

Коэффициент оборачиваемости определяется как:

где ВР – выручка от реализации продукции (работ, услуг). См. также, как найти выручку.

Этот коэффициент показывает расширение или снижение коммерческого кредита компании. Его рост говорит о том, что компания быстро гасит долги. Уменьшение коэффициента показывает, что фирма стала больше закупать в кредит.

Средний срок оборота кредиторской задолженности рассчитывается по формуле:

где ППКЗ – период погашения кредиторской задолженности.

Период погашения показывает, сколько дней требуется предприятию, чтобы оплатить счета. То есть это средний срок возврата долгов.

При анализе рассматривают долю долгов в текущих пассивах. Доля определяется как отношение кредиторской задолженности к текущим пассивам по формуле:

где ДКЗ – доля кредиторской зад-ти;

Пт – текущие пассивы.

Анализ одной только кредиторской задолженности не будет полным. Ее требуется анализировать в связке с дебиторкой. Например:

- контролировать объемы (например, превышение кредиторки над дебиторкой может позволить организации развиваться быстрее, так как не требуется привлекать кредиты);

- проверять сроки (согласованность сроков погашения кредиторки и дебиторки позволить организации работать бесперебойно и погашать долги в срок).

При оценке этих видов долгов предприятия должно установить их оптимальное соотношение. Этот расчетный показатель надо сравнивать с фактическим. Ведь если у организации ее дебиторка будет в разы превышать кредиторку, то это может создать угрозу финансовому состоянию компании, потребуется дополнительно привлекать денежные средства со стороны. Если же кредиторка будет намного превышать дебиторскую задолженность, это привозить к снижению финансовой независимости и устойчивости компании.

Критерием оптимальности соотношения дебиторской и кредиторской задолженностей выступает следующее условие:

где ДЗдоп – допустимая дебиторская задолженность;

∆ОП – изменение операционной прибыли, связанной с производством и реализацией продукции;

∆ОЗ – изменение операционных затрат, связанных с производством и реализацией продукции;

РПС – размер потерь средств, инвестированных в дебиторскую задолженность из-за неплатежей покупателей;

КЗдоп – допустимая кредиторская задолженность.

Гость, уже успели прочесть в свежем номере?

Кредиторская задолженность

Кредиторская задолженность (англ. Accounts payable (A/P)) — задолженность субъекта (предприятия, организации, физического лица) перед другими лицами, которую этот субъект обязан погасить.

Кредиторская задолженность возникает в случае, если дата поступления услуг (работ, товаров, материалов и т. д.) не совпадает с датой их фактической оплаты.

Ответственность за злостное уклонение от возврата кредиторской задолженности предусмотрена статьей 177 УК РФ.

В бухгалтерском учёте принято выделять несколько видов кредиторской задолженности:

- задолженность перед поставщиками и подрядчиками;

- задолженность перед персоналом организации;

- задолженность перед внебюджетными фондами;

- задолженность по налогам и сборам;

- задолженность перед прочими кредиторами.

Наличие кредиторской задолженности это результат хозяйственной деятельности предприятия. В наличии кредиторской задолженности нет ничего плохого. Хотя кредиторская задолженность и снижает некоторые показатели при оценке финансового состояния предприятия, платежеспособности и ликвидности — конечный результат их расчета зависит от оборачиваемости кредиторской задолженности и ее соотношения с оборачиваемостью дебиторской задолженности и запасов.

При правильном управлении кредиторской задолженностью предприятие получает возможность беспроцентного кредитования за счет ее поставщиков. Вот несколько способов как это сделать:

- Срок оплаты, установленный в типовых договорах, влияет на величину кредиторской задолженности. Когда типовой срок отсрочки платежа (например, 60 дней) устанавливается для большой группы контрагентов, часть из них имеют проблемы с ликвидностью и периодически допускают просрочки, другие же имеют возможность платить быстрее, но не делают этого, из-за того что договор разрешает мягкие условия оплаты. В результате происходит накопление кредиторской задолженности.

- Цена закупаемых товаров влияет на размер кредиторской задолженности. Чем товары дороже по сравнению с предложением конкурентов, тем более выгодные условия отсрочки платежа предлагает их поставщик (по сути проценты за кредит уже заложены в цене товаров).

> См. также

- Дебиторская задолженность