- от автора admin

Содержание

- Виды налогов – прямые и косвенные

- Что это такое? Определение и сущность

- Что относится к прямым налогам? Их классификация

- Основные виды косвенных налогов и их особенности

- В чем отличия косвенных налогов от прямых?

- Разновидности прямых и косвенных сборов

- Различия между налогами наглядно

- Основные виды прямых и косвенных налогов

Виды налогов – прямые и косвенные

Прямые и косвенные налоги – это официальная законодательная классификация. Определения можно найти в Налоговом кодексе России в статье 12.

Прямыми налогами считаются те, которые налогоплательщики напрямую платят в казну. В общем, это имущественные налоги и платы за прибыль. Эти налоги обязаны платить все, кто владеет объектами налогообложения или получает прибыль. Этот вид – потомок ранней формы налогообложения, классический образец. Характерная особенность прямого налога – сложная схема расчета.

Косвенные налоги – это налоги на какие-либо товары или услуги. Платить их нужно производителям товаров и поставщикам услуг. Но эти налоговые затраты входят в итоговую стоимость продуктов. В итоге за них платит покупатель, и поэтому является косвенным плательщиком.

Косвенные налоги необходимы государству для управления внутренней экономикой, для влияния на покупателей. С помощью них можно регулировать спрос населения и в целом влиять на потребление. Также можно равномерно разделять налоговую нагрузку по всей территории страны. Косвенные налоги не так эмоционально воспринимаются людьми, поэтому они улучшают общую картину налоговой нагрузки. И самое главное – это быстрый способ закрывать дырки в бюджете, потому что средства поступают сразу после сделок и актов купли-продажи.

В разных странах по-разному формируется соотношение этих двух видов налогообложения. В США, Австралии, Великобритании прямые налоги преобладают. Но подоходный налог в этом случае довольно велик.

Существует евроконтинентальная модель, применяемая, например, в Германии. Тут население делает большие социальные взносы, а прямые налоги находятся в меньшинстве. Кроме Германии, такая налоговая модель распространена в Бельгии, Австрии и Франции.

В Латинской Америке государство пополняет бюджет за счет косвенных налогов, потому что в странах очень высокая инфляция.

В России превалируют косвенные доходы. Казна практически на 70 процентов пополняется за счет них. Однако есть тенденция движения к смешанной модели, чтобы чаша весов так значительно не склонялась в одну сторону.

Нельзя сказать, какая модель хороша, а какая – плоха. Гармоничное соотношение зависит от особенностей экономического развития стран.

Прямые налоги

Прямые налоги более честные с точки зрения рядового гражданина. Однако их сложнее собирать и высчитывать. Но в отношениях между государством и налогоплательщиком нет третьих лиц, как в случае с косвенными налогами.

Примеры основных разновидностей прямых налогов мы указали в таблице.

|

НАИМЕНОВАНИЕ |

ОПИСАНИЕ |

|

Подоходный налог |

Налог на доходы населения. Платить должны, в том числе, и иностранные граждане. Вносить деньги нужно в конце года. Диапазон ставки: от 12 до 45 процентов. Социальные выплаты (пенсии, пособия и т.д.) налогом не облагаются. |

|

Налог на прибыль |

Физические лица платят подоходный налог из полученных доходов, а юридические лица платят налог на прибыль предприятия. Диапазон ставки: от 15 процентов (прибыль от дивидендов) до 35 процентов. |

|

Имущественные налоги |

Это налог на земельные участки, на недвижимость, наследство – на любое имущество. Часто люди путаются: налог на имущество – прямой или косвенный? Ответ – это самый характерный пример прямого налога. |

|

Социальные выплаты |

Деньги, которые работодатель высчитывает в пользу социальных фондов (например, пенсионного). |

Косвенные налоги

Многие люди считают, что они платят в основном только подоходный налог, если имеют один официальный источник доходов. Но не все так просто. Каждый день, расплачиваясь в магазине, покупатель становится клиентом магазина, а заодно и налоговой.

Разновидности косвенных налогов:

- налог на добавленную стоимость. Налог платится производителем на всех стадиях производства. Однако все эти затраты включаются в итоговую стоимость продукции. И заплатить за данный налог придется покупателю. НДС существует не так долго, как другие налоги. Его ввели во Франции в середине прошлого столетия, а затем все европейские государства переняли инициативу французов.

- индивидуальный налог, или акцизы. НДС нужно платить всем производителям, этот налог не зависит от вида деятельности. Акцизы вводятся в основном на очень популярные товары, на сверхприбыль. Рядовому человеку от этого легче не становится. Акцизы тоже входят в стоимость товара. Причем в России акцизами облагаются не только товары внутреннего рынка, но и импортные.

- выплаты за государственные услуги. Имеется в виду плата за получение лицензии в налоговой государственного образца. Или выплаты за оформление других необходимых для работы документов.

- таможенные пошлины – налоги на внешнюю торговлю.

Главный плюс косвенных налогов с точки зрения государства – это относительная легкость их сборов и меньший процент уклонения от налогов. Действительно, производителю нет смысла уклоняться от уплаты. А покупателю придется поневоле стать плательщиком. Причем потребителям будет сложно судить о том, сколько налогов они по-настоящему платят.

2 725 просмотров Подпишитесь на Bankiros.ru

Что это такое? Определение и сущность

Прямые налоги касаются только имущества и доходов налогоплательщика. К данной категории могут относиться:

- недвижимое и движимое имущество;

- ценные бумаги;

- зарплата;

- прибыль от собственного дела и других финансовых операций.

Процент рассчитывается в зависимости от вида деятельности физического или юридического лица, величины самого дохода, других обстоятельств. Именно благодаря этим сборам поддерживается финансовая стабильность государства.

Процент рассчитывается в зависимости от вида деятельности физического или юридического лица, величины самого дохода, других обстоятельств. Именно благодаря этим сборам поддерживается финансовая стабильность государства.

Косвенные налоги еще называют добавочными. Они добавляются к проценту от прибыли с предоставления услуг или реализации товаров. Данный сбор взимается с покупателя, при этом посредником выступает сам продавец. Добавочный процент входит в стоимость товара, и его оплачивает потребитель при совершении покупки.

Еще одним отличием между ними является степень закрытости информации:

- Прямые взносы требуют оформления именной налоговой декларации с постоянным контролем движения собственного бюджета. Многим не нравится такой подход, поэтому они стараются укрыть часть прибыли или имущества.

- Косвенные же практически незаметны. Они влияют только на цену товара и не персонифицируются. Но у них есть другой недостаток: внушительная нагрузка на разные слои населения и привязка к инфляции (чем больше инфляция, тем больший процент добавочной стоимости).

Общая классификация налогов в Российской Федерации представлена на следующем видео:

Что относится к прямым налогам? Их классификация

Прямые сборы рассчитываются отдельно для физических и юридических лиц. Физлица должны регулярно выплачивать определенный процент на:

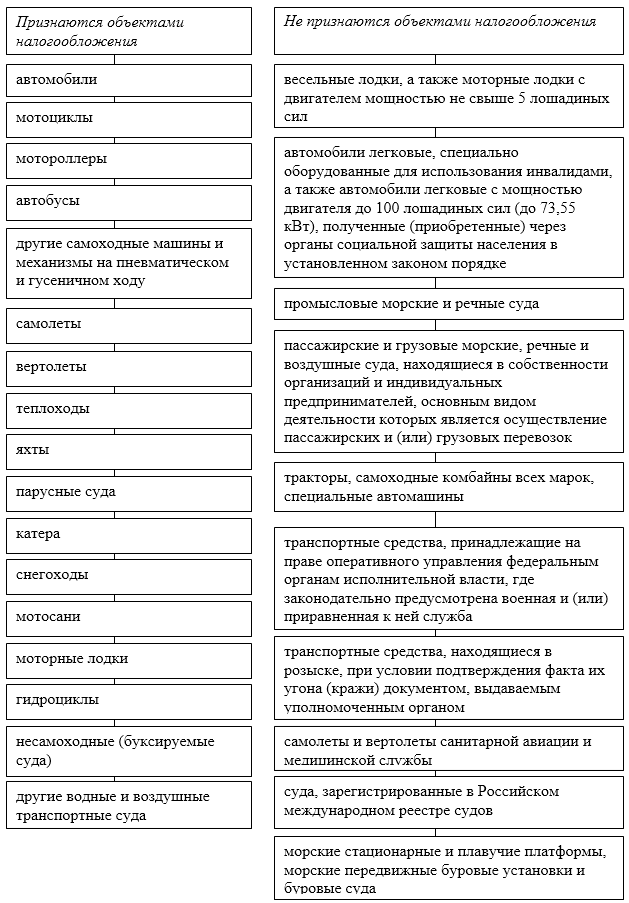

- Недвижимое имущество. К нему относятся земля, участки под застройку и со строениями, квартиры, дома, другие постройки. На наделы налоги определяются в зависимости от их кадастровой стоимости, при этом деньги направляются в бюджет по месту расположения. Отдельно определяются выплаты на полезные ископаемые.

- Движимое имущество. Легковой и грузовой транспорт облагается сбором в обязательном порядке. Относится он к региональному и отправляется в бюджет по месту жительства физ. лица.

- Водные ресурсы. К ним относятся пруды и озера, которые считаются частной собственностью.

- Прибыль. К ней относится заработная плата, дополнительные источники доходов, торговля на рынке ценных бумаг и т. д.

Прямые налоги для юридических лиц включают имущество, транспорт, недвижимость, полезные ископаемые и следующие группы:

- Доходы предприятия. Взимаются со всех юр. лиц, которые занимаются прибыльной деятельностью на территории РФ. При этом применяется классическая налоговая схема со ставкой 20%. Учитываются доходы от любого вида деятельности, включая торговлю ценными бумагами. Расчет проводится на определенный временной период.

- Игорный бизнес. Казино, тотализаторы, букмекерские конторы и другие игорные заведения подлежат налогообложению в обязательном порядке. Платеж рассчитывается в зависимости от прибыли.

Для уточнения общего прямого налога для юридических и физических лиц необходимо обратиться в налоговую инспекцию по месту жительства и рассчитать окончательную сумму ежемесячных выплат. Незнание изменений в налоговой системе не означает, что за нарушение порядка выплат не будет нестись ответственность.

Основные виды косвенных налогов и их особенности

Косвенные сборы выплачиваются непосредственно конечным потребителем при приобретении товаров или услуг. К ним относятся следующие категории:

- НДС. Основная категория косвенных налогов. Дополнительная стоимость добавляется к цене каждого товара или услуги независимо от вида или изначальной себестоимости. Сбор относится к федеральным и платится потребителями сначала продавцу, а потом – государству. Именно эти средства являются основой государственного бюджета и составляют примерно 25% от общих отчислений. При этом НДС считается одним из самых спорных, так как любые нюансы, связанные с инфляцией, влияют на налог, что приводит к повышению цен.

- Акцизы. Та же добавочная стоимость, только начисляется на определенные категории товаров. К ним относятся автомобильный транспорт, топливо разных видов, алкогольные напитки, табачные изделия и т. п. Величина сбора указана на акцизной марке, которая клеится на месте вскрытия продукта.

- Государственные пошлины. Автоматически снимаются при выполнении финансовых операций. К данной категории относятся налоги при покупке или продаже движимого или недвижимого имущества, обмен валюты, переводы средств через платежные системы и банки.

- Таможенные пошлины. Имеют место при экспорте и импорте продукции с других стран через границу РФ. Размер пошлины устанавливается в зависимости от категории товара, его количества, цели экспорта или импорта и т. д.

Косвенные налоги часто оспариваются в судах из-за отсутствия четкой системы для каждой из категорий товаров и услуг. Многие потребители даже не задумываются о том, какой процент от стоимости они платят государству. Поэтому многие торговые сети и реализаторы товаров и услуг указывают размер НДС непосредственно возле цены. Повышение цен происходит также не по вине производителя, а из-за движений в сторону инфляции.

В отличие от прямых сборов, они снимаются автоматически и не входят в налоговую декларацию физических и юридических лиц.

Подробнее о данных выплатах в пользу государства вы можете узнать из следующего видео:

В чем отличия косвенных налогов от прямых?

Оба этих вида относятся к налоговым обязательствам. При этом между ними имеются различия по нескольким основным критериям:

| Критерий определения | Прямые налоги | Косвенные налоги |

|---|---|---|

| Исполнитель налогового обязательства | Физическое или юридическое лицо | Конечный потребитель, который приобретает товары или пользуется услугами физических и юридических лиц |

| Экономические отношения с государством | Прямые выплаты государству | Налоги начисляются в казну через посредника в виде владельца организации или производителя |

| Объект налогообложения | Имущество личного характера (движимое и недвижимое), полезные ископаемые, водные ресурсы, доходы | Товары и услуги, которые реализуются, выполненные работы |

| Факторы определения величины налога | Размер прибыли, которая получается от разных видов деятельности, положение в семье, состояние здоровья и т. д. | Ценовая категория товара и услуг, категория, тарифы и т. д. |

| Зависимость налогов от финансовой деятельности | Прямая зависимость | Зависимости нет |

| Расчет | Сложный, разделенный на несколько независимых категорий | Простой, базируется на нескольких формулах |

| Участие в образовании цены | Зависит от конкретного производства | Влияет на повышение или понижение цены на товар и услуги |

| Степень открытости | Открытые выплаты | Закрытые выплаты, за счет чего многие потребители не осознают размер налогов, которые они выплачивают государству |

Налоговая система страны напрямую зависит от показателя соотношения этих видов сборов. В идеальном варианте необходимо придерживаться оптимального отношения долей разных категорий налогов. Это нужно для того, чтобы все участники налоговой системы чувствовали себя комфортно при любых изменениях. Кроме уровня благосостояния разных слоев населения, также учитывается уровень развития страны и экономические потребности, которые приоритетны в данный момент времени.

На сегодняшний день в России развивается смешанная система налогообложения, которая позволяет достичь равновесия в разных долевых сегментах рынка.

Благодаря этому учитываются интересы не только налогоплательщиков, но и самого государства: ни одна из категорий налога напрямую не будет влиять на формирование бюджета страны, что гарантирует стабильность.

В 2016-2017 годах размер прямых сборов, которые уплачиваются физическими лицами, ниже, чем выплаты организаций. При этом косвенные превышают их в два раза, что считается отличительным признаком развитой страны.

Разновидности прямых и косвенных сборов

Теперь, когда вам известно, в чем различие между прямыми и косвенными налогами, полезно узнать, какие есть разновидности этих обязательных платежей в бюджет. Ниже мы перечислим и кратко охарактеризуем самые важные сборы, которые уплачиваются гражданами России.

Разновидности прямых налогов

Современным российским законодательством приняты следующие прямые налоги:

- Подоходный или НДФЛ, а также налог на прибыль. НДФЛ составляет 13% всей суммы дохода для налоговых резидентов страны и 30% для нерезидентов. Ставка налога на прибыль для предпринимателей и организаций зависит от выбранного ими режима налогообложения.

- Земельный налог взимается с сельскохозяйственных и иных наделов, находящихся во владении человека или организации. Размер сбора составляет от 0,3% до 1,5% от кадастровой стоимости надела (зависит от категории). Уплачивается до 1 декабря года, следующего за отчётным.

- Имущественный налог уплачивается с недвижимости, оформленной в собственности плательщика (включая доли и объекты незавершенного строительства). Его размер также связан с кадастровой ценой объекта. Рассчитывать сумму сбора самостоятельно нет необходимости — федеральная налоговая служба доводит информацию о размере платежа до каждого налогоплательщика. Подлежит уплате также до 1 декабря.

- Транспортный сбор — зависит от мощности автомобиля. Уплачивается владельцами транспортных средств до 1 декабря.

Разновидности косвенных налогов

- Налог на добавленную стоимость (НДС). Сумма этого платежа включается продавцом в конечную стоимость товара. Потребитель уплачивает этот сбор приобретая товар, а продавец перечисляет его в бюджет. Наиболее распространённой для большинства товаров является ставка в размере 18%, но для отдельных категорий предусмотрены так называемые сниженная 10% и «нулевая» ставки.

- Государственные пошлины — регистрационные, таможенные, судебные, гербовые. Уплачиваются при пользовании услугами государственных и муниципальных органов власти.

- Акцизы — на алкоголь (спиртосодержащую продукцию), табак и лекарственные средства. Также включаются в цену продукции и уплачиваются покупателями.

Оба вида сборов играют важную роль в формировании бюджета страны в примерно равном соотношении.

Различия между налогами наглядно

Основные различия между прямыми и косвенными налогами наглядно удобно схематично представить в форме таблицы, отображающей все основные особенности обязательных платежей в бюджет.

| Параметр сравнения | Прямые | Косвенные |

| Кто уплачивает? | Владелец собственности, дохода или прибыли | Покупатель товара или услуги; гражданин при обращении в государственные или муниципальные органы власти. |

| Что подлежит налогообложению? | Собственность, доход, прибыль. | Приобретенный товар, оказанная услуга (в том числе государственная или муниципальная). |

| В каком размере? | Размер сбора зависит от кадастровой собственности имущества; зафиксирован в виде процентной ставки для отдельных категорий сборов. | Зафиксирован для каждого платежа. |

| Как происходит уплата? | Напрямую налогоплательщиков, предполагает составление деклараций. | Сбор включен в стоимость товара или услуги. При уплате государственных пошлин — через платежное поручение. |

| Как связан с государственными структурами? | Напрямую, налогоплательщик обращается в федеральную налоговую службу. | Опосредованно. Плательщик не контактирует с государственными органами. |

| Насколько сознательно уплачивается? | Полностью сознательно. Налогоплательщик заполняет декларацию и лично переводит средства. | Чаще всего несознательно, так как сбор включен в цену товара и «невидим» для покупателя. |

| Возможно ли уклонение? | Возможно уклонение налогоплательщиков или занижение ими сумм уплаты. | Невозможно. Сбор уже в цене товара, не заплатит его можно только отказавшись от покупки. То же самое касается пошлин — отказ от их уплаты равнозначен отказу от государственной услуги. |

| Ответственность за неуплату | Штрафные санкции — от пеней до тюремного заключения. | Отсутствует (по причине невозможности неуплаты). |

| Приблизительная доля в бюджете страны | Варьируется от 45% до 48% в течение последних нескольких лет. | Обычно составляет свыше 50% всех налоговых поступлений. |

Отличие между прямыми и косвенными налогами очевидно: первые начисляются и уплачиваются напрямую, вторые — включаются в стоимость товаров и услуг. Оба вида сборов играют важную роль в формировании бюджета страны в примерно равном соотношении.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Основные виды прямых и косвенных налогов

Трехуровневая система налогов Российской Федерации

| Федеральные | Региональные | Местные |

| 1. Налог на добавленную стоимость 2. Акцизы 3. Налог на доходы физических лиц 4. Единый социальный налог 5. Налог на прибыль организаций 6. Налог на добычу полезных ископаемых 7. Водный налог 8. Сборы за пользование объектами животного мира и водных биологических ресурсов 9. Государственная пошлина | 1. Налог на имущество 2. Налог на игорный бизнес | 1. Земельный налог 2. Налог на имущество физических лиц 3. Транспортный налог |

Таблица 10.2

| Прямые | Косвенные |

| Подоходные налоги: — Общий подоходный налог с населения — Налоги на отдельные виды доходов, в том числе: налог на заработную плату налог на предпринимательскую прибыль и налог на прибыль корпораций налог на процентные доходы налог на земельную ренту Налоги на имущество, в том числе: налог на недвижимое имущество налог с наследования или дарения Земельный налог | Таможенные пошлины Акцизы Налог на добавленную стоимость (НДС) Налог с продаж |

Прямыми налогами облагаются непосредственно физические и юридические лица, а также их доходы. Сумма прямого налога вносится непосредственно налогоплательщиком в казну. К ним можно отнести, например, подоходный налог на физических лиц, налог на прибыль, на имущество.

Косвенными налогами облагаются ресурсы, виды деятельности, товары и услуги. Косвенные налоги взимаются путем их включения в цены товаров и услуг. Их косвенный характер проявляется в том, что они уплачиваются не всеми гражданами и организациями, а лишь теми, кто покупает облагаемые налогом товары и услуги. В настоящее время существуют три основных разновидности косвенных налогов: акцизы, фискальные монопольные налоги и таможенные пошлины.

Наиболее важными из них являются акцизы, которые представляют собой надбавку к цене товаров или тарифа за услуги преимущественно массового потребления. Например, купив бутылку пива или пачку сигарет, вы тем самым уплатили косвенный налог, поскольку величина акциза заложена в цену товара. Таможенные пошлины представляют собой налоги, взимаемые с товаров, импортируемых, экспортируемых и идущих через страну транзитом.

Вид и природа прямых и косвенных налогов совершенно отличны друг от друга. Если прямые налоги всегда ориентированы на личную (коллективную) работоспособность, которая и является источником «жертвоприношения», то косвенные налоги почти индифферентны – они ориентируются на вещи, а не на лица.

Косвенными налогами легче управлять. Поэтому страны недостаточно развитые экономически взимают в основном косвенные налоги, в то время как прямые налоги взимаются в странах с развитой экономикой и с населением, обладающим достаточно высоким уровнем образования.

5. По методу исчисления: абсолютные, пропорциональные, прогрессивные и регрессивные.

Абсолютные налоги устанавливаются в абсолютной сумме на единицу обложения независимо от величины дохода.

Пропорциональные налоги действуют в одинаковом процентном размере независимо от суммы дохода.

Прогрессивными являются такие налоги, средняя ставка которых повышается по мере возрастания дохода. Существуют два типа прогрессивных шкал налогообложения, построенных по типу простой и сложной прогрессии. При простой прогрессии повышенная ставка налога применяется к полной более высокой сумме дохода. При сложной прогрессии по более высокой ставке взимается налог с разницы между всей суммой облагаемого дохода и пределом суммы дохода, облагаемого по более низкой ставке.

Регрессивными называются налоги, средняя ставка которых снижается по мере роста дохода. Регрессивный характер в основном носят косвенные налоги. Этот вид налогов вводится с целью стимулирования роста производства или товарооборота.

Общая классификация налогов представлена на рис. 10.3.

Налог выплачивается по определенной ставке.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Налоговая база – стоимостная, физическая и иная характеристика объекта налогообложения.

В экономической теории и практике бухгалтерского учета налоговая ставка, как правило, выражается в процентах. Например, выплачивается подоходный налог с физического лица, если в качестве налоговой базы выступает личный доход гражданина величиной 10 тыс. руб., а величина исчисленного налога составляет 1300 руб., то налоговая ставка будет равна:

(1300 руб. : 10 000 руб.) ∙ 100% = 13%.

Рис. 10.3. Общая классификация налогов

Изменяя налоговые ставки, государство может воздействовать на объемы капиталовложений и сбережений, уровень потребления и т.д. В результате налоги могут воздействовать на экономическое поведение людей. Но они могут и искажать это поведение, выступать стимулом со знаком «минус», побуждать уклоняться от предложенных трудовых услуг, сокращать инвестирование и т.д. История налогообложения, в том числе и в России, отмечена многочисленными примерами искажающего эффекта. Петр 1 вводил налог на бороды, Н.С. Хрущев – на яблоневые деревья в личных подсобных хозяйствах. Искажения связаны с попытками налогоплательщиков уменьшить свои налоговые обязательства.

Искажающий налог называют паушальным. В соответствии с экономической теорией налог считается неискажающим тогда, когда плательщик не может предпринять что-либо для изменения своих налоговых обязательств.

Каков оптимальный уровень налоговой ставки? И существует ли он вообще? А если существует, то может ли он быть одинаковым для всех стран, независимо от их национальных особенностей, включающих многие компоненты экономического поведения людей (мотивация труда, готовность платить налоги и пр.)? Связь между ставкой налогов и величиной налоговых поступлений в государственный бюджет описывает кривая Лаффера (рис. 10.4).

|

Рис. 10.4. Кривая Лаффера

Согласно концепции американского экономиста Артура Лаффера (р. 1940 г.), стремление правительства пополнить казну увеличением налогового пресса может привести к противоположным результатам. Это и продемонстрировал ученый с помощью своей известной кривой. При увеличении ставки налога до определенных пределов (50%) доход государства увеличивается, а затем начинает уменьшаться (снижается деловая активность, часть предпринимателей уходит в теневую экономику). При 100%-ном налогообложении доход государства равен нулю. При налогах, например, в 20% и 80% доходы в бюджет одинаковы.

Практика налогообложения показала, что такая зависимость существует, но, во-первых, она нуждается в определенной корректировке по отношению к той или иной стране (в большинстве европейских стран и усиление налогового пресса свыше 50% не приводило к резкому снижению деловой активности), во-вторых, снижение налоговых ставок – это мероприятие, имеющее длительный лаг воздействия, т.е. это дает эффект в долгосрочный период.

Из сказанного вытекает, что государственные доходы могут быть максимизированы только при некотором оптимальном уровне ставки налога. Трудность заключается в определении оптимального уровня налоговой ставки для данной страны.