- от автора admin

Содержание

- Как происходит возврат НДС для юридических лиц

- Условия возврата НДС

- Возврат НДС: что это такое и в чем его особенности

- Что может дать гарантию возврата НДС

- Схема возврата НДС

- Шаг 1. Подача декларации с суммой НДС к возврату.

- Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

- Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

- Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

- Шаг 5. Зачет НДС в счет погашения задолженности, если у налогоплательщика есть недоимка по НДС, федеральным налогам и задолженности по пеням и штрафам.

- Шаг 6. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

- Шаг 7. НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, федеральным налогам и задолженности по пеням и штрафам.

- Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

- Шаг 9. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

- Последовательность действий при процедуре возвращения НДС

- Причины отказа

Как происходит возврат НДС для юридических лиц

Возврат НДС юридическому лицу представляет собой разницу между неполученной прибылью предприятия и фактически уплаченным налогом на добавленную стоимость. Для возврата юридическому лицу излишне уплаченного налога на добавленную стоимость существует определенный порядок, утвержденный нормами законодательства. В рамках этого порядка происходит подготовка, сбор и подача в налоговые органы необходимых документов.

Возврат НДС юридическому лицу представляет собой разницу между неполученной прибылью предприятия и фактически уплаченным налогом на добавленную стоимость. Для возврата юридическому лицу излишне уплаченного налога на добавленную стоимость существует определенный порядок, утвержденный нормами законодательства. В рамках этого порядка происходит подготовка, сбор и подача в налоговые органы необходимых документов.

Возмещение НДС может происходить в различных ситуациях, при которых производитель неверно рассчитывает количество реализуемых в перспективе товаров и услуг.

Наиболее распространенной является ситуация, при которой организацией уплачен налог, исходя из стоимости продукции, но сама продукция не реализована в полном объеме. В данном случае компенсируются денежные средства, которые могли бы быть получены фирмой при условии реализации продукции.

Таким образом, чаще всего с такой проблемой сталкиваются предприятия, занимающиеся импортом и экспортом продукции, а также лизинговыми сделками.

Условия возврата НДС

Право на возврат НДС имеют предприятия, уплачивающие данный налог, независимо от формы собственности (общественная, частная, муниципальная, государственная).

Право на возврат НДС имеют предприятия, уплачивающие данный налог, независимо от формы собственности (общественная, частная, муниципальная, государственная).

Порядок возврата налога на добавленную стоимость урегулирован Налоговым кодексом РФ, а именно статьей 176. Согласно данному документу, за каждый объект налогообложения предусматривается внесение налогового сбора, но если за налоговый период сумма вычета будет больше общей суммы налога, это становится основанием для возврата НДС.

Для возврата НДС организацией должны быть соблюдены следующие условия:

- все реализованные товары и услуги должны облагаться НДС;

- сумма вычетов должна быть больше общей суммы налога, уплаченного предприятием;

- налогоплательщиком должны быть предоставлены все документы, подтверждающие превышение суммы;

- предприятием должно быть подано заявление на возмещение НДС.

Перед тем как подавать заявление на возмещение НДС, следует убедиться в правильности ведения бухгалтерии и всего документооборота, чтобы не столкнуться с отказом в компенсации денежных средств.

Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС – это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом (в т. ч. при возврате товара поставщику с НДС от ИП или юрлица), оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (ст. 165 НК РФ) и имеющие право на вычет налога, уплаченного поставщикам, при приобретении у них товаров, работ, услуг, относящихся к продажам за рубеж. Для них вопрос о возврате НДС при экспорте из России в зависимости от доли продаж на экспорт в общем объеме реализации может возникать ежеквартально.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2018 — 2019 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

См. также: «Какой порядок возмещения НДС из бюджета?».

Схема возврата НДС

Представим схему возврата НДС в виде пошаговой инструкции. Данная схема возврата НДС позволит налогоплательщику проконтролировать соблюдение процедуры по возврату налога и при выявлении нарушений поможет отстоять свои права.

Шаг 1. Подача декларации с суммой НДС к возврату.

Ее камеральная проверка проводится налоговой инспекцией в течение 2 месяцев, но в отдельных случаях может продляться до 3 месяцев (п. 1 ст. 176, ст. 88 НК РФ).

В ходе такой проверки налоговики вправе истребовать документы, подтверждающие применение налоговых вычетов (п. 8 ст. 88 НК РФ, п. 25 постановления Пленума ВАС РФ от 30.07.2013 № 57, письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Подробнее об этой проверке читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Если налоговые органы в ходе проверки выявили нарушения, то переходите к шагу 2.

Если нарушения не выявлены, то переходите к шагу 6.

Шаг 2. Составление налоговыми органами акта налоговой проверки, если нарушения выявлены.

В этом акте налоговые органы отражают выявленные нарушения (п. 3 ст. 176 НК РФ, ст. 100 НК РФ).

Шаг 3. Представление налогоплательщиком письменных возражений по выявленным нарушениям.

В течение 1 месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п. 9 ст. 176 НК РФ).

Если налогоплательщик привлекается к ответственности, то ему отказывают в возврате НДС — полностью или частично.

Перед тем как принять решение о возврате НДС или зачете (п. 3 и 7 ст. 176 НК РФ), налоговые органы выясняют вопрос о наличии недоимки по НДС, федеральным налогам, долгов по пеням и штрафам, относящимся к федеральным налогам.

Если недоимка есть, то переходите к шагу 5.

Если недоимки нет, то переходите к шагу 7.

Шаг 5. Зачет НДС в счет погашения задолженности, если у налогоплательщика есть недоимка по НДС, федеральным налогам и задолженности по пеням и штрафам.

В этом случае налоговики самостоятельно производят зачет НДС в счет погашения имеющейся задолженности (п. 4 ст. 176 НК РФ). Если недоимка образовалась за период с даты подачи декларации до даты возврата НДС, то пени на нее не начисляются в случае, если сумма недоимки не превышает сумму НДС, подлежащую возмещению.

Если сумма НДС меньше суммы недоимки (штрафа, пеней), то оставшаяся задолженность должна быть погашена налогоплательщиком.

Если сумма НДС больше или равна сумме недоимки, то недоимка считается погашенной.

Для возвращения оставшейся суммы НДС, подлежащей возврату, переходите к шагу 7.

Шаг 6. Принятие налоговым органом решения о возмещении НДС, если в ходе камеральной проверки нарушения не выявлены.

Такое решение налоговые органы должны принять в течение 7 рабочих дней.

Шаг 7. НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, федеральным налогам и задолженности по пеням и штрафам.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ.

Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

О таком перечислении ОФК должно уведомить налоговые органы (абз. 2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12 дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

Шаг 9. Получение налогоплательщиком процентов за нарушение срока возврата НДС.

При уплате процентов в полном объеме процедура возврата считается завершенной.

Если же проценты не были полностью уплачены налогоплательщику, то в этом случае в течение 3 рабочих дней со дня получения уведомления ОФК налоговики принимают решение о перечислении оставшейся суммы процентов (п. 11 ст. 176 НК РФ).

На следующий день налоговые органы направляют в ОФК поручение на оплату оставшихся процентов (п. 11 и 8 ст. 176 НК РФ).

Последовательность действий при процедуре возвращения НДС

Процедура возвращения НДС рассматривается в ст. 172, 173, 176 НК РФ. В связи с тем, что многие предприятия в целях обогатиться серьёзно нарушают законодательство и искусственно занижают доходы и прибыль, поэтому ИФНС особенно внимательно изучает всю предоставленную документацию.

Необходимо пройти несколько этапов:

- Внесение в декларацию всех необходимых сведений по сделкам за отчитываемый период, причём информация должна быть максимально правдивой. Только в этом случае можно будет вернуть НДС.

- Собрать документы, которые подтверждают объективность суммы для возмещения. Прозрачность – главное условие успеха. Иногда при невнимательном и неправильном расчёте инспекция вместо возмещения может начислить штраф или дополнение начисленного налога.

- Передача заявления в налоговую инспекцию. Следует внимательно проверить все данные, чтобы не получить отказ или штрафные санкции.

- Налоговая инспекция проводит камеральную проверку. Проверяться будут не только статьи по сделкам, относящимся к возмещению налога, но и вся деятельность предприятия или фирмы.

- В результате проверки составляется акт с выявленными нарушениями. В случае несогласия все вопросы решаются в суде.

- Выносится либо положительное решение, либо отказ.

Зачисление средств на счёт при положительном решении происходит в течение трёх месяцев. Возможно зачисление этих средств на погашение налоговых обязательств в будущем.

Причины отказа

Судебная практика показывает, что отказ может быть без объяснения причины чисто формально. То есть проверка не выявила явных нарушений. В таком случае следует подать апелляционную жалобу, и даже в случае отказа в этой инстанции идти в вышестоящую и доказывать свою правоту. Конечно, в этом случае потребуется помощь профессионального адвоката и готовность отстаивать права в арбитражном суде.

При положительном решении суда оно вступает в силу в течение 10 дней. Кроме того можно рассчитывать на возмещение издержек по суду и на услуги адвоката, всех других платежей, в том числе госпошлины.

Документы для возмещения НДС:

- Заявление на возмещение НДС.

- Декларация в конце периода отчёта.

- Письменное обращение на возврат НДС.

- Дополнительная документация, выписки из книг покупок и продаж, счета-фактуры и другие платёжные поручения.

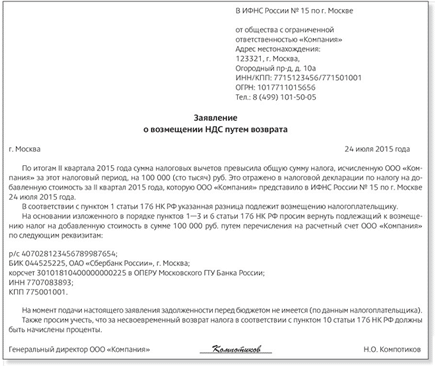

Заявление выглядит так:

Важно знать! Возмещать НДС имеют право только юридические лица и ИП, которые пользуются общей системой налогообложения без каких-либо преференций по налогам.

Варианты возмещения НДС:

- Под банковскую гарантию – применяется для ускоренного возврата НДС, при подаче соответствующего заявление на начало камеральной проверки. Банк является поручителем, и в случае найденных нарушений или отказа в выплате НДС компенсирует в бюджет указанную сумму.

- Покупка автомобиля юрлицом – возмещение НДС только при выполнении некоторых условий: целевое использование имущества только под нужды фирмы, с подтверждением путевых листов, затрат на горючее и т.д., нахождение на балансе предприятия и постановка на учёт с надлежащим оформлением документов.

- При обучении служащих на курсах повышения квалификации – предоставление подтверждения, что обучение повышает качество функционирования всего предприятия. Потребуется подтвердить копией лицензии на образовательную деятельность.

- Капитальные вложения – доказать документально, что в результате проведённых работ будут увеличены активы и основные фонды. Все объекты должны быть на балансе фирмы.

- Приобретение недвижимости – для увеличения прибыли предприятия. Недвижимость должна быть на балансе фирмы и использоваться только по прямому назначению. Перечень подтверждающих документов обязателен.

- При упрощённой системе налогообложения – возмещение возможно, если предприятие будет состоять в товариществе из нескольких фирм, которые ведут дела в соответствии с НК и платят НДС. Декларация подтверждается документами, чеками и счетами.

- Импорт товара – имеется много нюансов, связанных с дополнительными налогами на акцизы, таможенной пошлиной, соответствию договорам Таможенного союза при условии наличия статуса налогоплательщика.

- Экспорт продукции – налогообложение регулируется ст. 165 НК РФ. Для возврата НДС подготавливается пакет копий сопроводительной документации, с подтверждением ставки при поступлении продукции на таможню.

Внимание! При безналичном расчёте проведения любой операции возврат НДС невозможен, так как не выписываются счета-фактуры, в которых отражается реальная сумма, что является документом, подтверждающим проведение операции. Нет также отражения операции в книге покупок.