- от автора admin

Содержание

- Как самостоятельно аннулировать чек на онлайн-кассе

- Что такое онлайн-касса

- Как аннулировать чек на онлайн-кассе

- Возможна ли отмена чека онлайн-кассы?

- Отменяем ошибочно пробитый по онлайн-кассе чек

- Что делать, если чек пробит ошибочно

- Как аннулировать неправильный чек

- Возврат денег, когда неверно выбит чек

Как самостоятельно аннулировать чек на онлайн-кассе

Каждый предприниматель неизбежно соприкасается с большим количеством сфер деятельности в своей работе. Начиная свое дело, в первую очередь бизнесмен сталкивается с необходимостью построения стратегии для реализации своей идеи. Также для дальнейшего правомерного функционирования проекта следует обратиться к законодательной стороне вопроса.

Каждый предприниматель неизбежно соприкасается с большим количеством сфер деятельности в своей работе. Начиная свое дело, в первую очередь бизнесмен сталкивается с необходимостью построения стратегии для реализации своей идеи. Также для дальнейшего правомерного функционирования проекта следует обратиться к законодательной стороне вопроса.

Отдельным фронтом выступает финансовая сторона вопроса. Этот аспект деятельности сопровождает всю работу предприятия – от самого его открытия и вплоть до окончания существования как такового. В эту сферу включены:

- начальный капитал или же оформление кредита на инвестиционные и первостепенные расходы;

- ведение бухгалтерии;

- составление отчетности для регулирования потока денежных средств;

- отчисления финансов на переменные нужды;

- заработные платы сотрудникам;

- налогообложение.

Немалую роль в обеспечении полноценной работы бизнеса играет учет денежных поступлений. На сегодняшний день эту функцию выполняют кассовые аппараты, или, как их еще называют, контрольно-кассовые машины (ККМ).

ККМ – устройство, предназначенное для автоматизации финансовых операций. Проще говоря, машина для фиксирования обмена денег на товар или услугу. Все процедуры, которые выполняет касса, регулируются не только собственником предприятия и соответствующими сотрудниками, но и налоговой службой. Данные устройства можно разделить на фискальные и нефискальные. Главное отличие между ними – это наличие памяти, из которой никаким образом нельзя удалить или изменить информацию.

С июля 2016 года на территории Российской Федерации внесены поправки в Федеральный закон о применении ККМ. Данные изменения говорят о необходимости замены традиционных устройств на онлайн-кассы. Нововведенные аппараты способствуют совершенствованию и упрощению системы учета денежных средств. Перемены предоставляют возможность покупателям получить данные о покупке, то есть чек, на электронный адрес. Вдобавок к этому происходит передача информации о проведенной операции непосредственно в налоговую службу. Все это позволяет контролировать процесс денежного оборота и его правомерность.

Что такое онлайн-касса

Онлайн-касса – этот тот же кассовый аппарат, только уже модернизированный и оснащенный новыми функциями. Кроме подмеченных ранее изменений, которые ориентированы на покупателей и налоговые инспекции, также есть достоинства для предпринимателей. Новые машины дают возможность собственникам бизнеса облегчить оформление отчетности. Подобные операции возможны за счет фискального накопителя. Благодаря ему сведения о проведенных операциях передаются оператору фискальных данных, который, в свою очередь, направляет их в налоговую службу. А также именно фискальный накопитель обеспечивает передачу электронного чека покупателя (кроме электронного адреса, можно также получить все сведения SMS-сообщением).

С 1 февраля 2017 года на законодательном уровне прекращена регистрация кассовых аппаратов старого образца. Большая часть предпринимателей смогла перейти на новые устройства до июля предыдущего года. Остальные бизнесмены, которые работали по Единому налогу на вмененный налог, получили возможность отсрочки процесса модернизации до 1 июля текущего года.

Читайте также: Как правильно проверить декларацию по НДС по оборотке

Как и в любой сфере деятельности, в работе с ККМ могут допускаться ошибки. В связи с внедрением онлайн-касс, существуют различия по отношению к прежним аппаратам в их исправлении.

Способами решения этих ситуаций могут быть:

- оформление чека коррекции;

- возврат прихода;

- возврат расхода.

Как аннулировать чек на онлайн-кассе

Аннулирование чека – это отмена операции по приему денежных средств. На предыдущих образцах кассовых машин (ЭКЛЗ) данная процедура происходила по-другому. В случае когда аннуляция чека происходила до окончания его оформления, на нем указывалась надпись о проведенной процедуре, то есть когда чек был закрыт, аннуляция происходила или в тот же день по форме КМ-3, или же после закрытия смены с указанием об этом в журнале КМ-4.

Сейчас же все это происходит иначе. Если чек еще не пробит, то его отмена не составит особых сложностей. Можно будет вернуться к этапу включения наименований и откорректировать их перечень или отменить всю операцию совсем. В той ситуации, когда чек уже напечатан и сведения отправлены оператору фискальных данных, то введение нового документа невозможно. Согласно новым реформам законодательства, а именно ФЗ-54, предусмотрено использования чека коррекции. Его оформление возможно не только в день ошибочного расчета, но и в любой другой последующий. Однако обязательно в период между открытием и закрытием смены.

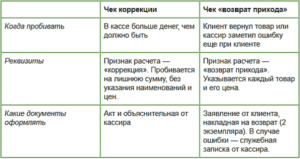

Кассовый чек коррекции делается только при появлении ошибок в расчетных операциях, которые были совершены прежде. При данных обстоятельствах денежные средства не отпускаются и не заносятся (то есть фактическая сумма в кассе остается без изменений), меняются исключительно фискальные данные. В процесс составления бланка строгой отчетности вдобавок стоит включить сопроводительные документы. Этот акт должен ссылаться на чек коррекции. Настоящие документы помогут налоговой службе разобраться, за какой товар или услугу были одержаны средства. Оформление сопроводительного документа необходимо для представления сведений о товаре, так как в самом чеке они не содержатся.

Когда покупателю необходим возврат денег в случае неправильного пробития в чеке, тогда составляют бланк строгой отчетности с признаком расчета «возврат прихода» или «возврат расхода». Исключительно при таком соблюдении операции возможно возвращение средств клиенту или получение их в кассу. Равным образом возврат прихода будет актуален для корректировки чека в онлайн-кассе при присутствии покупателя. В случае пробивания ошибки, следует составить новый бланк строгой отчетности на сумму, равную предыдущему. В нем указывают соответствующий признак расчета. На настоящем документе будет обозначен фискальный признак первичного чека, в котором присутствовала оплошность. После этого оформляется новый бланк с той же суммой внесенных денежных средств и отдается покупателю.

Читайте также: Как правильно оформить чек коррекции по онлайн-касса

Действия сотрудников предприятия также могут быть причиной ошибок, связанных с денежным оборотом в новых устройствах. К примеру, при закрытии смены кассир заметил неучтенную выручку. При таких обстоятельствах следует:

Действия сотрудников предприятия также могут быть причиной ошибок, связанных с денежным оборотом в новых устройствах. К примеру, при закрытии смены кассир заметил неучтенную выручку. При таких обстоятельствах следует:

- открыть смену;

- внести необходимый чек;

- закрыть чек.

Данные манипуляции с онлайн-кассой актуальны для наличного и безналичного расчета.

Важным моментом для индивидуальных предпринимателей является обязательное указание реквизитов. Это значит, что для правомерности совершения операций с кассовым аппаратом продавцу, который за ним работает и проводит оформление бланков, соответствующих данных и непосредственно продажу товара, следует указывать свою должность и фамилию на чеке.

Аннуляция чека включает в себя ряд мероприятий, выполнение которых строго регламентируется. Одним из них является составление оправдательного документа. Данный акт оформляется должностным лицом, которым контролируется согласование остатка денежных средств с указанными фискальными сведениями (такие данные доступны по окончании трудового дня). Настоящий документ содержит причину, по которой проводится надлежащее мероприятие. В чеке, к которому прилагается этот акт, также указывается причина коррекции, номер и дата. Одним из видов ответственности за неправильное оформление или его отсутствие как таковое может являться штраф по причине неприменения контрольно-кассовой техники.

Нововведения, касающиеся кассовых аппаратов, позволяют сделать систему денежных оборотов на предприятии прозрачной как для клиентов, так и для государства. К текущем моменту на рынке предоставляется все большее количество возможностей, рассчитанных на использование онлайн-касс.

>

Как аннулировать чек на онлайн-кассе?

Что такое аннулирование чека ККМ?

Возможна ли отмена чека онлайн-кассы?

Итоги

Возможна ли отмена чека онлайн-кассы?

В онлайн-кассах отмена чека возможна на этапе, когда он еще не пробит. Программное обеспечение онлайн-ККТ, как правило, позволяет отменить чек до момента его печати и передачи ОФД. Например, прошивка онлайн-ККТ «Эвотор» позволяет вернуться к процедуре продажи товаров (внесении их в чек), а также откорректировать перечень товаров и отменить чек вовсе.

Если же чек уже выбит, то отменить его способами, перечисленными выше для касс с ЭКЛЗ, нельзя. Причина тому — изменения в законе «О применении ККТ» от 22.05.2003 № 54-ФЗ. Текущая редакция этого закона предполагает использование чека коррекции для исправления ошибочных чеков (п. 4 ст. 4.3 закона № 54-ФЗ). Пробить такой чек нужно в промежутке между открытием и закрытием смены. При этом пробивать чек коррекции можно в любой другой день: необязательно дата чека коррекции должна совпадать с датой ошибочного расчета.

Чек коррекции может содержать 2 признака расчета:

- 1 — коррекция прихода, то есть хозсубъект фиксирует неучтенную выручку, если, например, чек не был пробит вовсе или пробит на меньшую, чем нужно, сумму;

- 3 — коррекция расхода, когда хозсубъект корректирует фискальные документы на выдачу денег из кассы, так как первоначально была выдана меньшая сумма, чем было необходимо.

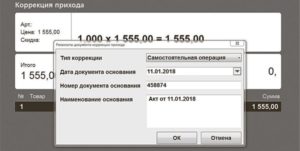

Отмена чека может быть операцией, произведенной по инициативе хозсубъекта — при самостоятельном выявлении ошибок. Тогда в чеке указываются дата и номер бухдокумента, на основании которого корректируются расчеты. Таковым может быть, например, объяснительная записка кассира. Тип коррекции в этом случае — «самостоятельная операция».

Если же нарушение выявил налоговый инспектор, то нужно указать тип коррекции «операция по предписанию» и реквизиты самого предписания.

Подробнее об аннулировании записей по онлайн-кассе с применением чека коррекции читайте в статье «Когда используется чек коррекции в онлайн-кассах?».

Кроме того, в онлайн-кассах есть такой признак расчета, как «возврат прихода». С его помощью можно скорректировать расчеты по онлайн-кассе в присутствии клиента. Если вы обнаружили, что пробили неверный чек покупателю, который внес деньги в кассу, то нужно выбить новый чек на ту же сумму, что в ошибочном чеке, но с признаком расчета «возврат прихода». На таком чеке будет указан фискальный признак первичного чека с ошибкой. То есть вы как бы аннулируете неверный чек. Затем на верную сумму пробивается новый чек и выдается покупателю.

Отменяем ошибочно пробитый по онлайн-кассе чек

ИА ГАРАНТ

В июне при переходе с кассового аппарата на онлайн-кассу был пробит кассовый чек по кассовому аппарату и второй раз ошибочно по онлайн-кассе. Как можно исправить данную ситуацию?

Рассмотрев вопрос, мы пришли к следующему выводу:

Некорректные фискальные данные онлайн-кассы, возникающие в результате ошибочно пробитого кассового чека, исправляются путем формирования кассового чека коррекции, который может быть сформирован в любой момент независимо от даты формирования ошибочного кассового чека.

При этом должностным лицом, в обязанности которого входит контроль соответствия остатка денежных средств с данными отчетов о закрытии смены, должен быть оформлен оправдательный документ, в котором указывается причина необходимости проведения корректировки фискальных данных, записанных в фискальном накопителе и в базе фискальных данных.

На основании оправдательного документа формируется чек коррекции, в котором указывается кратко причина коррекции, номер и дата данного документа.

Обоснование вывода:

Порядок применения контрольно-кассовой техники и порядок ведения кассовых операций в настоящее время регулируются*(1):

-

Федеральным законом от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» (далее — Закон N 54-ФЗ);

-

Указанием Банка России от 11.03.2014 N 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее — Указание N 3210-У).

Исходя из пп. 4 п. 4.1 Закона N 54-ФЗ при использовании онлайн-касс оформляются, в частности, фискальные документы:

-

отчет об открытии смены;

-

кассовый чек (бланк строгой отчетности);

-

кассовый чек коррекции (бланк строгой отчетности коррекции);

-

отчет о закрытии смены.

Одним из обязательных реквизитов кассового чека, указанных в п. 1 ст. 4.7 Закона N 54-ФЗ, является признак расчета, который имеет четыре значения:

-

«приход» — указывается при получении средств от покупателя (клиента);

-

«возврат прихода» — указывается при возврате покупателю (клиенту) средств, полученных от него ранее;

-

«расход» — указывается при выдаче средств покупателю (клиенту);

-

«возврат расхода» — указывается при получении средств от покупателя (клиента), выданных ему ранее.

То есть кассовый чек (бланк строгой отчетности) с признаком расчета «возврат прихода» или «возврат расхода» оформляется только в случаях фактического возврата клиенту или получения от клиента денежных средств в кассу (смотрите также письма Минфина России от 12.05.2017 N 03-01-15/28920, от 24.05.2017 N 03-01-15/31944).

Для исправления ошибок, допущенных при оформлении расчетных операций (корректировки расчетов), которые были произведены ранее, пунктом 4 ст. 4.3 Закона N 54-ФЗ предусмотрен фискальный документ «кассовый чек коррекции (бланк строгой отчетности коррекции)» (далее — чек коррекции). То есть в ситуациях, когда денежные средства не выдаются и не принимаются (их остаток в кассе не изменяется), но меняются только фискальные данные, оформляется чек коррекции.

При этом в п. 4 ст. 4.3 Закона N 54-ФЗ указано, что чек коррекции формируется «после формирования отчета об открытии смены, но не позднее формирования отчета о закрытии смены» (письмо Минфина России от 12.05.2017 N 03-01-15/28914). По нашему мнению, это не означает, что чек коррекции оформляется только в день допущения ошибки. Данная фраза означает, что нельзя корректировать расчеты после формирования отчета о закрытии смены. То есть в день выявления ошибки, требующей внесения изменений в данные, переданные оператором фискальных данных в налоговый орган, пользователь после открытия смены (формирования отчета об открытии смены) может сформировать чек коррекции до закрытия смены*(2).

Дело в том, что в силу п. 1 ст. 4.1 Закона N 54-ФЗ при закрытии смены фискальный накопитель формирует итоговые сведения о суммах расчетов, указанных в кассовых чеках (бланках строгой отчетности) и кассовых чеках коррекции (бланках строгой отчетности коррекции), для формируемых отчетов о закрытии смены. То есть данные из чека коррекции учитываются в отчете о закрытии смены.

Подобным образом рассуждают и специалисты*(3). Приведем также мнение представителя налоговых органов в материале «Когда потребуется чек коррекции ККТ» на сайте http://54fz.ru: «Чек коррекции (или бланк строгой отчетности, БСО коррекции) формируется для корректировки расчетов, произведенных ранее. Открыв смену, пользователь ККТ может пробить чек коррекции за любое время, указав дату (скажем, смена открыта 20 марта, а чек коррекции пробивается за 3 марта)».

Таким образом, в случае ошибочно пробитого чека на онлайн-кассе следует сформировать чек коррекции для корректирования данных, внесенных в фискальный накопитель и переданных в налоговый орган ранее.

При этом чек коррекции должен содержать реквизиты, перечисленные в п. 5 ст. 4.1 Закона N 54-ФЗ.

В соответствии с абзацем двенадцатым п. 4, абзацем шестым п. 5 статьи 4.1 Закона N 54-ФЗ приказом ФНС России от 21.03.2017 N ММВ-7-20/229@ (далее — Приказ) утверждены дополнительные реквизиты фискальных документов и форматы фискальных документов, обязательные к использованию. На официальном сайте ФНС России должны быть размещены методические рекомендации по использованию данного приказа (письмо Минфина России от 16.03.2017 N 03-01-15/15261)*(4).

Пунктом 5 Приказа установлены следующие дополнительные реквизиты чека коррекции (бланка строгой отчетности коррекции) (примечания к ним указаны в п.п. 9 и 36 Приказа):

а) идентификационный номер налогоплательщика — кассира (ИНН лица, уполномоченного пользователем на формирование чека коррекции);

б) тип коррекции (принимает значения «0» — самостоятельно, «1» — по предписанию налогового органа);

в) основание для коррекции (указывается краткое описание коррекции, номер и дата документа — основания коррекции);

г) фискальный признак сообщения для архива (сообщения долговременного хранения, хранящиеся в архиве фискального накопителя).

Кассовый чек коррекции (БСО коррекции) содержит реквизиты, перечень которых приведен в таблице 30 Приказа. В частности, для кассового чека коррекции (БСО коррекции) указывается также реквизит «Признак расчета», который может принимать только одно из двух следующих значений: «1» — приход, «3» — расход (п. 30 Приказа).

Например, в ситуации, когда ошибочно пробит чек с признаком «1» — «приход», необходимо исправить ошибку путем оформления чека коррекции с признаком «3» — «расход» на сумму, указанную в ошибочно сформированном чеке.

При выявлении ошибки при пересчете остатка денежных средств и выявлении расхождения с данными онлайн-кассы необходимо оформить оправдательный документ. Например, в виде справки, составляемой сотрудником, ответственным за ведение и оформление кассовых операций (главным кассиром и т.п.), о выявлении ошибки в проведенных расчетах. Данная справка будет служить документом — основанием для коррекции для кассира-операциониста или иного должностного лица, в обязанности которого входит оформление чека коррекции.

Организация может разработать собственную форму такой справки, содержащей все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Номер и дата из справки указываются в чеке коррекции.

Отметим, что при использовании онлайн-касс пользователи не обязаны (но могут) применять формы первичной документации по учету денежных расчетов с населением при осуществлении операций с применением ККМ (формы КМ-1-КМ-9), утвержденные постановлением Госкомстата России от 25.12.1998 N 132.

В случае ошибки кассира-операциониста, например при завышении суммы чека или ошибочном пробитии чека, пользователи онлайн-касс не обязаны заполнять утвержденные ранее унифицированные формы КМ-1-КМ-9, включая КМ-3 «Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам».

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

10 августа 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Что касается постановления Госкомстата России от 25.12.1998 N 132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций», то Минфин России в письме от 04.04.2017 N 03-01-15/19821 разъяснил, что данное постановление не подлежит обязательному применению (смотрите также письма Минфина России от 16.09.2016 N 03-01-15/54413, ФНС России от 26.09.2016 N ЕД-4-20/18059@). При этом ФНС России уточняет, что данные разъяснения касаются организаций и индивидуальных предпринимателей, перешедших на новый порядок применения контрольно-кассовой техники, предусмотренный Законом N 54-ФЗ.

Типовые правила эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденные письмом Минфина России от 30.08.1993 N 104 (далее — Типовые правила), также не подлежат обязательному применению (письмо Минфина России от 01.06.2017 N 03-01-15/34152).

Однако, как и ранее, необходимо оформлять кассовые документы, предусмотренные Указанием N 3210-У:

-

приходные кассовые ордера 0310001,

-

расходные кассовые ордера 0310002 и

-

кассовую книгу 0310004.

*(2) Фискальные документы формируются в электронном виде и передаются автоматически в технические средства оператора фискальных данных (далее — ОФД), и при положительных результатах проверки ими достоверности, технические средства ОФД формируют подтверждение, защищают его фискальным признаком подтверждения и немедленно направляют его в контрольно-кассовую технику (п. 3 ст. 4.3 Закона N 54-ФЗ).

*(3) Смотрите материал: «Применение онлайн-ККТ: как исправить ошибку кассира при помощи чека коррекции», размещенный по адресу: http://kktspb.ru/news/primenenie_onlajn_kkt_kak_ispravit_oshibku_kas si.

*(4) С текстом проекта Методических рекомендаций, описывающего кассовый чек в случае оплаты товара в момент получения предмета расчета, можно ознакомиться на сайте https://forum.nalog.ru/index.php?showtopic=755560

Отметим, что на указанном официальном форуме размещена справочная информация о новом порядке применения ККТ, в частности, о моделях и экземплярах ККТ, соответствующей требованиям нового регулирования, сведения о выданных разрешениях на обработку фискальных данных, ответы на часто задаваемые вопросы и иные информационные материалы.

Что делать, если чек пробит ошибочно

В отличие от обычного кассового оборудования, онлайн-кассы оснащены фискальным накопителем для хранения информации. Его предназначение – ежедневная отправка в налоговый орган сведений о вырученных деньгах посредством оператора фискальных данных.

Если кассир допустил ошибку в чеке, обращаются к положениям Федерального закона №54 «О применении контрольно-кассовой техники».

Важно! Чтобы внести исправления в уже произведённую финансовую операцию, необходимо оформить возврат прихода или чек коррекции.

Некорректная информация в кассовом чеке исправляется, если имеет место быть:

- Неточность, оказавшая влияние на возникновение недостачи.

- Ошибка кассира, которая привела к проведению лишних денег по онлайн кассе и он желает её устранить.

- Сбои в работе, повлекшие неисправности кассового оборудования.

Корректировка осуществляется, если кассиром пробит чек по онлайн кассе не на ту сумму или чек не выбит и продажа не учтена. Правильный кассовый документ оформляется в момент выявления расхождений.

Если кассир сам обнаружил ошибочный чек на онлайн кассе, он должен действовать согласно следующему алгоритму:

- Оформить бумагу – служебную записку. В ней указывают дату и время ошибки, которая спровоцировала неучтённую выручку.

- В коррекционном чеке обозначают номер, присвоенный при регистрации, дату составления служебной записки. Также определяют признак расчета: самостоятельная операция или приход.

- Откорректированный чек пробивают. Его оправляет ОФД в налоговый орган. После совершения описанных выше действий нужно связаться с ФНС, чтобы уведомить об обнаружении и устранении ошибки.

Может возникнуть сложная ситуация – операционист обнаружил свою ошибку, когда покупатель уже ушёл. Выдать другой кассовый документ невозможно. К примеру: человек купил фен за 2000 рублей, а кассир пробил чек на 200 рублей и не заметил этого. Чтобы в кассовом аппарате излишние средства учитывались правильно, совершают следующие действия:

- Пробивают коррекционный чек.

- Сохраняют в отдельной папке исправленный чек.

- Прилагают объяснительную записку относительно этого кассового документа.

Сведения будут направлены в Федеральную Налоговую службу посредством оператора фискальных данных, с которым компания заключила контракт. Если ФНС затребует сохранённый документ, его предъявляют.

Как аннулировать неправильный чек

Если неправильно кассиром пробит чек по онлайн кассе, его можно отменить.

Аннулирование чека по контрольно-кассовой технике – это отмена операции по приёму наличности от покупателя и дальнейшие действия с чеком. На онлайн-кассах чек аннулируется при условии, если он не пробит. Программное обеспечение кассового оборудования онлайн даёт возможность отменить неправильный чек до того, как он напечатан и передан оператору фискальных данных. Если кассовый аппарат прошит ОФД «Эвотор», можно совершить возврат к процессу внесения товаров в кассовый документ, а также провести корректировку товаров или аннулировать чек.

Когда кассовый документ выбит, его отмену осуществить невозможно ввиду внесения изменений в Федеральный закон №54 «О применении ККТ». Исправлять такую ошибку разрешено только коррекцией чека.

В кассовом оборудовании онлайн имеется признак «возврат прихода». Расчёты можно откорректировать в присутствии покупателя. При обнаружении неправильно выбитого чека, клиенту, который совершил оплату в кассу, пробивается новый документ на аналогичную сумму с признаком расчёта «возврат прихода». На данном чеке будет обозначен фискальный признак ошибочного. Кассир-операционист своеобразно аннулирует неверно выбитый документ. Покупателю пробивает новый на правильную сумму.

Возврат денег, когда неверно выбит чек

Операция по возврату денежных средств осуществляется, если нарушение обнаружено до окончания смены кассира посредством оформления чека на возврат. Составленный документ на возвращение денег вместе с отчётом по вырученным средствам направляется операционистом в налоговый орган. В отчётности присутствует пояснение-указание на первоначальный документ, составленный с ошибкой, которая повлекла к вычету обозначенной в чеке суммы из общего показателя выручки за день.

Возврат оформляется и при возвращении финансовых средств не в день покупки, а в течение 14 дней с момента приобретения. Этот срок регламентирован законом «О защите прав потребителей». Кассир выписывает расходный кассовый ордер и выдаёт покупателю денежную сумму из кассы.

Важно! Перед совершением данной операции покупатель обязан составить заявление с описанием проблемы и просьбой возвратить средства за товар.

Когда лицо оплачивало покупку банковской картой, финансы вернут в безналичной форме.

Важно! Если компании станут пренебрегать устранением нарушений по онлайн кассам, к ним будут применяться штрафные санкции.

Во время работы кассир может ошибиться и неверно пробить чек по онлайн-кассе. Если оплошность замечена в присутствии покупателя, операционист пробивает возврат прихода, формирует правильный документ и отдаёт покупателю. За совершённое действие необходимо отчитаться перед налоговой структурой. Для этого составляют служебную записку и прилагают 2 чека – с ошибкой и исправленный. Желательно избегать ошибок во время работы на онлайн ККТ. Налоговый орган может наложить штраф в сумме до 30 000 рублей, расценив это, как работу без использования контрольно-кассовой машины.