- от автора admin

Содержание

- Сущность амортизации

- Амортизация основных средств

- Амортизация нематериальных активов

- Отражение амортизации в бухгалтерском балансе

- Где отражается амортизация в балансе

- Амортизация в отчете о финансовых результатах

- Что такое амортизация в балансе

- Отражение в 1С

- Что отражаем в строке 1150 баланса: Основные средства

- Строка 120 «Основные средства»

- Совет 1: Как отразить амортизацию в балансе

- Амортизация

- Отражаем обязательства в балансе

- Амортизация в бухучете

- Где отражается амортизация в балансе?

- Амортизация основных фондов

- Накопленная амортизация

- Учет накопленной амортизации в остаточной стоимости

Сущность амортизации

Замечание 1

Экономический смысл амортизации состоит в том, что стоимость приобретаемого хозяйствующим субъектом имущества включается в затраты не единовременной суммой, а частями в соответствии с одним из выбранных алгоритмов ее расчета.

Например, ООО «Шафран» приобрело технологическое оборудование в январе текущего года. В январе бухгалтер примет к учету данное оборудование согласно составленному акту приемки. А с февраля начнет включать затраты на его приобретение частями.

Сумма амортизации обусловлена такими показателями как:

- метода расчета;

- срок полезного использования (СПИ) объекта — времени, когда организация намеревается использовать данное имущество в своей деятельности.

В российской учетной практике начисление амортизации на активы субъекта хозяйствования является обязанностью, закрепленной в законодательных актах в бухгалтерской сфере. Процедура расчета амортизации и ее дальнейшее отнесение в затраты экономического субъекта, а также существенные аспекты нормативного регулирования ее учетного процесса раскрываются в нижеследующих официальных документах:

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

- «Учет основных средств» (ПБУ 6/01);

- «Учет нематериальных активов» (ПБУ 14/2007).

Далее рассмотрим более подробно основные аспекты учета амортизации основных средств и нематериальных активов.

Амортизация основных средств

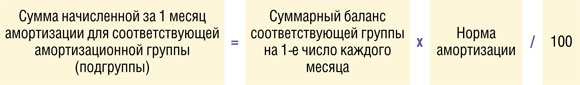

Учетная политика объекта хозяйствования должна обязательно закрепить применяемый им метод исчисления амортизации, выбрав один из поименованных в данном стандарте. Рисунок 1 дает наглядное представление о возможных вариантах исчисления сумм амортизации в отношении объектов основных производственных фондов. Также на представленном рисунке можно видеть формулы для расчета.

Согласуясь с принципами непрерывности и сопоставимости, расчет амортизации имущества организации производится одним методом от одного финансового года к другому. Впервые амортизация по объекту, относящемуся к амортизируемому имуществу, начисляется в следующем месяце после того, как он будет принят к учету. Начисление амортизации необходимо производить на протяжении всего временного промежутка, пока данный актив используется и позволяет организации извлекать положительный экономический эффект от его эксплуатации. Стоимость актива, подлежащего переносу его стоимости в затраты частями в течение определенного времени, должна быть полностью самортизирована, за исключением тех случаев, когда он выбывает раньше окончания этого срока.

При выполнении некоторых условий хозяйствующим субъектом амортизация может начисляться с использованием упрощенных методов, например, организация может единожды (в конце финансового года) списать сумму амортизации, сделав одну бухгалтерскую запись. В отношении производственного или хозинвентаря так же возможно применение упрощенного варианта учета в виде единовременного отнесения их стоимости на предусмотренные для этого затратные счета.

Планом счетов бухгалтерского учета в РФ предусмотрен специальный счет для учета амортизации основных средств с кодом 02 и одноименным названием – «Амортизация основных средств»

Пример 1

В ООО «Шафран» имеется на балансе имущество, подлежащее амортизации: оборудование производственного цеха (основное производство). 31 января 2017 года бухгалтером при выполнении процедуры закрытия месяца была начислена амортизация данного имущества в сумме 17 000 рублей. В бухгалтерской программе можно увидеть приведенную ниже проводку:

Дебет 20 Кредит 02 в сумме 17 000 рублей.

Амортизация нематериальных активов

Замечание 2

В главном внутрифирменном документе, закрепляющем политику организации в отношении учета нематериальных активов, в обязательном порядке прописывается алгоритм расчета амортизации.

На рисунке 2 наглядно представлены все законодательно одобренные методы расчета амортизации имущества, учитываемого в качестве нематериальных активов. На рисунке также видно, что российскими стандартами учета предусмотрено начисление амортизации нематериальных активов только в том случае, если организация может достоверно обозначить до какого момента в обозримом будущем данный актив можно использовать и иметь положительный экономический эффект от этого.

Для учета амортизации нематериальных активов предназначен счет 04 «Амортизация нематериальных активов» российского плана счетов. Амортизация по нематериальным активам чаще всего относится на общепроизводственные, общехозяйственные или коммерческие расходы.

Пример 2

В ООО «Шафран» начислена амортизация на товарный знак в сумме 10 000 рублей. Бухгалтер должен отразить данный факт хозяйственной жизни на основании расчета (справки бухгалтера):

Дебет 26 Кредит 05 в сумме 10 000 рублей.

Отражение амортизации в бухгалтерском балансе

В российских правилах бухгалтерского учета счета, предназначенные для учета амортизации активов, могут быть охарактеризованы как регулирующие. Такие счета предназначены для корректировки определенных статей бухгалтерского баланса в сторону уменьшения. В связи с этим отечественной учетной практикой в процессе формирования бухгалтерского баланса не предусматривается отражение амортизации имущественных активов хозяйствующего субъекта отдельной графой.

Пример 3

Остаточная стоимость основных средств ООО «Шафран» на начало года составила 2 000 тысяч рублей. За отчетный год была начислена амортизация в сумме 200 тысяч рублей. Движение основных средств за отчетный период не фиксировалось. В бухгалтерском балансе по строке «Основные средства» необходимо отразить остаточную стоимость основных средств на 31 декабря в сумме 1 800 (2 000 – 200) тысяч рублей.

Любое имущество, будь то основные фонды или нематериальные активы, изнашивается в процессе работы. Амортизация начисляется в соответствии с избранным и закрепленным в учетной политике компании способом и аккумулируется по кредиту счета 02. Как отразить амортизацию в балансе и можно ли это сделать, расскажет наша публикация.

Где отражается амортизация в балансе

Увидеть в балансе сумму износа невозможно, поскольку в этой бухгалтерской форме все активы отражаются по остаточной стоимости, т. е. за минусом амортизации. По дебету сч. 01 «ОС» фиксируется первоначальная стоимость, износ начисляется по кредиту сч. 02, в балансе же указывают разницу между первоначальной стоимостью и начисленным износом (кредитовым сальдо сч. 02) – остаточную стоимость в строке 1150. Таков принцип построения бухгалтерского баланса – пользователь финансовой отчетности должен видеть реальное стоимостное отражение активов на определенную отчетную дату.

Итак, амортизация ОС учитывается на сч. 02, который по своим характеристикам является регулирующим, т. е. не имеющем самостоятельного значения. Используется он только вкупе с основным счетом 01, на котором учитывается первоначальная стоимость амортизируемого имущества. Тот же алгоритм применяется в отношении НМА, первоначальная стоимость которых фиксируется на сч. 04 и регулируется начислением износа по сч. 05. Таким образом, амортизационные отчисления в балансе увидеть невозможно. Начисленная амортизация в балансе не фиксируется, поскольку активом не является, но переносит стоимость имущества на затраты производства, участвуя в формировании себестоимости продукции.

Амортизация в отчете о финансовых результатах

Итак, если амортизация ОС в балансе не отображается, то где ее можно увидеть? В форме бухгалтерской отчетности – отчете о финансовых результатах. Правда, отражаться в нем суммы износа могут по нескольким строкам, в зависимости от видов деятельности. Например, если основные фонды используются исключительно в производственном процессе по основным видам деятельности, то амортизация будет учтена в строке 2120 «Себестоимость продаж». Для амортизации активов, используемых в торговой деятельности, предусмотрена строка 2210 «Коммерческие расходы».

Если ОС используются компанией во вспомогательных производствах, не относящихся к обычным видам (например, сдача в аренду при условии, что эта деятельность не заявлена в качестве основной), то эти затраты находят отражение в прочих затратах по строке 2350.

При закреплении в учетной политике факта использования ОФ в общехозяйственных целях, суммы износа могут отражаться в строке 2220 «Управленческие расходы».

Узнать точные суммы амортизации можно из расшифровок, прилагаемых к форме.

Что такое амортизация в балансе

Амортизация представляет собой отчисления, производимые организацией с целью погашения стоимости по основным средствам или нематериальным активам, то есть их первоначальная стоимость постепенно снижается сначала до остаточной стоимости, а затем доводится до нуля. Амортизационные отчисления обязательно отражаются на соответствующих счетах в бухгалтерском и налоговом учете.

Что касается финансовой (бухгалтерской) отчетности, то в этом случае амортизационные отчисления не отражаются непосредственно по какой-либо строке — для них не предусмотрено отдельно взятой графы. Амортизация имеет лишь косвенное влияние на стоимость, поэтому и в отчетности она отражается лишь косвенно.

Что такое амортизация в балансе, расскажет данное видео:

В финансовой отчетности

Что касается формы №1 отчетности «Бухгалтерский баланс», то для отражения стоимости основных фондов или нематериальных объектов используются соответствующие строки — 1150 для ОС, и 1110 — для НМА.

Отметим главное: согласно ПБУ 4/99 «Бухгалтерская отчетность организации» все показатели в данных документах должны отражаться в нетто-оценке. Соответственно, стоимость ОС либо НМА указывается по строкам не первоначальная, а за вычетом амортизации, то есть остаточная.

Таким образом, получается, что амортизационные отчисления не указываются в бухгалтерском балансе в прямом виде, но влияют на показатели отчетности косвенным образом.

Что касается формы №2 отчетности «Отчет о финансовых результатах», то в ней также косвенным образом отображаются амортизационные начисления. Для отражения себестоимости продукции, работ и услуг используются строки 2120, 2210 или 2350 в зависимости от того, в какой деятельности используются ОС или НМА. Амортизация является составляющей сумм, отражаемых по этим строкам, то есть она отдельно не выделяется, но суммируется с другими показателями себестоимости.

Отчетность, в которой отражаются показатели в нетто-оценке, называется нетто-отчетностью, к примеру, нетто-баланс. Иными словами, показатели освобождаются от некоторых косвенных сумм, которые в бухгалтерском учете имеют на них прямое влияние.

В бухгалтерском учете

Для учета амортизационных отчислений используются два счета:

Для учета амортизационных отчислений используются два счета:

- 02 — для основных средств и

- 05 — для нематериальных активов

И при этом начисленные суммы отображаются по их кредиту в корреспонденции с дебетом счетов, по которым отражаются затраты в хозяйственной деятельности (сч. 20, 23, 25, 26, 29, 44). Затем накопленные по кредиту суммы списываются через их дебет на кредит счетов 01 по основным средствам и 04 по нематериальным активам.

Накопленные на счетах 02 и 05 суммы амортизационных отчислений за весь период полезной эксплуатации объектов должны полностью совпасть с их первоначальной стоимостью, то есть она должна быть полностью погашена по истечении периода полезной эксплуатации.

Отражение в 1С

Поступление

В бухгалтерской программе 1С начисление амортизационных сумм непосредственно связано с объектами основных фондов или нематериальных средств, а потому вначале следует именно их поставить на бухгалтерский учет. Для этого используются специальные документы «Поступление основного средства» или «Поступление нематериального актива». В них заполняются следующие основные реквизиты:

- номер и дата формируемого документа;

- наименование поставщика объекта, а также номер и дата договора, на основании которого было совершено приобретение;

- номер и дата документов, связанных с поступлением объекта;

- склад, на котором будет числиться объект;

- наименование основного средства либо нематериального актива;

- количество поступивших объектов, цена за единицу, общая стоимость поступления без НДС, сумма НДС, общая стоимость поступления с НДС.

Счет-фактура полученный

После создания этого документа необходимо сформировать документ «Счет-фактура полученный», в котором отображается номер и дата входящего первичного документа, наименование поставщика, номер и дата договора, сумма поступления, в том числе сумма НДС. На основании введенного счета-фактуры образуется кредиторская задолженность, то есть организация должна оплатить поставщику свое приобретение, если она не сделала этого раньше. Необходимо нажать кнопку «Создать на основании» и выбрать пункт «Платежное поручение», в котором заполняются графы, связанные с получателем средств (наименованием поставщика), его реквизитами, номером договора и непосредственным назначением платежа.

Счет 02 детально описан в данном видеосюжете:

Принятие к учету

После того, как документы сформированы, то есть отражено непосредственное поступление объекта основных средств или нематериальных активов на предприятие, необходимо принять их к бухгалтерскому учету, то есть ввести в эксплуатацию или непосредственное использование. Создается документ «Принятие к учету ОС», который оформляется как для ОС, так и для НМА.

Если было приобретено несколько идентичных единиц объектов, на каждый из них следует создать данный документ, чтобы можно были присвоить каждому из них свой индивидуальный инвентарный номер.

Самыми главными реквизитами в данном документе будут конкретное место нахождения объекта на предприятии и материально-ответственное лицо, в ведении которого будет находиться принимаемый к учету объект. При этом инвентарный номер присваивается объекту автоматически, но при необходимости его можно изменить, хотя это нежелательно, чтобы в последующем не нарушилась нумерация по объектам.

При добавлении объекта в этот документ будет открыта новая форма, подлежащая заполнению, в которой как раз и должна содержаться информация о начисляемой амортизации. Здесь необходимо отметить, к какой амортизационной группе относится объект в зависимости от срока его полезной эксплуатации. Документ закрывается и сохраняется, а затем в документе «Принятие к учету ОС» заполняется вкладка, касаемая бухгалтерского учета. В ней необходимо отразить следующие параметры:

- счет, на котором будут отражаться амортизационные отчисления;

- способ, который будет применяться для начисления амортизации;

- метод отражения расходов по амортизации;

- срок полезной эксплуатации объекта в количестве месяцев.

Такие же пункты необходимо заполнить и во вкладке, касаемой налогового учета, поскольку, как известно, амортизация начисляется как в бухгалтерском, так и в налоговом учете.

Регламентная операция

Все указанные документы формировались и заполнялись с той целью, чтобы подготовиться к начислению амортизации, а сама процедура начисления формируется при закрытии каждого месяца документом «Регламентная операция». При выборе появится новый документ по начислению амортизации, в котором необходимо заполнить месяц начисления, а затем провести и сохранить. Именно на основании данного документа формируются проводки по счетам 02 и 05, связанным с начислением амортизации по объектам.

Все указанные документы формировались и заполнялись с той целью, чтобы подготовиться к начислению амортизации, а сама процедура начисления формируется при закрытии каждого месяца документом «Регламентная операция». При выборе появится новый документ по начислению амортизации, в котором необходимо заполнить месяц начисления, а затем провести и сохранить. Именно на основании данного документа формируются проводки по счетам 02 и 05, связанным с начислением амортизации по объектам.

После проведения этого документа можно посмотреть регистр по амортизационным отчислениям, который называется «Справка-расчет по амортизации». При выборе периода отображения данных в регистре будут перечислены все объекты, по которым начислилась амортизация за указанный период с отражением их инвентарных номеров, даты ввода в эксплуатацию, первоначальной и остаточной стоимости, начального и оставшегося срока полезного использования в месяцах и непосредственной суммы начисленной амортизации за период.

Как начисляется Амортизация в 1С 7.7, смотрите в данном видеоролике:

Строка 1150 «Основные средства»

По строке 1150 отражается остаточная стоимость основных средств:

(без учета аналитического счета «Молодые насаждения»)

минус

(без учета амортизации по ОС, учитываемым на счете 03)

Понятие, классификация, оценка

К основным средствам относятся: здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения, внутрихозяйственные дороги и прочие соответствующие объекты.

В составе основных средств учитываются также: капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы); капитальные вложения в арендованные объекты основных средств; земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

Основные средства, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода, отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности.

Условия принятия активов к бухгалтерскому учету в качестве основных средств

Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

- объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- объект предназначен для использования в течение длительного времени, т.е.

Что отражаем в строке 1150 баланса: Основные средства

срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- организация не предполагает последующую перепродажу данного объекта;

- объект способен приносить организации экономические выгоды (доход) в будущем.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта.

Оценка основных средств

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством Российской Федерации).

Первоначальной стоимостью основных средств, внесенных в счет вклада в уставный (складочный) капитал организации, признается их денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации.

Первоначальной стоимостью основных средств, полученных организацией по договору дарения (безвозмездно), признается их текущая рыночная стоимость на дату принятия к бухгалтерскому учету в качестве вложений во внеоборотные активы.

Первоначальной стоимостью основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость ценностей, переданных или подлежащих передаче организацией. Стоимость ценностей, переданных или подлежащих передаче организацией, устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных ценностей.

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

Фактическими затратами на приобретение, сооружение и изготовление основных средств являются:

- суммы, уплачиваемые в соответствии с договором поставщику (продавцу), а также суммы, уплачиваемые за доставку объекта и приведение его в состояние, пригодное для использования;

- суммы, уплачиваемые организациям за осуществление работ по договору строительного подряда и иным договорам;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением основных средств;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, государственная пошлина, уплачиваемые в связи с приобретением объекта основных средств;

- вознаграждения, уплачиваемые посреднической организации, через которую приобретен объект основных средств;

- иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

Амортизация основных средств

Стоимость объектов основных средств погашается посредством начисления амортизации.

Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.).

Начисление амортизации объектов основных средств производится одним из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Годовая сумма амортизационных отчислений определяется:

- при линейном способе — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

- при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией;

- при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта;

- при способе списания стоимости пропорционально объему продукции (работ) — исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Начисление амортизационных отчислений по объекту основных средств начинается с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

Начисление амортизационных отчислений по объекту основных средств прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета.

В течение срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев перевода его по решению руководителя организации на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Начисление амортизационных отчислений по объектам основных средств производится независимо от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, к которому оно относится.

Для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств предназначен счет 02 «Амортизация основных средств».

Начисленная сумма амортизации основных средств отражается по кредиту счета 02 «Амортизация основных средств» в корреспонденции со счетами учета затрат на производство (расходов на продажу).

При выбытии (продаже, списании, частичной ликвидации, передаче безвозмездно и др.) объектов основных средств сумма начисленной по ним амортизации списывается со счета 02 «Амортизация основных средств» в кредит счета 01 «Основные средства» (субсчет «Выбытие основных средств»). Аналогичная запись производится при списании суммы начисленной амортизации по недостающим или полностью испорченным основным средствам.

Раскрытие информации в бухгалтерской отчетности

В бухгалтерской отчетности подлежит раскрытию с учетом существенности, как минимум, следующая информация:

- о первоначальной стоимости и сумме начисленной амортизации по основным группам основных средств на начало и конец отчетного года;

- о движении основных средств в течение отчетного года по основным группам (поступление, выбытие и т.п.);

- о способах оценки объектов основных средств, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами;

- об изменениях стоимости основных средств, в которой они приняты к бухгалтерскому учету (достройка, дооборудование, реконструкция, частичная ликвидация и переоценка объектов);

- о принятых организацией сроках полезного использования объектов основных средств (по основным группам);

- об объектах основных средств, стоимость которых не погашается;

- об объектах основных средств, предоставленных и полученных по договору аренды;

- об объектах основных средств, учитываемых в составе доходных вложений в материальные ценности;

- о способах начисления амортизационных отчислений по отдельным группам объектов основных средств;

- об объектах недвижимости, принятых в эксплуатацию и фактически используемых, находящихся в процессе государственной регистрации.

Ссылки по теме:

ПБУ 6/01 «Учет основных средств»

Строка 120 «Основные средства»

Главная/ Бухгалтерская отчетность/ Строка 120

Строка 120 бухгалтерской отчетности относится к бухгалтерскому балансу до 2011 года.

Основные средства — это часть имущества организации, которое используется в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) либо для осуществления управленческих задач и не предназначено для продажи. К основным средствам относятся здания, транспортные средства, вычислительная и кассовая техника, мебель и т. п. Порядок учета основных средств установлен ПБУ 6/01 «Учет основных средств» (в редакции приказа Минфина России от 27.11.2006 № 156н) и Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 № 91н, которые применяются в части, не противоречащей нормам ПБУ 6/01.

Активы (имущество) принимаются к учету как основные средства, если они соответствуют следующим критериям:

- предназначены для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации, либо для предоставления за плату во временное владение и пользование или во временное пользование;

- срок их полезного использования составляет больше 12 месяцев;

- не предполагается дальнейшая перепродажа данных объектов;

- способны приносить экономическую выгоду организации.

Основные средства учитываются на одноименном счете 01. Их стоимость переносится на затраты путем начисления амортизации, сумма которой отражается на счете 02 «Амортизация основных средств». По строке 120 баланса показывается остаточная стоимость основных средств — дебетовый остаток по счету 01 «Основные средства» за минусом суммы амортизации, начисленной по кредиту счета 02 «Амортизация основных средств».

Обратите внимание: если у организации есть имущество, учитываемое на счете 03 «Доходные вложения в материальные ценности», то при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, сальдо по счету 02 следует уменьшить на сумму остатка по субсчету «Амортизация имущества, относящегося к доходным вложениям». Эти суммы амортизации будут учтены при расчете показателя строки 135 баланса.

Аналогичным образом при расчете остаточной стоимости основных средств, отражаемой по строке 120 баланса, в расчет не берется сумма амортизации, начисленной на счете 02 по объектам недвижимости, учитываемым на счете 08, которые введены в эксплуатацию, но право собственности на которые еще не зарегистрировано. Остаточная стоимость таких объектов недвижимости отражается по строке 130 баланса, а значит, амортизация по ним учитывается при расчете этого показателя.

Если согласно учетной политике организация ведет учет построенных (приобретенных) объектов недвижимости, государственная регистрация права собственности на которые еще не завершилась, на счете 01 «Основные средства», то их остаточную стоимость следует отражать по строке 120 баланса.

По строке 120 бухгалтерского баланса также отражается стоимость специальных инструментов, спецоснастки и спецодежды, если согласно учетной политике организации это имущество учитывается на счете 01 «Основные средства».

Основные средства, которые по правилам бухгалтерского учета не подлежат амортизации, отражаются в строке 120 по первоначальной (восстановительной) стоимости. Износ, начисленный по этим объектам на забалансовом счете 010, отражается в форме № 1 по строкам 970 и 980 раздела «Справка о наличии ценностей, учитываемых на забалансовых счетах».

Стоимость основных средств отражается в балансе независимо от того, эксплуатируются они или находятся на реконструкции, консервации, в запасе.

В некоторых случаях на счете 01 могут числиться основные средства, полученные организацией в аренду. Такая методология учета предусмотрена при аренде предприятия как имущественного комплекса, а также при получении лизингового имущества, если по договору предмет лизинга учитывается на балансе лизингополучателя. В этом случае арендаторы имущественного комплекса и лизингополучатели показывают по строке 120 баланса остаточную стоимость полученных в аренду (лизинг) основных средств.

Особый случай — имущество, переданное в доверительное управление. Учредитель управления, передавая управляющему основные средства, списывает их стоимость с кредита счета 01 «Основные средства» в дебет счета 79 «Внутрихозяйственные расчеты» субсчет 3 «Расчеты по договору доверительного управления имуществом». Амортизация, начисленная по этим основным средствам до момента их передачи в доверительное управление, списывается с дебета счета 02 в кредит счета 79-3.

Основные средства, переданные по договору доверительного управления, учитывает на отдельном балансе и обособленно от собственного имущества доверительный управляющий.

Совет 1: Как отразить амортизацию в балансе

Однако в бухгалтерской отчетности данные об этих основных средствах как собственных активах должен показать не управляющий, а учредитель доверительного управления. Он отражает остаточную стоимость основных средств, переданных в доверительное управление, по строке 120 баланса.

Для этого доверительный управляющий обязан перед составлением отчетности представить учредителю управления (в виде баланса и прочих отчетных форм) данные об имуществе, обязательствах, доходах и расходах, полученных при выполнении договора. Учредитель управления при составлении бухгалтерской отчетности полностью включает в нее эти данные. Соответствующие остатки по счету 79 учредитель доверительного управления в балансе не указывает.

Таким образом, если организация передала имущество в доверительное управление, она должна увеличить показатель строки 120 на остаточную стоимость основных средств согласно данным отчета доверительного управляющего.

В рекомендованном Минфином России образце формы № 1 не предусмотрено расшифровочных строк к статье «Основные средства». Если на балансе организации числится большое количество основных средств либо возникает необходимость показать отдельно наиболее существенные группы этих объектов, организация может ввести дополнительные строки к строке 120 баланса. При этом несущественные по стоимости и значимости виды основных средств можно объединить в группу «Прочие основные средства».

>Ссылки по теме:

ПБУ 14/2007 «Учет нематериальных активов»

Амортизация

Значок в формулах (акроним):A

Синонимы: Depreciation, Amortization

Определение: сумма денег, откладываемая для замены (номинальной) внеоборотных средств, использованных в процессе производства (счет 05);

Месторасположение: сумма амортизация амортизируемого имущества:

— нематериальных активов (код строки 393) и

— основных средств (код строки 394) в форме №5 «Приложение к бухгалтерскому балансу» в разделе 3.

Расчет: —

В данной методике анализа финансовой отчетности применяется для расчета таких показателей как:

коэффициент обеспеченности кредитов прибылью,

коэффициент покрытия денежных выплат (CFCR, 9-ти факторный анализ).

Коды 640, 412, 413 по условиям проведения анализа.

код строки 740 форме №5 «Приложение к бухгалтерскому балансу» в разделе 3.

В разделе 3 «Амортизируемое имущество» приводится расшифровка состава нематериальных активов, основных средств и доходных вложений в материальные ценности, принадлежащих организации. Данные приводятся по первоначальной (восстановительной) стоимости.

Организациям рекомендуется данные о стоимости имущества, переданного в соответствии с договором в доверительное управление, отражать в разделе «Амортизируемое имущество». При этом при разработке и принятии организацией форм бухгалтерской отчетности следует предусмотреть соответствующие строки.

В подразделе «Доходные вложения в материальные ценности» раздела «Амортизируемое имущество» отражается первоначальная стоимость материальных ценностей, специально приобретенных организацией для предоставления их по договору аренды (имущественного найма) за плату во временное владение и пользование или во временное пользование с целью получения дохода (имущество, приобретенное для передачи в лизинг, предоставления по договору проката и пр.).

Учитывая, что в разделе «Амортизируемое имущество» данные отражаются по первоначальной (восстановительной) стоимости, данные о начисленной сумме амортизации по нематериальным активам, основным средствам, доходных вложений в материальные ценности, малоценным и быстроизнашивающимся предметам (в случае введения данных в отчет) приводятся в справке к разделу.

Справочно к разделу «Амортизируемое имущество» в соответствии с требованиями нормативных документов по бухгалтерскому учету также приводятся данные, характеризующие изменение стоимости объектов основных средств:

— в результате переоценки в установленном порядке объектов основных средств. При этом данные о результатах по индексации в связи с переоценкой могут представляться в сравнении со стоимостью основных средств по результатам предыдущей переоценки (то есть без указания результатов неоднократного изменения стоимости основных средств, в которой они были первоначально приняты к бухгалтерскому учету). Данные о результатах дооценки приводятся со знаком плюс, а об уценке — в круглых скобках;

— в результате достройки, дооборудования, реконструкции, частичной ликвидации.

Справочно к данным об амортизируемом имуществе приводятся данные о балансовой стоимости имущества, переданного организацией в залог в соответствии с договором, а также о стоимости амортизируемого имущества, по которому в соответствии с требованиями нормативных документов амортизация не начисляется или начисление временно приостановлено.

Коротко:

- Назначение статьи: отражение информации об отложенных налоговых обязательствах.

- Номер строки в балансе: 1420.

- Номер счета согласно плану счетов: Кредитовое сальдо 77.

Отражаем обязательства в балансе

По завершении отчетного периода компания сдает финансовый отчет «Бухгалтерский баланс» или Форму № 1. Составление и содержание отчета регламентируется ПБУ 4/99. В балансе отложенные задолженности отражаются в пассиве в разделе «Долгосрочные обязательства» по строке 1420 в случае, если сальдо по счету 77 кредитовое.

Интересно, что ПБУ 18/02 бухгалтеру дан выбор, как именно надо отражать сальдо в указанной строке. Можно показывать его в свернутом или развернутом виде. При этом в развернутом виде отображается остаток по кредиту 77-го счета в строке 1420 и дебетовый остаток со счета 09 «Отложенные налоговые активы» в активе баланса по строке 1180 раздела «Внеоборотные активы».

Свернутый вид предполагает уменьшение кредитового сальдо по 77-му счету на дебет 09-го счета.

Примечание от автора! Если ставка налога на прибыль меняется, то отложенные обязательства должны быть пересчитаны заново в соответствии с нововведением. Изменение величины отражается в балансе в году, следующем за отчетным. Это обстоятельство оговаривается ПБУ 18/02.

Содержание строки баланса 1420 — один из самых сложных для понимания аспектов, требующих хорошего понимания различий. Неправильно отраженные суммы чреваты недоимкой, штрафами и, соответственно, полной мерой ответственности.

>Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Актуально на: 19 июля 2017 г.

Что понимается под амортизационными отчислениями, мы рассказывали в нашей консультации. О том, как амортизация отражается в бухгалтерском учете и отчетности, расскажем в этом материале.

Амортизация в бухучете

Амортизацию основных средств (ОС) и нематериальных активов (НМА) начисляют по кредиту счета 02 «Амортизация основных средств» и счета 05 «Амортизация нематериальных активов» соответственно (Приказ Минфина от 31.10.2000 № 94н). А вот дебетуемый счет зависит от того, каким видом деятельности занимается организация, от ее структуры и особенностей Учетной политики в целях бухгалтерского учета, а также от того, где используется амортизируемое имущество. В зависимости от этого начисляемая амортизация может отражаться по дебету следующих счетов:

- 08 «Вложения во внеоборотные активы»;

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу» и др.

Поясним сказанное на примере. Предположим, торговая организация начисляет амортизацию по товарному знаку: Дебет счета 44 — Кредит счета 05.

А если производственное предприятие начисляет амортизацию оборудования, занятого изготовлением определенного вида продукции: Дебет счета 20 — Кредит счета 02.

Если же, к примеру, грузовой автомобиль занят исключительно в процессе строительства здания, амортизация по автомобилю будет включаться в первоначальную стоимость такого здания, которая формируется на счете 08: Дебет счета 08 – Кредит счета 02.

Где отражается амортизация в балансе?

Амортизация ОС и НМА накапливается по кредиту пассивных счетов 02 и 05 соответственно. А где амортизация в балансе отражается? Ответ на вопрос, как отразить амортизацию в балансе, содержится в ПБУ 4/99. Там указано, что бухгалтерский баланс должен включать числовые показатели в нетто-оценке, т. е. за вычетом регулирующих величин (п. 35 ПБУ 4/99). Иными словами, отдельно начисленная амортизация в балансе не отражается. Она уменьшает стоимость амортизируемого имущества, по которому начислена. Так, амортизация ОС в балансе уменьшает стоимость ОС, т. е. в балансе основные средства отражают по остаточной стоимости, которую рассчитывают так: Дебетовое сальдо по счету 01 «Основные средства» — Кредитовое сальдо по счету 02.

Соответственно, «нематериальные» амортизационные отчисления в балансе уменьшают стоимость НМА, т. е. нематериальные активы также отражают по остаточной стоимости. Ее находят путем вычитания из дебетового сальдо счета 04 «Нематериальные активы» кредитового сальдо счета 05 на ту отчетную дату, на которую составляется бухгалтерский баланс.

В то же время, исходя из принципа двойной записи, амортизация отражается также по дебету счетов, а значит, в этой части информацию о ней в балансе все же можно найти. К примеру, амортизация производственного оборудования может «скрываться» в строке 1210 «Запасы» (например, в части НЗП или нереализованной готовой продукции), а амортизация ОС, занятых созданием новых объектов ОС или НМА, которые еще не были приняты к учету, будет включаться в сумму по строке 1190 «Прочие внеоборотные активы» и т.д. (Приказ Минфина от 02.07.2010 № 66н).

Амортизация основных фондов

Основные фонды при их использовании подлежат постепенному износу, постепенно передают свою стоимость на готовые изделия или оказываемые услуги. Принято различать два вида износа:

- Моральный,

- Физический.

Физический износ характеризуется потерями первоначальные качества основного фонда и свойств материалов, из которых изготовлены объекты.

Моральный износ имеет отношение к постепенному отставанию ранее созданных фондов от современного уровня технологии.

Замечание 1

Тем не менее, бухгалтерский учет не различает данные два вида износа.

Категория амортизации определяет возможность переноса стоимости объектов основных фондов частями на себестоимость изделий или услуг.

Бухгалтерский учёт использует два понятия: амортизации и амортизационных отчислений.

Определение 1

Амортизация определяется в качестве процесса удешевления основных фондов по причине их использования или устаревания. Накопленную амортизацию отражают на балансовом счете 02, называемом «Амортизация основных средств».

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Амортизационные отчисления представляют собой расходы предприятия, которые связаны с амортизацией. Бухгалтерский учет отражает амортизационные отчисления в качестве оборота по 02 счёту в кредит счёта производственных затрат (20, 25 и др.).

Накопленная амортизация

Определение 2

Накопленная амортизация представляет собой общую сумму стоимости активов, распределяемых в периоде в качестве амортизационных расходов. Накопленная амортизация представляет собой счет активов, которые при итоговом сальдо уменьшает баланс по соответствующим активам.

Данный счет не должен использоваться при методах оценки, а используется для методов распределения.

Сумма долгосрочных активов, к примеру, стоимость зданий, может колебаться в соответствии с рыночными условиями. В этом случае амортизация не предназначается для отслеживания данного значения, а обусловлена необходимостью постепенного перемещения суммы активов в виде расходов в отчет о прибылях и убытках.

Таким образом, накопленная амортизация отражает часть амортизируемой стоимости, распределенную за прошедшие периоды.

Величина накопленной амортизации систематически увеличивается, а балансовая стоимость отражает выбывающие и подлежащие распределению в будущем (на конец ожидаемого срока использования) объектов. Стоимость данных объектов включает расчетную, ликвидационную стоимость.

Учет накопленной амортизации в остаточной стоимости

Понятие накопленной амортизации тесным образом связано с понятием остаточная стоимость, которая определяется в качестве начальной стоимости объекта за вычетом накопленной амортизации. Данный факт выражается определенной формулой:

$ОС = НС – НА$

Здесь: $ОС$ – сумма остаточной стоимости,

$НС $– начальная стоимость объекта,

$НС$ – сумма накопленной амортизации.

Остаточную стоимость, которая определяет по этой формуле, называют исторической стоимостью объекта основного фонда. Историческую стоимость определяют в соответствии с фактическими затратами, которые связаны с приобретением, последующей модернизацией и реконструкцией объекта за вычетом накопленной амортизации.

Приведённую формулу можно преобразовать в другую формулу:

$НА = НС – ОС$

Рассчитывая накопленную амортизацию основных фондов, бухгалтерия действует при расчетах по последней формуле. При этом получается определенный алгоритм начисления амортизационных отчислений.

Замечание 2

На конец каждого месяца бухгалтер производит переоценку объектов основных фондов с определением их остаточной стоимости. По этой причине по последней формуле вычисляется новая сумма накопленной амортизации. В этой ситуации предварительно происходит выбор одного из двух вариантов, в соответствии с которым остаточная стоимость действует для определения ликвидационной или восстановительной стоимости.

Ликвидационная стоимость представлена ценой, в соответствии с которой объекты основных фондов могут быть проданы.

В восстановительную стоимость включается цена, по которой покупаются аналогичные объекты основных фондов с аналогичной степенью износа.

При определении остаточной стоимости в соответствии с данными вариантами получают два разных результата вычисления амортизации, так как восстановительная стоимость основного фонда превышает его стоимость ликвидационную.

Варианты расчёта амортизации через определение ликвидационной стоимости дают противоречивые результаты, так как в некоторых ситуациях ликвидационная стоимость объекта может быть во много раз меньше, чем его начальная стоимость.

Пример 1

К примеру, организация, которая выпускает уникальный продукт, заказывает и покупает уникальное оборудование, требующее сложного монтажа. Если же внезапно принимается решение о ликвидации этого предприятия, то уникальное оборудование продаётся только по цене металлолома, причём из данной цены вычитаются затраты на демонтаж устанавливаемого оборудования.

Начисление накопленной амортизации на любых предприятиях или в организациях производят каждый месяц. При этом порядок начисления находится в зависимости от вида амортизируемого объекта основного средства, особенности его использования, а также выбранного метода амортизации.

Бухгалтерский учёт начисляет амортизацию в соответствии с дебетом счетов учета затрат на производство, счетов учета расходов по реализации или имущества, а также кредиту счетов учета амортизации.

К примеру, при начислении амортизации на объекты нематериальных активов, бухгалтер делает следующую проводку: дебет счета 44 («Расходы на продажу») — кредит счёта 05.

В данном счете кредитом счета 05 является амортизация нематериальных активов. Бухгалтерский учёт накопленную на отчётную дату амортизацию по основным фондам и нематериальным активам отражает по кредитовым сальдо счёта 02 и 05.

Информацию о накопленной сумме или начислении амортизации в налоговом учете можно почерпнуть из определенных налоговых документов.