- от автора admin

Содержание

- Чистый дисконтированный доход: пример расчета

- Что такое чистый дисконтированный доход простыми словами

- Какую ставку использовать для дисконтирования

- Как считать остаточную стоимость проекта?

- Еще несколько особенностей расчета чистого дисконтированного дохода

- Чистая приведённая стоимость

- Достоинства и недостатки

- Пример

- Сравнение эффективности альтернативных проектов

- Для чего используется ЧДД?

- Достоинства и недостатки

- Как правильно рассчитать ЧДД?

- Понятие ЧДД

- Пример расчета ЧДД

- Манипуляция № 40 «Подсчёт числа дыхательных движений (чдд)».

- ПОДСЧЕТ ЧАСТОТЫ ДЫХАТЕЛЬНЫХ ДВИЖЕНИЙ.

Чистый дисконтированный доход: пример расчета

Предположим, что инвестор хочет модернизировать систему автоматизации производственного процесса. Предполагается, что сумма затрат на перевооружение конвейера составит 50 000,00 руб. При этом планируется увеличение объемов производства за счет нового оборудования, как следствие – увеличение объемов продаж в течение ближайших 5 лет. Приток денежных средств за 1-й год составит 45 000,00 руб., за 2-й год – 40 000,00 руб., за 3-й год – 35 000,00 руб., за 4-й год – 30 000,00 руб., за 5-й год – 25 000,00 руб. Необходимая норма прибыли – 10%. Расчет приведенной стоимости проекта представлен в таблице.

|

Период (t),год |

Денежный поток (CF) |

Дисконт (r) |

Чистая приведенная стоимость (CFt) |

|

–50 000,00 |

10% |

–50 000,00 |

|

|

45 000,00 |

10% |

40 909,09 |

|

|

40 000,00 |

10% |

33 057,85 |

|

|

35 000,00 |

10% |

26 296,02 |

|

|

30 000,00 |

10% |

20 490,40 |

|

|

25 000,00 |

10% |

15 523,03 |

|

|

Чистый дисконтированный доход (NPV)м |

86 276,40 |

||

Исходя из того, что показатель NPV положительный, можно сделать вывод о том, что данный проект рентабелен.

Однако ситуация изменится в худшую сторону, если предположить, что инфляция на протяжении всех 5 лет будет держаться на уровне 8%.

|

Период (t),год |

Денежный поток (CF) |

Дисконт (r) |

Уровень инфляции, (J) |

Чистая приведенная стоимость (CFt) c учетом инфляции |

|

–50 000,00 |

10% |

8% |

–46 296,30 |

|

|

45 000,00 |

10% |

8% |

34 435,26 |

|

|

40 000,00 |

10% |

8% |

25 296,79 |

|

|

35 000,00 |

10% |

8% |

18 293,14 |

|

|

30 000,00 |

10% |

8% |

12 958,54 |

|

|

25 000,00 |

10% |

8% |

8 924,61 |

|

|

Чистый дисконтированный доход (NPV) |

53 612,05 |

|||

В целом чистый дисконтированный доход остался в пределах положительных значений, значит, проект все также принесет инвесторам прибыль. Однако по сравнению с первым вариантом, где инфляция не была учтена, отдача от первоначальных вложений с учетом дисконтированной стоимости поступлений от продажи новой продукции стала значительно ниже.

Что такое чистый дисконтированный доход простыми словами

Чтобы лучше уяснить, что такое чистый дисконтированный доход, вспомним про чистый денежный поток от проекта.

Чистый денежный поток от проекта рассчитывается как сумма денежных потоков по всем периодам существования (расчета) проекта. Если в первоначальные инвестиции по проекту составили 10 млн рублей, в первый год проект принес 2 млн. рублей, а со второго по пятый – по 5 млн рублей, то чистый денежный поток по проекту будет рассчитан так:

Чистый денежный поток =∑CFn = -10+2+5+5+5+5 = 12 млн рублей

где CF – это чистый денежный поток в периоде,

n – это порядковый номер периода.

Скачайте и возьмите в работу:

Отчет о чистом дисконтированном доходеОтчет поможет финансовому директору оценить чистую приведенную стоимость проекта и убедиться, что все расчеты верны.

Но доход инвестор получит не сегодня, а через два, три, четыре года. И по прошествии нескольких лет это будут совсем другие деньги. Благодаря инфляции стоимость денег каждый год снижается, а также деньги к получению в будущем подвержены разнообразным рискам: политическим, экономическим, внутрифирменным и так далее.

Чтобы учесть удешевление денег и влияние факторов риска на прогнозируемый доход в будущем, используется механизм дисконтирования денежных потоков.

По сути своей дисконтирование – это уменьшение стоимости пропорционально ставке дисконтирования (выбранной процентной ставке) и отдаленности периода расчета от текущего периода. Продисконтировать число – это значит умножить его на выражение:

Где i – это ставка дисконтирования,

n – это порядковый номер периода.

Чистый дисконтированный доход (ЧДД) по проекту – это чистый доход по проекту, приведенный к стоимости на сегодняшний день с использованием механизма дисконтирования. В зарубежной практике пользуются термином Net Present Value (NPV) что дословно и переводится на русский как стоимость, приведенная на сегодняшний день.

Какую ставку использовать для дисконтирования

При расчете показателей эффективности проекта, и чистого дисконтированного дохода в том числе, инвестор рано или поздно сталкивается с проблемой выбора ставки дисконтирования.

Однозначно правильного ответа, какую ставку дисконтирования использовать, нет. Но есть рекомендации согласно здравому смыслу, ведь желаемая ставка – это норма прибыли для инвестора с учетом всех рисков проекта.

Допустим, у инвестора имеется три альтернативных способа вложить имеющиеся средства:

- Открыть вклад в банке.

- Инвестировать в акции «голубой фишки».

- Инвестировать в ИТ-стартап.

Понятно, что риски нарастают от первого варианта к третьему, значит, здравый инвестор будет требовать более высокой доходности от третьего вложения, чем от второго и тем более от первого. Но насколько более высокой?

Есть несколько подходов к определению ставки дисконтирования:

- Учет только показателя инфляции. Такой подход работает в основном для безрисковых и низкорисковых вложений и используется редко.

- Интуитивный, основанный на опыте инвестора. Подход не научный, но используется часто, требует минимальных затрат времени, поэтому имеет право на существование.

- Приравнивание ставки дисконтирования к стоимости капитала инвестора (WACC). Средневзвешенный капитал инвестора состоит из уже имеющихся проектов (бизнесов) и приносит какую-то доходность. Использование WACC означает, что инвестор сравнивает доходность от рассматриваемого проекта с доходностью уже проведенных инвестиций.

- Расчет ставки дисконтирования на основании прошлых периодов с использованием прогнозирования по линиям трендов. Работает, только если есть накопленная статистика по похожим проектам. Фактически для расчета берется динамика ставки дисконта на рынках схожих инвестиций минимум за три года и формируется обоснованный прогноз.

- Для уникальных инвестиций, по которым нет еще накопленного опыта и высоки риски, используется метод расчета с учетом рисков. На практике этот метод используется наиболее часто, так как у редкого инвестора есть статистические данные по аналогичным вложениям. Поэтому остановимся на нем подробнее.

Формула расчета ставки дисконтирования с учетом рисков:

Где i – барьерная ставка

iб – безрисковая ставка, минимальная прибыль, которую хочет получить инвестор в условиях отсутствия рисков

N – количество рисков

n– порядковый номер риска

Rn – премия за n-ный номер риска

Перед проведением расчета необходимо перечислить и взвесить все риски проекта: производственные, финансовые, коммерческие, политические, технологические и прочие. «Взвесить» означает присвоить каждому риску коэффициент. Критическим рискам присваивается самый высокий коэффициент, серьезным – ниже ит.д. Сумма коэффициентов по всем рискам должна быть равна единице.

В результате проведения расчета вы получите обоснованную ставку, по которой будете производить дисконтирование денежных потоков проекта.

Как считать остаточную стоимость проекта?

Появление понятия остаточная стоимость (terminal value) проекта связано с тем, что расчет, как правило, производится на ограниченный промежуток времени – три-пять лет, а проект, тем не менее, потенциально может существовать годами.

Значит, после окончания периода планирования проект будет продолжать приносить прибыль, и неправильно будет исключать ее из расчета.

Для расчета терминальной стоимости используется несколько методик, наиболее распространенные перечислены ниже

Определение терминальной стоимости в предположении, что проект будет ликвидирован

В таком случае терминальная стоимость проекта считается как сумма всех активов проекта, оцененных по стоимости ликвидации. Стоимость ликвидации активов рассчитывается на основании рыночной информации по аналогичным активам и коэффициентов срочности продажи.

Метод чистых активов

По своей сути метод схож с методом ликвидационной стоимости, но предположение о ликвидации проекта отсутствует, поэтому калькуляция проводится без учета коэффициентов срочности. Используется метод чистых активов часто для фондоемких предприятий, так как чистая стоимость активов у них превышает доход в обозримом будущем.

Определение терминальной стоимости по перпетуитету

Для данного метода принимается утверждение, что проект будет приносить равную прибыль во все периоды, следующие за последним расчетным.

Формула расчета остаточной стоимости по перпетуитету:

Где CFN – это чистый денежный поток в последний период расчета проекта

i – ставка дисконтирования проекта

Терминальная стоимость по модели Гордона

Модель Гордона применима для проектов, которые растут на протяжении периода расчета и будут продолжать рост в обозримом будущем. Соответственно, доход по ним для расчета терминальной стоимости должен быть увеличен на фиксированный процент в каждом периоде.

Формула для расчета терминальной стоимости по модели Гордона:

Где CFn – чистый денежный поток в последний период расчета проекта

i – ставка дисконтирования проекта

q — стабильные долгосрочные темпы роста денежных потоков в постпрогнозном периоде

Еще несколько особенностей расчета чистого дисконтированного дохода

Мы рассмотрели основные моменты для правильного расчета дисконтированного денежного потока, но это еще не все.

Есть нюансы, встречающиеся реже, но обязательные к упоминанию.

Первоначальные инвестиции в проект могут быть как в «нулевом» периоде, тогда для расчета I0 берется сумма вложений в проект до его начала. Могут вложения продолжаться и в течение первых месяцев (лет) действия проекта, тогда для расчета I0 используется формула аналогичная формуле DPP:

Где Inv0 – первоначальные инвестиции в проект,

n – количество периодов,

t – порядковый номер периода,

Invt – чистый денежный поток в период t,

i –ставка дисконтирования.

Кроме того, ставка дисконтирования может быть как постоянной на всем периоде расчета, так и меняться от периода к периоду. Если известны изменяющиеся значения ставки дисконтирования, то формула расчета ЧДД должна быть модифицирована и принять вид:

Где in – это ставка дисконтирования в n-ном периоде.

Чистый дисконтированный доход – пример расчета

Рассмотрим расчет ЧДД на примере проекта запуска фитнес-центра.

В банк поступил на рассмотрение проект нового фитнес-центра. Создатели проекта оценили первоначальные инвестиции в 152 млн рублей, 102 из них планируется получить в первый год, 50 во второй. Чистые денежные потоки от проекта представлены в таблице.

Таблица. Денежные потоки проекта

|

Период |

Инвестиционные потоки |

Операционные потоки |

ИТОГО CF |

Также известно, что стоимость капитала для банка равна 15% и что банк оценил ликвидационную стоимость проекта по чистым активам в 80 млн рублей

Рассчитаем чистый дисконтированный денежный поток в каждый год

ЧДДП0= -102/(1+0,15)0 = -102

ЧДДП1 = -30/(1+0,15)1= — 26

ЧДДП2 = 30/(1+0,15)2= 23

ЧДДП3 = 30/(1+0,15)3= 20

ЧДДП4 = 30/(1+0,15)4= 17

ЧДДП5 = 30/(1+0,15)5= 15

ЧДДП6 = 30/(1+0,15)6= 13

ЧДДП7 = 30/(1+0,15)7= 11

ЧДДП8 = 30/(1+0,15)8= 10

ЧДДП9 = 30/(1+0,15)9= 9

ЧДДП10 = (30+80)/(1+0,15)10= 27

Обратите внимание, в последний расчетный год остаточная стоимость проекта прибавлена к чистому денежному потоку.

Итого чистый дисконтированный доход по проекту будет равен сумме ЧДДП по каждому году.

ЧДД = -102-26+23+20+17+15+13+11+10+9+27=16

Можно рассчитать чистый дисконтированный доход и с использованием Excel что еще больше упростит задачу.

Добавим в таблицу Excel колонку Дисконтированный денежный поток DCF и запишем в ней формулу

= СТЕПЕНЬ (CFn + ликв. стоимость)/СТЕПЕНЬ (1+i; номер периода)

как показано на рисунке 1.

Рисунок 1

Затем добавим столбец DCF накопительно и рассчитаем накопленный итог за все периоды по проекту по формуле DCF накопительно = ∑CFn (рисунок 2).

Рисунок 2.

Чистая приведённая стоимость

Чистая приведённая стоимость (ЧПС, чистая текущая стоимость, чистый дисконтированный доход, ЧДД, англ. Net present value, принятое в международной практике для анализа инвестиционных проектов сокращение — NPV) — это сумма дисконтированных значений потока платежей, приведённых к сегодняшнему дню.

Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведёнными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает величину денежных средств, которую инвестор ожидает получить от проекта, после того, как денежные притоки окупят его первоначальные инвестиционные затраты и периодические денежные оттоки, связанные с осуществлением проекта. Поскольку денежные платежи оцениваются с учётом их временно́й стоимости и рисков, NPV можно интерпретировать как стоимость, добавляемую проектом. Её также можно интерпретировать как общую прибыль инвестора.

Иначе говоря, для потока платежей CF (Cash Flow), где C F t {\displaystyle CF_{t}} — платёж через t {\displaystyle t} лет ( t = 1 , . . . , N {\displaystyle t=1,…,N} ) и начальной инвестиции IC (Invested Capital) в размере I C = − C F 0 {\displaystyle IC=-CF_{0}} чистая приведённая стоимость N P V {\displaystyle NPV} рассчитывается по формуле:

N P V = ∑ t = 0 N C F t ( 1 + i ) t = − I C + ∑ t = 1 N C F t ( 1 + i ) t {\displaystyle NPV=\sum _{t=0}^{N}{\frac {CF_{t}}{(1+i)^{t}}}=-IC+\sum _{t=1}^{N}{\frac {CF_{t}}{(1+i)^{t}}}} ,

где i {\displaystyle i} — ставка дисконтирования.

В обобщённом варианте, инвестиции также должны дисконтироваться, так как в реальных проектах они осуществляются не одномоментно (в нулевом периоде), а растягиваются на несколько периодов. Расчёт ЧПС — стандартный метод оценки эффективности инвестиционного проекта и показывает оценку эффекта от инвестиции, приведённую к настоящему моменту времени с учётом разной временно́й стоимости денег. Если ЧПС больше 0, то инвестиция экономически эффективна, а если ЧПС меньше 0, то инвестиция экономически невыгодна (то есть альтернативный проект, доходность которого принята в качестве ставки дисконтирования требует меньших инвестиций для получения аналогичного потока доходов).

С помощью ЧПС можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим ЧПС). Но всё же для сравнительного анализа более применимыми являются относительные показатели. Применительно к анализу инвестиционных проектов таким показателем является внутренняя норма доходности.

В отличие от показателя дисконтированной стоимости при расчёте чистого дисконтированного дохода учитывается начальная инвестиция. Поэтому формула чистого дисконтированного дохода отличается от формулы дисконтированной стоимости на величину начальной инвестиции I C = − C F 0 {\displaystyle IC=-CF_{0}} .

Достоинства и недостатки

Положительные свойства ЧПС:

- Чёткие критерии принятия решений.

- Показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

- Показатель учитывает риски проекта посредством различных ставок дисконтирования. Бо́льшая ставка дисконтирования соответствует бо́льшим рискам, меньшая — меньшим.

Отрицательные свойства ЧПС:

- В руководстве ЮНИДО критикуется использование NPV для сравнения эффективности альтернативных проектов (Беренс, Хавранек, 1995, стр.240). Для устранения этого недостатка NPV был разработан индекс скорости удельного прироста стоимости (Коган, 2012).

- Во многих случаях корректный расчёт ставки дисконтирования является проблематичным, что особенно характерно для многопрофильных проектов, которые оцениваются с использованием NPV.

- Хотя все денежные потоки (коэффициент дисконтирования может включать в себя инфляцию, однако зачастую это всего лишь норма прибыли, которая закладывается в расчётный проект) являются прогнозными значениями, формула не учитывает вероятность исхода события.

Для того чтобы оценить проект с учётом вероятности исхода событий поступают следующим образом:

Выделяют ключевые исходные параметры. Каждому параметру устанавливают ряд значений с указанием вероятности наступления события. Для каждой совокупности параметров рассчитывается вероятность наступления и NPV. Дальше идёт расчёт математического ожидания. В итоге получаем наиболее вероятностное NPV.

Пример

Корпорация должна решить, следует ли вводить новые линейки продуктов. Новый продукт будет иметь расходы на запуск, эксплуатационные расходы, а также входящие денежные потоки в течение шести лет. Этот проект будет иметь немедленный (T = 0) отток денежных средств в размере $ 100 000 (которые могут включать в себя механизмы, а также расходы на обучение персонала). Другие оттоки денежных средств за 1-6 лет ожидаются в размере $ 5000 в год. Приток денежных средств, как ожидается, составит $ 30 000 за каждый год 1-6. Как только компания получает прибыль от реализации проекта (например, $ 25 000 после первого года), она кладёт их в банк под 10 % годовых на оставшееся до конца проекта время (то есть на оставшиеся 5 лет для первых $ 25 000). Все денежные потоки после уплаты налогов, и на 7 год никаких денежных потоков не планируется. Ставка дисконтирования составляет 10 %.

Таким образом, требуется оценить, какая сумма больше:

100 000 ⋅ ( 1 + 0.1 ) t ≶ ∑ i = 1 t p i ⋅ ( 1 + 0.1 ) ( t − i ) {\displaystyle 100\,000\cdot (1+0.1)^{t}\lessgtr \sum _{i=1}^{t}p_{i}\cdot (1+0.1)^{(t-i)}} , где p i {\displaystyle p_{i}} — доход от проекта, полученный в i-й год реализации проекта, t — общая длительность проекта. Поделим обе части на ( 1 + 0.1 ) t {\displaystyle (1+0.1)^{t}} : 100 000 ≶ ∑ i = 1 t p i ⋅ ( 1 + 0.1 ) ( − i ) {\displaystyle 100\,000\lessgtr \sum _{i=1}^{t}p_{i}\cdot (1+0.1)^{(-i)}} .

Каждое слагаемое в правой части неравенства — это приведённая стоимость денег по годам. Например, $ 25 000, полученные от реализации проекта после первого года и положенные в банк на 5 лет, дадут такой же доход, как $ 22 727, положенные в банк в начальный момент времени на 6 лет. Таким образом, приведённая стоимость (PV) может быть рассчитана по каждому году:

| Год | Денежный поток | Приведённая стоимость |

|---|---|---|

| T=0 | − 100 000 ( 1 + 0.10 ) 0 {\displaystyle {\frac {-100\,000}{(1+0.10)^{0}}}} | — $ 100 000 |

| T=1 | 30 000 − 5000 ( 1 + 0.10 ) 1 {\displaystyle {\frac {30\,000-5000}{(1+0.10)^{1}}}} | $ 22 727 |

| T=2 | 30 000 − 5000 ( 1 + 0.10 ) 2 {\displaystyle {\frac {30\,000-5000}{(1+0.10)^{2}}}} | $ 20 661 |

| T=3 | 30 000 − 5000 ( 1 + 0.10 ) 3 {\displaystyle {\frac {30\,000-5000}{(1+0.10)^{3}}}} | $ 18 783 |

| T=4 | 30 000 − 5000 ( 1 + 0.10 ) 4 {\displaystyle {\frac {30\,000-5000}{(1+0.10)^{4}}}} | $ 17 075 |

| T=5 | 30 000 − 5000 ( 1 + 0.10 ) 5 {\displaystyle {\frac {30\,000-5000}{(1+0.10)^{5}}}} | $ 15 523 |

| T=6 | 30 000 − 5000 ( 1 + 0.10 ) 6 {\displaystyle {\frac {30\,000-5000}{(1+0.10)^{6}}}} | $ 14 112 |

Сумма всех этих значений является настоящей чистой приведённой стоимостью, которая равна $ 8881.52. Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем класть деньги в банк (под 10 % годовых с капитализацией процентов), и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Тот же пример с формулами в Excel:

- NPV (ставка, net_inflow) + initial_investment

- PV (ставка, year_number, yearly_net_inflow)

При более реалистичных проблемах необходимо будет рассмотреть другие факторы, как расчет налогов, неравномерный денежный поток и ценности, а также наличие альтернативных возможностей для инвестиций.

Кроме того, если мы будем использовать формулы, упомянутые выше, для расчёта NPV — то мы видим, что входящие потоки (притоки) денежных средств являются непрерывными и имеют такую же сумму; и подставив значения в формулу

1 − ( 1 + i ) − n i {\displaystyle {\frac {1-(1+i)^{-n}}{i}}} мы получим 1 − ( 1 + 0.1 ) − 6 0.1 = 4.3553 {\displaystyle {\frac {1-(1+0.1)^{-6}}{0.1}}=4.3553} .

И если умножить полученное значение на денежные потоки (CF), и учесть первоначальные затраты, то в итоге вычислим чистую приведённую стоимость (NPV):

− 100 000 = $ 8 881.52 {\displaystyle -100\,000=\$\,8\,881.52}

Поскольку NPV больше нуля, то было бы лучше инвестировать в проект, чем ничего не делать, и корпорации должны вкладывать средства в этот проект, если нет альтернативы с более высоким NPV.

Сравнение эффективности альтернативных проектов

Использование NPV может привести к ошибке при сравнении эффективности разнопараметрических инвестиционных проектов и при формировании портфеля инвестиционных проектов. Под разнопараметрическими понимаются такие проекты, у которых одновременно отличаются три инвестиционных параметра: сумма инвестиций, расчётный период и ежегодные финансовые результаты (Коган, 2012).

Покажем это на следующем примере. Сравним эффективность покупки векселя А и векселя В. Эти сделки можно рассматривать как простейшие инвестиционные проекты с единственным оттоком и единственным притоком. Вексель А стоит 100 тыс.р., его выкупят через три года, заплатив при этом 150 тыс.р. Вексель В стоит 50 тыс.р., его выкупят через два года, заплатив при этом 70 тыс. р. При ставке дисконта 10 %, N P V A {\displaystyle NPV^{A}} = 12,7 тыс.р., что больше, чем N P V B {\displaystyle NPV^{B}} =7,85 тыс.р.

Таким образом, по NPV, проект А эффективнее проекта В. Казалось бы, инвестору выгоднее покупать векселя типа А. Однако, представим, что этот инвестор купит два векселя В. При этом он потратит те же 100 тыс.р., что и для покупки векселя А, но выгод получит больше: N P V B + B {\displaystyle NPV^{B+B}} = 15,7 тыс.р. таким образом, инвестиции в векселя типа В выгоднее, чем инвестиции в векселя типа А.

Эти два проекта отличаются не только по суммам инвестиций, но и по расчётным периодам: покупка векселя А — трёхлетний проект, покупка векселя В — двухлетний проект. Если добавить в анализ и этот фактор, то покупка векселя А выглядит ещё менее выгодной. Так, инвестор, имеющий только 100 тыс.р., за шесть лет сможет только дважды купить вексель типа А (NPV этих двух сделок составит 22,24 тыс.р.), но трижды по два векселя типа В (NPV этих шести сделок составит 39,4 тыс.р.). Таким образом, в результате включения в анализ суммы инвестиций и расчётного периода проектов, векселя типа В выглядят ещё более эффективными, чем векселя типа А.

Из данного примера следует вывод, что для корректного анализа эффективности инвестиций, необходимо учитывать три фактора: NPV, сумму инвестиций и расчётный период проекта. Все эти факторы объединены в индекс скорости удельного прироста стоимости, поэтому при использовании этого показателя не возникают вышеуказанные проблемы.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ. При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет.

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

Преимущество чистого дисконтированного дохода заключается в том, что он не просто используется для измерения видоизменения стоимости сумм вложений во времени, но учитывает инфляцию.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

Как правильно рассчитать ЧДД?

Величину NPV рассчитывают как сумму поступлений и оттоков денежных средств. Подобный расчет показывает, что норма дисконтирования станет допустимой доходной ставкой проекта на 1 рубль для инвесторов.

Очень важно, чтобы норма носила объективный характер, поскольку в данном случае подлежат учету:

- величина инфляции;

- проценты по вкладам;

- усредненный показатель доходности по ценным бумагам;

- прогнозные показатели инвесторов;

- совокупная стоимость всех без исключения капиталовложений, если поддерживают направление одновременно несколько инвесторов.

При этом для расчета используется следующая схема:

- инвестором определяется общая сумма инвестиций для конкретного проекта;

- рассчитывается величина денежных поступлений в ходе реализации направления;

- рассчитывается сумма предполагаемых поступлений с учетом времени первых доходов;

- на заключительном этапе сумма оттоков сопоставляется с размерами дохода.

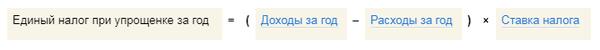

Для расчета пользуются следующей формулой:

NPV = Σ * NCFi / (1 + r) ᶥ — Investment

NCF (Net Cash Flow) – чистый денежный поток.

Investment – совокупная сумма инвестируемых денежных средств.

r – ставка дисконтирования.

n – период исследуемого проекта.

i – расчетный шаг (1 месяц, 3 месяца, 12 месяцев ……) i = 1, 2, ….., n.

Более наглядным порядок расчета будет на конкретном примере, где r = 12%.

Денежные инвестиции в сумме по годам представлены в таблице:

| Год | Показатель вложения |

| 0 | — 1 000 |

| 1 | + 200 |

| 2 | + 300 |

| 3 | + 700 |

Значения подставляют в формулу NPV = Σ * NCFi / (1 + r) ᶥ — Investment:

ЧДД = (- 1000 / (1 + 0,12)°) + (200 / (1 + 0,12)ᶦ) + (300 / (1 + 0,12)²) + (700 / (1 + 0,12)³) = — 1000 + 200 * 0,89286 + 300 * 0,79719 + 700 * 0,71178 = — 1000 + 178,57 + 239,16 + 498,25 = -84,02.

Из расчетов видно, что ЧДД составляет меньше 0. Если инвестор решит вложить денежные средства в такой проект, он не только лишится прибыли, но понесет существенные потери.

Каждая инвестиция должна иметь определенный экономический смысл. Именно поэтому важным этапом является приведение всех вложений к настоящему моменту времени, расчет их суммарного значения. Другими словами, еще до принятия решения о вложениях инвестор прогнозирует все риски и от убыточного проекта, продемонстрированного на примере, откажется.

Чтобы получить обоснованный коэффициент ЧДД, подставляемые данные должны быть очень точными. Их берут из различных планов подразделений предприятия, где вся информация является максимально приближенной к реальному времени.

Однако на прибыль от инвестиций влияет также уровень инфляции. Поэтому вопрос, как спрогнозировать данный показатель на момент окончания реализации проекта, вполне обоснован. Ставка рассчитывается по формуле, представленной ниже:

R = (1 + r) * j, в которой

R – дисконтная ставка.

r – дисконт.

j – показатель инфляции.

Таким образом видно, что рентабельность производства во время инфляции может быть представлена меньшим показателем. Но это поможет сохранить прибыльность и увеличит денежные поступления от его реализации.

Несмотря на существующие недостатки, показатель ЧДД применяют в российской и международной практике для оценки целесообразности поддержки различных проектов. Он даст четкое представление о выгодности инвестируемых средств. Сама же методика владения данным показателем выступает основополагающей частью инвестиционного анализа.

Понятие ЧДД

Чистый дисконтированный доход по-другому называют чистой приведенной или текущей стоимостью. В международной практике принято использование аббревиатуры NPV, что расшифровывается как Net Present Value. Он представляет собой сумму всех дисконтированных значений притоков и оттоков по проекту, приведенных к настоящему моменту времени. Разница между поступлениями денежных средств и понесенными затратами (инвестициями), определенная на сегодняшний день, называется чистой приведенной стоимостью. Дисконтирование дохода позволяет инвестору сравнивать различные по временным параметрам проекты и принимать взвешенное решение об их финансировании.

Основное назначение данного показателя — дать четкое понимание того, стоит ли вкладывать деньги в тот или иной инвестиционный проект. Зачастую выбор осуществляется между различными планами не только с учетом длительности жизненного цикла, но и с оглядкой на сроки вложения инвестиций, величину и характер поступающих доходов от конкретного бизнеса. Чистый дисконтированный доход позволяет «стереть» временные рамки и привести ожидаемый конечный результат (его величину) к одному моменту времени. Это дает возможность увидеть реальную эффективность вложений и ту выгоду, которую можно получить от реализации каждого проекта. Инвестор наглядно видит прибыль, а значит, может с уверенностью отдать предпочтение одному из альтернативных вложений — тому, у которого ЧДД больше.

Пример расчета ЧДД

Рассмотрим пример того, каким образом NPV может помочь компании принять решение о запуске в производство новой линейки продукции (планомерно в течение трех лет). Допустим, для реализации этого мероприятия понадобится понести следующие расходы: 2 миллиона рублей единовременно (то есть в периоде t = 0) и по 1 миллиону каждый год (t = 1-3). Ожидается, что ежегодный приток денежных средств составит 2 миллиона рублей (с учетом налогов). Норма дисконта — 10 %. Рассчитаем чистый дисконтированный доход по данному проекту:

NPV = -2/(1 + 0,1)0 + (2 — 1)/(1 + 0,1)1 + (2 — 1)/(1 + 0,1)2 + (2 — 1)/(1 + 0,1)3 = -2 + 0,9 + 0,83 + 0,75 = 0,48.

Таким образом, мы можем увидеть, что реализация данного проекта принесет компании прибыль в размере 480 тысяч рублей. Мероприятие можно назвать экономически выгодным, и предприятию лучше инвестировать деньги в данный бизнес-план, если других вариантов для вложения капитала нет. Однако сумма прибыли не такая уж большая для компании, поэтому при наличии альтернативных проектов следует рассчитать их ЧДД и сравнить с данным. Только после этого можно принимать окончательное решение.

Показатель чистого дисконтированного дохода широко применяется как в российской, так и в международной практике при определении эффективности инвестиционных проектов. Он дает достаточно четкое представление о том, насколько выгодными окажутся вложения средств. Несомненным плюсом показателя ЧДД является то, что он определяет изменение ценности денежных потоков во времени. Это позволяет учитывать такие факторы, как уровень инфляции, а также сравнивать различные по продолжительности и периодичности поступлений проекты. Безусловно, NPV не является критерием, лишенным недостатков. Поэтому наряду с ним к оценке инвестиционных проектов применяют и другие показатели эффективности. Однако данный факт не умаляет достоинств ЧДД как важной составляющей принятия указанных финансовых решений.

Манипуляция № 40 «Подсчёт числа дыхательных движений (чдд)».

- •Министерство образования и науки рф

- •Определение компетенций

- •Глоссарий

- •Манипуляция № 2 «Обработка рук медицинского персонала»

- •Манипуляция № 3 «Использование перчаток (надевание стерильных перчаток, снятие использованных перчаток)»

- •Манипуляция № 4 «Аптечка аварийная (средств индивидуальной защиты медперсонала)»

- •Манипуляция № 5. «Постконтактная профилактика парентеральных инфекций среди медицинского персонала»

- •Манипуляция № 6 «Приготовление растворов дезинфицирующих средств (из порошков, таблеток и растворов концентратов)»

- •Манипуляция № 7 «Приготовление растворов хлорамина и хлорной извести»

- •Приготовление растворов хлорной извести.

- •Манипуляция № 8 «Уборка палат»

- •Манипуляция № 9 «Уборка процедурного кабинета»

- •Манипуляция № 10 «Дезинфекция медицинского инструментария однократногоприменения (шприцы с иглами, системы для внутривенных инфузий)»

- •Манипуляция № 11 «Дезинфекция медицинского инструментария многократного применения (шприцев, игл, пинцетов, зажимов и др.)»

- •Манипуляция № 12 «Приготовление и использование моющего раствора с раствором перекиси водорода»

- •Манипуляция № 13 «Предстерилизационная обработка медицинских изделий многократного применения ручным способом»

- •Манипуляция № 14 «Приготовление раствора для дезинфекции, совмещенной с предстерилизационной обработкой»

- •Манипуляция № 15 «Проведение дезинфекции, совмещенной с предстерилизационной обработкой ручным способом»

- •Манипуляция № 16 «Контроль качества предстерилизационной обработки»

- •Манипуляция № 17 «Подготовка и укладка перевязочного материала и изделий медицинского назначения на стерилизацию»

- •Манипуляция № 18

- •Манипуляция № 19 «Накрывание стерильного лотка»

- •Раздел II. Обеспечение безопасной больничной среды

- •Манипуляция № 20 Перемещение пациента в постели

- •Манипуляция № 21 «Переворачивание и размещение пациента в положении на боку».

- •Манипуляция № 22 «Переворачивание и размещение пациента в положении на спине».

- •Манипуляция № 23 «Переворачивание и размещение пациента в положении на животе».

- •Манипуляция № 24 «Размещение пациента в положении Фаулера».

- •Манипуляция № 25 «Переворачивание и размещение пациента в положении Симса».

- •Манипуляция № 26 «Пересаживание пациента с кровати на стул (кресло-каталку)».

- •Манипуляция № 27 «Перекладывание пациента с кровати на каталку».

- •Раздел III. Технология оказания медицинских услуг. Оформление документации. Манипуляция № 28 «Алгоритм заполнения медицинской документации медсестрой приёмного отделения».

- •Манипуляция № 29 «Субъективный метод обследования».

- •Манипуляция № 30 «Общий осмотр пациента». Объективное обследование — ( физическое исследование)

- •1.Сознание пациента:

- •2.Положение пациента:

- •3.Общее сотояние:

- •4.Состояние кожи:

- •5.Состяние видимых слизистых оболочек:

- •Полная санитарная обработка пациента

- •Частичная санитарная обработка пациента.

- •Манипуляция № 32 «Санитарная обработка пациента при обнаружениипедикулёза».

- •Манипуляция № 33 «Антропометрия».

- •Манипуляция № 34 «Транспортировка пациентов в отделение».

- •Манипуляция № 35 «Измерение температуры тела пациента в подмышечной области».

- •Манипуляция № 36

- •Манипуляция № 37 «Определение водного баланса и суточного диуреза».

- •Определения суточного диуреза

- •Манипуляция № 38 «Исследование артериального пульса (ps)».

- •Манипуляция № 39 «Измерение артериального давления (ад)».

- •Манипуляция № 40 «Подсчёт числа дыхательных движений (чдд)».

- •Манипуляция № 41 «Заполнение температурного листа».

- •Манипуляция № 42

- •Порционник

- •Манипуляция № 43 «Кормление пациента, находящегося на постельном режиме».

- •Манипуляция № 44 «Кормление пациента через назогастральный зонд».

- •Манипуляция № 45 «Кормление пациента через гастростому».

- •Обработка кожи вокруг гастростомы

- •Манипуляция № 46 «Введение питательных средств парентерально».

- •Контроль за санитарным состоянием холодильника

- •Обработка посуды:

- •Контроль за санитарным состоянием тумбочек

- •Манипуляция № 47 «Приготовление постели пациенту».

- •Манипуляция № 48 «Смена постельного белья».

- •1 Способ — если пациенту разрешено поворачиваться в постели (продольное)

- •Манипуляция № 49 «Смена нательного белья».

- •Манипуляция № 50 «Уход за естественными складками кожи пациента».

- •Шкала Ватерлоу

- •Профилактика пролежней.

- •Общие подходы к профилактике.

- •Рекомендуемый план ухода при риске развития пролежней (у лежачего пациента)

- •V. Рекомендуемый план ухода при риске развития пролежней (у пациента, который может сидеть)

- •Клиническая картина и особенности диагностики.

- •Манипуляция № 51 «Подача судна и мочеприёмника».

- •Манипуляция № 52 «Подмывание пациента».

- •Утренний туалет пациента.

- •Манипуляция № 53 «Умывание пациента».

- •Манипуляция № 54 «Уход за глазами».

- •Манипуляция № 55 «Уход за носом».

- •Манипуляция № 56 «Уход за ушами».

- •Манипуляция № 57 «Уход за полостью рта».

- •Уход за полостью рта (пациент в сознании)

- •Уход за полостью рта (пациент без сознания)

- •Манипуляция № 58 «Уход за зубными вставными протезами».

- •Манипуляция № 59 «Бритьё лица пациента».

- •Манипуляция № 60 «Мытьё головы пациента».

- •Манипуляция № 61 «Мытьё ног пациента».

- •Манипуляция № 62 «Стрижка ногтей пациента».

- •Манипуляция № 63 «Техника применения горчичников».

- •Манипуляция № 64 «Техника применения грелки»

- •Манипуляция № 65 «Постановка согревающего компресса».

- •Манипуляция № 66 «Техника применения пузыря со льдом».

- •Манипуляция № 67 «Техника применения медицинских банок».

- •Манипуляция № 68 «Централизованная подача кислорода через аппарат Боброва с помощью носового катетера и носовой вилкообразной канюли».

- •Манипуляция № 69 «Техника постановки очистительной клизмы».

- •Манипуляция № 70 «Техника постановки сифонной клизмы».

- •Манипуляция № 71 «Техника постановки газоотводной трубки».

- •Манипуляция № 72 «Техника постановки послабляющих клизм».

- •Гипертоническая клизма

- •Манипуляция № 73 «Техника постановки лекарственной микроклизмы».

- •Манипуляция № 74 «Техника постановки питательной клизмы».

- •Манипуляция № 75 «Техника постановки урологического катетера в мочевой пузырь».

- •»Катетеризация мочевого пузыря мужчины мягким катетером»

- •Манипуляция № 76 «Промывание мочевого пузыря».

- •Манипуляция № 77 «Уход за постоянным катетером».

- •Манипуляция № 78 «Оказание помощи пациенту при рвоте».

- •Помощь при рвоте ослабленному или находящемуся в бессознательном состоянии пациенту

- •Манипуляция № 79 «Техника промывания желудка».

- •Манипуляция № 80 «Раздача лекарственных препаратов для энтерального применения».

- •Манипуляция № 81 «Применение суппозитория».

- •Манипуляция № 82 «Применение присыпки, мази, пластыря на кожу».

- •Применение пластыря

- •Применение мази

- •III. Наложение мазевой повязки.

- •Манипуляция № 83 «Закапывание капель в нос».

- •Манипуляция № 84 «Закапывание капель в глаза».

- •Закладывание мази за нижнее веко из тюбика (стеклянной палочкой)

- •Манипуляция № 85 «Закапывание капель в ухо».

- •Манипуляция № 86

- •Применение дозированного ингалятора в нос

- •Техника проведения ингаляций стационарным не дозированным ингалятором

- •Манипуляция № 87 «Сборка шприца многократного применения».

- •Манипуляция № 88 «Сборка шприца однократного применения».

- •Манипуляция № 89 «Набор лекарственного средства из ампулы».

- •Манипуляция № 90 «Набор раствора из флакона».

- •Манипуляция № 91 «Техника внутрикожной инъекции».

- •Манипуляция № 92 «Техника подкожной инъекции».

- •Особенности введения инсулина, гепарина. Особенности введения инсулина.

- •Особенности введения гепарина.

- •Техника внутримышечной инъекций.

- •Манипуляция № 93 «Техника внутримышечной инъекции».

- •Особенности введения 25% раствора сернокислой магнезии.

- •Введение масляных растворов.

- •Особенности введения масляных растворов.

- •Введения и разведение антибиотиков.

- •Пробы на переносимость антибиотиков (на примере бензилпенициллина).

- •Разведение антибиотика для пробы.

- •Оценка пробы.

- •Внутрикожная проба. Антибиотики для постановки пробы разводятся только 0,9 % раствором натрия хлорида (физ. Раствор)!

- •7. После введения стерильный шарик со спиртом не прикладывается!

- •Анатомические области для введения антибиотиков.

- •Стандартный метод.

- •Метод концентрированного разведения.

- •Правило разведения и введения бициллина.

- •Разведение бициллина.

- •Манипуляция № 94 «Разведение антибиотиков».

- •Техника внутривенной инъекции

- •Типы вен

- •Техника наложения жгута:

- •Правила наложения жгута:

- •Манипуляция № 95 «Техника внутривенной инъекции».

- •Возможные осложнения.

- •Особенности введения 10% раствора хлористого кальция.

- •При попадании 10% раствора хлористого кальция под кожу необходимо:

- •Манипуляция № 96 «Взятие крови из вены на исследование».

- •Осложнения при заборе крови из вены на анализ.

- •Взятие крови из вены на вич-исследование.

- •Взятие крови из вены на биохимическое исследование.

- •Образцы направлений

- •Манипуляция № 97 «Заполнение системы однократного применения для внутривенного капельного вливания».

- •Манипуляция № 98

- •Особенности введения сердечных гликозидов.

- •Анафилактический шок.

- •Манипуляция № 99 «Техника взятия мазков из зева, носа».

- •»Взятие мазка из зева»

- •Манипуляция № 100 «Техника взятия мазков из носоглотки».

- •Памятка для пациента при взятии мазка из зева и носа.

- •Манипуляция № 101 «Сбор мочи для исследований».

- •Памятка для пациента при назначении общеклинического исследования мочи.

- •Манипуляция № 102 «Сбор мокроты для исследований».

- •Манипуляция № 103 «Сбор кала для исследований».

- •Манипуляция № 104 «Подготовка пациента к рентгенологическим исследованиям».

- •Манипуляция № 105 «Подготовка пациента к эндоскопическим исследованиям».

- •Манипуляция № 106

- •Манипуляция № 107 «Проведение комплекса элементарной сердечно-лёгочной реанимации (эслр)».

- •Манипуляция № 108 «Уход за пациентом в терминальном состоянии».

- •Манипуляция № 109 «Подготовка тела умершего к переводу в патологоанатомическое отделение».

- •Список литературы

ПОДСЧЕТ ЧАСТОТЫ ДЫХАТЕЛЬНЫХ ДВИЖЕНИЙ.

Цель:

Подсчитать ЧДД за 1 минуту.

Показания:

- Оценка физического состояния пациента.

- Заболевания органов дыхания.

- Назначение врача и др.

Противопоказания:

Нет.

Оснащение.

1) Часы с секундной стрелкой или секундомер.

2) Ручка.

3) Температурный лист.

Возможные проблемы пациента:

Психоэмоциональные (возбуждение и т.д.)

Последовательность действий медсестры с обеспечением безопасности окружающей среды:

1) Информируйте пациента о предстоящей манипуляции и ходе ее выполнения, установите с ним доверительные отношения и получите согласие на проведение манипуляции.

2) Приготовьте часы с секундомером или секундомер.

3) Вымойте руки.

4) Попросите пациента лечь удобно, чтобы вы видели верхнюю часть передней поверхности грудной клетки.

5) Возьмите руку пациента, как для исследования пульса на лучевой артерии, чтобы пациент думал, что вы исследуете его пульс.

6) Смотрите на грудную клетку: вы увидите, как она поднимается и опускается.

7) Если вам не удается увидеть движение грудной клетки, положите свою руку на грудную клетку пациента, и вы почувствуете эти движения.

8) Подсчитайте частоту за 1 минуту (только количество вдохов).

9) По окончании процедуры помогите пациенту сесть удобнее, уберите все лишнее.

10) Вымойте руки.

11) Зарегистрируйте данные измерения в температурном листе пациента.

Оценка достигнутых результатов:

ЧДД подсчитано, зарегистрировано в температурном листе.

Примечания:

1) В норме дыхательные движения ритмичные (т.е. повторяются через равные промежутки времени). Частота дыхательных движений у взрослого человека в покое составляет 16-20 в минуту, причем у женщин она на 2-4 дыхания чаще, чем у мужчин. Во время сна дыхание обычно становиться реже (до 14 — 16 уд в минуту), дыхание учащается при физической нагрузке, эмоциональном возбуждении.

2) Учащение ЧДД называется тахипноэ; урежение ЧДД — брадипноэ; апноэ — отсутствие дыхания.

3) Типы дыхания: грудное — у женщин, брюшное — у мужчин, смешанное — у детей.

4) Проводя подсчет ЧДД, обратите внимание на глубину и ритм дыхания, а также продолжительность вдоха и выдоха, запищите тип дыхания.

ИССЛЕДОВАНИЕ ПУЛЬСА.

Цель:Исследовать пульс пациента и зафиксировать показания в температурном листе.

Показания:

- Оценка состояния сердечно-сосудистой системы.

- Назначение врача.

Противопоказания:Нет.