- от автора admin

Содержание

- Учет купленного автомобиля: налоги и бухгалтерские проводки

- Определите первоначальную стоимость автомобиля

- Начисление амортизации

- Заплатите транспортный налог

- Покупка авто в организации

- Оформление автомобиля

- Как оформить ОСАГО бухгалтеру

- Транспортный налог на авто в компании

- Как принять ОС к учету в 1С 8.3: стандартный способ

- Как поставить на учет ОС в 1с 8.3: упрощенный способ

- Классификация и оценка автомобилей

- Документальное оформление и аналитический учет поступления автомобиля

- Итоги

Учет купленного автомобиля: налоги и бухгалтерские проводки

Источник: журнал «Главбух»

Помимо договора, главный документ, скоторого начинают учет купленного автомобиля — это акт приемки-передачи по форме № ОС-1 или по свободной форме. Кто его будет составлять — вы или продавец — зависит от того, новая машина или нет.

Так, на новые автомобили продавец, например автосалон, обычно выписывает накладные. Но акт по форме № ОС-1 автосалон не составляет, поэтому вам надо будет заполнить его самостоятельно.

Если же компания приобрела б/у автомобиль у другой организации, то попросите у продавца, чтобы именно он составил данный акт. При этом включил туда не только данные бухучета, но и сведения, необходимые для расчета амортизации в налоговом учете. А именно амортизационную группу, срок полезного использования и фактический срок эксплуатации. Вместо отдельного акта продавец вправе выдать вам УПД. Но соглашаться на этот документ можно только в одном случае — если все перечисленные нами данные продавец дополнительно укажет в универсальном документе. Это не запрещено (письмо ФНС России от 24 января 2014 г. № ЕД-4-15/1121). Без них придется устанавливать срок полезного использования, как по новым машинам, а это вашей компании невыгодно.

В любом случае независимо от того, какую машину купили, на нее как на основное средство оформите инвентарную карточку (форма № ОС-6).

Когда у вас есть на руках акт, можно спокойно оформлять учет купленного автомобиля.

Определите первоначальную стоимость автомобиля

В первоначальную стоимость нужно включать цену автомобиля согласно договору, а также другие расходы, связанные с его приобретением (п. 1 ст. 257 НК РФ, п. 8 ПБУ 6/01). Разберем, что относится к таким расходам, а что нет.

Госпошлина за регистрацию машины в ГИБДД. Ее безопаснее включить в первоначальную стоимость машины как в налоговом, так и в бухгалтерском учете. Такое требование уже давно предъявляют чиновники (письмо Минфина России от 29 сентября 2009 г. № 03-05-05-04/61). И их позиция не изменилась. Если списать пошлину единовременно как прочие расходы, то инспекторы могут обвинить компанию в занижении налога на прибыль Ведь, включив пошлину в первоначальную стоимость автомобиля, компания списывала бы этот расход дольше, через амортизацию.

Проценты по автокредиту. Если для покупки автомобиля компания взяла кредит то проценты по нему не надо включать в первоначальную стоимость. Их можно учесть в расходах отдельно, как проценты по любым другим долговым обязательствам (письмо ФНС России от 29 сентября 2014 г. № ГД-4-3/19855). Но при этом проценты по кредиту нужно нормировать, то есть списывать в пределах ставки рефинансирования, умноженной на коэффициент 1,8 (п. 1.1 ст. 269 НК РФ).

Входной НДС. Налог, предъявленный продавцом, тоже не входит в первоначальную стоимость машины. Компания вправе принять его к вычету в общем порядке.

Дополнительное оборудование. Налоговики считают установку любого дополнительного оборудования модернизацией, расходы на которую надо списывать через амортизацию (ст. 257 НК РФ). Поэтому безопаснее всего расходы на сигнализацию и прочий тюнинг включать в первоначальную стоимость автомобиля. Причем независимо от того, в салоне куплена машина или с рук.

Если вы готовы поспорить с инспекцией, то можете не включать дополнительное оборудование в стоимость машины. Ведь при его установке характеристики и назначение автомобиля не изменяются. Поэтому, если оно стоит больше 40 000 руб., его надо учесть как отдельное основное средство. А если меньше-то все расходы можно признать в текущем периоде (постановление ФАС Северо-Западного округа от 9 июня 2008 г. по делу № А05-12045/2007). Правда, по поводу некоторых видов оборудования судьи поддерживают налоговиков. Например, считают, что после установки отопителей (так называемой печки) эксплуатационные характеристики меняются — например, увеличивается моторесурс двигателей, уменьшается расход топлива. А значит, речь идет о дооборудовании (постановление ФАС Восточно-Сибирского округа от 15 августа 2012 г. по делу № А19-6806/2011). Поэтому надо увеличивать первоначальную стоимость машины.

Что касается магнитолы, то она обычно входит в базовую комплектацию, то есть заложена в общей цене. Значит, автоматически попадает в первоначальную стоимость машины. Но если все же пришлось докупить магнитолу отдельно, то в бухучете в зависимости от стоимости (до 40 000 руб. или выше) такие расходы надо учитывать единовременно или списывать через амортизацию. В налоговом учете возможны претензии инспекторов. Они могут решить, что данные затраты необоснованны, так как не направлены на получение дохода. Некоторым компаниям в суде удается обосновать затраты следующими аргументами. Приобретение автомобильных магнитол направлено на обеспечение нормальных условий труда, психологическую разгрузку водителей. В итоге повышается производительность труда (постановление ФАС Северо-Кавказского округа от 1 июня 2011 г. по делу № А53-15050/2010).

Начисление амортизации

Главный вопрос по амортизации машин — с какого числа ее начислять?

В бухучете — с 1-го числа месяца, следующего за месяцем, в котором объект принят на учет в составе основных средств (п . 21 ПБУ 6/01). То есть амортизацию рассчитывают по любым машинам, пригодным к эксплуатации, даже если никто на них пока не ездит.

В налоговом учете — с 1-го числа месяца, следующего за месяцем ввода машины в эксплуатацию (п. 4 ст. 259 НК РФ). Дату, когда это случилось, желательно зафиксировать в акте о вводе автомобиля в эксплуатацию. Такой документ подтвердит, что компания начала использовать автомобиль. Следовательно, появилось право начислять амортизацию по нему.

Как только вы определитесь с датой начала амортизации, нужно установить срок полезного использования машины. В течение его можно будет списывать первоначальную стоимость.

По новым машинам возьмите срок из классификации основных средств (см. таблицы ниже). Там указан интервал, например, по легковым автомобилям срок может быть свыше трех до пяти лет включительно. Здесь воспользуйтесь законной хитростью — выберите минимальный срок использования, чтобы не растягивать амортизацию машины, а, наоборот, быстрее списать расходы на ее покупку.

Срок полезного использования легковушек

| Автомобиль | Срок полезного использования (код по Обще-российскому классификатору основных фондов) |

| Легковые автомобили с рабочим объемом двигателя свыше 3,5 литра и выcшего класса | Свыше 7 до 10 лет включительно. В ОКОФ это коды 15 3410130 — 15 3410141 |

| Остальные легковушки | Свыше 3 до 5 лет включительно. В ОКОФ это код 15 3410010 |

Срок полезного использования грузовиков

| Автомобиль | Срок полезного использования (код по Обще-российскому классификатору основных фондов) |

| Автомобили грузоподъемностью до 0,5 тонны* | Свыше 3 до 5 лет включительно. В ОКОФ это код 15 3410191 |

| Автомобили грузоподъемностью свыше 0,5 до 5 тонн включительно*, дорожные тягачи для полуприцепов (бортовые, фургоны, автомобили-тягачи, автомобили-самосвалы) | Свыше 5 до 7 лет включительно. В ОКОФ это код 15 3410020 |

| Автомобили грузоподъемностью свыше 5 тонн* | Свыше 7 до 10 лет включительно. В ОКОФ это коды 15 3410195 — 15 3410197 |

| Автомобили-тягачи седельные | В ОКОФ это коды 15 3410210 — 15 3410216 |

* Грузоподъемность можно определить на основании ПТС (паспорт транспортного средства) или по сертификационной табличке, находящейся в машине.

Но основная сложность на практике возникает со сроком использования подержанных машин. Для них срок полезного использования можно уменьшить на период эксплуатации продавцом (п. 7 ст. 258 НК РФ). При этом транспорт нужно включить в ту же амортизационную группу, в которой он числился у продавца (п. 12 ст. 258 НК РФ). Но если бывший собственник не предоставит такую информацию, то надо будет определить срок как по новому автомобилю. А это невыгодно, поскольку срок полезного использования у них больше, чем у подержанных машин. Поэтому обязательно попросите бывшего собственника, чтобы в акте приемки-передачи машины были написаны амортизационная группа, срок полезного использования, а также фактический период эксплуатации.

Причем даже если срок использования получится менее года, автомобиль безопаснее амортизировать. Это позволит избежать претензий инспекторов. Например, компания приобрела машину. Срок полезного использования составляет 37 месяцев, срок эксплуатации продавцом — 27 месяцев. В этом случае понадобится начислять амортизацию как минимум в течение 10 месяцев.

Возможно, в учете продавца автомобиль полностью самортизирован. Тогда срок использования можно установить самостоятельно. Его может определить, например, технический специалист компании исходя из состояния автомобиля. Но устанавливать короткий срок, например месяц, чтобы списать стоимость автомобиля быстрее, не стоит. Ведь если компания при этом фактически будет эксплуатировать машину несколько лет, инспекторы посчитают расчет амортизации неверным, а налог заниженным.

Данные правила действуют и когда продавцом является предприниматель (письмо Минфина России от 6 октября 2010 г. № 03-03-06/2/172). Но если компания приобрела автомобиль у физлица, не являющегося предпринимателем, то срок полезного использования нужно определять как по новым основным средствам (письмо Минфина России от 9 октября 2012 г. № 03-03-06/1/525).

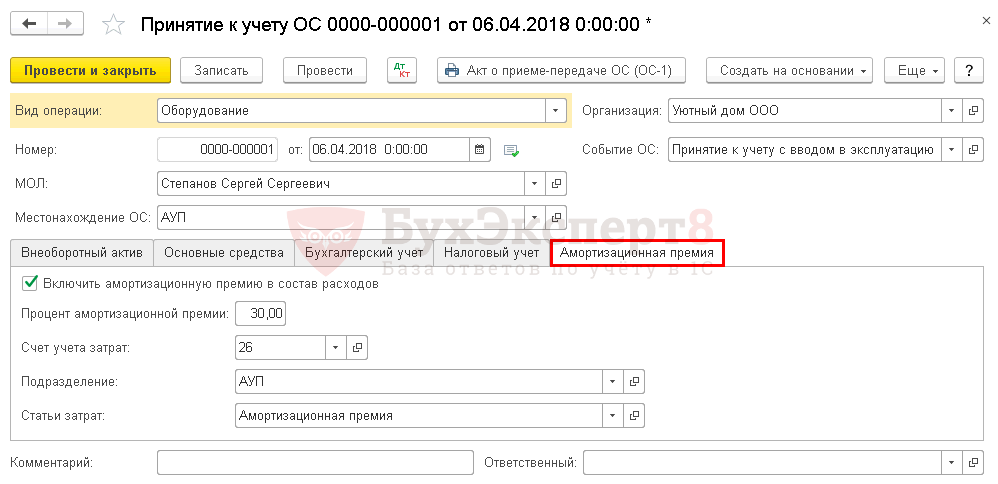

Кстати, есть законный способ сэкономить на налоге на прибыль. Для этого можно сразу же учесть в расходах 30 процентов первоначальной стоимости автомобиля в качестве амортизационной премии. И затем начислять амортизацию со стоимости, уменьшенной на сумму амортизационной премии (п. 9 ст. 258 НК РФ). Премию спишите на расходы в месяце, в котором компания стала амортизировать основное средство. Но в бухгалтерском учете начислять амортизацию по автомобилю надо в общем порядке без учета премии. Поэтому если компания применяет ПБУ 18/02, понадобится учитывать разницы.

Пример

Компания в октябре приобрела легковой автомобиль у другой организации. В этом же месяце компания зарегистрировала машину в ГИБДД и ввела в эксплуатацию. Договорная стоимость автомобиля составляет 236 000 руб., в том числе НДС — 36 000 руб. Согласно акту приемки-передачи срок полезного использования, определенный продавцом в налоговом учете, — 37 месяцев, период эксплуатации транспорта — 12 месяцев. Компания установила срок полезного использования основного средства 25 месяцев (37 — 12).

В учете бухгалтер отразил приобретение автомобиля так:

ДЕБЕТ 08 субсчет «Приобретение объектов основных средств» КРЕДИТ 60

— 200 000 руб. — отражено приобретение основного средства;

ДЕБЕТ 19 КРЕДИТ 60

— 36 000 руб. — учтен НДС со стоимости автомобиля;

ДЕБЕТ 68 субсчет «Госпошлина» КРЕДИТ 51

— 2000 руб. — перечислена госпошлина, в том числе за выдачу свидетельства о регистрации транспортного средства и номерных знаков;

ДЕБЕТ 08 субсчет «Приобретение объектов основных средств» КРЕДИТ 68 субсчет «Госпошлина»

— 2000 руб. — включена в первоначальную стоимость автомобиля сумма госпошлины;

ДЕБЕТ 01 КРЕДИТ 08 субсчет «Приобретение объектов основных средств»

— 202 000 руб. (200 000 + 2000) — автотранспорт принят к учету в составе основных средств;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 36 000 руб. — принят к вычету НДС;

ДЕБЕТ 60 КРЕДИТ 51

— 236 000 руб. — уплачены денежные средства продавцу.

С ноября бухгалтер ежемесячно начисляет амортизацию по данному основному средству проводкой:

ДЕБЕТ 44 КРЕДИТ 02

— 8080 руб. (202 000 руб. : 25 мес.) — начислена амортизация.

Заплатите транспортный налог

По транспортному налогу в течение года нужно перечислять авансовые платежи, если они установлены в региональном законе.

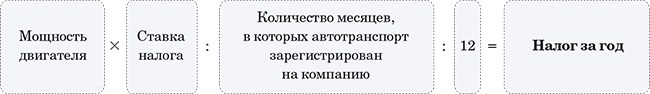

Таким образом, если компания приобрела и поставила на учет в ГИБДД автомобиль в III квартале, то может потребоваться перечислить аванс. Его рассчитывают исходя из мощности двигателя по данным паспорта транспортного средства. Кроме того, нужно учесть коэффициент, равный числу полных месяцев, в течение которых автотранспорт зарегистрирован на компанию, деленному на количество месяцев в отчетном периоде (п. 3 ст. 362 НК РФ). При этом месяц регистрации автотранспорта считается полным месяцем. Таким образом, сумму авансового платежа определите по формуле:

Сумму налога за год рассчитайте по формуле:

По итогам года налог надо заплатить в инспекцию за вычетом авансовых платежей. При расчете налога на прибыль авансовые платежи и сумму транспортного налога учитывайте в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ).

Пример

Воспользуемся условиями примера выше. Допустим, что мощность приобретенного автомобиля составляет 102 л. с., ставка транспортного налога равна 32 руб. Сумма налога за 2014 год составляет 816 руб. (102 л. с. x 32 руб. x 3/12).

В учете бухгалтер отразил начисление и уплату налога:

ДЕБЕТ 44 КРЕДИТ 68 субсчет «Расчеты по транспортному налогу»

— 816 руб. — начислен транспортный налог;

ДЕБЕТ 68 субсчет «Расчеты по транспортному налогу» КРЕДИТ 51

— 816 руб. — перечислен в бюджет транспортный налог.

Данную сумму бухгалтер включил в прочие расходы при расчете налога на прибыль за 2014 год.

Добавим, что авансовые платежи рассчитывают без учета повышающих коэффициентов для дорогостоящих автомобилей (письмо Минфина России от 11 апреля 2014 г. № 03-05-04-01/16508). Эти коэффициенты применяют только по итогам года. Отчетность по транспортному налогу сдают не позднее 1 февраля (п. 3 ст. 363.1 НК РФ). Расчеты налога за квартал составлять не нужно.

Если транспорт зарегистрирован на обособленное подразделение, налог необходимо перечислять по местонахождению этого подразделения (п. 5 ст. 83 НК РФ).

>Автомобиль в компании: принимаем к учету

Покупка авто в организации

Как новые, так и бывшие в употреблении автомобили приобретают по договору купли-продажи. Если организация покупает транспортное средство у юридического лица, то необходимо оформить счет-фактуру и накладную. Кроме того, нужно оформить акт приема-передачи. Можно использовать форму № ОС-1 или свободную. Кто будет составлять акт (продавец или покупатель) зависит от того, новая машина или нет.

На новые автомобили продавец выписывает накладные, но акт по форме № ОС-1 не составляет, поэтому его нужно будет заполнить самостоятельно.

Если же компания приобрела б/у автомобиль у другой организации, то акт должен составить продавец, включив туда не только данные бухучета, но и сведения, необходимые для расчета амортизации в налоговом учете: амортизационную группу, срок полезного использования и фактический срок эксплуатации.

Вместо отдельного акта продавец вправе выдать УПД. В этом случае нужно попросить дополнительно указать амортизационную группу, срок полезного использования, а также фактический период эксплуатации в универсальном документе. Без них придется устанавливать срок полезного использования, как по новым авто, а это невыгодно.

Далее нужно открыть инвентарную карточку по форме № ОС-6. Образцы бланков ОС-1 и ОС-6 можно найти в Постановлении Госкомстата РФ от 21.01.2003 № 7.

Юридические лица и индивидуальные предприниматели, осуществляющие торговлю транспортными средствами в предусмотренном законодательством РФ порядке, не регистрируют транспортные средства, предназначенные для продажи.

Оформление автомобиля

Приобретенное транспортное средство отражается в бухгалтерском учете по первоначальной стоимости, включающей все фактические затраты, связанные с покупкой: сумму, уплаченную поставщику; посреднические вознаграждения; оплату информационных и консультационных услуг; прочие расходы, связанные с приобретением ТС (п. 8 ПБУ 6/01).

Затраты на приобретение ОС отражаются по дебету счета 08 «Вложения во внеоборотные активы», субсчет 08-4 «Приобретение объектов основных средств», в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками».

Сформированная первоначальная стоимость объекта списывается со счета 08, субсчет 08-4, в дебет счета 01 «Основные средства» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н).

Госпошлину за регистрацию машины в ГИБДД лучше включить в первоначальную стоимость машины как в налоговом, так и в бухгалтерском учете. Такие разъяснения есть в письме Минфина России от 29.09.2009 № 03-05-05-04/61. Если списать пошлину единовременно как прочие расходы, то налоговая может обвинить компанию в занижении налога на прибыль. Так как, включив пошлину в первоначальную стоимость автомобиля, компания списывала бы этот расход дольше, через амортизацию.

В случае, если автомобиль взили в кредит, то проценты по кредиту не надо включать в первоначальную стоимость. Их можно учесть в расходах отдельно, как проценты по любым другим долговым обязательствам.

Входной НДС, предъявленный продавцом, тоже не входит в первоначальную стоимость машины. Если организация примет к вычету НДС до регистрации авто в ГИБДД, то существует риск того, что налоговые органы откажут в вычете. Судебная практика по данному вопросу сложилась в пользу налогоплательщиков, но во избежание спора с контролирующими органами целесообразно принимать НДС к вычету после регистрации автомобиля в ГИБДД.

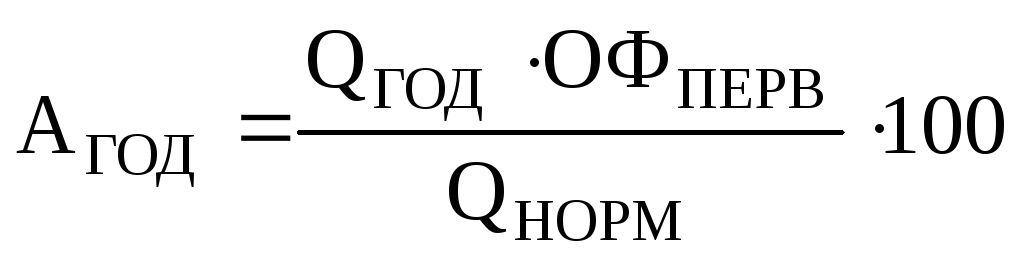

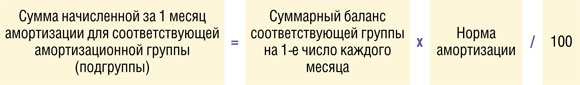

Начисление амортизации по приобретенному ТС начинается с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету (п. 21 ПБУ 6/01). В налоговом учете — с 1-го числа месяца, следующего за месяцем ввода машины в эксплуатацию (п. 4 ст. 259 НК РФ). Расчет годовой суммы амортизационных начислений производится линейным способом на основании первоначальной стоимости объектов и нормы амортизации, определенной исходя из срока их полезного использования.

Установленный срок полезного использования для легковых автомобилей с рабочим объемом двигателя свыше 3,5 литра и высшего класса составляет от 7 до 10 лет включительно (коды 15 3410130 — 15 3410141, для остальных легковых автомобилей — от 3 до 5 лет включительно (код 15 3410010).

Срок полезного использования для грузовиков

| Автомобиль | Срок полезного использования (код ОКОФ) |

|---|---|

| Автомобили грузоподъемностью до 0,5 тонны | Свыше 3 до 5 лет включительно (код 15 3410191) |

| Автомобили грузоподъемностью свыше 0,5 до 5 тонн включительно, дорожные тягачи для полуприцепов (бортовые, фургоны, автомобили-тягачи, автомобили-самосвалы) | Свыше 5 до 7 лет включительно (код 15 3410020) |

| Автомобили грузоподъемностью свыше 5 тонн | Свыше 7 до 10 лет включительно (коды 15 3410195 — 15 3410197) |

| Автомобили-тягачи седельные | Свыше 7 до 10 лет включительно (коды 15 3410210 — 15 3410216) |

Совет: Выберите минимальный срок использования, чтобы не растягивать амортизацию машины, а, наоборот, быстрее списать расходы на ее покупку

Что делать, если вы приобрели б/у авто и в учете продавца он полностью самортизирован?

Тогда срок использования можно установить самостоятельно. Его может определить технический специалист исходя из состояния автомобиля. Не стоит устанавливать короткий срок, чтобы списать стоимость автомобиля быстрее. Если компания будет эксплуатировать машину несколько лет, то при проверке налоговая признает расчет амортизации неверным, а налог заниженным.

Пример

Согласно ОКОФ срок полезного использования автомобиля составляет 5 лет. Первоначальная стоимость легкового автомобиля — 500 650 руб. Годовая норма амортизации равна 20% (100% / 5 лет). Годовая сумма амортизации составляет 100 130 руб. (500 650 руб. x 20%), соответственно месячная — 8344,16 руб. (100 130 руб. / 12 мес.).

В бухгалтерском учете производятся следующие записи:

- Дебет 01, Кредит 08 — 500 650 руб. — автомобиль принят к эксплуатации;

- Дебет 20, 26, 44, Кредит 02 — 8344,16 руб. — начислена месячная сумма амортизации.

Если организация приобрела автомобиль, бывший в эксплуатации, то в налоговом учете согласно п. 12 ст. 259 НК РФ срок полезного использования определятся как разность нормативного срока эксплуатации объекта и срока его фактической эксплуатации. В бухгалтерском учете также можно использовать данный метод для определения срока полезного использования автомобиля. Иными словами, организация может учесть срок полезного использования имущества, в течение которого оно принадлежало предыдущему владельцу.

При расчете налога на прибыль перенос расходов на приобретение автомобиля возможен через амортизацию с применением линейного или нелинейного метода (ст. 259 НК РФ). Делая выбор, бухгалтер должен определить, что важнее: уменьшить налоговую базу по прибыли или упростить себе работу.

Как оформить ОСАГО бухгалтеру

Договор обязательного страхования обычно заключается на один год и в дальнейшем продлевается. Поскольку расходы по страхованию относятся к нескольким периодам, то они отражаются в бухгалтерском учете на счете 97 «Расходы будущих периодов» и их равномерно списывают в течение срока действия договора.

Для целей налогообложения расходы на ОСАГО владельцев транспортных средств включаются в состав прочих расходов в пределах утвержденных тарифов (п. 2 ст. 263 НК РФ).

Для организаций, которые применяют метод начисления, порядок списания расходов указан в п. 6 ст. 272 НК РФ. Если договор заключен на срок, равный отчетному периоду или меньше его, затраты признаются в том отчетном периоде, в котором были оплачены страховые взносы. Когда по условиям договора страхования предусмотрена оплата страхового взноса разовым платежом за срок более одного отчетного периода, то он признается в расходах равномерно в течение срока действия договора.

При использовании кассового метода страховые взносы можно исключить из налогооблагаемой прибыли в тот день, когда они перечислены страховщику (п. 3 ст. 273 НК РФ).

Транспортный налог на авто в компании

По транспортному налогу в течение года нужно перечислять авансовые платежи, если они установлены в региональном законе.

Если компания приобрела и поставила на учет в ГИБДД автомобиль в III квартале, то может потребоваться перечислить аванс. Его рассчитывают исходя из мощности двигателя по данным паспорта транспортного средства. Кроме того, нужно учесть коэффициент, равный числу полных месяцев, в течение которых автотранспорт зарегистрирован на компанию, деленному на количество месяцев в отчетном периоде (п. 3 ст. 362 НК РФ). При этом месяц регистрации автотранспорта считается полным месяцем.

По итогам года налог надо заплатить в инспекцию за вычетом авансовых платежей. При расчете налога на прибыль авансовые платежи и сумму транспортного налога учитывайте в составе прочих расходов (подп. 1 п. 1 ст. 264 НК РФ).

Авансовые платежи рассчитывают без учета повышающих коэффициентов для дорогостоящих автомобилей (письмо Минфина России от 11.04.2014 № 03-05-04-01/16508). Эти коэффициенты применяют только по итогам года. Отчетность по транспортному налогу сдают не позднее 1 февраля (п. 3 ст. 363.1 НК РФ). Расчеты налога за квартал составлять не нужно.

Если транспорт зарегистрирован на обособленное подразделение, налог необходимо перечислять по местонахождению этого подразделения (п. 5 ст. 83 НК РФ).

Принять к учету основное средство в 1С 8.3 можно двумя способами. В данной публикации разберем существующие варианты оприходования ОС в 1С 8.3 и узнаем, когда они используются, а также какие нюансы могут возникнуть в каждом случае.

Как принять ОС к учету в 1С 8.3: стандартный способ

При стандартном способе оформляется два документа для принятия ОС к учету:

- документ Поступление (акт, накладная) вид операции Оборудование;

- документ Принятие к учету ОС;

Рассмотрим особенности заполнения каждого документа и их проведения.

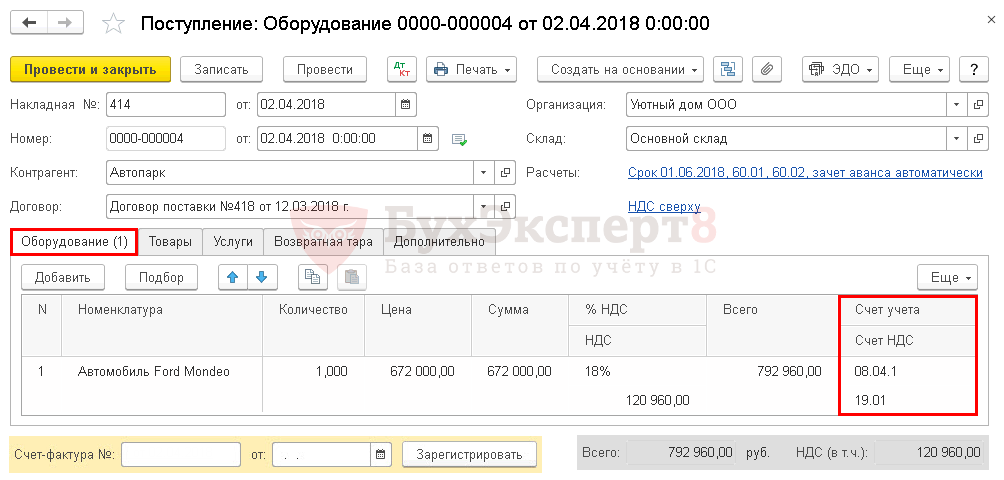

Документ Поступление (акт, накладная) вид операции Оборудование

Оформить оприходование основного средства данным документом можно через:

- Покупки – Покупки – Поступление (акты, накладные) – Поступление – раздел Оборудование;

- ОС и НМА – Поступление основных средств – раздел Поступление оборудования.

Так, например, приобретение автомобиля, который мы планируем использовать на дорогах общего пользования, в 1С Бухгалтерии 8.3 рекомендуется оформлять через стандартный вариант, потому что в первоначальную стоимость авто будут включаться дополнительные затраты — в данном случае пошлина за его регистрацию в органах ГИБДД.

На вкладке Оборудование внесите приобретаемые основные средства и укажите их количество. Объекты основных средств выберите из справочника Номенклатура.

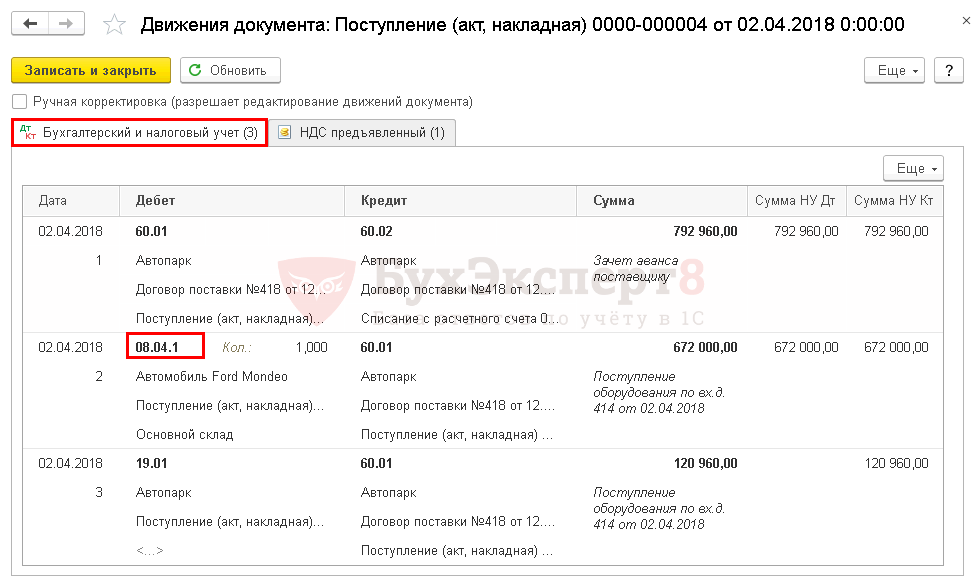

При проведении документа первоначальная стоимость внеоборотного актива будет учитываться на счете 08.04.1 «Приобретение компонентов основных средств», пока не будет введен документ Принятие к учету ОС.

Изучить подробнее:

- Приобретение основного средства: автомобиль;

- Приобретение основного средства с дополнительными расходами на доставку.

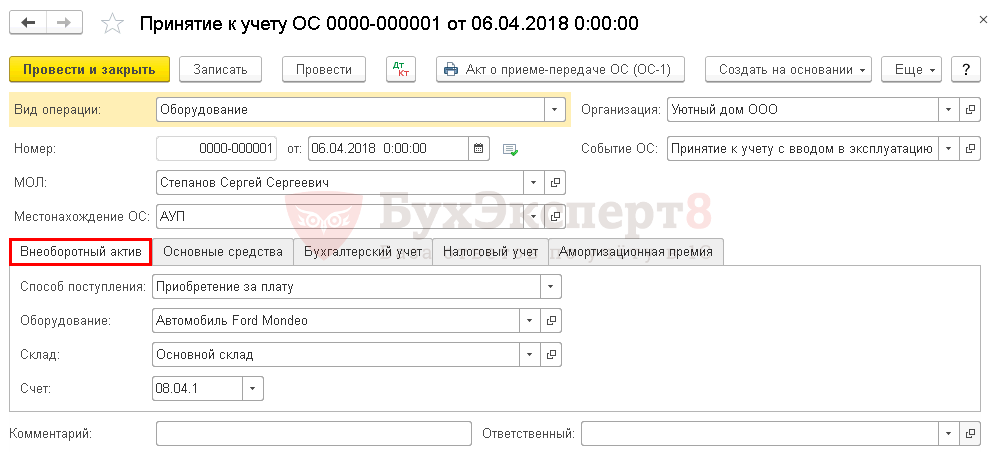

Документ Принятие к учету ОС

Принять к учету основное средство данным документом можно через:

- ОС и НМА – Поступление основных средств – раздел Принятие к учету ОС.

На вкладке Внеоборотный актив укажите данные приобретенного актива до ввода в эксплуатацию:

- Оборудование — внеоборотный актив, вводимый в эксплуатацию; выберите из справочника Номенклатура;

- Основной склад — место хранения оприходованного объекта;

- Счет — счет учета затрат, где формируется первоначальная стоимость объекта.

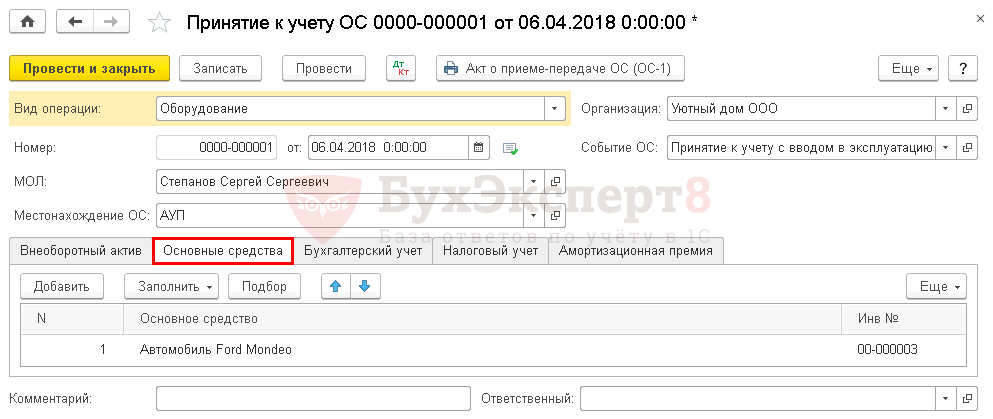

На вкладке Основные средства выберите ОС, вводимые в эксплуатацию, из справочника Основные средства.

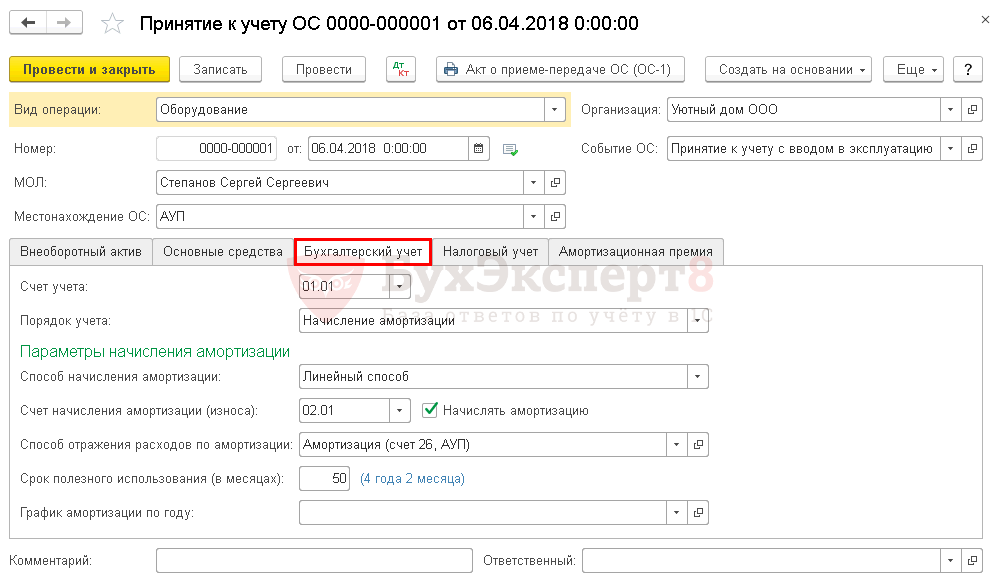

Параметры начисления амортизации, погашения стоимости объектов установите на отдельных вкладках Бухгалтерский учет и Налоговый учет.

На вкладке Бухгалтерский учет укажите:

- Счет учета — счет учета, вводимого в эксплуатацию ОС;

- Порядок учета:

- Начисление амортизации;

- Стоимость не погашается.

При выборе значения Начисление амортизации установите параметры ее начисления.

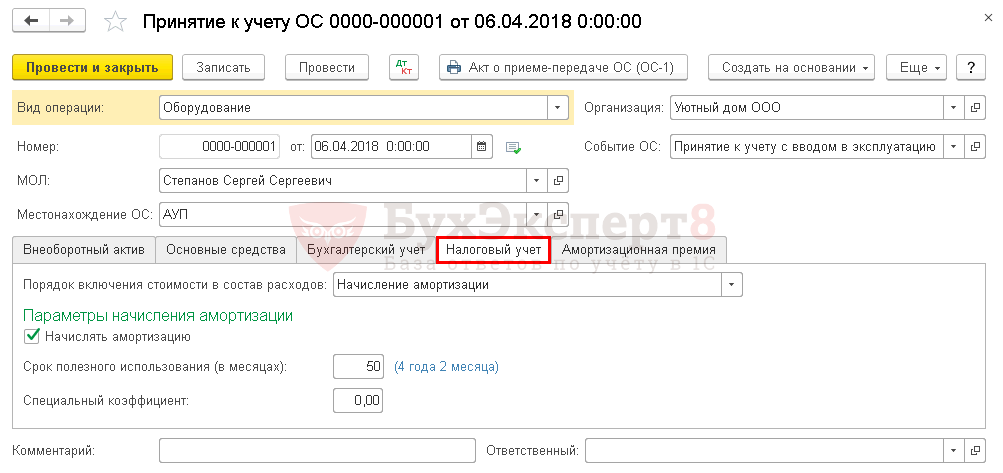

На вкладке Налоговый учет установите Порядок включения стоимости в состав расходов.

В зависимости от порядка учета затрат на приобретение объекта в НУ в поле Порядок включения стоимости в состав расходов можно выбрать:

- Начисление амортизации — для ОС, по которым будет начисляться амортизация;

- Включение в расходы при принятии к учету — для объектов, расходы на приобретение которых единовременно будут учтены в расходах при принятии их к учету;

- Стоимость не включается в расходы — для объектов, расходы на которые не будут учитываться в расходах, уменьшающих налогооблагаемую базу.

Для НУ в документе невозможно выбрать способ начисления амортизации, т.к. его устанавливают в настройках учетной политики и применяют ко всем объектам ОС. В 1С способ устанавливается в блоке Главное – Настройки – Налоги и отчеты – раздел Налог на прибыль.

Для объектов, по которым начисляется амортизация, есть возможность начислить амортизационную премию. Ее параметры задают на отдельной вкладке Амортизационная премия.

Документ формирует проводки:

Изучить подробнее:

- Ввод в эксплуатацию ОС

- Принятие к учету ОС с амортизационной премией

- Принятие к учету ОС, поступившего в счет взноса в УК

- Принятие к учету ОС, не учитываемого в НУ

Как поставить на учет ОС в 1с 8.3: упрощенный способ

При упрощенном способе оформляют единый документ для принятия ОС к учету:

- документ Поступление (акт, накладная) вид операции Основные средства.

Документ Поступление (акт, накладная) вид операции Основные средства

Поставить на учет основное средство данным документом можно через:

- Покупки – Покупки – Поступление (акты, накладные) – Поступление – раздел Основные средства;

- ОС и НМА – Поступление основных средств – раздел Поступление основных средств.

В табличной части отразите приобретаемые объекты из справочника Основные средства. В документе нет возможности указать количество объектов: к учету может быть принята только одна позиция в количестве одного объекта. Одинаковые позиции основных средств добавьте в справочник Основные средства отдельными позициями и разграничьте их по определенным признакам, например, по рабочим местам (РМ).

По параметрам начисления амортизации, погашения стоимости объектов есть возможность указать только:

- Способ отражения расходов по амортизации в шапке документа — единый для всех вводимых объектов;

- Срок службы в табличной части — срок полезного использования, который установите одинаковый для НУ и БУ, конкретно по каждому объекту.

1С Бухгалтерия 8.3 сама в налоговом учете определяет порядок погашения стоимости приобретенного объекта:

- если стоимость объекта не более 100 000 руб., затраты на приобретение единовременно включаются в расходы;

- если стоимость объекта более 100 000 руб., то будет начисляться амортизация, согласно способу, установленному в учетной политике по НУ.

Независимо от Счета учета в табличной части документа, затраты на приобретение ОС будут автоматически учитываться на счете 08.04.2 «Приобретение основных средств», а потом списываться на Счет учета, установленный в документе.

В налоговом учете объекты, стоимость которых не более 100 000 руб., к амортизируемому имуществу не относятся, их стоимость включите в расходы единовременно при принятии к учету. В этом случае при проведении документа стоимость объекта в налоговом учете будет списана на счет затрат с аналитикой, автоматически проставляемой программой следующим образом:

- Счет затрат — счет, установленный для начисления амортизации в БУ, заданный в поле Способ отражения расходов по амортизации;

- Статья затрат — предопределенная статья Неамортизируемое имущество справочника Статьи затрат.

Проверьте себя! Пройдите тест:

- Тест № 50. Приобретение основного средства с дополнительными расходами на доставку

- Тест № 44. Приобретение основных средств на кредитные средства

- Тест № 42. Реализация основного средства с убытком

- Тест № 41. Принятие к учету основного средства с амортизационной премией

- Тест № 33. Приобретение основного средства: автомобиль

- Тест № 16. Документ Принятие к учету ОС

См. также:

- Учет основных средств в 1С 8.3: пошаговая инструкция

- Инвентаризация в 1С 8.3 Бухгалтерия 3.0

- Инвентарная карточка учета объекта основных средств в 1С 8.3

- Как оприходовать основные средства в 1С 8.3: пошаговая инструкция

- Ввод начальных остатков в 1С 8.3 Бухгалтерия 3.0 вручную: пошаговая инструкция

- Продажа основного средства в 1С 8.3: пошаговая инструкция

- Реализация основного средства с убытком

- Как исправить наименование ОС в 1С?

- Как отразить восстановление НДС с остаточной стоимости ОС при переходе на УСН?

- Как НДС со счета 19.01 «НДС при приобретении основных средств» перевести на счет 68.02?

- Показывать ли в имущественной отчетности движимые объекты?

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

- Порядок учета основных средств: законодательство

- Варианты поступления основного средства

- Приобретение недвижимого имущества

- Приобретение основного средства: автомобиль

- Неотделимые улучшения в арендованное имущество с согласия арендатора, но без компенсации

- Приобретение и ввод в эксплуатацию основных средств стоимостью более 40 тыс.руб., но менее 100 тыс. руб.

- Приобретение ОС по договору в у.е.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Классификация и оценка автомобилей

Исходя из положений ПБУ 6/01 «Учет основных средств», утвержденного приказом Минфина РФ от 30.03.2001 № 26н, автомобиль относится к основным средствам (ОС). Исключением являются автомобили, приобретенные для перепродажи (тогда они являются товаром) и автомобили, произведенные на предприятии (тогда они учитываются как готовые изделия).

О том, какое имущество относится к основным средствам предприятия, узнайте .

Для учетных целей автомобили как ОС подразделяются по следующим признакам:

- В зависимости от цели использования в деятельности предприятия: производственные или непроизводственные.

- В зависимости от степени использования: находящиеся в запасе, в эксплуатации, на консервации, в аренде.

- В зависимости от принадлежности: собственные и арендованные.

Перед тем как оприходовать поступивший автомобиль на счете 01 «Основные средства», все сопутствующие затраты бухгалтер аккумулирует на счете 08 «Вложения во внеоборотные активы». Накопленные на счете 08 затраты бухгалтер списывает в дебет счета 01 при приведении автомобиля в состояние, в котором его можно использовать.

К учету данный вид имущества принимается по первоначальной стоимости. Она определяется в момент ввода в эксплуатацию и остается неизменной на протяжении всего периода нахождения на предприятии.

В зависимости от источника поступления автомобиля первоначальной его стоимостью будет являться:

- При покупке — стоимость, определенная договором купли-продажи (без НДС), включая стоимость: информационных услуг; услуг, связанных с приобретением, доставкой; расходов посредников; таможенных и прочих пошлин и сборов; процентов по кредиту.

Пример

ООО «Фортуна» приобрело в автосалоне новую машину марки Ford стоимостью 1 200 000 руб. без НДС

Государственная пошлина, уплаченная за регистрацию автомобиля, составила 2 000 руб.

Бухгалтер «Фортуны» оформил следующие проводки:

- перечислена оплата автосалону за автомобиль: Дт 60 Кт 51 — 1 200 000 руб.;

- автомобиль поступил от автосалона: Дт 08 Кт 60 — 1 200 000 руб.;

- ООО «Фортуна» перечислило с р/с государственную пошлину: Дт 68 Кт 51 — 2 000 руб.;

- затраты на оплату пошлины учтены при определении первоначальной стоимости: Дт 08 Кт 68 — 2 000 руб.

- автомобиль введен в эксплуатацию: Дт 01 Кт 08 — 1 202 000 руб.

- При внесении в счет вклада в уставный капитал — стоимость автомобиля по заключению оценщика.

Пример

Участник ООО «Стиль» Борисов П. П. осуществил взнос в уставной капитал ООО автомобилем Volvo. В представленном Борисовым акте независимого оценщика автомобиль был оценен в 800 000 руб.

Бухгалтер предприятия выполнит следующие действия:

- отражена задолженность Борисова по оплате доли в уставном капитале: Дт 75 Кт 80 — 800 000 руб.;

- Борисовым передан в качестве оплаты доли автомобиль Volvo: Дт 08 Кт 75 — 800 000 руб.;

- полученный автомобиль введен в эксплуатацию: Дт 01 Кт 08 — 800 000 руб.

- При получении безвозмездно — рыночная цена автомобиля на дату его принятия к учету и стоимость услуг по его доставке, постановке на регистрационный учет и подготовке к использованию.

Для определения рыночной цены передаваемого объекта можно воспользоваться информацией, содержащейся в СМИ, данными органов статистики, организаций-изготовителей, ценами, определенными в экспертных заключениях.

Пример

ООО «Солнышко» по договору дарения получило от единственного участника автомобиль LADA Granta стоимостью 250 000 руб.

В автосервисе был произведен ремонт LADA Granta на сумму 52 000 руб.

Государственная пошлина составила 2 500 руб.

Бухгалтер ООО ввел автомобиль в эксплуатацию в следующем порядке:

- Дт 08 Кт 98 — 250 000 руб. — от единственного участника получен LADA Granta в безвозмездном порядке;

- Дт 08 Кт 60 — 52 000 руб. — расходы на авторемонт отражены в учете;

- Дт 68 Кт 51 — 2 500 руб. — с расчетного счета ООО оплачена пошлина;

- Дт 08 Кт 68 — 2 500 руб. — расходы вошли в состав первоначальной стоимости LADA Granta;

- Дт 01 Кт 08 — 304 500 руб. — технически готовый автомобиль введен в эксплуатацию.

- При передаче по договору мены — стоимость ценностей, которые подлежат передаче или уже переданы в оплату стоимости автомобиля.

При невозможности установления стоимости ценностей она определяется по аналогии с тождественными (п. 11 ПБУ 6/01).

Пример

ООО «Альфа» отгрузило ООО «Станин» бытовую технику на сумму 1 416 000 руб., в том числе НДС — 216 000 руб.

Согласно договору мены «Станин» в оплату поставленной бытовой техники передал «Альфе» автомобиль Nissan.

Эти операции бухгалтер «Альфы» отразит так:

- Дт 62 Кт 90 — 1 416 000 руб. — показана задолженность ООО «Станин» за реализованную бытовую технику;

- Дт 90.3 Кт 68 — 216 000 руб. — отражен НДС в составе выручки, подлежащей получению от ООО «Станин»;

- Дт 08 Кт 60 — 1 200 000 руб. — от ООО «Станин» поступил автомобиль Nissan по договору мены;

- Дт 19 Кт 60 — 216 000 руб. — отражен входящий НДС;

- Дт 68 Кт 19 — 216 000 руб. — НДС по счету-фактуре ООО «Станин» принят к вычету;

- Дт 60 Кт 62 — 1 416 000 руб. — осуществлен зачет взаимных обязательств ООО «Альфа» и ООО «Станин» по договору мены;

- Дт 01 Кт 08 — 1 200 000 руб. — Nissan введен в эксплуатацию.

Документальное оформление и аналитический учет поступления автомобиля

Срок полезного использования автомобиля в месяцах определяется на основании классификатора ОС.

С классификатором ОС можно ознакомиться .

С 1 января 2017 года единым нормативным документом для принятия к учету ОС будет являться классификатор основных фондов ОК 013-2014.

При поступлении автомобиля на предприятие за ним закрепляется инвентарный номер, который остается неизменным на протяжении всего срока службы автомобиля на данном предприятии. При последующем выбытии автомобиля этот номер для учета других ОС использованию не подлежит.

Поступление автомобиля оформляется актом приемки-передачи ОС-1 или самостоятельно разработанной и утвержденной формой. Акт составляется на каждый автомобиль с обязательным приложением технической документации.

Учет автомобилей на предприятии должен быть осуществлен в аналитике по каждой классификационной группе, по месту нахождения и по источникам приобретения. Данный порядок учета обеспечивается данными, содержащимися на карточках, открываемых для каждого инвентарного объекта, и синтетическим учетом по счету 01. Типовой формой карточки является форма ОС-6.

Предприятиям, имеющим небольшое количество ОС, разрешается вести их учет в инвентарной книге по местам учета и классификационным группам.

Итоги

При постановке на учет автомобиля необходимо особо уделять внимание правильному формированию его стоимости и документальному оформлению.

Организация применяет общую систему налогообложения (доходы и расходы признаются методом начисления).

Организацией 20.11.2018 был приобретен автомобиль. 21.11.2018 автомобиль поставили на учет, получили госномера и ввели автомобиль в эксплуатацию. Также 21.11.2018 на автомобиль были куплены чехлы и коврики. Приобретенные 21.11.2018 чехлы и коврики были переданы в эксплуатацию 30.11.2018. 30.11.2018 на автомобиль был установлен видеорегистратор, камера заднего вида, подкрылки с шумоизоляцией и затонированы стекла.

Как учесть вышеуказанные затраты в бухгалтерском и налоговом учете? Нужно ли их включить в стоимость автомобиля?

18 января 2019

Рассмотрев вопрос, мы пришли к следующему выводу:

Порядок учета расходов на приобретение и установку дополнительного оборудования на автомобиль как в бухгалтерском, так и в налоговом учете Организация вправе определить самостоятельно.

Включить в первоначальную стоимость автомобиля данные затраты можно в случае, если дооборудование произведено не позже ввода автомобиля в эксплуатацию. Если автомобиль дооборудован уже после ввода его в эксплуатацию, связанные с этой операцией затраты могут быть учтены в составе материальных либо прочих расходов.

Вместе с тем единовременное признание рассматриваемых затрат в налоговом учете влечет некоторые риски.

Подробнее смотрите ниже.

Обоснование вывода:

Бухгалтерский учет

Порядок бухгалтерского учета расходов на приобретение дополнительного оборудования на автомобиль Организация вправе определить самостоятельно.

В соответствии с п. 6 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01) единицей бухгалтерского учета основных средств (далее — ОС) является инвентарный объект, то есть:

— объект со всеми приспособлениями и принадлежностями;

— или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций;

— или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы.

Комплекс конструктивно сочлененных предметов представляет собой один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

С одной стороны, такое имущество, как чехлы, коврики, камера заднего вида, подкрылки с шумоизоляцией, тонировочная пленка, самостоятельно (без установки на автомобиль) не может выполнять свои функции. Поэтому, на наш взгляд, подобные активы в принципе могут быть приняты к учету вместе с автомобилем в качестве единого инвентарного объекта — автомобиля.

Заметим, что сам по себе тот факт, что отдельные виды дополнительного оборудования могут быть сняты с одной машины и установлены на другую, не дают достаточных оснований для учета их в качестве самостоятельных объектов ОС. Исключение из приведенного вами списка оборудования, по нашему мнению, составляет видеорегистратор, который способен выполнять свои функции самостоятельно и, следовательно, может быть учтен в качестве отдельного инвентарного объекта.

Вместе с тем наличие у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, позволяет каждую такую часть учитывать как самостоятельный инвентарный объект (абзац 2 п. 6 ПБУ 6/01, письмо Минфина России от 18.11.2016 N 03-03-06/1/67863).

Схожей позиции придерживаются и судьи (смотрите, например, постановления ФАС Северо-Кавказского округа от 04.02.2011 по делу N А32-44414/2009, ФАС Поволжского округа от 26.01.2010 по делу N А65-8600/2009, ФАС Уральского округа от 03.12.2007 N Ф09-9180/07-С3).

При этом положения ПБУ 6/01 не конкретизируют конкретный уровень существенности. Поэтому полагаем, что Организация вправе определить данный критерий самостоятельно. Если Организация посчитает, что сроки полезного использования дополнительного оборудования существенно отличаются от срока полезного использования автомобиля, то указанные активы можно учесть как самостоятельные инвентарные объекты.

Напомним, что активы, в отношении которых выполняются условия для принятия их к бухгалтерскому учету в качестве ОС и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (абзац 4 п. 5 ПБУ 6/01). Стоимость активов, принятых к учету в качестве МПЗ, в бухгалтерском учете списывают единовременно при передаче в эксплуатацию (п. 93 Методических указаний по бухгалтерскому учету материально-производственных запасов (утв. приказом Минфина России от 28.12.2001 N 119н)).

В анализируемой ситуации, полагаем, также необходимо учитывать, что указанные Вами активы и выполненные работы нельзя рассматривать в качестве затрат по доведению объекта ОС до состояния, пригодного к эксплуатации. Очевидно, что автомобиль в состоянии выполнять свои функции и без видеорегистратора, тонировки, ковриков и прочего дополнительного оборудования.

При этом правила бухгалтерского учета не содержат запрета и на учет рассматриваемых затрат на доукомплектацию автомобиля единовременно в составе прочих расходов. Поэтому полагаем, что в отношении рассматриваемого дополнительного оборудования имеются также предпосылки для учета стоимости его приобретения и установки единовременно в составе прочих расходов в соответствии с п. 12 ПБУ 10/99 «Расходы организации».

Относительно возможности включения расходов на дополнительное оборудование автомобиля в его первоначальную стоимость отметим следующее.

Как следует из положений п.п. 7 и 8 ПБУ 6/01, ОС принимаются к бухгалтерскому учету по первоначальной стоимости, которой признается сумма фактических затрат организации на приобретение, сооружение и изготовление ОС, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ). При этом перечень затрат на приобретение, сооружение и изготовление ОС фактически является открытым.

До момента ввода автомобиля в эксплуатацию затраты на его приобретение отражаются на счете 08 «Вложения во внеоборотные активы». Сформированная первоначальная стоимость автомобиля, подтвержденная документами, оформленными в установленном порядке, переносится при его вводе в эксплуатацию с кредита счета 08 в дебет счета 01 «Основные средства».

Очевидно, что первоначальная стоимость транспортного средства формируется при его приобретении до момента начала его использования (до ввода в эксплуатацию). Поэтому полагаем, что дополнительные затраты, связанные с дооборудованием автомобиля, могут формировать его первоначальную стоимость только в случае, если такое дооборудование произведено не позже ввода автомобиля в эксплуатацию.

Если автомобиль дооборудован уже после ввода его в эксплуатацию, Организация, с учетом изложенного выше, может учесть связанные с этой операцией затраты в составе материальных (при передаче в эксплуатацию «малоценных» объектов ОС) либо прочих расходов.

Налог на прибыль

Если автомобиль приобретен для использования в деятельности Организации, направленной на получение дохода, то для целей исчисления налога на прибыль он признается амортизируемым имуществом (п. 1 ст. 256 НК РФ).

Согласно п. 1 ст. 257 НК РФ первоначальная стоимость автомобиля в общем случае определяется как сумма расходов на его приобретение, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением НДС.

Соответственно, стоимость установленного на автомобиль дополнительного оборудования и работ по его монтажу (осуществленных до начала ввода данного ОС в эксплуатацию) может быть включена в первоначальную стоимость автомобиля в налоговом учете.

При этом изменение первоначальной стоимости ОС в соответствии с п. 2 ст. 257 НК РФ имеет место, в частности, в случаях дооборудования, реконструкции, модернизации. По мнению специалистов Минфина России (письмо от 21.02.2012 N 03-03-06/1/94), если в результате установки дополнительного оборудования на автомобиль произошло изменение технологического, служебного назначения объекта, связанное с повышенными нагрузками и (или) другими новыми качествами, то соответствующие работы следует квалифицировать для исчисления налога на прибыль организаций как дооборудование (то есть увеличивать первоначальную стоимость).

В то же время, как показывает арбитражная практика, налоговые органы нередко предъявляют претензии, если расходы, подобные рассматриваемым, учтены налогоплательщиками единовременно, а не включены в стоимость амортизируемого имущества.

В свою очередь, судьи считают, что такие затраты налогоплательщик вправе единовременно признать в составе расходов (смотрите, например, постановления ФАС Северо-Кавказского округа от 18.05.2009 N А53-12937/2008-С5-27, ФАС Северо-Западного округа от 09.06.2008 N А05-12045/2007, ФАС Восточно-Сибирского округа от 21.06.2007 N А33-15634/04-С3-Ф02-3458,3474/2007, ФАС Уральского от 21.03.2007 N Ф09-11047/06-С3).

С нашей точки зрения, установка рассматриваемого оборудования не изменяет ни служебное, ни технологическое назначение автомобиля (не увеличивается его мощность, скоростные показатели, и т.п.), поэтому такие расходы могут быть признаны в налоговом учете единовременно в составе прочих расходов (как расходы на содержание служебного транспорта) либо в составе материальных расходов в том отчетном периоде, в котором они имели место (пп. 11 п. 1 ст. 264, пп. 3 п. 1 ст. 254, ст. 272 НК РФ). Однако само наличие судебной практики говорит о том, что полностью исключить вероятность возникновения налоговых рисков при следовании такой позиции мы не можем.

Кроме того, обратим внимание, что отдельные виды расходов на оборудование автомобиля (например, тонировку стекол, установку видеорегистратора) налоговые органы могут посчитать необоснованными*(1).

Рекомендуем дополнительно ознакомиться со следующими материалами:

— Энциклопедия решений. Учет «малоценных» основных средств;

— Энциклопедия решений. Бухгалтерский учет малоценных основных средств в качестве МПЗ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Ответ прошел контроль качества

11 декабря 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

————————————————————————

*(1) Подробнее смотрите в следующих материалах:

— Вопрос: Организация приобрела автомобиль. В день покупки он был доукомплектован: были установлены магнитола, ксеноновые фары, приобретена и наклеена пленка тонировочная, приобретены коврики в салон и багажник. Доукомплектацию проводила сторонняя организация, не являющаяся продавцом автомобиля. На момент доукомплектации автомобиль не был принят к учету в составе основных средств. Увеличивают ли первоначальную стоимость автомобиля понесенные организацией расходы на его доукомплектацию в целях исчисления налога на прибыль и ведения бухгалтерского учета? (ответ службы Правового консалтинга ГАРАНТ, август 2014 г.);

— Вопрос: Организация оснащает свои автомобили видеорегистраторами и радарами-детекторами (для обнаружения сигналов с целью предотвратить нарушение водителем правил дорожного движения). Также организация приобретает мобильные телефоны для использования сотрудниками в рабочее время в служебных целях. Может ли организация в своих расходах для уменьшения налога на прибыль учесть покупку видеорегистратора, радара для автотранспортного средства, используемого в производственной деятельности организации, а также покупку сотовых телефонов для своих сотрудников? (ответ службы Правового консалтинга ГАРАНТ, февраль 2017 г.).