- от автора admin

При заполнении расчета по форме 6-НДФЛ у бухгалтера часто возникают сомнения в правильности отражения той или иной выплаты. В нашей статье мы подробно разберем, как отражается больничный в 6-НДФЛ при различных сроках его оформления и оплаты.

1. Законодательство об отражении в отчетности больничного листа

2. Отражение больничного в 6-НДФЛ (раздел 1)

3. Отражение больничного в 6-НДФЛ (раздел 2)

4. Больничные пример заполнения в 6-НДФЛ

1. Законодательство об отражении в отчетности больничного листа

Больничный лист может быть предъявлен работником для оплаты не позднее 6 месяцев со дня восстановления работоспособности.

Бухгалтер в течение 10 дней обязан исчислить пособие по больничному листу. В регионах, где действует пилотный проект ФСС по прямым выплатам пособий, в этот же срок необходимо передать сведения / документы в региональное отделение ФСС.

Оплата больничного листа должна быть произведена в ближайший день выплаты зарплаты в организации.

Такой порядок предусмотрен Федеральным законом от 29.12.2006 г. № 255-ФЗ (статьи 12, 15).

Согласно статье 223 Налогового Кодекса (НК РФ) датой получения дохода в виде оплаты больничного листа в целях исчисления НДФЛ является дата фактической выплаты пособия. Удержать НДФЛ необходимо непосредственно при выплате (статья 226 НК РФ), а перечислить НДФЛ в бюджет можно до конца месяца, в котором произведена оплата больничного.

Между датой отражения в бухгалтерском учете начисления пособия и его выплатой может пройти несколько дней, указанные даты могут оказаться не только в разных месяцах, но и в разных отчетных периодах. Именно к таким, так называемым переходящим больничным нужно относиться особенно внимательно.

Напомним, что с пособия по беременности и родам НДФЛ не удерживается (статья 217 НК РФ). Соответственно, такой больничный лист в 6-НДФЛ отражать не нужно.

Если при этом работодатель производит доплату до фактического заработка, такие выплаты в 6-НДФЛ отражаются, заполнение раздела 2 6-НДФЛ при этом производится по правилам прочих выплат:

-

в строке 100 — указывается дата получения доплаты (пособия, увеличенного на сумму доплаты),

-

строка 110 — будет равняться строке 100,

-

в строке 120 — указывается день, следующий за днем выплаты.

О таких правилах ФНС проинформировала письмом от 01.08.2016 № БС-4-11/13984@.

2. Отражение больничного в 6-НДФЛ (раздел 1)

Больничный лист в 6-НДФЛ в разделе 1 отражается только после его фактической оплаты.

Сумма дохода отражается в графе 020, исчисленного налога – в строке 040, удержанного налога – в строке 070.

Пример 1

Работник принес в бухгалтерию больничный лист 10 июня 2019. Время временной нетрудоспособности – с 19 по 24 мая 2019 г. Бухгалтер начислил выплаты по больничному 11 июня. Так как один день выплаты зарплаты (10 июня) уже миновал, бухгалтер запланировал оплату больничного в день второй выплаты зарплаты (25 июня), что и было произведено. Как отразить данный больничный лист в 6-НДФЛ?

Решение

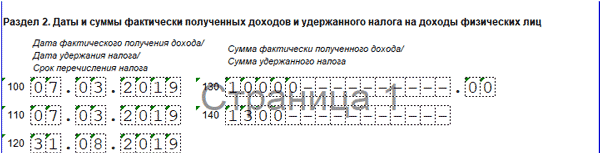

Графы 020, 040, 070 раздела 1 будут заполнены во 2 квартале 2019 года. Крайний срок перечисления удержанного с зарплаты НДФЛ по законодательству приходится на последний день месяца (статья 223 НК РФ). Но последний день месяца в июне 2019 года был воскресенье, значит, срок уплаты в бюджет был перенесен на 01 июля. А это уже другой отчетный период.

Поэтому в нашем случае раздел 2 формы 6-НДФЛ не заполняется во 2 квартале 2019 года, но должен быть заполнен в 3-м квартале 2019 года. Как отразить больничный в 6-НДФЛ в 1С Бухгалтерия 8 ред. 3.0 смотрите в видео:

3. Отражение больничного в 6-НДФЛ (раздел 2)

Больничный в 6-НДФЛ в разделе 2 отражается по следующим правилам:

-

в строке 100 – указывается дата фактической выплаты дохода в виде пособия,

-

в строке 110 – указывается та же дата в качестве даты удержания дохода,

-

в строке 120 – крайний срок перечисления НДФЛ с больничного (последний день месяца, либо первый рабочий день следующего месяца, если последний день месяца приходится на выходной или праздничный день),

-

в строке 130 – сумма оплаты больничного,

-

в строке 140 – НДФЛ, удержанный с больничного.

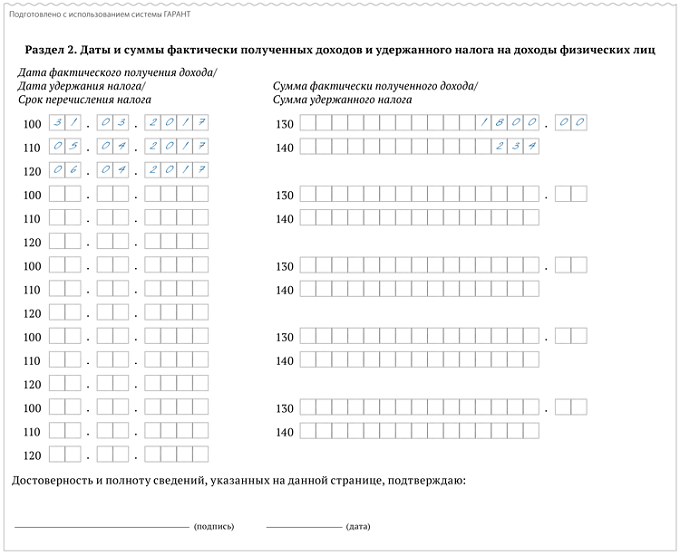

Пример 2

Заполнить раздел 2 формы 6-НДФЛ по условиям примера 1.

Решение

В разделе 2 6-НДФЛ за 3 квартал 2019 г. необходимо указать:

-

строка 100 – 25.06.2019

-

строка 110 – 25.06.2019

-

строка 120 – 01.07.2019

4. Больничные пример заполнения в 6-НДФЛ

Рассмотрим еще два примера отражения больничного в 6-НДФЛ.

Пример 3

Пособие по больничному начислено 28.06.2019. Выплачено – 10.07.2019. Нужно ли данные по больничному включать в 6-НДФЛ за 2 квартал 2019 года?

Решение

Нет, начисление пособия в 6-НДФЛ не отражается как дата получения дохода. Обязанность отразить больничный в 6-НДФЛ возникает в дату выплаты пособие – в июле 2019 года, соответственно в отчетности за 3 квартал.

Пример 4

Во 2 квартале 2019 г. выплачены пособия по больничным:

-

25.04.2019 — 12 394,36 руб. (НДФЛ — 1 611 руб.),

-

08.05.2019 — 6 236,84 руб. (НДФЛ — 811 руб.),

-

25.06.2019 — 7 935,53 руб. (НДФЛ — 1 032 руб.).

НДФЛ с этих пособий перечислен в бюджет в день выплаты пособий.

28.06.2019 начислено пособие 13 935,07 руб., которое выплачено 10.07.2019.

Необходимо отразить выплаченные пособия в 6-НДФЛ.

Решение

Общая сумма пособий, выплаченных за 2 квартал 2018 г., — 26 566,73 руб. (12 394,36 руб. + 6 236,84 руб. + 7 935,53 руб.), НДФЛ с них 3 454 руб. (1 611 руб. + 811 руб. + 1 032 руб.).

В 6-НДФЛ за 2 квартал 2019 г. больничные будут отражены так:

Пособие, выплаченное 25.06.2019, в раздел 2 6-НДФЛ за 2 квартал 2019 г. включаться не должно, ведь крайний срок по выплате НДФЛ с него приходится на выходной, и будет перенесен на 01.07.2019. Пособие необходимо отразить в разделе 2 6-НДФЛ за 3 квартал 2019 г.

Такой подход подтвержден в Письме ФНС России от 13.03.2017 № БС-4-11/4440@.

Пособие, выплаченное 10.07.2019, хотя оно и начислено 28.06.2019, в 6-НДФЛ за 2 квартал 2019 г. не отражается. В этом случае будут заполняться разделы 1 и 2 6-НДФЛ за 3 квартал 2019 г.

Отражение переходящих больничных в 6-НДФЛ в 3 квартале 2019 года:

Содержание

- НДФЛ: срок уплаты по больничным листам в 2018–2019 годах

- Особенности переходящего больничного листа: отражение в декларации 6-НДФЛ

- Сроки для уплаты больничных

- Отражение в отчете 6-НДФЛ операций по обработке больничного листа

- Переходящий больничный лист: как отразить в отчете 6-НДФЛ

- Больничный в 6-НДФЛ

- Отражение больничных в 6-НДФЛ

- Как заполнить раздел 1 расчета 6-НДФЛ

- Пример заполнения 6-НДФЛ за период, в котором был больничный лист

- Как показать больничный в 6-НДФЛ

- Как отразить в 6-НДФЛ переходящий больничный

- Памятка по срокам для больничных выплат

- Порядок назначения и выплаты пособия

- Особенности исчисления и удержания НДФЛ при выплате больничных

- Отражение выплаты больничных в отчетности 6-НДФЛ

- Перерасчет пособия в 6-НДФЛ и 2-НДФЛ

НДФЛ: срок уплаты по больничным листам в 2018–2019 годах

Согласно п. 1 ст. 217 НК РФ пособие по временной нетрудоспособности (ПВН) следует облагать подоходным налогом. Однако существует также норма, исходя из которой НДФЛ не удерживается из пособия по беременности и родам, несмотря на то, что больничный выдается и в этом случае тоже.

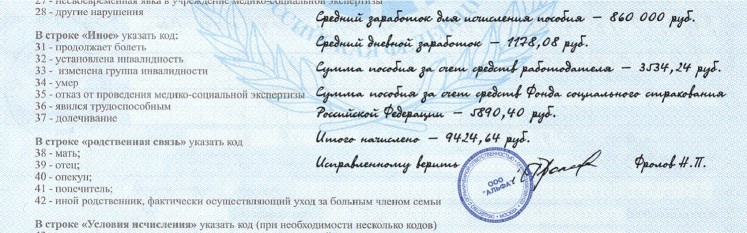

О правилах внесения данных по расчету ПВН в больничный читайте в статье «Пример заполнения больничного листа работодателем».

Все сроки, которые должен соблюдать работодатель при оформлении больничных листов и выплат по ним, определены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ (п. 1 ст. 15).

Они таковы:

- в течение 10 дней после получения больничного от своего сотрудника работодатель осуществляет расчет ПВН;

- в день выдачи заработной платы, ближайшей к моменту расчета ПВН, выплачиваются и суммы начисленного пособия.

Подробнее о расчете больничного см. .

В тот день, когда доход в виде ПВН фактически выплачен, он для целей обложения НДФЛ считается полученным (подп. 1 п. 1 ст. 223 НК РФ) и с него исчисляется и удерживается НДФЛ (п. 3, 4 ст. 226 НК РФ). Таким образом, между ПВН и зарплатой существует принципиальное различие в определении даты получения дохода для отражения в форме 6-НДФЛ:

- для зарплаты он соответствует последнему дню месяца, за который осуществлено ее начисление (п. 2 ст. 223 НК РФ);

- для ПВН он совпадает с днем выплаты, и то обстоятельство, что фактически расчет величины пособия произведен раньше, значения не имеет (письмо ФНС России от 25.01.2017 № БС-4-11/1249@, от 01.08.2016 № БС-4-11/13984).

Разными будут и сроки уплаты налога (п. 6 ст. 226 НК РФ):

- с зарплаты налог надо перечислить в ближайший следующий за выплатой рабочий день;

- для оплаты налога с ПВН срок соответствует последнему дню месяца выплаты пособия.

Таким образом, ПВН может выплачиваться одновременно с выплатой зарплаты (т. е. с ее оплатой за 1 или 2 половину месяца), но даты получения дохода и сроки для уплаты налога по пособию и зарплате будут определяться по разным принципам.

О том, насколько правомерно зарплату, выдаваемую за 1 половину месяца, называть авансом, читайте в статье «Как выплачивается аванс — новые правила и порядок выплат».

Особенности переходящего больничного листа: отражение в декларации 6-НДФЛ

Различия в порядке признания дохода приводят к тому, что:

- Данные по зарплате, как правило, оказываются попадающими в разные месяцы, поскольку она начисляется в одном месяце, а выплачивается обычно в другом. На границе отчетных периодов вследствие этого данные по зарплате за последний месяц отчетного квартала попадут в раздел 1 (т. е. в начисления), а в разделе 2 (по дате выплаты) будут показаны только в следующем периоде.

- Данные по ПВН чаще всего оказываются привязанными к одному отчетному периоду. Вызвано это тем, что срок оплаты налога законодательно увязан с месяцем выплаты дохода в виде пособия.

Однако для сроков оплаты налога с больничных тоже возможны переходы на другой месяц, в т. ч. и на границе отчетных периодов. Возникает это в случаях, когда последнее число месяца оказывается выходным днем. Перенос на ближайший следующий за выходным рабочий день (согласно правилу, установленному п. 7 ст. 6.1 НК РФ) автоматически означает смещение срока уплаты на другой месяц, а если этот месяц относится к следующему отчетному периоду, то и на другой период отчета. Связано это с тем, что датой завершения операции по выплате дохода считается последняя из относящихся к ней дат (письмо ФНС России от 21.07.2017 № БС-4-11/14329@).

Таким образом, в случае переноса срока оплаты налога данные по ПВН, вносимые в строки 100–140 раздела 2, попадут в отчет, относящийся уже к следующему периоду. Но в разделе 1 их следует показать в периоде фактической выплаты, внеся соответствующие цифры в строки 020, 040 и 070 (письмо Минфина от 13.03.2017 № БС-4-11/4440@).

Пример 2

Работник компании отсутствовал на работе по болезни с 17 по 27 декабря 2018 года. Вышел он на работу 28 декабря и в этот же день отдал в бухгалтерию больничный лист.

В тот же день ему произведено начисление пособия в сумме 20 500 руб. Выплата была осуществлена в день выдачи аванса по заработной плате — 29.12.2018.

Срок оплаты налога с пособия истекает 31.12.2018, т. е. в день, совпадающий с выходным. Поэтому он переносится на 09.01.2019.

Отразить эту операцию придется в 2 отчетах:

- За 2018 год. Там данные о ПВН появятся только в строках раздела 1 в следующих суммах:

|

Строка |

Значение |

|

20 500 |

|

|

2 665 |

|

|

2 665 |

- За 1 квартал 2019 года. Данные по ПВН в этом отчете будут включены только в строки раздела 2:

|

Строка |

Значение |

|

20 500 |

|

|

2 665 |

Пример отражения «переходящих» отпускных, для которых действуют те же правила уплаты налога, что и для больничных, смотрите в статье «Как правильно отразить в форме 6-НДФЛ отпускные?».

Сроки для уплаты больничных

Пункт 1 статьи 217 НК РФ повествует, что пособие по нетрудоспособности, как и иные виды доходов физических лиц, должны облагаться подоходным налогом. Исключением является пособие по беременности и родам, с которого не может быть удержан НДФЛ, не смотря на оформление больничного листа.

Сроки выплат пособий по больничным листам, которых налоговый агент обязан придерживаться в строгом порядке, изложены в законе «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» No 255-ФЗ (пункт 1 статья 15) от 29 декабря 2006 года:

- работодатель обязан произвести расчет по больничному листу в течение 10 дней, после его предоставления сотрудником;

- сумма начисленного пособия по нетрудоспособности выплачивается в ближайший день выплаты заработной платы, то есть начисляется в совокупности с ней.

Подпункт 1 пункта 1 статьи 223 Налогового кодекса РФ гласит, что день фактической выплаты ПВН считается полученным для осуществления налоговых задач. Этим же днем с суммы больничных исчисляется и удерживается подоходный налог (пункты 3-4 статьи 226 Налогового кодекса РФ). Именно здесь наблюдается принципиальное отличие пособия по временной нетрудоспособности от заработной платы, для дальнейшего их отражения в отчете 6-НДФЛ:

- для зарплаты днем получения дохода является последний день месяца, в котором оплата была начислена пункт 2 статьи 223 Налогового кодекса РФ);

- для больничных дата получения дохода совпадает с днем фактической выплаты ПВН, и не имеет значения срок, когда произошел расчет суммы пособия (Письма ФНС РФ No БС-4-11/1249@ от 25 января 2017 года и No БС-4-11/13984 от 1 августа 2016 года).

Отличия также касаются и сроков перечисления НДФЛ в пользу государства:

- работодатель обязан произвести уплату НДФЛ в ближайший рабочий день, следующий за выплатой;

- для пособий по временной нетрудоспособности срок уплаты подоходного налога переходит на последний день месяца, в котором больничные были выплачены в пользу работника.

Таким образом, заработная плата и больничные выплачиваются в работнику в один и тот же день (или совокупно с авансовым или основным платежом, если такой порядок начисления заработной платы соответствует деятельности работодателя), но сроки получения дохода и уплаты с него НДФЛ будут разными, в виду отличающихся друг от друга порядков их исчисления.

Отражение в отчете 6-НДФЛ операций по обработке больничного листа

Чтобы дальнейший пример и общий порядок действий при отражении больничного листа в отчете 6-НДФЛ были понятны, произведем привязку действий к конкретным строкам декларации:

| Номер строки | Значение строки | Действие | Сроки и даты | Правовая база |

| 020 | «Сумма начисленного дохода» | Начисление дохода | День фактической выплаты | Статья 223 НК РФ |

| 040 | «Сумма исчисленного налога» | Исчисление НДФЛ | День фактической выплаты | Пункт 3 статьи 226 НК РФ |

| 070 | «Сумма удержанного налога» | Удержание НДФЛ | День фактической выплаты | Пункт 4 статьи 226 НК РФ |

| 100 | «Дата фактического получения дохода» | Получение денег сотрудником | День фактической выплаты | Статья 223 НК РФ |

| 110 | «Дата удержания налога» | Удержание НДФЛ | День фактической выплаты | Пункт 4 статьи 226 НК РФ |

| 120 | «Срок перечисления налога» | Уплата НДФЛ в пользу государства | Последний день месяца, в котором была осуществлена выплата | Пункт 6 статьи 226 НК РФ |

В случае, когда последний день месяца выпадает на выходной или праздничный день, то в соответствии с пунктом 7 статьи 6.1 Налогового кодекса РФ, дата уплаты подоходного налога в пользу государственной казны переносится на ближайший будний день.

Переходящий больничный лист: как отразить в отчете 6-НДФЛ

Различный порядок признания дохода приводит за собой некоторые последствия:

- на практике данные по заработной плате попадают в разные месяцы или даже кварталы ввиду того, что начисляется она в одном месяце, а выплачивается уже в следующем. И если зарплата была начислена в одном отчетном периоде, а выплачена в другом, то данные по ней отразятся только в Разделе 1 текущего отчета. В Раздел 2 показатели по этой выплате попадут в отчет за следующий месяц;

- данные по больничной выплате привязаны к одному отчетному периоду, так как на законодательной основе срок перечисления с них НДФЛ происходит в месяц фактической выплаты пособия.

Однако, для пособий по временной нетрудоспособности также предусматриваются возможности ее перехода из одного месяца в следующий, или одного отчетного периода в другой. Такое может произойти в том случае если последний день месяца выпадает на выходной или праздничный день.

В соответствии с пунктом 7 статьи 6.1 Налогового кодекса РФ, если перечисление НДФЛ в бюджет переносится на ближайший будний день, следующий за выходным, то автоматически факт уплаты налога будет зафиксирован в следующем месяце, а возможно и в отчетном периоде. Данная ситуация разъясняется в Письме ФНС РФ No БС-4-11/14329@ от 21 июля 2017 года, — днем завершения операции по выплате дохода является последняя фиксированная дата.

В результате, если имеет место быть переход срока уплаты НДФЛ с пособия по временной нетрудоспособности на следующий квартал, то данные по строкам 100-140 Раздела 2 отразятся в отчете 6-НДФЛ, относящегося к следующему периоду. Однако, исходя из Письма Минфина РФ No БС-4-11/4440@ от 13 марта 2017 года, в строках 020, 040 и 070 Раздела 1 показатели по фактической выплате дохода найдут свое отражение в отчете 6-НДФЛ за тот период, в котором пособие было выплачено сотруднику.

Пример 2

Сотрудник организации отсутствовал на работе по причине болезни с 21 по 27 июня 2018 года. 28 июня сотрудник вернулся к своим должностным обязанностям и в этот же день предоставил в бухгалтерию больничный лист.

В тот же день бухгалтер произвела расчет, и в пользу сотрудника было начислено пособие в размере 11 200 рублей. На следующий день – 29 июня, ПВН вместе с заработной платой были выплачены сотруднику. 30 июня и 1 июля 2018 года выпали на выходные, поэтому перечисление подоходного налога с пособия по временной нетрудоспособности от перенеслось на ближайший понедельник – 2 июля 2018 года, то есть уже на следующий отчетный период.

Данная выплата будет отражена сразу в двух отчетах 6-НДФЛ:

Отчет 6-НДФЛ за 2 квартал 2018 года (апрель-июнь), Раздел 1:

| Строка | Значение |

| 020 «Сумма начисленного дохода» | 11 200 |

| 040 «Сумма исчисленного налога» | 1 456 |

| 070 «Сумма удержанного налога» | 1 456 |

Отчет 6-НДФЛ за 3 квартал 2018 года (июль-сентябрь), Раздел 2:

| Строка | Значение |

| 100 «Дата фактического получения дохода» | 29.06.2018 |

| 110 «Дата удержания налога» | 29.06.2018 |

| 120 «Срок перечисления налога» | 02.07.2018 |

| 130 «Сумма фактически полученного дохода» | 11 200 |

| 140 «Сумма удержанного налога» | 1 456 |

Выплаты по больничному листу отражаются в отчете 6-НДФЛ за тот период, в котором они фактически были выплачены. Такая особенность является результатом законодательной базы, в соответствии с которой налог с пособий по временной нетрудоспособности уплачивается не позднее последнего дня месяца, в котором была совершена фактическая выплата.

Исключение составляет перенос даты платежа ввиду попадания последнего дня месяца на выходной или праздничный день (пункт 7 статьи 6.1 Налогового кодекса РФ). В этом случае данные по ПВН отражаются только в Разделе 1 отчета 6-НДФЛ за период, в котором больничная выплата была совершена, и в Разделе 2 отчета 6-НДФЛ за период, в котором осуществилось перечисление НДФЛ в пользу государственного бюджета.

Больничный в 6-НДФЛ

Больничный лист в 6-НДФЛ отражать нужно обязательно. Так как пособие по больничному листу – это доход физика, с которого удерживается НДФЛ.

Важно! Если имел место лист нетрудоспособности по беременности и родам, то с его оплаты подоходный не берет (п.1 ст.217 НК РФ), а значит и в 6-НДФЛ он не показывается.

Во всех остальных случаях, будь это профзаболевание, уход за детьми, долечивание в санатории и иные случаи нетрудоспособности, с дохода по больничному листу берется налог.

Для отражения больничного в 6-НДФЛ с 2019 года крайне важно знать даты начисления пособия, его выплаты, удержания и перечисления НДФЛ. Эти даты могут отличаться от дней перечисления зарплаты и иных доходов, и уплаты с них подоходного налога (смотрите таблицу).

|

Наименование операции |

Что принимается за дату операции |

|

|---|---|---|

|

Начисление пособия |

День выдачи денег |

Пособие должно быть начислено в течение 10 рабочих дней с того дня, как работник отдал листок по болезни в бухгалтерию |

|

Выплата пособия |

День выдачи денег |

Пособие по листу нетрудоспособности выплачивается в первую же зарплату после того, как он был предоставлен |

|

Удержание НДФЛ |

День выдачи денег |

При выдаче средств на руки или переводе их на карточку, бухгалтер удерживает подоходный налог |

|

Перечисление налога |

Последний день месяца, в котором было выплачено пособие |

Если дата перечисления средств в бюджет выпадает на праздник или выходной, то она переносится на первый же рабочий день.* |

*Это правило очень часто влечет за собой расхождение, которое сводится к тому, что удержания налога с больничного и его перечисление попадают в разные расчетные периоды. Как отразить переходящий больничный в 6-НДФЛ мы расскажем чуть ниже.

Отражение больничных в 6-НДФЛ

Для отражения больничного в 6-НДФЛ, примеры вы найдете ниже, действуют определенные правила. Порядок оформления такой:

- В Разделе 1 пособие по болезни отдельно не выделяется, а включается в общие суммы отчетного периода (строки 020, 040, 070);

- В Раздел 1 оплата больничного включается в том периоде, когда она была сделана;

- В Разделе 2 6-НДФЛ больничные всегда отражаются отдельным блоком (строки 100, 110, 120, 130, 140), даже если они выплачены вместе с зарплатой (исключение, если день выдачи зарплаты и пособия выпали на последний день месяца);

- В Раздел 2 покажите оплату больничного в отчетном периоде, когда произошло перечисление денег в ФНС.

Эти пункты требуют пояснения. Все дело в том, что

- дата получения дохода по больничному листу в 6-НДФЛ — день выдачи;

- для зарплаты – последний день месяца.

Равно как и дата уплаты подоходного налога:

- с больничного – последний день месяца, когда пособие было выдано на руки;

- с зарплаты — следующий день после ее выдачи на руки.

Внимание! Изменился порядок отчетности по 6-НДФЛ за 2 квартал 2019 года

В зарплатных отчетах за 2 квартал учтите изменения, которые вступили в силу в 2019 году. Эксперты журнала «Зарплата» обобщили все изменения по 6-НДФЛ. Читайте, как инспекторы сравнивают показатели отчетов между собой. Если проверите их сами, избежите уточненок и сможете пояснить любую цифру из отчета. Все главные изменения по зарплате посмотрите в удобной презентации и специальном сервисе.

Главные изменения по 6-НДФЛ за 2 квартал 2019 года

Эти разницы и не позволяют включать сумму выплаты по болезни в зарплату, а требуют ее выделения. Мало того, нередки случаи, когда зарплата и пособие были выданы в один день, но в 6-НДФЛ они попадут в разные отчетные периоды. Это не должно смущать.

Посмотрим, как отразить в 6-НДФЛ переходящий больничный, на примере.

Пример. В компании день зарплаты – 29 число. Предположим, в начале марта один из работников болел. 29 марта ему выдали зарплату и оплатили лист нетрудоспособности. С заработной платы бухгалтер перечислит НДФЛ 30 марта. А согласно п.6 ст.226 НК РФ срок уплаты НДФЛ с больничного листа в 2019 году для 6-НДФЛ будет 31 марта. Но это суббота, значит, фактически налог переведут только 2 апреля.

Получается, что оплату труда и подоходный с нее компания отразит в 6-НДФЛ за 1 квартал 2019. Туда же в Раздел 1 она включит и мартовский больничный. А вот в Разделе 2 оплата листа нетрудоспособности будет отражена только в отчете за полугодие.

Как заполнить раздел 1 расчета 6-НДФЛ

В первую очередь при заполнении раздела 1 6-НДФЛ с больничным не забывайте, что существует несколько ставок подоходного налога. Раздел 1 заполняется по каждой из них. Доходы с листа нетрудоспособности облагаются подоходным по такой же ставке, как и основная заработная плата работника:

- для резидентов РФ – это 13%;

- для нерезидентов РФ – 30%.

Основные правила заполнения раздела 1 6-НДФЛ с больничным:

- Не выделяйте пособие и налог с него в отдельную строку. Оно включается в итоговую сумму за весь отчетный период;

- Отразите доход от болезни в том отчетном периоде, когда он был выплачен.

|

Графа 1 Раздела |

Что пишем в случае с листом по болезни |

|---|---|

|

Ставка НДФЛ |

|

|

Сумма доходов, включая больничные листы, которая была начислена работникам с начала года и до конца отчетного периода |

|

|

Сумма налоговых вычетов, предоставленных в отчетном периоде |

|

|

Общая сумма НДФЛ, исчисленного с доходов работников |

|

|

Число ваших работников |

|

|

Сумма удержанного налога |

|

|

Сумма подоходного, которую невозможно взыскать* |

Очень важно! Если у вас переходящий больничный, то есть вы отдали работнику деньги в одном отчетном периоде, а перечислили НДФЛ в бюджет в другом, не заполняйте строку 080. Она предназначена для других целей. Уплаченный НДФЛ вы просто отразите в следующем отчете в Разделе 2.

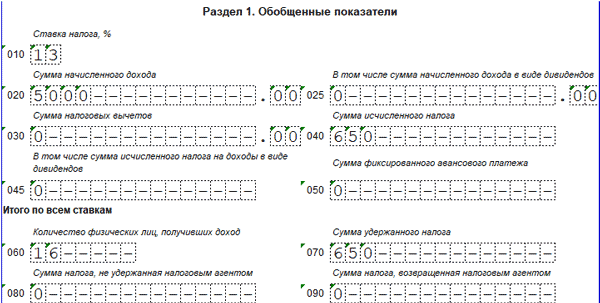

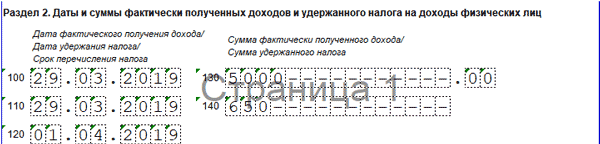

Пример заполнения 6-НДФЛ за период, в котором был больничный лист

Приведем несколько примером и образцов заполнения 6-НДФЛ с больничным листом.

Пример 1. Больничный начислен в феврале, выплачен в марте как отразить в 6-НДФЛ в 2019

Такая ситуация случается в организациях, где зарплата за предыдущий месяц выплачивается в начале следующего.

В ООО «Улыбка» выдача зарплаты происходит 5 числа каждого месяца. В феврале начислено пособие по болезни в размере – 7000руб. (НДФЛ 910р.), на руки выдано вместе с зарплатой 5 марта 2019.

Построчно заполнение больничного в 6-НДФЛ за 1 квартал будет следующим:

020 – 7 000р.; 040 – 910р.; 070 – 910р.

Внимание! Так как дата перечисления НДФЛ в ФНС – последний день месяца выплаты, то в нашем примере она выпадает на 31 марта (суббота). Происходит перенос дня уплаты на 2 апреля, а это уже иной расчетный период. То есть, во 2 разделе 6-НДФЛ больничный отразится только в отчете за полугодие.

100 – 05.03.2019; 110 – 05.03.2019; 120 – 02.04.2019; 130 – 7000; 140 – 910.

Переходящий больничный лист в 6-НДФЛ с 2019 года, пример заполнения

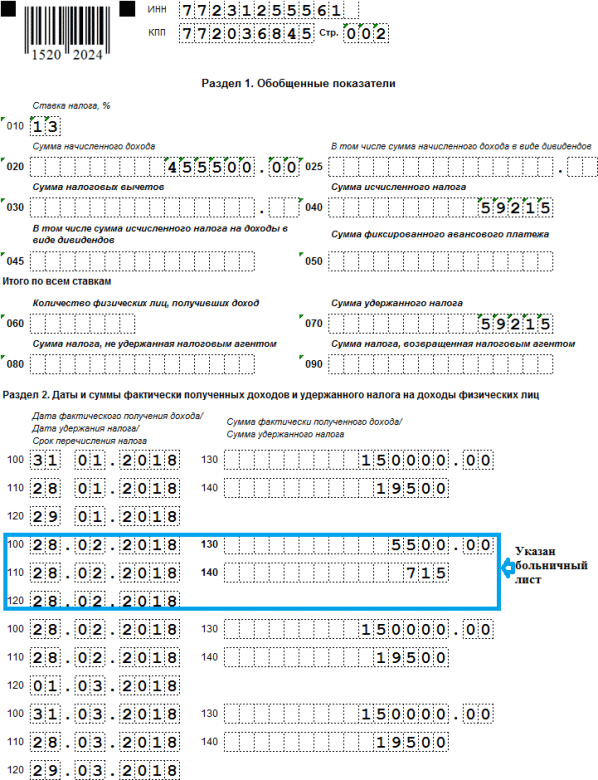

Пример 2. 6-НДФЛ с больничным, пример заполнения за 1 квартал 2019

В ООО «Улыбка» существует практика выплаты зарплаты 28 числа.

Суммарный доход за 1 квартал составил 450 000руб. (по 150 000 каждый месяц);

Подоходный 58 500р. (19 500 за месяц).

В феврале один из служащих болел, 12 февраля он сдал больничный в бухгалтерию, 19 февраля ему начислили пособие по болезни – 5500руб. (НДФЛ 715р.), которое выплатили в февральскую зарплату.

В первую очередь посмотрим, как в 6-НДФЛ отразить день начисления или выплаты больничного. В нашем примере, день начисления – 19 февраля, день выплаты – 28 февраля. А согласно порядку заполнения формы 6-НДФЛ с больничным листом, в строке 100 укажем 28.02.2019.

110 – 28.02.2019; 120 – 28.02.2019

При таком порядке выдаче зарплаты, даты удержания и перечисления НДФЛ с листа нетрудоспособности совпадают.

Важно! Датой перечисления подоходного с февральской зарплаты будет 1 марта, поэтому объединять сумму зарплаты и пособия нельзя, несмотря на то, что на руки обе суммы были переданы в один день (смотрите образец ниже).

Как заполнить 6-НДФЛ с больничным за 1 квартал 2019, пример-образец

Как показать больничный в 6-НДФЛ

В раздел 1 расчета 6-НДФЛ данные попадают общими суммами, и для больничных нюансов нет. Во 2 разделе приводят выплаты за отчетный период с разбивкой на даты получения дохода, уплаты налога. Именно здесь и кроется отличие больничных от других выплат работникам.

Для разных видов выплат кодекс предусмотрел разный порядок определения этих дат. Если по каким-то доходам дата перечисления НДФЛ в бюджет отличается, во 2 разделе заполняют отдельный блок строк 100 -140.

Доход в виде больничного признается полученным работником в день его фактической выдачи «на руки». Удержать НДФЛ с этого дохода кодекс требует сразу в этот же день. А перечислить налог в бюджет можно в течение месяца, когда оплатили больничный, вплоть до последнего числа. В этом его отличие от зарплаты, по которой крайний срок перечисления НДФЛ — следующий день после выдачи дохода.

Сдавать 6-НДФЛ в 2019 году нужно на бланке, который утвердила ФНС в приказе от 14.10.2015 № ММВ-7-11/450@ (редакция от 17.01.2018). В ней данные по больничным во 2 разделе покажите таким образом:

- строка 100 — дата выплаты больничного;

- строка 110 — дата удержания НДФЛ = строке 100;

- строка 120 — последний день месяца, в котором оплатили больничный. Если эта дата попадает на выходной или на праздник, то ставьте следующий за ней рабочий день.

Покажем наглядно, как заполнить 6-НДФЛ при выплате больничных.

Пример

Иванов А.С. 27 февраля принес больничный со сроком нетрудоспособности с 13 по 26 февраля 2019 года. За этот период ему начислено пособие в сумме 10 000 рублей. НДФЛ с нее составил 1 300 рублей.

Эту сумму Иванову выплатили в день выдачи зарплаты — 7 марта. В 6-НДФЛ эту выплату бухгалтер отразит так:

- доход получен 07.03.2019;

- НДФЛ удержан 07.03.2019;

- крайний срок для перечисления НДФЛ 31.03.2019.

Как отразить в 6-НДФЛ переходящий больничный

Переходящие больничные возникают по пособиям, выданным в последний месяц квартала. Такое происходит, когда больничный оплатили и удержали НДФЛ в одном квартале, а перечислили налог в бюджет уже в другом. Это связано с переносом дня оплаты НДФЛ из-за праздника или выходного.

Отражать в 6-НДФЛ такие больничные нужно в следующем порядке:

- в разделе 1 за период выплаты работнику дохода отразите сумму выданного пособия и удержанного налога;

- раздел 2 расчета заполните данными по этому больничному за период, в котором фактически перечислили НДФЛ. То есть в 6-НДФЛ за следующий период.

Пример

Петров В.М. принес 25 марта больничный о том, что с 15 по 22 марта он болел. Пособие в сумме 5 000 рублей ему выплатили в день выдачи аванса по зарплате — 29 марта.

Срок перечисления НДФЛ с пособия по нетрудоспособности истекает 31 марта. Это воскресенье. Поэтому налог допустимо перечислить 1 апреля, то есть уже во 2 квартале.

В 6-НДФЛ данные по этому больничному отразите так:

- за 1 квартал 2019 года в разделе 1 покажите сумму пособия в строке 020, сумму исчисленного НДФЛ в строке 040 и удержанный НДФЛ в строке 070;

- за полугодие 2019 года в разделе 2 приведите данные в строках 100-140.

Памятка по срокам для больничных выплат

Оплата больничных строго регламентирована законом (Федеральный закон от 29.12.2006 № 255-ФЗ). Помните, что:

- рассчитать сумму пособия по нетрудоспособности нужно в течение 10 дней после получения больничного от работника;

- выплатить пособие надо в день выдачи зарплаты, ближайшей по времени к расчету пособия.

Налоговые сроки прописаны в НК:

- датой получения дохода в виде пособия по нетрудоспособности будет день его выдачи работнику (подп. 1 п. 1 ст. 223 НК);

- удержать НДФЛ с пособия нужно при его выдаче работнику (п. 3, 4 ст. 226 НК);

- уплатить в бюджет НДФЛ с пособия нужно до последнего дня месяца, в котором оно выдано (п. 6 ст. 226 НК).

Особые условия действуют для больничных по беременности и родам. Все пособие, рассчитанное по нормам закона, не облагается НДФЛ и не отражается в 6-НДФЛ. Суммы, уплаченные сверх них, облагаются налогом. По ним применяйте правила, аналогичные доходу в виде зарплаты.

Немало вопросов возникает при заполнении расчета 6-НДФЛ: в частности, сложность вызывают непонимание разницы между сроком назначения пособия и сроками его оплаты, либо же ситуации перерасчета больничного.

Порядок назначения и выплаты пособия

Все важные особенности порядка назначения, исчисления и выплаты пособий по листам нетрудоспособности застрахованных работников закреплены в гл. 4 Федерального закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» № 255-ФЗ от 29.12.2006.

Согласно п. 1 ст. 12 данного закона, сотрудник имеет право обратиться к работодателю с просьбой о выплате пособия по листку временной нетрудоспособности в течение полугода со дня закрытия больничного листка. А в течение 10 календарных дней с момента обращения физлица работодатель обязан назначить и исчислить данное пособие (в соответствии с п. 1 ст. 15 Федерального закона № 255-ФЗ). Оплату больничного нужно произвести в ближайший после назначения (исчисления) пособия день, который установлен работодателем для выплаты заработной платы(п. 1 ст. 15 Федерального закона № 255-ФЗ). Причем следует заметить, что пособие может быть выплачено не только в день выдачи зарплаты работнику, но и ранее, если это установлено внутренним распорядком в организации.

Важно обратить внимание, что по Пилотному проекту ФСС работодатель обязан оплатить только первые три дня болезни, за остальные — платит ФСС (п. 6 Постановления Правительства РФ от 21.04.2011г. № 294 (ред. от 01.12.2018). Исключение составляют лишь больничные по коду 09 «Уход за больным членом семьи» — их полностью оплачивает фонд. А также пособие по листу нетрудоспособности с кодом 05 «Отпуск по беременности и родам» оплачивается строго за счет средств ФСС. При зачетной системе страхователь обязан выплачивать все пособия в полном объеме, а затем уменьшать сумму страховых взносов на сумму понесенных расходов.

Особенности исчисления и удержания НДФЛ при выплате больничных

Пособие по временной нетрудоспособности, так же, как и другие виды доходов физлиц, облагаются НДФЛ. Об этом прямо указано в п. 1 ст. 217 НК РФ. Исключение составляет лист нетрудоспособности с кодом 05 («Отпуск по беременности и родам») — данное пособие налогом не облагается.

Исчисление суммы НДФЛ с доходов физлиц должно быть произведено работодателем — налоговым агентом на дату фактического получения дохода (п. 3 ст. 226 НК РФ). Для пособий по больничным листам датой фактического получения дохода признается день выплаты этого дохода (по больничному листу), согласно пп. 1 п. 1 ст. 223 НК РФ.

В соответствии с п. 4 ст. 223 НК РФ обязанность по удержанию НДФЛ с больничных у работодателя возникает в день фактической выплаты дохода (пособия).

То есть по установленным нормам НК РФ даты исчисления и удержания НДФЛ из пособия по временной нетрудоспособности совпадают — исчисление и удержание налога нужно осуществить непосредственно в день выплаты пособия (ближайший после назначения пособия установленный день выплаты зарплаты). Иначе — по нормам Федерального закона № 255-ФЗ от 29.12.2006 г. — в течение 10 календарных дней работодатель обязан исчислить сумму причитающегося пособия работнику, а в ближайший день выплаты этого пособия — по правилам налогового законодательства, исчислить и удержать с больничного НДФЛ.

При расчете НДФЛ с больничных также важно учитывать право на налоговые вычеты, статус налогоплательщика-физлица.

Отдельно следует заметить, что НДФЛ с пособий по временной нетрудоспособности должен быть перечислен налоговым агентом (работодателем) не позднее последнего числа того месяца, в котором была произведена выплата пособия. То есть, если, к примеру, больничный выплачен 10 января 2019 г., следовательно, НДФЛ должен быть перечислен крайним сроком — 31 января 2019 г.

Отражение выплаты больничных в отчетности 6-НДФЛ

Основная сложность при отражении НДФЛ с пособий по нетрудоспособности связана с возможным переходящим периодом начисления больничного и его оплаты. То есть бухгалтер может начислить пособие одним месяцем, предположим, сентябрем 2018 г., а по факту выплатить его в следующем квартале — в октябре 2018 г. Но, несмотря на такое несоответствие, пособие по больничному будет отражено в 1 и 2 разделах 6-НДФЛ уже за IVквартал 2018 г., но в отчете за IIIквартал суммы начисленного пособия, исчисленного и удержанного НДФЛ отражены не будут. Это связано с тем, что по нормам НК РФ, как уже было отмечено ранее, сумма исчисленного и удержанного НДФЛ с больничных определяется на дату фактической выплаты пособия (в октябре 2018 г.).

Однако наличие переходящих сроков при отражении оплаты больничных листов в 6-НДФЛ могут иметь место. Так, в своем Письме от 13.03.2017 № БС-4-11/4440@ ФНС разъяснила следующее: в тех случаях, когда последний день срока перечисления НДФЛ с больничного приходится на день, признаваемый выходным и/или нерабочим праздничным днем, то днем окончания срока перечисления исчисленных и удержанных сумм НДФЛ считается ближайший следующий за ним рабочий день. Особое значение это имеет при переходе сроков из одного квартала в другой.

Например,дата выплаты пособия по листу нетрудоспособности работнику — 18.12.2018. Срок перечисления НДФЛ в бюджет выпадает на 31.12.2018, но этот день является выходным, следовательно, срок смещается на следующий месяц в первый рабочий день — 09.01.2019. При этом в расчете 6-НДФЛ за IVквартал 2018 г. сумма пособия и исчисленного и удержанного налога будет отражена только в 1 разделе (заполняются строки 020, 040, 070), а в расчете за Iквартал 2019 г. должен быть заполнен только 2 раздел:

- в строке 100 указывается дата фактического получения дохода (выплаты пособия) — 18.12.2018;

- в строке 110 — дата удержания налога 18.12.2018;

- в строке 120 — срок перечисления налога 09.01.2019;

- в строках 130 и 140 указываются суммы полученного пособия и удержанного с пособия налога соответственно.

Перерасчет пособия в 6-НДФЛ и 2-НДФЛ

В ч. 2.1 ст. 15 Федерального закона № 255-ФЗ указано, что если у работодателя не имеется полных данных для исчисления пособия (не представлена работником справка о заработке по форме 182-н), то работодатель начисляет ту сумму пособия, исходя из имеющихся у него данных, а после предоставления застрахованным лицом справки должен быть произведен перерасчет размера пособия за прошлый период. Пример. 23.10.2018 Баранникову Е.М. было выплачено пособие за три дня болезни на сумму 1362,67 руб. После предоставления справки о доходах с предыдущего места работы по форме 182-н и соответствующего перерасчета сумма пособия увеличилась и составила 1893,52 руб. Оставшаяся часть невыплаченного пособия — 530,85 руб. Дата выплаты Баранникову Е.М. части перерасчета в размере 530,85 руб. — 12.11.2018. В этот же день был удержан и перечислен НДФЛ. Соответственно, в отчетности 6-НДФЛ за IVквартал 2018 г. будет отражена сумма доначисленного пособия и налога по строкам 020, 040, 070 раздела 1 и в разделе 2 по строкам 100 — указывается дата получения дохода 12.11.2018, 110 — дата удержания НДФЛ 12.11.2018, 120 — срок перечисления 30.11.2018, 130 — сумма полученного пособия 530,85 руб., 140 — сумма удержанного НДФЛ 69,00 руб.