- от автора admin

Содержание

- Зачем банку 2-НДФЛ

- Как банки проверяют сведения из справки 2-НДФЛ

- Ответственность за поддельную справку

- Кредиты без справки 2-НДФЛ

- Оставить онлайн-заявку на кредит без справки 2 НДФЛ

- Банки, в которых можно срочно взять кредит без справок НДФЛ

- Плюсы и минусы бессправочного кредитования

- Как сделать справку 2 НДФЛ для кредита?

- Как банк проверяет справку?

- Можно ли купить 2 НДФЛ для получения кредита?

- Можно ли получить кредит без справки 2 НДФЛ?

- Справка с работы для банка: образец

- Как проверяют справку по форме 2 НДФЛ банки

- Проверка через гос услуги и правоохранительные органы

Зачем банку 2-НДФЛ

Всем известно, что НДФЛ расшифровывается как Налог на Доходы Физических Лиц. Его ещё называют подоходным. Справка для банка выдаётся в бухгалтерии организации, в которой трудится человек. Обычно она делается за 6 месяцев или за год.

Справка содержит в себе следующие записи:

- ФИО человека, который обратился за ней.

- Его фактический адрес проживания.

- Наименование предприятия или фирмы с полным списком реквизитов.

- Налоговая ставка, по которой начисляется налог. Как правило – 13%.

- Доходы в разрезе 12 или 6 месяцев.

- Суммы стандартных социальных или имущественных вычетов с кодами.

- Сумма фактически начисленного дохода итого.

- Сумма начисленного и перечисленного налога.

- Есть ли задолженность или переплата по уплате налога.

Справка обязательно должна быть подписана директором организации или налоговым представителем. Начиная с 2015 г. , но на ней присутствует штрихкод, без которого документ будет считаться недействительным.

Справку нельзя составить самостоятельно. Её выдаёт бухгалтер, который заполняет бланк в специальной программе и основывается на сведениях из лицевых счетов.

Помимо банка, справку с вас могут потребовать:

- При расчёте алиментов.

- При составлении формы 3-НДФЛ на зачёт налогового вычета в ФНС.

- При усыновлении ребёнка из детского дома или дома малютки, а также установления опекунства.

- В ПФР для перерасчёта пенсионных выплат.

- Для рассмотрения трудовых споров в суде.

Зачем же с вас спрашивают этот документ при обращении в банк? В случае когда человек обратился в банк за предоставлением ему крупной суммы кредита, специалисты вправе потребовать с него информацию о его доходах. Эта информация и отражена в справке 2-НДФЛ.

Банковские работники, рассматривая доходы, принимают решение о выдаче кредита. При этом банк учитывает, будет ли хватать человеку заработка для уплаты обязательного платежа и останется ли ему средств на проживание, после выплаты НДФЛ и месячного взноса по кредиту. На основании изложенной информации в справке определяется сумма кредитного лимита.

Как банки проверяют сведения из справки 2-НДФЛ

Первичное рассмотрение

При получении справки банковский специалист проверяет правильность заполнения самого документа, а также на предмет его подлинности.

При этом рассматривает следующие нюансы:

- ИНН работодателя занесённый в бланк и ИНН на печати должны совпадать.

- Строго никаких исправлений и помарок.

- Алгоритм расчётов. Правильность исчисленных сумм.

- Правильность проставления кодов вычетов и удержаний.

Если в документе найдутся какие-либо из них, то документ подлежит возврату его владельцу с заменой на новый, без нарушений.

Для предоставления небольшой суммы кредита на короткий срок достаточно визуальной проверки справки.

Банкир может сверить данные фирмы, занесённой в справке с общим реестром юрлиц в ИФНС РФ и сопоставить данные ИНН, и другие реквизиты.

Детальное изучение информации о заёмщике

За визуальной проверкой 2-НДФЛ следует более детальная.

Здесь выполняются следующие действия:

- Телефонная верификация организации, в которой человек работает. Банковские работники обзванивают также ближайших родственников на предмет изучения личной информации о заёмщике.

- Может быть создан запрос по месту работы с целью подтверждения данных из справки 2-НДФЛ.

- Сверяется уровень заработной платы с зарплатой по региону профессии, которую занимает работник на рабочем месте.

- Происходит обмен данными с другими банками на предмет задолженности или регулярных просроченных платежей.

Часто происходят ситуации, когда действующий наниматель не предоставляет банку запрашиваемую деталировку реальных доходов, в таком случае банк вправе отказать человеку в выдаче кредита.

Служба безопасности

Работники службы осуществляют более тщательную и глубокую проверку. Как правило, служба безопасности банка подключается в том случае, когда человек желает большую сумму денег.

Механизм проверки спецслужбой заключается в следующем:

- Проверить данные занесённые в справку. Данные организации, личная информация о заёмщике.

- Работники службы обращаются на предприятие где работает человек, желающий получить деньги. Они узнают ответы на вопросы о заработной плате, с какого дня работает гражданин и будет ли работать дальше или, может быть его увольняют, ожидается ли повышение заработной платы.

- Если вы берете ипотечный заём, то служба делает запрос в налоговую инспекцию на выяснение вопроса об уплате налога за этого человека и состоит ли он на учёте в налоговой.

- Чтобы определить достоверность сумм заработной платы, работник банковской службы безопасности может сделать запрос в органы ПФР для подтверждения соответствующих сумм.

- Осуществляют запрос в организацию о предоставлении ведомостей по выплате заработной платы для определения платёжеспособности организации, то есть выплачивает ли она заработную плату своим работникам или имеется задолженность.

Внимание! С 2015 года банки подключены к общим базам налоговой и ПФР. Поэтому сегодня работникам службы необязательно посылать письменный запрос, достаточно обратиться к базе.

Если специалисты видят резкий скачок в заработной плате, то однозначно будет проведена проверка. С чем это связано, постоянное ли это увеличение. Этот вопрос очень важен для банка, так как он увеличивает возможность одобрить большую сумму по кредиту.

Проверка через госуслуги

Проверка через портал государственных услуг происходит за счёт проверки информации о человеке по базам ИФНС и ПФР.

Также работники финансового учреждения могут сделать запрос в инстанции правоохранительных органов на предмет обнаружения судимостей, погашенных и действующих. Привлечённому к ответственности человеку будет отказано в выдаче денежной суммы.

Такая проверка считается малоэффективной, так как для получения сведений о человеке с портала, необходимо разрешение его самого. Это выгодно людям, которые получают неофициальную заработную плату. И в случае закрытого доступа к своим персональным данным, банк не сможет подтвердить достоверность получаемой заработной платы, отражённой в справке.

Но несмотря на это, служба безопасности все же имеет свои инструменты обнаружения подлинности справки и если такого нет, то заёмщик будет занесён в стоп–лист банка. И впредь будет рассмотрен как неплатёжеспособный гражданин.

Ответственность за поддельную справку

При обращении в банк за предоставлением кредита, работники банка требуют справку 2-НДФЛ. Если человек не имеет официального заработка, то ему просто негде взять такой документ, что является первой причиной отказа в выдаче денег.

Часто люди берут неофициальные справки или подделывают их сами.

Какова же ответственность за фальсифицированную справку? Она может выражаться в виде принудительных работ, денежных штрафных санкций или лишением свободы.

Рассмотрим несколько ситуаций привлечения гражданина к ответственности:

- Если человек уже получил денежный заём, но категорически отказывается платить кредит, то банк рассматривает такие действия, как мошеннические. Сумму кредита все равно придётся выплатить, неважно какими способами банк этого добьётся.

- Если человек получил кредит и выплачивает платежи регулярно и качественно, то есть в полном объёме, но во время повторной проверки обнаружено, что справка поддельная. Банк может не расторгать договор и не заявлять в полицию.

- Если при оформлении документов на кредит обнаружена подделка, то последует отказ и заявление в полицию. Человека даже не уведомят в причине отказа. В конечном счёте это может обернуться штрафом в размере до 80 000 рублей или исправительными работами на срок до 480 часов.

- В случае когда кредит берётся с заведомо известными целями не оплачивать его, то штрафы гораздо выше и составляют до 120 000 рублей, 1 год принудительных работ или лишением свободы на 2 года.

Человека, предоставившего подделку документов, занесут в стоп–лист и в дальнейшем ему всегда будет отказано в кредите.

К ответственности будет привлечён человек, который сделал поддельную справку. Например, это может быть ответственный работник организации (бухгалтер или сам работодатель), привлекается к ответственности по ст. 327 Уголовного кодекса ч. 3.

Если вас занесли в «реестр обманщиков», то у вас не получится взять кредит в другом банке, так как они обмениваются данными между собой.

В общем, если человек выполняет свои обязательства по кредитному договору, то проверок по нему не предвидится, ну а в случае просрочек инспектор банка может повторно изучить всю информацию о заёмщике и проверить документы на подлинность.

Кредиты без справки 2-НДФЛ

Несомненно, взять кредит без документа, подтверждающего платёжеспособность гражданина, можно, но маленькую сумму и не в государственном кредитном учреждении. Крупные банки очень ответственно относятся к своей работе и всегда требуют 2-НДФЛ.

Есть банки, которые не требуют справку, но у них имеются свои каналы проверок. Они могут обратиться за сведениями о заёмщике денежных средств в Бюро по кредитным историям, или к Отделу Судебных приставов.

Проверяются долги, наличие собственности у будущего клиента. Спецработники таких банков могут просто созвониться с руководителем организации, в которой трудится клиент.

Подобный кредит будет иметь повышенную ставку, но зато меньше бумажной волокиты. И доходы можно показать по форме, разработанной специалистами банка.

Пример. Россельхозбанк требует доходы заёмщика по специальной форме банка. Человек берёт официальный бланк в банке и предоставляет работнику бухгалтерии для заполнения. В этой справке указываются данные об организации, работнике и доход, полученный за 6 месяцев, с указанием суммы удержаний. Чтобы определить свободную сумму, которой будет располагать потенциальный клиент для уплаты кредитного взноса.

Обычно работники с МРОТ или пенсионеры при обращении в банк за кредитом получают отказ в крупных суммах. Как быть в этой ситуации? Приходится обращаться в банки, которые не требуют официального документа о доходах. Но ставки на такие кредиты будет гораздо выше, это своего рода гарантия перед банком.

К таким банкам можно отнести:

- Уралсиб;

- Русфинанс;

- Хоум Кредит;

- Альфа-Банк;

- Траст;

- Совкомбанк;

- Тинькофф банк.

И множество других коммерческих банков, для которых важность имеет клиент, а не гарантии уплаты кредитных взносов.

В таких банках, как правило, стартуют различные системы скидок. Это может быть снижение процента если кредит оформляет молодожёны или замужняя женщина. Встречаются скидки для пенсионеров. Но даже при наличии гибких скидок банк получит свой доход, несмотря на низкие доходы своих клиентов.

Все вышеперечисленные доводы дают понять, что оформить кредит с предоставленной справкой 2-НДФЛ быстрее и легче. Но это в том случае если проверка сведений по ней прошла успешно.

Важность этот документ имеет при оформлении большой суммы займа. Но нужно помнить, что тогда к вашей персоне возникнет интерес и у службы безопасности банка, которая осуществляет проверку по различным инстанциям. Это могут быть органы ПФР, налоговой, правоохранительные органы и другие банковские структуры.

Сам гражданин может ускорить процесс проверки своих данных, если предоставит разрешение на обработку своих персональных данных на портале Госуслуг. Но если обнаружится факт подделки документов, а заёмщик на самом деле не работает и указал фальшивые данные, то это приведёт к различному виду ответственности, которая может быть в денежном выражении, принудительных работах или лишении свободы.

Лучшие кредиты наличными для вас

Банки, выдающие выгодные кредиты без справки 2-НДФЛ. Где проще всего взять деньги в долг: по одному лишь паспорту, под невысокие банковские проценты, с плохой КИ. Оставьте здесь заявку на быстрое получение кредита и получите его без запроса лишних документов.

Оставить онлайн-заявку на кредит без справки 2 НДФЛ

В Райффайзенбанк за кредитом по паспорту

до 300 000 рублей

до 60 месяцев

от 10,99% годовых

от 23 до 67 лет

Оставить заявку

Кредиты в Райффайзенбанке всегда отличались выгодностью, а недавно банк ввёл новую кредитную программу, по которой любой заемщик (но в возрасте 23 – 67 лет) может подать онлайн заявку на выдачу долговременной ссуды размером до 300 000 рублей, причем без представления справки о фактически полученных кредитополучателем доходах.

Для оформления банковского договора кредитования нужен только паспорт, выгодная годовая ставка начинается с 16%. Наличный кредит в банке без НДФЛ выдается на срок 13 месяцев – и максимум до 5 лет.

Банки, выдающие деньги по паспорту, без справок о доходе →

Тинькофф банк – кредитуемся без справок, по одному лишь паспорту

Оставить заявку вы можете, перейдя по ссылке на сайт Тинькофф банка:

до 2 000 000 рублей

от 3 до 36 месяцев

от 12% годовых

без справок

Оставить заявку

Один из первых банков, который стал предлагать кредитоваться без справки 2-НДФЛ и поручителей. «Бессправочные» кредиты в Тинькофф банке выдаются без залога, а максимально возможная сумма к выдаче просто огромна для подобных кредитных программ – банк готов выдать до 2 000 000 рублей.

Заявленные данным банком ссудные годовые ставки – от 10 до 25%. Заемные средства зачисляются на дебетовую карту, которая доставляется заемщику на дом.

Справка по форме 2-НДФЛ – это стандартная справка о доходах и суммах налога физического лица. Содержит данные о полученных конкретным работником суммах заработка – дохода за период времени, а также суммы налогов и прочих удержанных платежей. Выдается 2-НДФЛ текущим работодателем. Обычно банки при анализе кредитоспособности заемщика запрашивают справку о доходе за 3 последних месяца (при крупных суммах кредита – за 6 месяцев).

Банки, в которых можно срочно взять кредит без справок НДФЛ

Экспресс-кредит в МТС Банке

МТС Банк предлагает достойный вашего внимания банковский кредитный продукт «Экспресс-кредит без справок о доходах». Собственно, из его названия всё понятно – запрашивать у работодателя форму 2-НДФЛ не нужно.

Выдается от 20 тысяч до 1 млн., заемщик может оформить кредит на год или на другой срок, но не дольше 5 лет. Ставки МТС Банка – 16 – 23% в год – вполне конкурентные.

Быстрый кредит в Совкомбанке

Взять ссуду без выдаваемой работодателем доходной справки 2-НДФЛ и без поручителей можно в банке, рекламным лицом которого сейчас является актер Константин Хабенский, в Совкомбанке.

Если заемщик подает заявку на сумму 5 – 40 тысяч ₽, то в банк он предоставит лишь один паспорт, претендуя на заём от 40 до 300 тысяч: паспорт + второй документ из предлагаемого Совкомбанком списка (на выбор кредитополучателя).

По данным двум кредитным программам без документов, подтверждающих текущий заработок заемщика, Совкомбанк выдает наличные под 20% – 31% годовых. Взять денежные средства могут и пенсионеры – верхнее возрастное ограничение – 85 лет.

от 5 000 до 300 000

от 12 до 120 месяцев

от 12% годовых

от 35 до 85 лет

Оформить заявку

Плюсы и минусы бессправочного кредитования

Кредиты в банке без 2-НДФЛ имеют как плюсы, так и минусы.

Плюсы

- Оперативность оформления ссуды. Подтверждение и выдача занимает в среднем всего один день, а в некоторых случаях и 2-3 часа.

- У клиента — кредитополучателя запрашивают минимум документов, выдача кредита в финансово-кредитной организации производится без НДФЛ.

- Данный вид кредитования можно использовать для улучшения кредитной истории заемщика.

Читайте по теме:

Выбираем лучшую карту рассрочки

Минусы

- Отрицательная сторона проявляется значительно завышенной, по сравнению с обычными займами, годовой процентной ставкой.

- Часто при выдаче подобного займа присутствуют и различные комиссии, которые в итоге могут значительно увеличить стоимость пользования банковскими деньгами.

- Многие банки кредит без справки о доходе 2 НДФЛ выдают картой, взимая порой значительные комиссии за съём наличных.

Кредитование физлиц без справок о доходах – банковский продукт, пользующийся в наше нестабильное в плане экономики время устойчивым спросом у отечественных финансовых заемщиков, даже, несмотря на часто завышенные годовые проценты.

Среди банков, предлагающих взять кредит без лишних документов (в том числе без справок 2-НДФЛ) можно выделить: МТС Банк, Райффайзенбанк, моноофисный Тинькофф Банк, Ренессанс Кредит, УБРиР, Совкомбанк, ОТП Банк, БыстроБанк, Почта Банк и банк Восточный.

Как сделать справку 2 НДФЛ для кредита?

Всем тем, кто официально трудоустроен и получает все деньги официально получение справки не сулит никаких сложностей. Однако часто работодатели выплачивают часть заработка «в конверте», а официальный доход крайне мал, другие и вовсе трудоустроены неофициально. Что делать в таких случаях?

Во-первых, необходимо узнать, какую именно справку требует банк. Возможно, достаточно будет свидетельства в свободной форме. Либо же кредитной организации необходим подтверждающий финансовые способности документ, оформленный по правилам организации-нанимателя. Необходимо выяснить этот вопрос перед подачей документов, чтобы не переделывать их потом.

Выданная справка 2 НДФЛ должна соответствовать следующим требованиям:

- Иметь на себе в специальном разделе подпись сотрудника, сделанную четко и синей ручкой с расшифровкой.

- Содержать дату в формате д/м/г.

- Печать организации в указанном месте (обозначено как М.П. (место для печати).

Для получения справки необходимо обратиться в бухгалтерию по месту работы, где ее обязаны выдавать по письменному запросу, а также готовить дважды в год для налоговой службы. Вместе со справкой банки обычно запрашивают дополнительный пакет документов. Минимальный набор включает паспорт и заявление на предоставление займа. Однако в список могут быть включены:

- копия трудовой книжки с печатью организации;

- выписка из личного дела для сотрудников органов государственного управления, органов внутренних дел и т.д.;

- военный билет;

- документы об образовании;

- справки о составе семьи и т.д.

Если вы подаете заявление в несколько банк на протяжении какого-то времени, нужно знать, сколько действительна справка 2 НДФЛ для кредита. Однако это зависит от банка. Один может потребовать документ недельной давности, тогда как другого удовлетворит справка, взятая вами полтора месяца назад.

Сколько действует справка 2 НДФЛ для кредита?

Документ желательно предоставить в банк сразу же после его получения. Срок действия справки 2 НДФЛ каждое финансовое учреждение устанавливает по-разному. Обычно ее принимают не позднее 30 дней с момента выдачи.

Как банк проверяет справку?

Часто те люди, у которых нет возможности взять такую справку по месту работы или у которых там указан недостаточно высокий доход идут на покупку справок, считая это единственно возможным вариантом получения кредита.

Однако насколько это безопасно? Банк проверяет такие справки 2 способами:

- с помощью службы безопасности;

- с помощью кредитного инспектора.

Кредитный инспектор принимает у вас документы в банке и проверяет их правильное заполнение, в частности:

- имя организации целиком и в сокращении;

- ваши имя, фамилию, отчество и дату рождения;

- наличие всех требуемых подписей и печатей;

- оформление справки.

Также он рассчитывает ваш ежемесячный доход с вычетом налога. Если в каком-либо пункте справка вызывает у инспектора сомнения, заявление на кредит не будет принято. Если же все в порядке, то данные со справки переносят в базу сведений.

Что касается службы безопасности, она проверяет справки выборочно. Однако вы никогда не знаете, сделает ли банк запрос именно по вашей справке.

Кроме этого, служба безопасности может сделать запрос в пенсионный фонд, в компанию-нанимателя или попросить предоставить копии документов с места работы о начислении зарплаты. Также при возникновении сомнений сотрудники банка изучают среднюю заработную плату в указанно отрасли, поэтому она не может быть завышена.

В крайнем случае сотрудники банка назначают встречу с руководителем компании, в которой работает потенциальный заемщик, чтобы подтвердить реальный заработок сотрудника.

Однако описанные проверки не происходят часто. Обычно банк идет на такие меры в отношении неплательщиков с большими просрочками. Если же со справкой на первый взгляд все в порядке, а выплаты вы осуществляете в срок, вряд ли у банка возникнут вопросы.

Можно ли купить 2 НДФЛ для получения кредита?

Получение кредита нередко требует предоставление справки о доходе. Тем, у кого нет возможности получить документ, некоторые организации предлагают его купить. Сколько стоит справка 2 НДФЛ? Сумма колеблется от 1500 до 3000 рублей. Компании предлагают заказать справку 2 НДФЛ для кредита со всеми печатями и реальными данными. Помимо этого, они обещают, что в случае, если служба безопасности начнет звонить по указанному в справке номеру телефона работодателя, то на том конце возьмут трубку и подтвердят достоверность информации.

Однако нет никаких гарантий, что финансовое учреждение не раскроет обман. Тем, кто хочет купить 2 НДФЛ для кредита, следует знать о последствиях:

- Если банк уличит вас в обмане, то последует 100% отказ в кредите, а вас занесут в «черный список». Вы не сможете обслуживаться в этом финансовом учреждении никогда.

- Данные о подделке 2 НДФЛ для кредита будут занесены в Бюро кредитных историй. После этого получить даже небольшую сумму в любом российском банке будет проблематично.

- Обнаружив фальшивку, банк имеет право привлечь вас к ответственности за подделку документов и мошенничество.

Не стоит рисковать своей репутацией, так как можно использовать другие способы подтверждения платежеспособности. Например, предоставить другие бумаги, свидетельствующие о размере дохода, или предложить банку поручителя или залог.

Можно ли получить кредит без справки 2 НДФЛ?

Так как с каждым годом все больше появляется неофициальных работников, многие финансовые учреждения поменяли свои требования к перечню документов заемщиков. Справка зачастую не отображает в полной мере финансового состояния клиента, поэтому большая часть банков при оформлении кредита наличными не требует этот документ. Без оформления справки 2 НДФЛ для кредита условия остаются в большинстве случаев теми же.

Какие банки выдают потребительский кредит без справки 2НДФЛ:

- Тинькофф.

- Хоум Кредит.

- МКБ.

- Совкомбанк.

- Почта Банк.

- Райффайзенбанк.

- Русский стандарт и пр.

Особенностью получения кредита без справки являются немного повышенные процентные ставки. Однако постоянные заемщики или зарплатные клиенты могут рассчитывать на стандартные условия. Вместо 2 НДФЛ можно предоставить справку по форме банка (суть ее та же), выписку с банковских счетов, водительские права, заграничный паспорт, СНИЛС.

12 424 просмотра Подпишитесь на Bankiros.ru

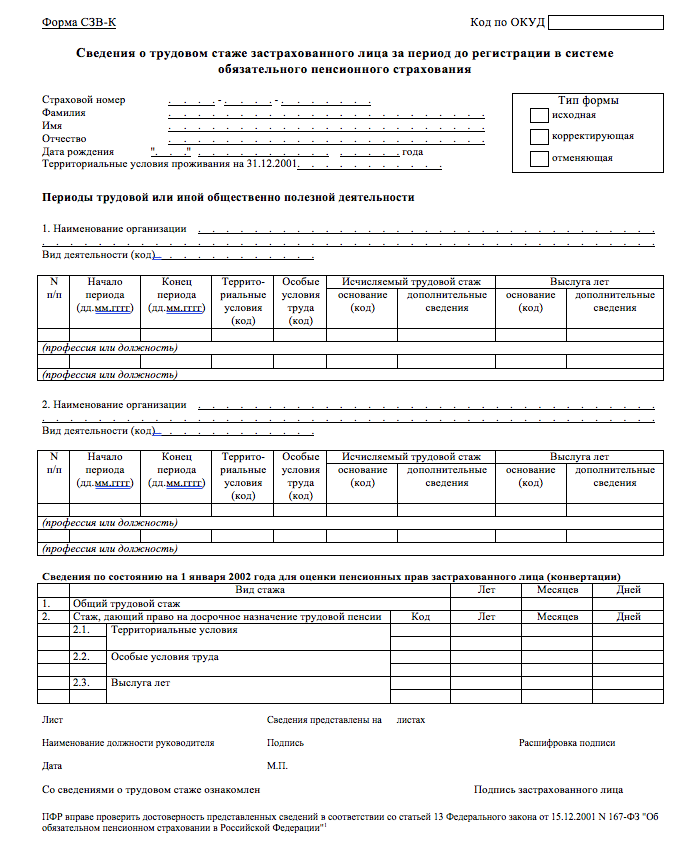

Когда нужна справка с работы для банка, образец ее должен соответствовать актуальной форме 2-НДФЛ или внутреннему шаблону кредитного учреждения. Документ нужен для подтверждения текущего уровня платежеспособности потенциального заемщика, оценки стабильности его финансового положения. Банк обращает внимание на общую сумму заработка, производимые удержания, налоговые льготы, проверяются реквизиты работодателя.

Если работодателем используется нестандартный шаблон справки о доходах, в нем надо предусмотреть поля для таких сведений:

- Ф.И.О. работника;

- название и контактные данные фирмы-работодателя;

- общий доход за требуемый интервал времени с выделением произведенных удержаний в помесячной разбивке;

- подписи ответственных должностных лиц с расшифровками.

Дополнительно может потребоваться информация о занимаемой физическим лицом должности и стаже работы в компании.

Справка с работы для банка: образец

Период, который должен охватываться справкой, необходимо уточнять в банке. Для потребительских кредитов распространена практика отражения заработков за последние полгода. Для получения крупных сумм на длительный период может понадобиться форма, в которой обозначены доходы за год и более.

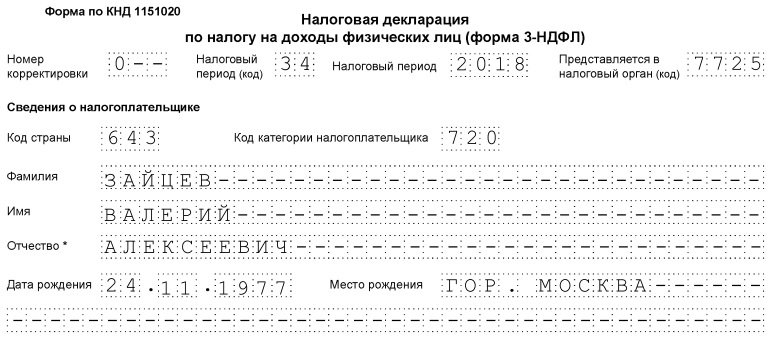

Справка 2-НДФЛ для банка (образец скачать можно ниже) оформляется по запросу работника за любой интервал времени. Если отражаемый срок захватывает несколько календарных лет, то формируются отдельные справки за каждый год.

Образец справки 2-НДФЛ (2018) для банка заполняется по обновленной форме, имеющей штрих-код 39909015. Форма бланка утверждена приказом ФНС от 30.10.2015 г. № ММВ-7-11/485 (в ред. от 17.01.2018).

Читайте также: Справка 2-НДФЛ: новая форма 2019

Разбивка доходов по кодам позволяет банку оценить уровень стабильности работы заемщика. Например, если в расчетном интервале зафиксировано несколько сумм с кодом 2300 (больничные пособия), это является свидетельством возможных проблем со здоровьем у кредитуемого лица, что в перспективе может стать причиной снижения доходов. Коды доходов берутся из приложения 1 Приказа ФНС от 10.09.2015 г. № ММВ-7-11/387@ (в ред. от 24.10.2017). Наиболее распространенными являются шифры:

- 2000 – обозначает основную заработную плату;

- 2002 – величина премиальных выплат;

- 2012 – оплата отпускных;

- 2300 – пособия по больничным листам.

Если работник пользуется налоговыми вычетами, суммы примененных льгот должны быть отражены в разделе 4 справки. Образец справки 2-НДФЛ (2018) для банка содержит отдельные поля для внесения информации об основаниях для пользования правом на уменьшение суммы налогооблагаемого заработка. В раздел 5 заносятся обобщенные данные по заработанным средствам и удержанному из этой суммы налогу.

Как проверяют справку по форме 2 НДФЛ банки

Декларация 2 НДФЛ для банка выдается за квартал, полугодие или год, это зависит от суммы и условий кредитования.

В предоставленной справке заполняются поля:

- Фамилия, имя и отчество физ. лица;

- название компании согласно уставным актам, банковские реквизиты;

- тариф НДФЛ;

- официально подтвержденные доходы за конкретный период с разбивкой по месяцам;

- сведения о вычетах с разбивкой по кодам;

- итоговые суммы заработка за этот период, отчисления НДФЛ: исчисленного, удержанного и переданного в бюджет;

- при наличии указать задолженность по подоходному налогу;

- встречались случаи подделки деклараций по форме банка, в которых ИНН компании не совпадал с ИНН на круглой печати.

Декларация 2 НДФЛ оформляется на утвержденном с 2018 года бланке, подписывается руководящим лицом, регистрируется и визируется печатью. Указанные в справке сведения инспектор проверяет при первичном обращении физ. лица за кредитом, а также сверяет паспортную информацию с оригиналом.

Затем рассчитывается платежеспособность заемщика согласно поданной анкете-заявлению и отчету 2 НДФЛ. Анализируется, хватает ли в месяц средств на питание после ежемесячного погашения кредита и процентов, задолженности по коммунальным и приравненным к ним перечислениям.

Если со стороны первичного осмотра расхождений не выявлено, справки оставляют для детальной проверки.

Проверка через гос услуги и правоохранительные органы

Централизованно можно справку по форме 2 НДФЛ проверить через портал гос услуг, на котором размещены базы налоговой службы и пенсионного фонда.

Кроме того, сотрудники отдела контроля вправе обратиться с письменной информацией в правоохранительные органы с целью уточнить наличие судимостей у заемщика и действующих, и погашенных.

Если человек привлекался к уголовной ответственности, служба безопасности финучреждения откажет кредитному получателю в выдаче ссуды.

Однако, чтобы сделать запрос на портал, нужно согласие физ. лица, без него никто предоставит файл с личной информацией. Если человек подал поддельную справку, то по разумеющимся причинам согласие на доступ к своей персональной информации не даст. И в этом случае банк откажет в кредите, а физ. лицо занесут в черный список как неплатежеспособный заемщик.

Подавая в банк или другие инстанции поддельную справку, человек должен четко понимать меру ответственности за предоставление фиктивной информации.

Рассмотрим варианты привлечения заемщика.

- Если кредитный получатель перестает выплачивать ежемесячные платежи по ссуде и процентам, такие действия приравниваются к мошенническим по статье 165. Банк взыщет полную сумму долга с пеней и неважно, каким образом.

- Если физ. лицо по ссуде выплачивает и долг, и проценты, не нарушая графика платежей, но при проведении повторной проверки служба безопасности обнаружила, что подана поддельная декларация 2 НДФЛ, в этой ситуации банк не заявит в полицию и не потребует досрочного расторжения договора.

- Если поддельная справка обнаружена при рассмотрении пакета бумаг до выдачи ссуды, заемщику однозначно будет отказано, банк обязан уведомить полицию. Причину отказа инспектор объявлять не должен. В результате на физ. лицо наложат следующие санкции:

- Штраф до 80 000 руб.;

- работы в принудительном порядке сроком до 480 часов.

- Если в банке оформляется кредитный договор, заведомо понимая, что оплачивать его не планируют, санкции намного строже:

- Штраф до 120 000 руб.;

- работы в принудительном порядке сроком до 12 месяцев;

- лишение свободы на срок до 24 месяцев.

За предоставление в банк поддельных справок физ. лицо занесут в стоп-лист, он навсегда лишится кредитных продуктов в этом банке и в другом, так как между банками происходит обмен информацией.

За изготовление поддельных справок ответственное лицо также привлекут к наказанию, например, работник бухгалтерии или руководитель компании. Их действия инкриминируют по статьям 292, 327 УК.

Банк вправе проверить достоверность информации справок, представляемых в банк. Не каждый договор проходит такую доскональную проверку, небольшие суммы и кредитная “история” рассматриваются на рабочем месте, а вот ипотека или ссуды на большие суммы наверняка пройдут полный контроль с целью минимизировать возможные риски.